Ticker Tape by TradingView

Swingový výhled 50. týden

I když je Omikron novým zdrojem nejistoty, tak podle posledních zpráv se zdá, že by neměl mít devastující vliv na ekonomiku. A na toto reagují akciové indexy, které v minulém týdnu kompenzovaly předešlé ztráty. Index strachu VIX poklesl k hodnotě 20 a SP 500 se přiblížil k historickému vrcholu. Silný je nadále americký dolar, který podporují dobrá data z americké ekonomiky.

Data z americké ekonomiky

Z trhu práce byla reportována ostře sledovaná NFP data. Ta v minulém týdnu sice výrazně zaostala za očekáváním, protože v listopadu americká ekonomika vytvořila „pouze“ 210 000 nových pracovních míst (očekávání bylo 550 000).

Nezaměstnanost ale dále klesla a poslední zpráva o počtu žádostí o podporu v nezaměstnanosti potvrzuje, že trh práce je v plném proudu. Počet nových žádostí o podporu v nezaměstnanosti se minulý týden snížil na 185 000, což je nejnižší úroveň od roku 1969! To je 52leté minimum. Kontinuální pokles počtu žádostí odráží napjatou situaci na trhu práce.

Významnou zprávou pro následující týden budou čísla o inflaci a zejména středeční zasedání FEDu, kdy se bude rozhodovat o úrokových sazbách. Ty by měly zůstat beze změny. Očekává se ale rychlejší ukončování tzv. taperingu a to by mohlo nadále podporovat americký dolar.

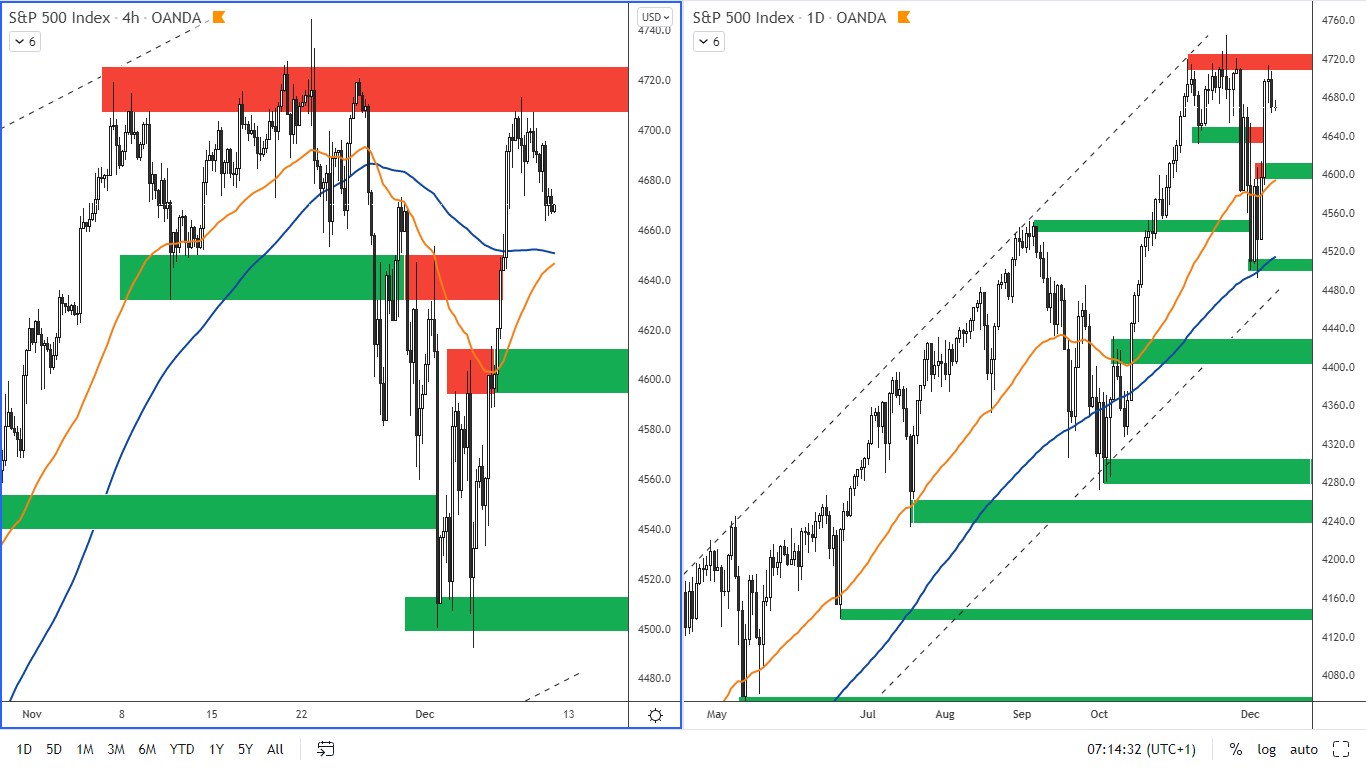

SP500 stále v býčí náladě

Po předchozí korekci, které vznikla v důsledku obav z varianty Omikron, dala v minulém týdnu akciovým indexům dala injekci informace z Číny, kdy centrální banka snížila limit na požadované rezervy u bank. Tím se do oběhu dostane více peněz. Čína tak reaguje na očekávaný bankrot developera Evergrande. „Booster“ pro akcie byla také informace o tom, že varianta Omikron zatím vykazuje pouze mírné příznaky.

Rostoucí trend na indexu SP 500 je stále v platnosti a support na SMA 100 z denního grafu ukázal svoji sílu. Cena SP 500 se vrátila k předchozímu historickému vrcholu, kde je rezistence v pásmu kolem 4 700 – 4 740.

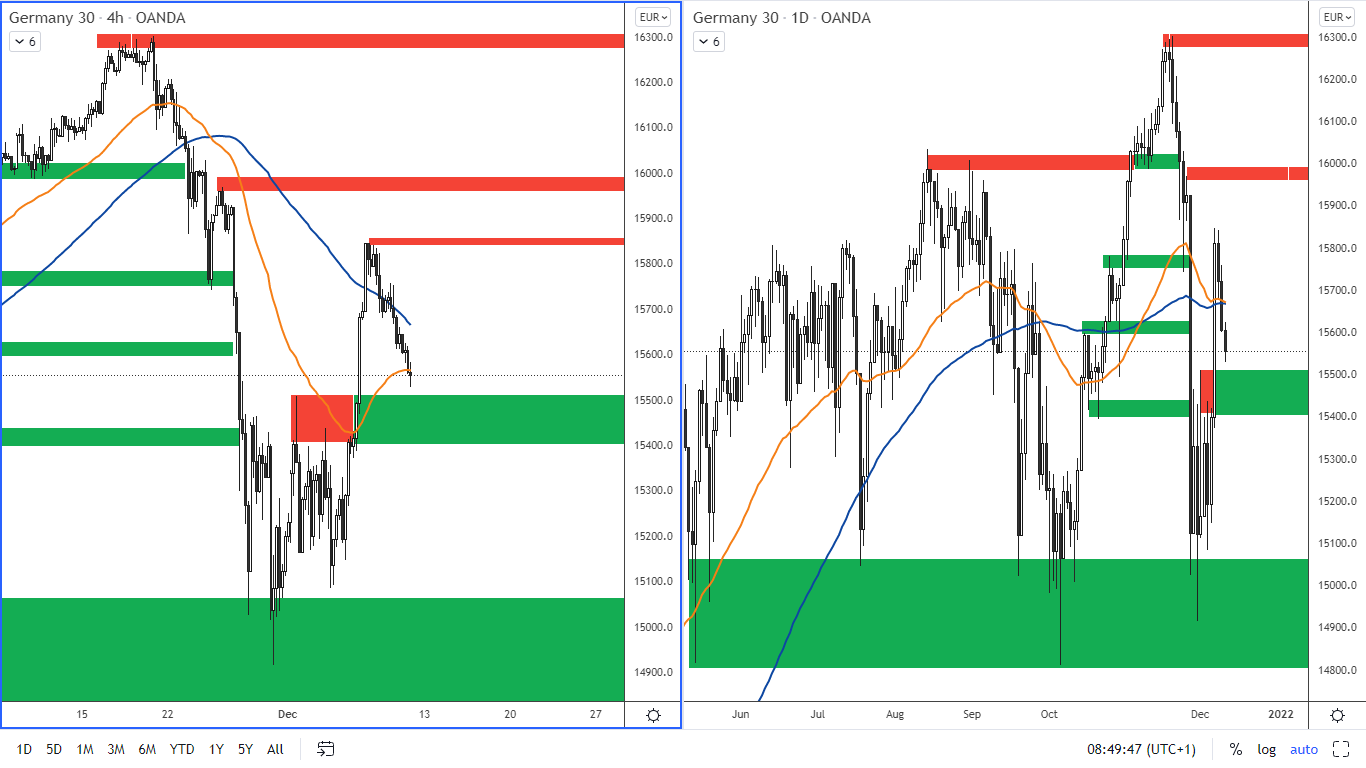

Německý index DAX

Z významnějších ekonomických dat byl v minulém týdnu reportován index sentimentu ZEW, který byl 29.9 (předchozí měsíc 31.7). Přesto, že se jedná o zhoršení, tak celková hodnota je stále kladná a naznačuje optimismus ohledně dalšího vývoje ekonomiky.

Z technického pohledu si Dax udržel silný support v oblasti u 14 900 – 15 000. V minulém týdnu došlo k růstu, při kterém byla proražena rezistence u 15 400. Nejbližší aktuální rezistence je pak podle H4 grafu u 15 840 a další je pak u 15960- 16000.

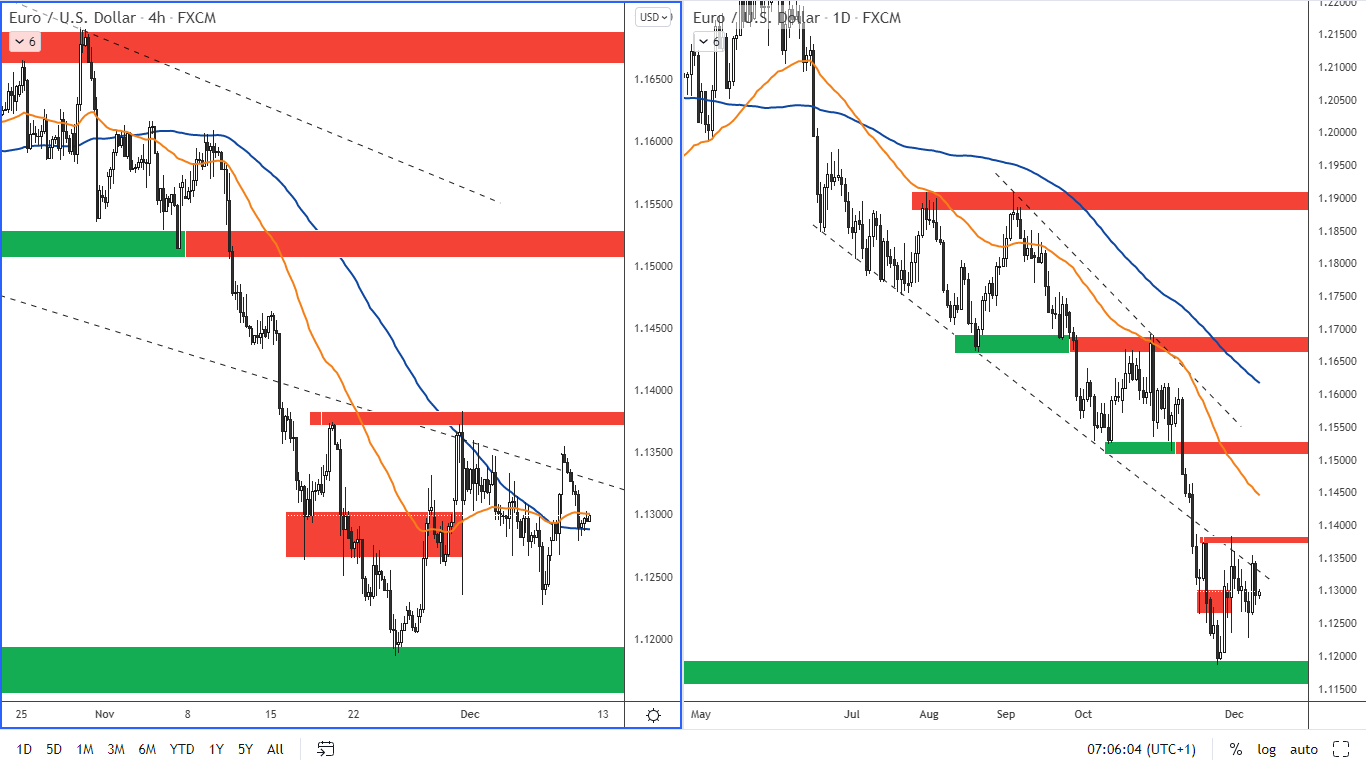

Na EUR/USD nastala konsolidace v klesajícím trendu

Euro nadále drží korekci v klesajícím trendu. Velký vliv na tento pohyb má silný dolar a dále obavy, zda budou další země v Evropě omezovat ekonomiky v důsledku šířící se varianty Omikron. Toto riziko bude pravděpodobně akcentovat příští týden také ECB, kdy se bude rozhodovat o úrokových sazbách. Analytici očekávají, že ECB sazby ponechá na aktuální výši.

Z pohledu technické analýzy je z denního grafu jasné, že EURUSD je v silném klesajícím trendu. V posledních dnech ale nastala konsolidace a také je náznak možného obratu trendu, který je naznačen tím, že na H4 grafu došlo k vytvoření býčího setupu, kdy se EMA 50 dostala nad SMA 100.

Support je v oblasti kolem 1.12. Aktuální rezistence je v pásmu mezi 1.136 – 1.1380. Další rezistence je pak u 1.1500.

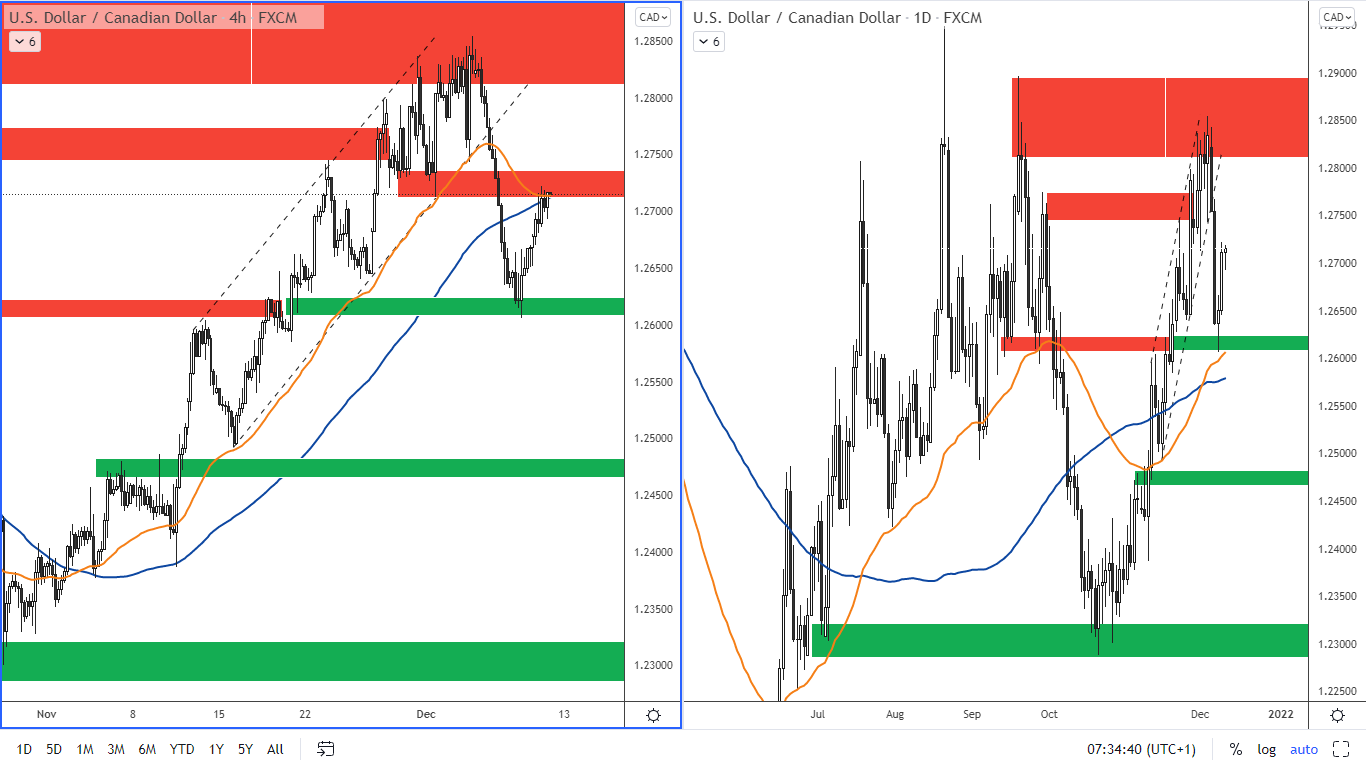

Kanadský dolar posiloval

Kanadská centrální banka rozhodovala o úrokových sazbách, které dle očekávání zůstaly beze změny na 0,25 %. Kanadské ekonomice se daří dobře a centrální banka očekává, že inflace se bude udržovat na vyšších úrovních v průběhu příštího roku a v druhé polovině 2022 by měla klesnout ke 2 %. Tlak na kanadský dolar má nadále slabší ropa.

Obrázek č.4: USDCAD na H4 a denním grafu

Z technického pohledu pár USDCAD prolomil rostoucí trendový kanál a odrazil se od rezistence k nejbližšímu supportu u 1.2610, kde se pokles USDCAD v minulém týdnu zastavil. Prolomení trendového kanálu je medvědí signál. Také klouzavé průměry EMA 50 a SMA 100 se začínají skládat do medvědího setupu. Nejbližší rezistenci máme na H4 grafu v pásmu u 1.2710 – 1.2730.

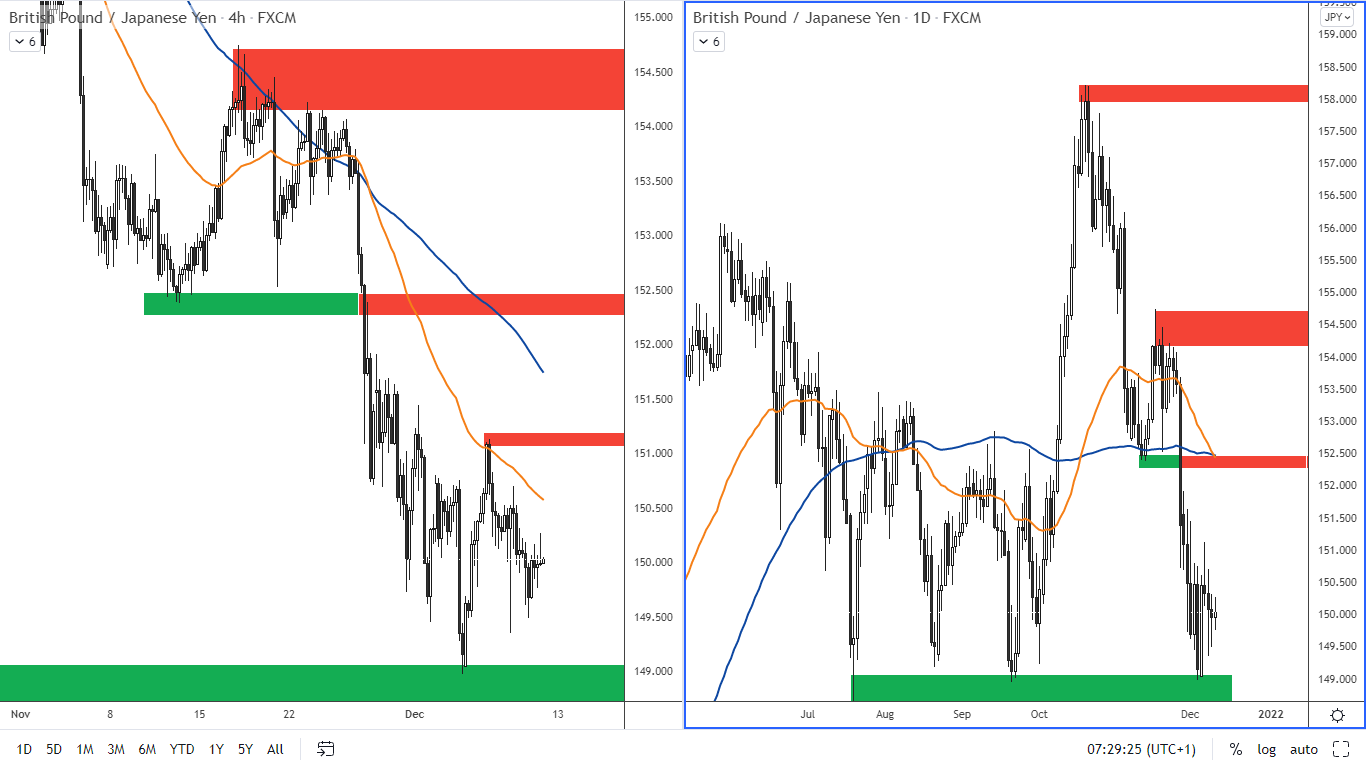

GBPJPY na silném supportu

Britská libra zaznamenala v posledních týdnech výrazné oslabení, což bylo způsobeno jednak tím, že centrální banka v listopadu nezvýšila úrokové sazby a také tím, že premiér Johnson zavedl další omezující opatření proti koronaviru. Oslabení libry ale přineslo některé zajímavé příležitosti. Například na páru s japonským jenem je libra na silném supportu.

Obrázek č.5: GBPJPY na H4 a denním grafu

Support je vidět na denním grafu a je v oblasti kolem ceny 149. K nejvyššímu vrcholu, který byl v říjnu na hodnotě 158.10 tak je více než 900 pipů. Nejbližší rezistence dle H4 grafu je u 151.00 -151.2.

V příštím týdnu bude důležité sledovat BoE, která bude rozhodovat o úrokových sazbách. Pokud se situace kolem varianty viru Omikron uklidní a centrální banka zdůrazní inflační tlaky a pozitivní ekonomický vývoj, mohl by to být impuls pro růst směrem vzhůru. Pokud ale vláda pošle před vánoci Británii do úplného lockdownu, který nelze zcela vyloučit, mohlo by dojít k dalšímu oslabení libry.

Klíčová slova: Čína | Kanadský dolar | Akciové indexy | Inflace | EUR/USD | Nezaměstnanost | Britská libra | Americká ekonomika | Sazby | Akcie | Americký dolar | Centrální banka | Konsolidace | DAX | ECB | EMA | Ekonomika | Euro | Index DAX | Rezistence | Riziko | Ropa | Support | Trend | VIX | Úrokové sazby | Analytici | EUR | USD | Indexy | Klouzavé průměry | Zasedání Fedu | Optimismus | Index strachu | Bankrot | EURUSD | USDCAD | GBPJPY | Index | Analýzy | Banka | Cena | Dolar | Libra | SP500 | Trh | Zpráva | ZEW | Trendový kanál | Inflační tlaky | Německý index DAX | Ztráty | Výhled | Očekávání | Silný dolar | Medvědí signál | Trh práce | Technické analýzy | Ekonomický vývoj | SMA | Impuls | Nejistoty | Americký index | Silný support | Dobrá data | Nejbližší rezistence | Pokles | Situace | Aktuální rezistence | NFP | Americké ekonomiky | NFP data | Medvědi | Kanadská centrální banka | Vývoj | Opatření proti koronaviru | Index strachu VIX | Žádosti o podporu | Růst | Signál | Žádosti o podporu v nezaměstnanosti | Ekonomiky | Práce | Více peněz | Data z americké ekonomiky | SMA 100 | Počet nových žádostí o podporu | Rostoucí trend | Ceny | Swingový výhled | Oslabení | Příležitosti | Opatření | Evergrande | TIM | Omikron | Varianta omikron | 3М | Čísla o inflaci |

Čtěte více

-

Swingový výhled 42. týden

Akciové indexy mají za sebou rozkolísaný týden, který zakončily silným růstem. Ve čtvrtek index SP500 vzrostl o 1,7 %, Dow Jones Industrial Average o 1,6 %, tj. o 534 bodů a NASDAQ o 1,7 %. Tuto býčí náladu podpořily údaje z USA, které ukázaly zmírnění inflačních tlaků a snížení počtu žádostí o podporu v nezaměstnanosti. K posílení akcií přispěl také mírný pokles výnosů 10letých amerických dluhopisů, které zůstaly pod 1,6 %. -

Swingový výhled 43. týden

Swingový výhled 43. týden Akciové indexy mají za sebou růstový týden a SP 500 dosáhl nového historického vrcholu. In... -

Swingový výhled 43.týden

Akciové indexy mají za sebou růstový týden a SP 500 dosáhl nového historického vrcholu. Index strachu VIX je na hodnotě 15, což je nejnižší hodnota od února 2020. Data z amerického trhu práce byla také pozitivní a nadále potvrzují zlepšující se trend. Trhy uklidnilo také to, že velký čínský developer Evergrande, kterému hrozí bankrot, provedl splátku úroků z dluhopisů. Risk on sentiment je tedy zpět ve hře. -

Swingový výhled 44. týden

Akciové indexy mají za sebou další růstový týden. Americký NASDAQ dosáhl nového historického vrcholu a SP 500 v závěru týdne otestoval předchozí historický vrchol z minulého týdne. Data z amerického trhu práce byla opět pozitivní a nadále potvrzují zlepšující se trend. K risk on sentimentu přispělo i to, že čínský developer Evergrande, kterému hrozí bankrot, provedl další splátku úroků z dluhopisů. -

Swingový výhled 45. týden

Minulý týden byl ve znamení centrálních bank, které rozhodovaly o úrokových sazbách. Fed, Australská centrální banka a Bank of England sazby ponechaly. Naopak silně sazby zvedla Česká národní banka. Koruna tak má vydlážděnou cestu k dalším posilování vůči euru. -

Swingový výhled 46. týden

Minulý týden byl ve znamení důležitých dat z amerického trhu práce. Zároveň byla prezentována data k americké inflaci, která dále zrychluje. V návaznosti na to provedly americké akcie mírnou korekci a americký dolar významně posílil. Posílilo ale také zlato, které někteří investoři berou jako zajištění proti rostoucí inflaci. Měnový pár EURUSD se poprvé od července 2020 dostal pod klíčový support 1.15. -

Swingový výhled 47. týden

Akciové indexy se nadechly k dalšímu růstu a zaznamenaly nové historické vrcholy přesto, že inflace ve světě zrychluje. Navzdory hrozbám z utahování monetární politiky centrálních bank se však celkově globální ekonomice daří, což je pro indexy pozitivní zpráva. Největším rizikem tak je zpomalování růstu v Číně, která začíná brzdit globální sentiment. -

Swingový výhled 48. týden

Z hlavních světových ekonomik přišla v minulém týdnu pozitivní ekonomická data, ovšem zprávy o nové mutaci koronaviru poslaly rizikové měny a akciové indexy do červených čísel. Měnový pár EUR/USD se dostal pod magickou hodnotu 1.12. V souvislosti s vývojem koronaviru oslabuje česká koruna. Ta se na páru s eurem blíží k zajímavé rezistenci, která může být atraktivní pro poziční tradery, kterým koruna přináší atraktivní denní swapy. -

Swingový výhled 49. týden

Index strachu VIX se dostal nad hodnotu 30, což ukazuje, že na trhy se vrátila nervozita. Po korekcích, které vytvořily akciové indexy minulý týden, si investoři kladou otázku, zda budou indexy dále klesat a pokud ano, tak o kolik procent. Nejistotu podporují faktory rostoucí inflace, varianta koronaviru Omikron, lockdowny některých evropských zemí a snižování tempa odkupu dluhopisů v USA, tzv. tapering. -

Swingový výhled 5. týden 2022

Na trzích nadále panuje vysoká volatilita. Do nejistoty přispívá jestřábí politika centrálních bank. Bank of England zvýšila úrokovou sazbu a ECB uvedla, že vyšší inflace bude trvat déle, než se původně očekávalo. Tato změna rétoriky ECB podpořila euro, které po zprávě silně posilovalo a oslabil DAX. Do volatility přispěla také zpráva Facebooku, který se poprvé za dobu svojí existence setkal s poklesem uživatelů. -

Swingový výhled 51. týden

V minulém týdnu hned tři významné centrální banky rozhodovaly o úrokových sazbách. Kromě amerického Fedu to byla evropská centrální banka ECB, která ponechala sazby beze změny a britská Bank of England, která naopak překvapila zvýšením sazeb. Price action reakce na zprávy centrálních bank přitom ukázaly, jak překvapivé dokáží trhy někdy být. Americký dolar oslabil, euro posílilo a akciové indexy provedly ve čtvrtek mírnou korekci. -

Swingový výhled 6. týden 2022

Rekordní hodnota inflace v USA za posledních 40 let vyvolala na trzích dalších vlnu volatility z důvodu obavy agresivnějšího postupu Fedu proti přehřáté ekonomice. Šok trhům přinesla také neočekávaně silná data z amerického trhu práce. V návaznosti na to pak výnosy z amerických 10letých dluhopisů rostly a překonaly hranici 2 %. Akciové indexy ke konci týdne naopak oslabovaly a uvidíme, zda pod vlivem těchto fundamentů dojde k opětovnému otestování silných supportů. Růst výnosů dluhopisů není dobrou zprávou ani pro zlato, které zatím na posilující dolar a rostoucí výnosy reagovalo oslabováním. -

Swingový výhled 7. týden 2022

Makroekonomické události v minulém týdnu měly na volatilitu na trzích vedlejší vliv. Tím „velkým příběhem“, který momentálně hýbe trhy, je situace na Ukrajině. Akciové indexy kvůli tomuto konfliktu oslabovaly a znovu otestovaly svoje silné supporty. Vítězem minulého týdne je naopak zlato, které v důsledku těchto geopolitických nejistot posílilo k hodnotě 1900 USD za unci, kde se naposledy obchodovalo v červnu 2021. -

Swingový výhled 9. týden 2022

Válka na Ukrajině pokračuje a i když si všichni přejeme, aby tato tragická událost okamžitě skončila, tak podle vyjádření ruských představitelů to bohužel vypadá spíš na to, že se válka protáhne na delší dobu. Investoři na tento vývoj reagovali výprodejem rizikových aktiv, kam patří také česká koruna. Ztrácí akciové indexy a zejména DAX byl pod silným tlakem. Silně naopak posilují komodity jako je ropa, zlato, ale třeba také uhlí. -

Swiss Life Hypoindex březen 2024: Hypoteční sazby stagnují. Další zlevnění hypoték přijde na jaře

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 5,62 % p. a. byla v březnu 21 737 korun. -

Swiss Life Hypoindex březen 2025: Hypotéky mohou po třech letech klesnout pod 5 %

Pokud bude v příštích týdnech vývoj na hypotečním trhu pokračovat stejným tempem jako dosud, mohla by průměrná nabídková sazba podle Swiss Life Hypoindexu v dubnu po třech letech klesnout pod psychologickou hranici pěti procent. V březnu totiž Swiss Life Hypoindex po poklesu o šest bazických bodů dosáhl hodnoty 5,05 %. Ačkoli se index stále drží nad pětiprocentní hranicí, začínají se objevovat první zajímavé jarní nabídky bank, které umožňují sjednání hypotéky s výrazně nižším úrokem. -

Swiss Life Hypoindex červenec 2023: Hypoteční sazby klesly. Přichází změna trendu?

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,24 % p. a. se v červenci snížila o 127 korun na 23 068 korun. -

Swiss Life Hypoindex červenec 2024: Banky hypotéky opět nezlevnily

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,49 % p. a. činila v červenci 21 475 korun. -

Swiss Life Hypoindex červenec 2025: Zdražení jen na papíře, banky dál bojují o klienty s nižší sazbou

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti se splatností 25 let při průměrné nabídkové sazbě 5,03 % p. a. činila v červenci 20 518 korun. -

Swiss Life Hypoindex červen 2023: Sazby stagnují. Co přinese uvolnění pravidel ČNB?

Měsíční splátka hypotéky na 3,5 mil. Kč sjednané do 80 % ceny nemovitosti, splatnosti 25 let a průměrné nabídkové sazbě 6,30 % p. a. klesla v červnu o 47 korun na 23 195 korun. Ve srovnání se splátkou hypotéky v červnu 2021 je o téměř 7,5 tisíce vyšší.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

Tradingové analýzy a zprávy

ČNB nechala sazby beze změny, nechává si dále všechny možnosti otevřené

Havlíček nevěří, že se EU vydá cestou dvourychlostní Evropy

Forex sentiment 5.2.2026

Havlíček: Německo si uvědomuje své chyby v energetické politice

Ropa výrazně zlevňuje, zmírňují se obavy o dodávky

ECB úroky opět nezměnila, sazba zůstává na dvou procentech

Swingové obchodování etherea 5.2.2026

Swingové obchodování USD/JPY 5.2.2026

Swingové obchodování zlata 5.2.2026

ČNB očekává dle prognózy stabilitu sazeb v první polovině roku

ČNB nechala sazby beze změny, nechává si dále všechny možnosti otevřené

Havlíček nevěří, že se EU vydá cestou dvourychlostní Evropy

Forex sentiment 5.2.2026

Havlíček: Německo si uvědomuje své chyby v energetické politice

Ropa výrazně zlevňuje, zmírňují se obavy o dodávky

ECB úroky opět nezměnila, sazba zůstává na dvou procentech

Swingové obchodování etherea 5.2.2026

Swingové obchodování USD/JPY 5.2.2026

Swingové obchodování zlata 5.2.2026

ČNB očekává dle prognózy stabilitu sazeb v první polovině roku

Blogy uživatelů

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Forexové online zpravodajství

Forex: ČNB ani ECB sazby podle očekávání nezměnily

Pokles ceny bitcoinu

🔴Karpiš a Ižip: Zlato a bitcoin. Medvědí trend nebo útok na rekordy?

Nová prognóza ČNB počítá letos s rychlejším růstem a pomalejší inflací. Reálné mzdy by tak letos měly růst zhruba jako loni, o 4,5 procenta, dosud se přitom čekalo zpomalení jejich růstu

Bitcoin klesá pod hranici 70 tisíc dolarů

🚨US100 ztrácí 2 % uprostřed výprodeje amerických technologických akcií

Technická analýza: Bitcoin prohlubuje pokles, klesá na 66,5 tis. USD 📉

US OPEN: Trh pod tlakem kvůli nevýrazné výsledkové sezóně technologických firem

Volkswagen předstihl Teslu a stal se největším prodejcem elektromobilů v Evropě

✅ Výsledky Google: Je Google nejlepší firma na světě?

Forex: ČNB ani ECB sazby podle očekávání nezměnily

Pokles ceny bitcoinu

🔴Karpiš a Ižip: Zlato a bitcoin. Medvědí trend nebo útok na rekordy?

Nová prognóza ČNB počítá letos s rychlejším růstem a pomalejší inflací. Reálné mzdy by tak letos měly růst zhruba jako loni, o 4,5 procenta, dosud se přitom čekalo zpomalení jejich růstu

Bitcoin klesá pod hranici 70 tisíc dolarů

🚨US100 ztrácí 2 % uprostřed výprodeje amerických technologických akcií

Technická analýza: Bitcoin prohlubuje pokles, klesá na 66,5 tis. USD 📉

US OPEN: Trh pod tlakem kvůli nevýrazné výsledkové sezóně technologických firem

Volkswagen předstihl Teslu a stal se největším prodejcem elektromobilů v Evropě

✅ Výsledky Google: Je Google nejlepší firma na světě?

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

US OPEN: Trh pod tlakem kvůli nevýrazné výsledkové sezóně technologických firem

Putin láká Muska a Trumpa ke společným obchodům a projektům, včetně dobývání Marsu. Chce totiž válku na Ukrajině ukončit za pro něj nejvýhodnějších podmínek

Americké akciové indexy se v úvodu seance obchodují smíšeně

Eurozóna už Česku není elitním klubem. V pátek se zhoršil rating Francie, Estonska, Lotyšska i Litvy, kteréžto země všechny platí eurem, zatímco český rating se stále zlepšuje

🚩 Bitcoin ztrácí 2 % a částečně maže euforické zisky, které podpořila americká kryptoměnová rezerva 🗽

Prognóza pro pár EUR/USD na 18. srpna 2025

Výnosy státních dluhopisů po volbách klesají, dle analytiků ubylo obav investorů

Ranní komentář: Chaos v Rusku, britské sazby a další slabé makro z Evropy

Švýcarsko zvažuje zmírnění kapitálových pravidel pro UBS

MMF

US OPEN: Trh pod tlakem kvůli nevýrazné výsledkové sezóně technologických firem

Putin láká Muska a Trumpa ke společným obchodům a projektům, včetně dobývání Marsu. Chce totiž válku na Ukrajině ukončit za pro něj nejvýhodnějších podmínek

Americké akciové indexy se v úvodu seance obchodují smíšeně

Eurozóna už Česku není elitním klubem. V pátek se zhoršil rating Francie, Estonska, Lotyšska i Litvy, kteréžto země všechny platí eurem, zatímco český rating se stále zlepšuje

🚩 Bitcoin ztrácí 2 % a částečně maže euforické zisky, které podpořila americká kryptoměnová rezerva 🗽

Prognóza pro pár EUR/USD na 18. srpna 2025

Výnosy státních dluhopisů po volbách klesají, dle analytiků ubylo obav investorů

Ranní komentář: Chaos v Rusku, britské sazby a další slabé makro z Evropy

Švýcarsko zvažuje zmírnění kapitálových pravidel pro UBS

MMF

Blogy uživatelů

SMC a ICT – tradingový fenomén roku 2024

Velký trojúhelník na 4H GBPJPY. Proražení lze očekávat již brzy

V jaké době to žijeme?

Burzovní grafy: Konsolidace možná, korekce v nedohlednu

Jednoduchá zisková strategie

Technická analýza indexu S&P 500 a vybraných měnových párů

Velikost pozice

Praktické okénko – Výhody a nevýhody technické formace 123Gap

Už se Trumpa nebojíme?

RebelsFunding nabízí 30% slevu na všechny programy, pouze do pátku 28. března

SMC a ICT – tradingový fenomén roku 2024

Velký trojúhelník na 4H GBPJPY. Proražení lze očekávat již brzy

V jaké době to žijeme?

Burzovní grafy: Konsolidace možná, korekce v nedohlednu

Jednoduchá zisková strategie

Technická analýza indexu S&P 500 a vybraných měnových párů

Velikost pozice

Praktické okénko – Výhody a nevýhody technické formace 123Gap

Už se Trumpa nebojíme?

RebelsFunding nabízí 30% slevu na všechny programy, pouze do pátku 28. března

Vzdělávací články

Regulace v Prop Tradingu – co nás čeká?

RSI Strategie: Tajemství úspěšného tradingu

Výsledky intradenního obchodování podle VIP zóny (únor 2022)

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Investování do REIT: Pět tipů, podle čeho vybírat REITs do svého portfolia (9. díl)

Kam se řítí zlato? Půlroční výhled skrze technickou analýzu a fundamenty

Smart Money Trading: Co je to inducement? (16. díl)

Obchodné stratégie a systémy, III. časť

Neporovnávejte se s ostatními obchodníky

Základy Elliottovy vlnové teorie 4.

Regulace v Prop Tradingu – co nás čeká?

RSI Strategie: Tajemství úspěšného tradingu

Výsledky intradenního obchodování podle VIP zóny (únor 2022)

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Investování do REIT: Pět tipů, podle čeho vybírat REITs do svého portfolia (9. díl)

Kam se řítí zlato? Půlroční výhled skrze technickou analýzu a fundamenty

Smart Money Trading: Co je to inducement? (16. díl)

Obchodné stratégie a systémy, III. časť

Neporovnávejte se s ostatními obchodníky

Základy Elliottovy vlnové teorie 4.

Tradingové analýzy a zprávy

USD/JPY v silném býčím trendu

Sníží dnes BoE úrokové sazby?

Bitcoin vystoupal nad 47.000 dolarů, je nejvýše od začátku ledna

Forex: GBP/USD zůstává v pásmu

Evropská unie poskytne Jordánsku 500 milionů eur na makrofinanční pomoc

Forex: USD/JPY – technická analýza

FOREX: USD JPY medvědí nálada

Je čas znovu nakoupit Bitcoin nebo je moc drahý a půjde dolů?

Válka Ukrajině podle odhadu způsobila škody ve výši 143,8 miliardy dolarů

Shrnutí a ranní zprávy z trhu

USD/JPY v silném býčím trendu

Sníží dnes BoE úrokové sazby?

Bitcoin vystoupal nad 47.000 dolarů, je nejvýše od začátku ledna

Forex: GBP/USD zůstává v pásmu

Evropská unie poskytne Jordánsku 500 milionů eur na makrofinanční pomoc

Forex: USD/JPY – technická analýza

FOREX: USD JPY medvědí nálada

Je čas znovu nakoupit Bitcoin nebo je moc drahý a půjde dolů?

Válka Ukrajině podle odhadu způsobila škody ve výši 143,8 miliardy dolarů

Shrnutí a ranní zprávy z trhu

Témata v diskusním fóru

Diskuse k blogům

RebelsFunding

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Bitcoin halving – kampak se poděl ten slibovaný velký růst BTC?

Investown

Praktická ukázka: Dva výstřely, ani jeden zásah

Aktuální obchodní příležitosti: GBP/JPY a AUD/CAD

Multitimeframe analýza: 27.12.2022 GBP/CAD

Bitcoin

Price Action Trading Jakuba Hodana

Diskuse k blogům

RebelsFunding

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Bitcoin halving – kampak se poděl ten slibovaný velký růst BTC?

Investown

Praktická ukázka: Dva výstřely, ani jeden zásah

Aktuální obchodní příležitosti: GBP/JPY a AUD/CAD

Multitimeframe analýza: 27.12.2022 GBP/CAD

Bitcoin

Price Action Trading Jakuba Hodana