Ticker Tape by TradingView

Portu analýza: Inflace válcuje úroky na bankovních vkladech už pátý rok v řadě. Jak ji porazit?

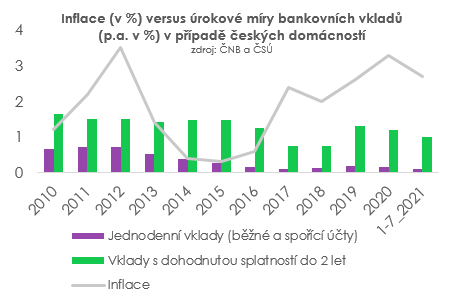

České domácnosti mají v bankách dlouhodobě uloženo přibližně 40 % svých finančních prostředků, dohromady s hotovostí pak zhruba 45 %. Mnozí Češi a Češky tak nevědomky prodělávají. Růst cen zboží a služeb je výrazně vyšší než úrokové sazby nejen na běžných a spořících účtech, ale i u termínovaných vkladů. Jinak tomu nebude ani v roce 2021. Už pátý rok v řadě převýší inflace úrokové sazby z vkladů. V aktuální analýze se analytik Portu Vratislav Zámiš věnuje letošnímu vývoji inflace, spoření a investování Čechů, ale i tomu, proč se konzervativní chování v posledních letech nevyplácí.

V analýze se dozvíte:

· Jak rychle porostou ceny zboží a služeb v roce 2021?

· Jak se v posledních letech projevila inflace na úrokových sazbách běžných účtu a vkladových produktů?

· Jak mohou investoři vyhrát souboj s inflací?

Inflace v ČR překročí v aktuálním roce 2021 úroveň 2,5 %

Podle údajů Českého statistického úřadu dosáhla inflace měřená indexem spotřebitelských cen za prvních sedm měsíců roku 2021 v průměru 2,7 %. V červenci meziročně vystoupala na 3,4 %. V tomto roce si Češi ve srovnání s loňskem připlácejí především za pohonné hmoty a tabák. Méně naopak platí za energie. Podle prognózy Portu by průměrná inflace v České republice v roce 2021 měla přesáhnout úroveň 2,5 %.

Češi drží v bankách a hotovosti zhruba 45 % finančních prostředků

Podle údajů České národní banky tvoří vkladové produkty a hotovost přibližně 45 % celkových finančních aktiv českých domácností. Pro srovnání, v eurozóně nebo celkově v EU jde podle údajů Eurostatu o podíl na úrovni jedné třetiny. V důsledku koronakrize v roce 2020 rostly vklady českých domácností v bankách meziročně o rekordních 12 % a v březnu 2021 přesahovaly úroveň 3,3 bilionů Kč. Finanční rezervu v bance považujeme za povinnou výbavu každé domácnosti a je to tak správně. Avšak držením příliš velkého podílu finančních prostředků na běžných účtech a vkladech jejich kupní síla klesá. Důvodem je fakt, že inflace je vyšší než úrokové míry, které tyto produkty nabízí.

Inflace bude i tento rok vyšší než úroky na běžném a spořícím účtu, přesáhne i výnos na termínovaných vkladech. Je to tak již pátý rok v řadě

Během posledních 4 let převýšila inflace v České republice pokaždé úroveň úrokových sazeb jak na běžných a spořících účtech, tak u termínovaných vkladů. Průměrné sazby na vkladech s dohodnutou dobou splatnosti do 2 let se během tohoto období pohybovaly v rozpětí 0,75 až 1,32 % p. a. V případě běžných a spořících účtů, tedy jednodenních vkladů, šlo o ještě nižší úroveň 0,10 až 0,19 % p. a. Růst cen zboží a služeb se v letech 2017 až 2020 pohyboval v rozmezí 2,0 až 3,3 %. Vyplývá to z údajů České národní banky (ČNB) a Českého statistického úřadu (ČSÚ). Co to v praxi znamená? Nominální hodnota vkladů se samozřejmě nemění. Snižuje se ale jejich kupní síla.

Ani v tomto roce tomu nebude jinak, jelikož se očekává, že inflace nad úrovní 2,5 % by měla převýšit úrokové sazby českých bankovních vkladů. V případě běžných a spořících účtu i nadále očekáváme úroky pohybující se v okolí 0,1 %, u termínovaných vkladů pak okolo jednoho procenta.

Jak vyhrát souboj s inflací?

Investovat není to stejné jako spořit. Při spoření získává střadatel po určité době zpět své vložené peníze plus úroky. Při investování je zhodnocení peněz vyšší, ale na druhou stranu sebou nese určitou míru rizika. Dnes už ale existuje několik způsobů, jak investovat své peníze zodpovědně. Povinnou výbavou zodpovědného investora by mělo být střízlivé posouzení rizika, dobrá znalost produktu a dodržení zlatého investičního pravidla – diverzifikace. Neméně důležitou roli hraje spolupráce s profesionály s dlouholetými zkušenostmi, s licencí ČNB a pravidelným auditem od renomovaných společností.

Zajímavou a roky ověřenou možností je investování do podílových fondů. V posledních letech se do popředí dostává také nízkonákladové investování prostřednictvím ETF. Tyto burzovně obchodovatelné fondy (ETF) sázejí na pasivní investování, a tedy celkový vývoj trhu. Češi tak mohou prostřednictvím ETF investovat například do indexu S&P 500 a získat podíl na výrazné části amerického trhu. Tím odpadá riziko špatného výběru, které při vybírání jednotlivých firem a odvětví hrozí. Kromě diverzifikace lákají české investory především nízké poplatky. Pasivní fondy totiž na rozdíl od aktivních nemají takřka žádné náklady na své fungování.

„6 R“ zodpovědného investování:

- Rezerva: Než začnete investovat, ujistěte se, že máte dostatečnou finanční rezervu pro případ neočekávané události (ztráta zaměstnání nebo delší nemoc). Doporučení je mít rezervu alespoň ve výši šestinásobku obvyklých měsíčních výdajů.

- Rozhodnutí: Rozhodujte se zodpovědně. Před výběrem vhodného investičního produktu zvažte, kolik si můžete dovolit investovat, jaký je cíl investice, očekávaný výnos, ale i časový úsek, po který jste ochotní si na výnos počkat.

- Riziko: Zjistěte, jaký je váš postoj k riziku, resp. jak moc jste ochotni riskovat. Při investování musíte počítat i s možností, že nezískáte očekávaný výnos, a že o část investované částky můžete také přijít.

- Rozumím: Investovat byste měli jen do takových produktů, kterým rozumíte a o kterých máte dostatek informací.

- Různorodost: Nikdy nesázejte pouze na jednu kartu a investujte své prostředky různorodě. Tomu se říká diverzifikace rizika nebo investičních možností.

- Rada: Nebojte se poradit s profesionály – tedy licencovanými investičními odborníky s dlouholetými zkušenostmi. Nevěřte přehnaným slibům, abstraktním projektům a „vzdušným zámkům“. Pamatujte si, že s rostoucím slibovaným výnosem investice roste i riziko, že na tento výnos nedosáhnete.

Vratislav Zámiš

analytik Portu

Klíčová slova: Peníze | Inflace | Analytik | ETF | Rizika | Sazby | Analýza | Zhodnocení | Diverzifikace | Investice | Investování | Riziko | S&P 500 | Výnos | ČNB | Úrokové sazby | Banky | Doporučení | Investoři | EU | Investovat | Fondy | Investování do podílových fondů | Jak investovat | Zhodnocení peněz | Nominální hodnota | ROCE | Energie | Znalost | S&P | Poplatky | Portu | Diverzifikace rizika | Inflace v ČR | Pohonné hmoty | ČSÚ | Růst cen | Vývoj trhu | Ceny zboží | Prognózy | Úroky | Investujte | Kupní síla | Ztráta | Vývoj | Domácnosti | Hotovost | Spoření | Růst | Koronakrize | Postoj k riziku | JDE | ČR | Neočekávané události | Ceny | Časový úsek | Pasivní investování | TABAK | Inflace v České republice | Odvětví | Chování | Portu analýza | Vratislav Zámiš | Analytik Portu |

Čtěte více

-

Porsche ztrácí dech v Číně. Domácí značky dobývají trh s luxusními elektromobily

Čína, největší automobilový trh světa, se mění rychleji, než by si většina tradičních výrobců přála. Zatímco domácí značky jako BYD, Xiaomi nebo Nio bodují u mladých čínských spotřebitelů s technologicky nabitými a cenově dostupnými elektromobily, zahraniční výrobci — včetně legendární značky Porsche — ztrácejí půdu pod nohama. -

Porsche zvažuje výměnu generálního ředitele Olivera Blumeho pod tlakem investorů

Společnost Porsche AG údajně zahájila jednání o předčasném ukončení funkčního období současného CEO Olivera Blumeho. Jako jeho potenciální nástupce se nejčastěji skloňuje bývalý šéf McLarenu Michael Leiters. Dozorčí rada společnosti již schválila zahájení těchto rozhovorů a hlasování o změně vedení se očekává na zasedání 24. října. -

Porsche zveřejnilo výsledky za 1H, automobilka potřetí tento rok snížila svůj výhled

Německá luxusní automobilka Porsche AG zveřejnila výsledky hospodaření za polovinu roku 2025. I přes třetí snížení výhledu tento rok vidí analytici výsledky pozitivně. Společnost negativně ovlivňují cla, která však nově aktualizovaný výhled bere v potaz. -

Porsche zveřejnilo výsledky za 9M, tržby meziročně klesly o 6 %

Německá luxusní automobilka Porsche v pátek zveřejnila výsledky hospodaření za prvních 9 měsíců roku 2025. Tržby v tomto období klesly meziročně o 6 % na 26,86 mld. EUR. Analytik ze společnosti Morgan Stanley označil výsledky za „velmi slabé“, i když stále nad úrovní tržních očekávání. -

Porsche zvolňuje na své cestě k elektromobilitě

Cíl, který si značka Porsche stanovila v roce 2022, a který stanovoval pro rok 2030 podíl více než 80 procent elektromobilů z celkových prodejů, se dozajista nesplní. Značka nyní zásadně reviduje své plány na uvádění nových modelů s čistě elektrickým pohonem a naopak vyřazování těch spalovacích z nabídky. -

Portál stavebníka zvedne ceny nemovitosti (Investown)

„Zpoždění způsobená novým Portálem stavebníka mají přímý dopad na developerský sektor. Prodloužená doba povolování a vyšší náklady (hlavně na financování projektů) mohou vést k omezení výstavby a dočasnému zvýšení cen nemovitostí. To se může negativně odrazit na dostupnosti bydlení a zpomalit ekonomický růst. Úředníci v současné době vyřizují žádosti podle starého zákona. Kdy přijde řada na žádosti podané přes Portál stavebníka nevíme. Můžeme jen doufat, že od září se vše rozběhne naplno a 2měsíční zpoždění se dožene rychlejším povolovacím procesem.” -

Portfolio manažer Consequ 14. nejlepším do 40 let na světě

Martin Pavlík, portfolio manažer Conseq Investment Management je dle hodnocení serveru Citywire 14. nejlepším portfolio manažerem do 40 let na celém světě, a to v tříletém období do ledna 2017. -

Portfolio pro Jourovou je zklamáním, na ekonomická portfolia Česko opět nedosáhlo

Nejdůležitějším třemi portfolii v nadcházející Evropské komisi vedené Ursulou von der Leyenovou budou portfolia rozpočtu, obchodu a ekonomiky. -

Portfolio Stronghold EUR si udržuje vyvážený rizikový profil

Po neuspokojivém říjnu se v listopadu portfolio Stronghold EUR vrací se zisky 0,7 %, zatímco benchmark vykazuje růst o 1,1 %. Za poslední měsíc se jeho struktura příliš nezměnila, expozice zůstávají stejné a asi nejnápadnější je posun o 2 procentní body od akcií globálních korporací směrem k akciím menších evropských firem. Celkově zůstává portfolio dobře vybalancované napříč nejrůznějšími třídami aktiv a je připravené na zvýšenou volatilitu trhu. -

Portoriko nabízí nižší daně pro Bitcoinové milionáře

Pro Bitcoinery je výhodné najít stát, který nabízí daňového úlevy a je tak výhodný pro jejich podnikání. Pokud se navíc nachází na tropických ostrovech a nabídne exotický životní styl, přiláká jejich pozornost. Tato pozitiva nabízí Portoriko, které přitahuje stále více lidí ze zahraničí. -

Portugalci menia taktiku boja

Portugalci menia taktiku boja po tom ako sa im podarilo umiestniť na trh minulý týžde... -

Portugalci sa dočkali

Gréci s podporouPočas včerajšieho dňa trh s napät&ia... -

Portu Gallery spouští exkluzivní úpis memorabilií legendární kapely Lucie

Říjen bude na Portu Gallery patřit české hudební legendě – kapele Lucie. Již 16. října odstartuje exkluzivní úpis, díky němuž se zájemci mohou stát spoluvlastníky osmnácti unikátních memorabilií, které mapují hudební vývoj i osobní příběhy členů kapely. Nejde přitom jen o předměty spojené s jednou z největších rockových kapel u nás, ale také o investici do kusu české hudební historie. -

Portu Gallery upsala předměty už za více než čtvrt miliardy korun, investorům nově nabídne největší úpis ve své historii

Online investiční galerie Portu Gallery oslavila v září 4. výročí od založení. Za dobu svého působení nabídla investorům příležitost podílet se formou úpisů na investicích do 130 sběratelských a uměleckých předmětů v celkové hodnotě 258,1 milionů korun. Tento segment alternativních investic dokáže nabídnout kromě diverzifikace portfolia i zajímavý výnos. Například kategorie umění se podle studie společnosti Knight Frank zhodnotila meziročně o 30 procent, za poslední dekádu pak o 109 procent. Do kategorie umění sáhla Portu Gallery i pro další úpis, kdy na konci října nabídne možnost podílet se na investici do unikátní umělecké sbírky v rekordní hodnotě překračující hranici osmi nul. -

Portugalska aukcia

Jeden z kľúčových fundamentov dnešn&... -

Portugalska aukcia

Po tom ako Moodys  pristúpila k zníženiu... -

Portugalska aukcia

Dnes o 11:30 aukcia portugalských pokladničn&yacu... -

Portugalská aukcia

Portugalská aukcia 2-mesačných  pokladničn&yacute... -

Portugalská aukcia

Portugalska aukcie 12-mesačných pokladničných&nbs... -

Portugalská aukcia

Portugalsko dnes umiestnilo na trhu 550 mil. EUro v podobe 6-m...

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Forex: Tuzemský průmysl se potýká se slábnoucí poptávkou

Technická analýza - Japonský jen položil dolar na lopatky

Akcie Applu prudce klesají kvůli novým clům ohrožujícím dodavatelský řetězec a ziskové marže

EURCZK – koruna vrací dle předpokladů a má ještě potenciál

VIDEO: BoJ na své měnové politice nic nemění, JPY opět ztrácí

US Open: Wall Street začíná nový rok korekcí

Rychlé shrnutí

Makroekonomický výhled pro tento týden: Zasedání ČNB, index spotřebitelských cen (ČR)

Zlato znovu klesá k psychologické hranici 2 000

Jen stále blízko minim

Forex: Tuzemský průmysl se potýká se slábnoucí poptávkou

Technická analýza - Japonský jen položil dolar na lopatky

Akcie Applu prudce klesají kvůli novým clům ohrožujícím dodavatelský řetězec a ziskové marže

EURCZK – koruna vrací dle předpokladů a má ještě potenciál

VIDEO: BoJ na své měnové politice nic nemění, JPY opět ztrácí

US Open: Wall Street začíná nový rok korekcí

Rychlé shrnutí

Makroekonomický výhled pro tento týden: Zasedání ČNB, index spotřebitelských cen (ČR)

Zlato znovu klesá k psychologické hranici 2 000

Jen stále blízko minim

Blogy uživatelů

Powell polil býky živou vodou, index S&P 500 prudce roste

Praktická ukázka: Pohoda prázdnin, pohoda v grafu

INVESTIČNÍ GLOSA: Santa přinesl investorům uhlí. Možná naznačil, jak se trhům letos povede

NEWS TRADING udělátko :-)

Technická analýza měnových párů EUR/CAD, EUR/AUD a EUR/CHF

Výběr z nedělní přípravy: Měnové páry USD/JPY a GBP/CHF

Tricolor a First Brands: Příběh, který by měl varovat každého investora

Jak na money-management v tradingu

To jsem tedy nečekal

Praktické okénko – otevřený obchod na cross páru a situace na dolarovém indexu

Powell polil býky živou vodou, index S&P 500 prudce roste

Praktická ukázka: Pohoda prázdnin, pohoda v grafu

INVESTIČNÍ GLOSA: Santa přinesl investorům uhlí. Možná naznačil, jak se trhům letos povede

NEWS TRADING udělátko :-)

Technická analýza měnových párů EUR/CAD, EUR/AUD a EUR/CHF

Výběr z nedělní přípravy: Měnové páry USD/JPY a GBP/CHF

Tricolor a First Brands: Příběh, který by měl varovat každého investora

Jak na money-management v tradingu

To jsem tedy nečekal

Praktické okénko – otevřený obchod na cross páru a situace na dolarovém indexu

Vzdělávací články

Obchodní výsledky institucionálních objednávek (duben 2022)

Jednoduchý příklad obchodního systému

Leden 2025 ve VIP zóně: Nový rok začal vysokým ziskem pro klienty FXstreet.cz

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

8 nejlepších obchodních strategií – obchodování v trendu (4. díl)

Základní struktura Price Action (4. díl)

8 nejlepších obchodních strategií – obchodování v pásmu (3. díl)

8 nejlepších obchodních strategií – Price Action (2. díl)

Nejdůležitější ekonomické události roku 2019

Jednoduché obchodní systémy (část 2.)

Obchodní výsledky institucionálních objednávek (duben 2022)

Jednoduchý příklad obchodního systému

Leden 2025 ve VIP zóně: Nový rok začal vysokým ziskem pro klienty FXstreet.cz

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

8 nejlepších obchodních strategií – obchodování v trendu (4. díl)

Základní struktura Price Action (4. díl)

8 nejlepších obchodních strategií – obchodování v pásmu (3. díl)

8 nejlepších obchodních strategií – Price Action (2. díl)

Nejdůležitější ekonomické události roku 2019

Jednoduché obchodní systémy (část 2.)

Tradingové analýzy a zprávy

Ekonomika EU i eurozóny v prvním čtvrtletí vzrostla

Inflace v eurozóně zůstala na 0,2 procenta

Index spekulativního sentimentu 18.10.2023

GBP/JPY - Intradenní výhled 29.1.2024

Euro si drží zisky po dobrých reportech

EUR/GBP - Intradenní výhled 3.2.2022

Swingové obchodování USD/JPY 31.7.2025

Index spekulativního sentimentu 3.5.2016

Komodity: Ceny ropy rostou díky údajům z Číny a slabšímu dolaru

Rusnok: Poslední data o inflaci pro měnovou politiku ČNB neznamenají změnu

Ekonomika EU i eurozóny v prvním čtvrtletí vzrostla

Inflace v eurozóně zůstala na 0,2 procenta

Index spekulativního sentimentu 18.10.2023

GBP/JPY - Intradenní výhled 29.1.2024

Euro si drží zisky po dobrých reportech

EUR/GBP - Intradenní výhled 3.2.2022

Swingové obchodování USD/JPY 31.7.2025

Index spekulativního sentimentu 3.5.2016

Komodity: Ceny ropy rostou díky údajům z Číny a slabšímu dolaru

Rusnok: Poslední data o inflaci pro měnovou politiku ČNB neznamenají změnu

Témata v diskusním fóru

Mapa 17/11

Praktická ukázka: Trocha klidu

Atlantik

Novoroční technická analýza hlavních měnových párů

Mapa 21/12

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 20.1.2014

USD index uzavřel na dobrých hodnotách

Index S&P 500 je na startu výsledkové sezóny na dalším rekordu

Burzovní grafy: Další mírný pokles posunul index S&P 500 na hranici supportu, směr vývoje mohou určit prezidentské volby

Analýza Dow Jones, Nasdaq, EUR/USD: začátek září je ve znamení medvědů

Mapa 17/11

Praktická ukázka: Trocha klidu

Atlantik

Novoroční technická analýza hlavních měnových párů

Mapa 21/12

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie 20.1.2014

USD index uzavřel na dobrých hodnotách

Index S&P 500 je na startu výsledkové sezóny na dalším rekordu

Burzovní grafy: Další mírný pokles posunul index S&P 500 na hranici supportu, směr vývoje mohou určit prezidentské volby

Analýza Dow Jones, Nasdaq, EUR/USD: začátek září je ve znamení medvědů