Ticker Tape by TradingView

Vyplatí se nyní investovat do nemovitostí? Odpovědí jsou realitní fondy

Nemovitosti jsou největším investičním nástrojem v České republice, proto je o ně mezi investory dlouhodobý zájem. Jak si trh nyní stojí a jak se na něm podepsala situace ohledně koronakrize? Během posledních 12 měsíců došlo na trhu s byty k významnému pohybu. Na jednu stranu ceny bytů nepřestaly růst, ovšem na druhou ceny nájmů začaly klesat.

Jak už bylo mnohokrát řečeno, tak naprostý útlum cestovního ruchu na trh uvolnil stovky až tisíce bytů, a to zejména v Praze a dalších velkých městech, které investoři využívali pro krátkodobé pronájmy. Aby jednotliví majitelé ufinancovali své předchozí (nemalé) investice, potřebovali je rychle pronajmout. Proto začaly být tyto byty v Praze a dalších velkých městech nabízeny za nižší ceny, nežli bylo obvyklé. A i když jsou tyto byty nejčastěji v centru měst, pokles cen pronájmu ovlivnil i byty na okraji aglomerací.

Druhotným negativním dopadem utlumení turistiky je, že kvůli tomuto vývoji nájemníci hledající nový pronájem jsou v lepší situaci, nežli byli ještě před březnem 2020. Inzeráty na pronájem bytu se zvláště v Praze a dalších velkých městech na inzertních webových stránkách vyskytují po dobu několika týdnů, předtím se jednalo spíše o dny. Lidé hledající pronájem nemusí reagovat na první inzerát, který se objeví, nemusí přijmout první „jakžtakž“ vyhovující. Mají nyní možnost si vše v klidu promyslet a podívat se i po obdobných nabídkách a vybírat si. A co to znamená pro majitele investičního (pronajímaného) bytu? Doba, než byt obsadí a začne generovat výnosy, se prodlužuje na týdny až měsíce. Během této doby je jeho investice ztrátová.

Pokles nájmů a prodlužující se doba pro pronajmutí vedou k tomu, že návratnost investice do vlastní nemovitosti se prodlužuje, protože ceny nemovitostí navzdory všem očekáváním v loňském roce nepoklesly.

Rizikem pro investory může být počet exekucí v okrese

Nastalý trend ve velkých městech a Praze vedl investory k tomu, že začali hledat více příležitostí v regionech. Zaměřili se zejména na menší byty, po kterých je nyní největší poptávka. Při porovnání velikostí bytů vhodných pro investici nejlépe vychází 1+kk a 1+1. Faktorem je nejen cena a schopnost financování nákupu i pro drobné investory, kteří takovou investici částečně financují vlastními prostředky a částečně úvěrem na bydlení, ale i současný životní styl Čechů. Řada zejména mladých lidí úmyslně bydlí sama.

Při výběru vhodné investiční nemovitosti většinou jako první kritérium slouží lokalita. A právě při jejím výběru už je nutné pracovat nejenom s výnosem, ale i rizikem. Jak tedy na to?

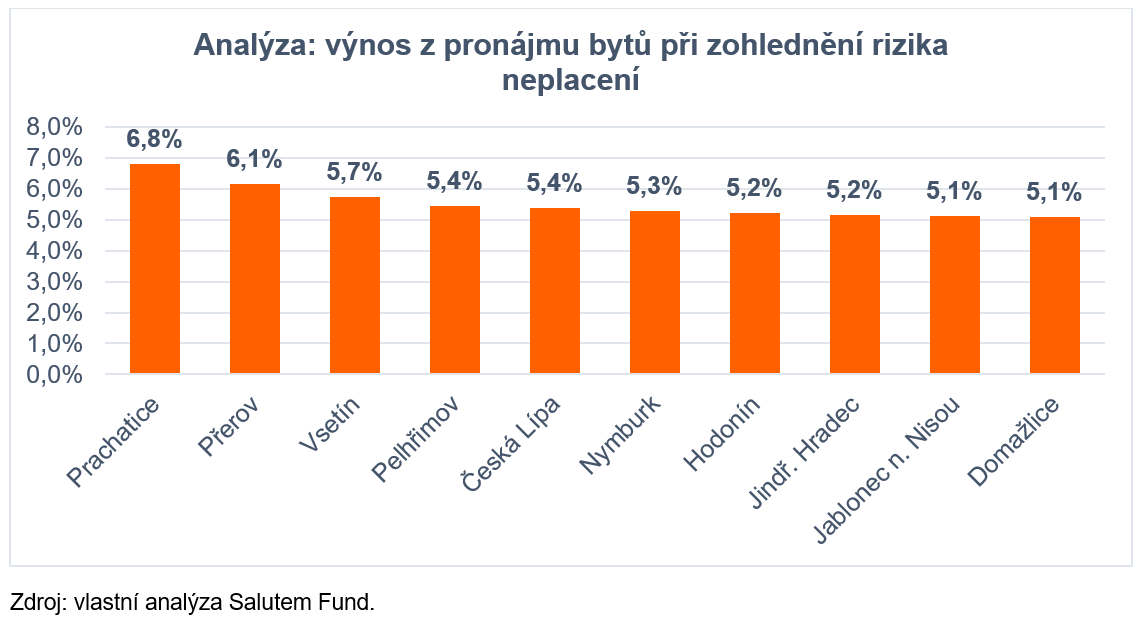

Analýza pronájmu bytů zohlednila míru rizika v kontextu počtu exekucí v daném okrese a nákladů spojených s drženou nemovitostí. Mezi tři nejlepší okresy, v nichž je největší potenciál výnosu, jsou Prachatice, Přerov a Vsetín. V žádném případě se tedy nejedná o velké aglomerace.

Zdroj: vlastní analýza Salutem Fund.

Co znamená výsledek analýzy pro investory?

Drobní investoři, kteří hledají vhodnou investiční nemovitost, budou mít stále méně prostoru pro výběr a budou nuceni hledat jiné alternativy zhodnocení peněz. Investice do bytů se čím dál více bude vyplácet jen velkým investorům, typicky developerským společnostem nebo investičním fondům.

Právě investiční fondy zaměřené na realitní trh jsou zejména pro individuální investory zajímavou příležitostí, a to hned z několik důvodů:

1. Investice do vlastní nemovitosti vyžaduje výrazně vyšší vstupní částku než do fondu (milion versus miliony).

2. Fond výrazně snižuje riziko ztráty, protože má v portfoliu více nemovitostí. Čím více jsou diverzifikované regionálně a typově, tím samozřejmě lépe.

3. Investorovi odpadá nutnost vyhledávat nájemníky a starat se o ně, respektive o samotnou nemovitost.

4. Některé nemovitostní fondy nabízejí investorům minimální garantovaný výnos, a navíc mají výhodnější zdanění zisku. Což prakticky znamená, že z prodeje cenných papírů držených tři roky a jeden den je osvobozen od daně z příjmů, u nemovitostí je lhůta o dva roky delší.

Příkladem, kdy je výhodnější investice do realit přes fond než přes vlastní nemovitost, může být drobný investor, který má k dispozici 1 milion korun. Aby si mohl pořídit vlastní investiční byt, je třeba zbývající část kupní ceny nemovitosti dofinancovat úvěrem na bydlení. Tím mu vzrůstají náklady, které pak musí zohlednit při stanovování výnosnosti investice.

Jan Dvořák, Head of Research Salutem Fund

Klíčová slova: Investiční fondy | Poptávka | Daně | Rizika | Analýza | Zhodnocení | Investice | Investor | Riziko | Trend | Výnos | Investoři | Fond | Financování | Investovat | Analýzy | Cena | Fondy | Investiční | Investiční nemovitosti | Nemovitosti | Pro investory | Trh | Zhodnocení peněz | ROCE | 1 milion | Ceny nemovitostí | Realitní trh | Ztráty | Daně z příjmů | Výnosy | Návratnost investice | Jan Dvořák | Nemovitostní fondy | Drobní investoři | Pokles cen | Vlastní nemovitost | Bydlení | Návratnost | Pokles | Situace | Investice do realit | Růst | Potenciál | Koronakrize | Životní styl | Ceny | Byty v Praze | Zdanění | Ceny bytů | Salutem | Salutem Fund | Realitní fondy | Investovat do nemovitostí |

Čtěte více

-

Výplach na trzích pokračuje, EUR a JPY těží z pozice nízkoúročených měn

Nový týden nám začal zhurta a přesně ve stejném duchu, v jakém skončil ten minulý. Výprodej na trzích dnes pokračuje a ztráty nejsou malé. Poté co dnes Čína uzavřela se ztrátou převyšující 8 %, dostaly se do červených čísel také indexy v Evropě, které pak v odpoledních hodinách své již tak velké úvodní ztráty začaly ještě prohlubovat. Krátce před otevřením amerických burz ztrácí většina evropských indexů více než čtyři procenta a vzhledem k silně nervóznímu sentimentu nelze vyloučit, že se situace ještě nezhorší. Od panického módu nás totiž příliš nedělí. -

Výplach na Wall Street při absenci nových zpráv

Během pátečního dne nic nenaznačovalo tomu, že by nás mohl čekat strmý propad, když futures na hlavní indexy naznačovaly mírný pokles do 0,5 %. Hlavní akciové indexy ihned po otevření trhů rychle ztrácely půdu pod nohama a index Nasdaq v jednu chvíli propadal o více než 2 %. Prudký výběr zisků jsme zaznamenaly především v technologickém sektoru, který si letos připsal nejvyšší zisky. Akcie Tesla, které od zvolení Trumpa přidaly 34 %, v pátek odevzdaly 5 %. Akcie Tesla se spolu s akciemi Super Micro Computer a Palantir staly nejslabšími tituly v rámci indexu S&P 500. Mírnější ztráty do 2 % jsme pak viděli u většiny velkých technologických titulů. -

😱 VÝPLACH TRHŮ NEKONČÍ ❌ 10 černých labutí 💫 Investování do METAVERSE | Akcie a Bitcoin pod tlakem

Týdenní videokomentář: Forex, komodity, akcie, indexy a kryptoměny. -

Výplach v Číně dnes vylekal Evropu, euro naopak znovu silnější

Pondělní seanci zatím jasně dominuje Čína, kde se dnes akciové indexy propadly nejvíce od roku 2007. Shanghajský index... -

Výplach Wall Street pokračuje, rezonují obavy z blížící se recese

Wall Street pokračuje ve výplachu i dnes. Technologický Nasdaq padá o 3 %. S&P 500 ztrácí dalších 2,3 % a od začátku měsíce je již o 8 % níže. Trhem rezonuje nervozita z blížící se recese. Z 500 firem jsou pouze dvě, které dnes neztrácejí. Jsou jimi Citrix Systems a Visa. Jejich dnešní rezistence není ale podložena žádnými pozitivními zprávami a taktéž jejich zisky nepřesahují ani 0,5 %. -

Výplata věřitelů Sberbank CZ končí, bylo vyplaceno 99 procent

Výplata věřitelů zkrachovalé Sberbank CZ prostřednictvím Komerční banky dnes končí, dvakrát prodloužený termín se už prodlužovat nebude. O výplatu částečného rozvrhu požádalo 11.300 věřitelů z celkového počtu více než 15.300. Z částky 56,8 miliardy korun bylo vyplaceno 99 procent. ČTK to dnes řekla investiční správkyně Sberbank Jiřina Lužová. -

Vyplatí se akcie hotelů na jejich all-time high?

V zářijovém akciovém fokusu jsme se zaměřili na sektor ubytovacích zařízení a konkrétně na společnost Marriott International (MAR.US). V našem videu a e-booku jsme se zaměřili na zhodnocení aktuálního stavu tohoto sektoru po pandemii Covid-19 a také na fundamentální stránku samotné společnosti Marriott. E-book je k dispozici již nyní pod odkazem. -

Vyplatí se byty v Praze? Pravidlo 4 % napoví

"Investice do bytů v Praze může být i nadále velmi zajímavá, ale rizika se obecně podceňují. V našem modelu jsme identifikovali klíčovou rentabilní hranici růstu cen bytů. Analýza také ukazuje, jak snadno se může kupec dostat do ztráty, a to i výrazně, " říká analytik BH Securities Timur Barotov. -

Vyplatí se investovat, když jsou akciové trhy na maximech, nebo je lepší čekat na pokles?

Akciové trhy momentálně dosahují maxima, což při množství investorů otevírá otázku, zda je lepší investovat přesto průběžně, nebo čekat na korekci a nakoupit později ve slevě. Právě na toto téma jsme se podívali v posledním videu. -

Vyplatí se letos investovat do piva? Do akcií malých pivovarů to moc nejde, zbývají hlavně ty velké, často ale poněkud ospalé

Pivo představuje velký světový trh. Jeho tempo růstu však velké není. Spíše takové ospalé, což k pivu sedí. Trh opanovávají jména jako Anheuser-Busch InBev nebo Heineken. Investor do akcií těchto titánu tedy nemůže počítat s dravým zhodnocením. Kdo však jde po pozvolném, celkem uspokojivě stabilním, postupném růstu, ten jistě některou ze zavedených „pivních akcií“ nakoupit může. -

Vyplatí se počkat, hypotéky začnou během několika měsíců zlevňovat. Postará se o to i nová bankovní rada ČNB

Česká národní banka dnes zveřejnila zápis z měnověpolitického jednání své bankovní rady minulý týden. Podle očekávání z něj plyne, že pro růst základní úrokové sazby, a to z úrovně sedmi na osm procent, zvedli ruku viceguvernér Marek Mora a radní Tomáš Holub. Oba ale nabízeli kompromis. Byli ochotni přistoupit na zvýšení v menším rozsahu než o jeden procentní bod. I tento kompromis ale zbylá pětice radních, včetně guvernéra Aleše Michla, odmítla. -

Vyplatí se posečkat s fixací cen energií v ČR? Cena elektřiny v Německu totiž dnes spadla nejníže v letošním roce, vyrobí se tam její rekordní množství z větru

Okamžitá cena velkoobchodní elektřiny v Německu dnes klesla nejníže od začátku letošního roku, na úroveň 8,83 eura za megawatthodinu. -

Vyplatí se prodávat akcie v květnu? Analýza eToro ukazuje, že trhy mají o procento nižší výnosy

‘Sell in May and go away’ je jedno z nejznámějších přísloví ve finančním světě a podle analýzy obchodní a investiční platformy eToro je toto rčení dobře podloženo historickými údaji. -

Vyplatí se teď investovat do akcií českých bank?

Nejnovější vzkaz Mezinárodního měnového fondu ekonomicky vyspělým zemím, tedy včetně České republiky, zní docela jasně: „Vyspělé státy nebudou muset kvůli pandemii moc šetřit.“ Zatímco při globální finanční krizi před deseti lety politici a mezinárodní organizace typu právě MMF ještě alespoň deklarovali nutnost osekávání dluhu, při nynější globální pandemické krizi již na to vlastně zcela rezignují. Důvodem je vysoce expanzivní měnová politika centrálních bank – „tištění miliard“. Ta sice politikům pouze kupuje čas na nutné reformy. Ti však místo reforem nafukují dluh. A MMF souhlasně přikyvuje. Důsledkem globální pandemické krize tedy bude ještě rychlejší růst dluhu, než jaký nastal po globální finanční krizi. -

Vyplatí se teď k Vánocům darovat Dluhopis Republiky, jak to doporučuje ministryně financí? Daňový balíček jej osvobozuje od daně

Hitem sociálních sítí těchto hodin je vánočně laděné video, ve kterém ministryně financí v takřka teleshoppingovém duchu nabízí Dluhopis Republiky jako vhodný dárek pod stromeček. -

Vypne Putin Česku ropu? Jeho včerejší podpis příslušného dekretu zatím nechává trhy v klidu

Ruský prezident Vladimir Putin včera podepsal dekret, který zakazuje dodávky ruské ropy a ropných produktů do zemí uplatňujících – přímo i nepřímo – cenový strop na ruskou ropu. Cenový strop se týká ropy, kterou Rusko vyváží námořní cestou, tedy prostřednictvím tankerů. Proto nelze hovořit o tom, že by jej Česko podporovalo přímo. Přímo totiž námořně dodávanou ruskou ropu neodebírá. Nepřímo však strop podpořilo. Podporuje jej totiž Evropská unie jako celek. A Česko si nevyjednalo výjimku z této podpory jako Maďarsko. -

Vypnutí Nord Streamu 1, „ruská odveta“, srazilo do mínusu i americké akcie. Svět se bojí těžké evropské energetické krize s globálními důsledky, cena plynu v EU příští týden prý poletí nahoru

Americké akcie včera začaly obchodování růstem, nakonec je ale skolila zpráva Gazpromu, že neobnoví dodávky plynovodem Nord Stream 1, jak plánoval. Takový vývoj naznačuje, že svět se obává závažné evropské energetické krize, která může mít důsledky i mimo starý kontinent. -

Výprava zlata vstříc novému rekordu se změnila ve fiasko

Ozbrojený konflikt na Ukrajině učinil z ropy a zlata dvojčata. Od začátku bojů ve východní Evropě obě aktiva současně prudce vzrostla, a obě se také neméně rychle propadla na pozadí jednání o příměří mezi Moskvou a Kyjevem. To je to, co vidíme na povrchu – obrázek na grafu. Pokus o pohled do hloubky nám umožňuje hovořit o užších mezitržních vazbách mezi tradičním a černým zlatem. -

Vypravení prvorozeného prvňáčka do školy letos vyjde na více než 7000 korun, historicky nejvíce. Některá města podpoří prvňáčky tisíci korun na hlavu, sociálně slabým rodinám pak může pomoci stát

Blíží se začátek nového školního roku, takže rodiče školáků si musí vyčlenit nemalé finanční prostředky. Zejména pak rodiče, jejichž prvorozené dítě jde do první třídy základní školy. Příslušné finanční náklady na takového žáka letos v průměru přesáhnou 7000 korun, a budou tak nejvyšší v historii. Záleží ovšem pochopitelně na kvalitě pořizovaných věcí. Mnozí rodiče netuší, že jim s vypravením potomka do školy může finančně pomoci stát, a to až částkou maximálně odpovídající desetinásobku životního minima jednotlivce, které letos činí 4860 korun. Na potřeby školáka může tedy stát vyčlenit až takřka 48 900 korun. -

Vypravení prvorozeného prvňáčka do školy letos vyjde na zhruba 7200 korun, historicky nejvíce. Některá města podpoří prvňáčky tisíci korun na hlavu, sociálně slabým rodinám pak může pomoci stát

Za tři týdny je tu začátek nového školního roku, takže rodiče školáků si musí vyčlenit nemalé finanční prostředky. Zejména pak rodiče, jejichž prvorozené dítě jde do první třídy základní školy. Příslušné finanční náklady na takového žáka letos v průměru přesáhnou 7200 korun, a budou tak nejvyšší v historii. I tak však růst příslušných cen oproti minulým letům zmírnil. Záleží ovšem pochopitelně také na kvalitě pořizovaných věcí. Mnozí rodiče netuší, že jim s vypravením potomka do školy může finančně pomoci stát, a to až částkou maximálně odpovídající desetinásobku životního minima jednotlivce, které letos jako loni činí 4860 korun. Na potřeby školáka může tedy stát vyčlenit až takřka 48 900 korun.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

Denní kalendář událostí

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

Tradingové analýzy a zprávy

AUD/USD se dostal ke klíčové S/R zóně, teď se bude lámat chleba

Na ropě se připravuje průraz a nový trend

Index DAX - Intradenní výhled 10.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 10.2.2026

FTSE 100 - Intradenní výhled 10.2.2026

Dow Jones - Intradenní výhled 10.2.2026

Hang Seng - Intradenní výhled 10.2.2026

AUD/USD - Intradenní výhled 10.2.2026

USD/JPY - Intradenní výhled 10.2.2026

EUR/USD - Intradenní výhled 10.2.2026

AUD/USD se dostal ke klíčové S/R zóně, teď se bude lámat chleba

Na ropě se připravuje průraz a nový trend

Index DAX - Intradenní výhled 10.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 10.2.2026

FTSE 100 - Intradenní výhled 10.2.2026

Dow Jones - Intradenní výhled 10.2.2026

Hang Seng - Intradenní výhled 10.2.2026

AUD/USD - Intradenní výhled 10.2.2026

USD/JPY - Intradenní výhled 10.2.2026

EUR/USD - Intradenní výhled 10.2.2026

Blogy uživatelů

Praktická ukázka: Konečně jen jeden obchod

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Praktická ukázka: Konečně jen jeden obchod

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Forexové online zpravodajství

AstraZeneca sází na onkologii

🚨 Bitcoin klesá na 69 000 USD 📉 Scénář korekce 1:1?

Barclays zvyšuje zisk a míří výš

Graf dne 🗽 US100 pokračuje v oživení díky výsledkům americké výsledkové sezóny

BP přehodnocuje strategii: zisky odpovídají očekáváním, buyback se pozastavuje

Ekonomický kalendář: Indexy a EURUSD vyčkávají na zprávu o maloobchodních tržbách v USA

Economic calendar: Indices and EURUSD await US retail sales report

Hypoindex: Průměrná sazba hypoték počátkem února klesla na 4,93 pct

InPost dostal nabídku na převzetí od konsorcia, v němž je PPF a další akcionáři

EK obvinila Metu z blokování konkurence v oblasti AI na WhatsAppu

AstraZeneca sází na onkologii

🚨 Bitcoin klesá na 69 000 USD 📉 Scénář korekce 1:1?

Barclays zvyšuje zisk a míří výš

Graf dne 🗽 US100 pokračuje v oživení díky výsledkům americké výsledkové sezóny

BP přehodnocuje strategii: zisky odpovídají očekáváním, buyback se pozastavuje

Ekonomický kalendář: Indexy a EURUSD vyčkávají na zprávu o maloobchodních tržbách v USA

Economic calendar: Indices and EURUSD await US retail sales report

Hypoindex: Průměrná sazba hypoték počátkem února klesla na 4,93 pct

InPost dostal nabídku na převzetí od konsorcia, v němž je PPF a další akcionáři

EK obvinila Metu z blokování konkurence v oblasti AI na WhatsAppu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

3 zprávy, bez kterých se dnes na trzích neobejdete (23.7.2021)

USD / JPY – 24. 4. 2019

Ranný komentár: PBOC uvoľňuje monetárne podmienky

Aktuální informace o BTC na 31. března 2023 – odmítnutí v zóně rezistence

Technická analýza platiny

Intradenní analýza GBP/USD a EUR/USD

Elon Musk jako inspirující génius i manipulátor

Makro: Podmínky výrobců oblasti Filadelfie se druhý měsíc za sebou zlepšovaly, výhled oslabil

EUR/USD H4 | Býčí růst

Bitcoin čeká nový vývoj ceny, pokud překoná 30 000 dolarů

3 zprávy, bez kterých se dnes na trzích neobejdete (23.7.2021)

USD / JPY – 24. 4. 2019

Ranný komentár: PBOC uvoľňuje monetárne podmienky

Aktuální informace o BTC na 31. března 2023 – odmítnutí v zóně rezistence

Technická analýza platiny

Intradenní analýza GBP/USD a EUR/USD

Elon Musk jako inspirující génius i manipulátor

Makro: Podmínky výrobců oblasti Filadelfie se druhý měsíc za sebou zlepšovaly, výhled oslabil

EUR/USD H4 | Býčí růst

Bitcoin čeká nový vývoj ceny, pokud překoná 30 000 dolarů

Blogy uživatelů

Multitimeframe analýza: 14.4.2024 VOLKSWAGEN GROUP

Proč jsem začal obchodovat?

Praktická ukázka: Konečně jen jeden obchod

Mapa 16/12

Analýza Dow Jones, Nasdaq, DAX, EUR/USD, NZD/USD, AUD/NZD: Zkrácený týden skončil silným růstem

Co má největší vliv na ziskovost AOS?

Výběr z nedělní přípravy: USD/JPY, GBP/AUD a EUR/USD

Forex: Kde hledat bezpečný přístav?

Padá Bitcoin, něco si přej

Crypto a kovy s pokračujúcími výpredajmi

Multitimeframe analýza: 14.4.2024 VOLKSWAGEN GROUP

Proč jsem začal obchodovat?

Praktická ukázka: Konečně jen jeden obchod

Mapa 16/12

Analýza Dow Jones, Nasdaq, DAX, EUR/USD, NZD/USD, AUD/NZD: Zkrácený týden skončil silným růstem

Co má největší vliv na ziskovost AOS?

Výběr z nedělní přípravy: USD/JPY, GBP/AUD a EUR/USD

Forex: Kde hledat bezpečný přístav?

Padá Bitcoin, něco si přej

Crypto a kovy s pokračujúcími výpredajmi

Vzdělávací články

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Grafické formace v technické analýze - kompletní průvodce (1. část)

Jak poznat problémového brokera?

Měsíční report finančních trhů (únor 2023)

Jak investují Leoš Mareš a Jindřich Šídlo?

Jednoduchý příklad obchodního systému

RebelsFunding: Recenze a hodnocení prop trading firmy

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Červenec 2023 s VIP zónou: I letní období přálo slušným ziskům

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Grafické formace v technické analýze - kompletní průvodce (1. část)

Jak poznat problémového brokera?

Měsíční report finančních trhů (únor 2023)

Jak investují Leoš Mareš a Jindřich Šídlo?

Jednoduchý příklad obchodního systému

RebelsFunding: Recenze a hodnocení prop trading firmy

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Červenec 2023 s VIP zónou: I letní období přálo slušným ziskům

Tradingové analýzy a zprávy

Nejsilnější a nejslabší měny 29.3.2019

NZD/USD - Intradenní výhled 13.11.2018

Aktuálně otevřené forex pozice 6.7.2015

NASDAQ 100 - Intradenní výhled 4.7.2022

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

USD/JPY - Intradenní výhled 4.1.2016

Bloomberg: V případě platební neschopnosti Ruska čeká investory mnoho sporů

Zlato - Intradenní výhled 20.12.2018

NZD/USD - Intradenní výhled 12.7.2018

Aktuálně otevřené forex pozice 16.1.2018

Nejsilnější a nejslabší měny 29.3.2019

NZD/USD - Intradenní výhled 13.11.2018

Aktuálně otevřené forex pozice 6.7.2015

NASDAQ 100 - Intradenní výhled 4.7.2022

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

USD/JPY - Intradenní výhled 4.1.2016

Bloomberg: V případě platební neschopnosti Ruska čeká investory mnoho sporů

Zlato - Intradenní výhled 20.12.2018

NZD/USD - Intradenní výhled 12.7.2018

Aktuálně otevřené forex pozice 16.1.2018

Témata v diskusním fóru

Propfirm např. FTMO, Fintokei a daně

Price Action Trading Jakuba Hodana

FOREX trading

Bitcoin

Akcie

Akciové indexy

Výběr z nedělní přípravy: GBP/USD a USD/CHF

Praktická ukázka: Jen houšť, i když kapky stačí

Keď rozhodovanie nie je racionálne | Marek Horňanský

V USA už se prudce šlape na brzdu

Propfirm např. FTMO, Fintokei a daně

Price Action Trading Jakuba Hodana

FOREX trading

Bitcoin

Akcie

Akciové indexy

Výběr z nedělní přípravy: GBP/USD a USD/CHF

Praktická ukázka: Jen houšť, i když kapky stačí

Keď rozhodovanie nie je racionálne | Marek Horňanský

V USA už se prudce šlape na brzdu

Odborné kurzy a semináře

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)