Ticker Tape by TradingView

Výsledková sezóna, BOE, RBA a zaměstnanost v USA jsou v centru pozornosti

V prvním únorovém týdnu se všechny oči obracejí k řadě zpráv centrálních bank s čtvrtečním prohlášením o měnové politice Anglické centrální banky a prohlášením o úrokové sazbě Australské centrální bance v úterních ranních hodinách. Vzhledem k tomu, že se obě měny v posledních měsících pohybovaly ve vyšších hodnotách, mohly být trhy citlivé na jakékoli změny ve výhledu bank.

V pátek se obchodníci zaměří na údaje o mzdách a nezaměstnanosti v USA. Zatímco americký dolar byl jednou z nejslabších měn za posledních několik měsíců, během uplynulého týdne dosáhl impozantního růstu. Optimismus kolem ekonomických údajů USA by mohl pomoci dolar ještě více zvednout.

Výsledková sezóna v Evropě i USA začíná tento týden na vysokých obrátkách řadou společností jako jsou: Exxon, Pfizer, BP, Alibaba, Amazon, Google, Shell a mnoha dalších. Vzhledem k tomu, že trh minulý měsíc končily s vysokou volatilitou, mohou nyní nastat ještě větší pohyby.

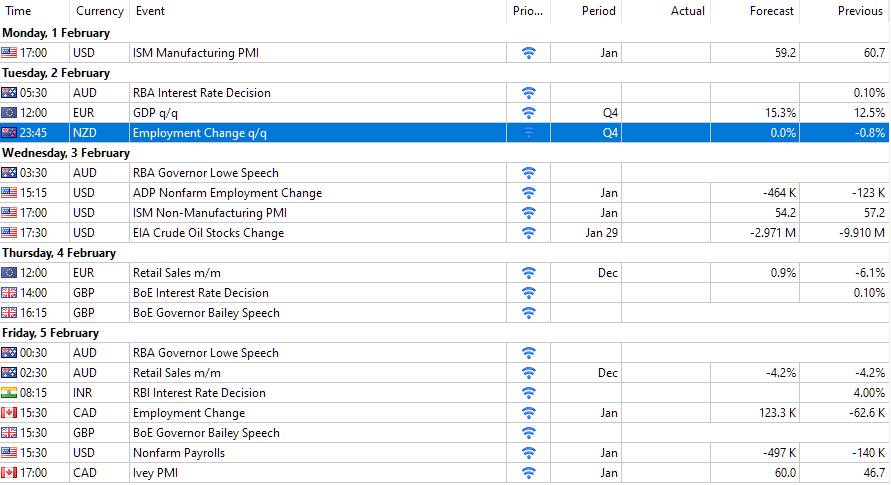

Týdenní Forex kalendář

Zdroj: Obchodní platforma MetaTrader 5 poskytovaná Admiral Markets

Radar Tradera – Zaměstnanost v USA

V současné době jsou pohyby na devizovém trhu taženy krátkým stlačením (Short squeeze) amerického dolaru. Měna, která se v posledních několika měsících obchodovala níže, působivě vyskočila nahoru. I když je ještě příliš brzy na to, abychom to nazvali uptrendem, pohyb směrem nahoru by mohl získat na momentu, pokud to ekonomická data ještě podpoří.

Proto je páteční zpráva o mzdách (NFP) v USA, míře nezaměstnanosti a průměrném hodinovém výdělku ve 13:30 GMT tak důležitá. Zpráva Non-Farm Payroll zobrazuje změnu v počtu lidí, kteří byli zaměstnáni v předchozím měsíci, s výjimkou pracovníků v zemědělském průmyslu.

Ve zprávě z minulého měsíce se ukázalo, že v ekonomice došlo ke ztrátě 140 000 pracovních míst. V páteční zprávě z 5. února trh očekává, že do ekonomiky bude přidáno 85 000 pracovních míst se stejnou mírou nezaměstnanosti - 6,7 %.

Zdroj: Admiral Markets MetaTrader5, USDX, Měsíční graf (od od 1. prosince 2005 do 29. ledna 2021). Provedeno 29. ledna 2021 ve 19:00 hodin. Vezměte prosím na vědomí, že zisk z předchozího období není spolehlivý indikátor budoucích zisků nebo pohybů ceny.

Index amerického dolaru je index amerického dolaru v porovnání s koši různých měn. Ve výše uvedeném měsíčním grafu lze vidět, že dolar je držen v dlouhodobém obchodním rozmezí mezi rezistencí a supportem, což je znázorněno dvěma horizontálními černými linkami.

Nedávné cenové akce ukazují, že se trh dostal na spodní hranici těchto dvou linek a odmítl úroveň supportu. Jelikož se jedná o měsíční graf, cena nemusí nutně vyběhnout nahoru a mohla by se začít pohybovat do strany, než se posune výše.

Právě teď však jde o zajímavou situaci, která by mohla diktovat vývoj dolaru na několik příštích měsíců. To má obrovské důsledky pro směr dalších velkých společností, jako jsou EURUSD, GBPUSD, AUDUSD a další.

Pokud jste inspirováni a jste připraveni obchodovat živě na trhu, můžete si otevřít reálný obchodní účet kliknutím na banner níže s přístupem k působivé řadě obchodních funkcí, které vám pomohou na vaší cestě.

Aktualizace podnikového obchodování a akciové indexy

Indexy akciových trhů skončily minulý měsíc s extrémní volatilitou, zejména díky skupině retail obchodníků, kteří přinutili hedgeové fondy opustit své pozice. Skupina denních obchodníků se na fóru Reddit se dohodla, že budou akcie Gamestop nakupova i přes snahu hedgeových fondů tuto akcii shortnout.

To vedlo k tomu, že makléři museli nakupovat akcie, aby pokryli pozice svých klientů, zatímco hedgeové fondy také akcie koupily, aby se dostaly ze svých krátkých pozic, aby minimalizovaly ztráty. Tyto aktivity vedly k tomu, že některé akcie, jako je Gamestop, vzrostly jen v lednu o více než +1 000%. Skupina se také zaměřila na Beyond Meat, Nokia a další.

To vedlo k významným likvidacím na akciových trzích, kdy index S&P 500 klesl pod svůj 20-denní exponenciální klouzavý průměr a propadl se pod 4hodinovou trendovou linii. Cena dokonce znovu otestovala trendovou linii, což vyústilo k dalšímu poklesu směrem dolů, jak je uvedeno níže.

Zdroj: Admiral Markets MetaTrader5, SP500, Čtyřhodinový graf (od od 29. října 2020 do 29. ledna 2021). Provedeno 29. ledna 2021 ve 10:30 hodin. Vezměte prosím na vědomí, že zisk z předchozího období není spolehlivý indikátor budoucích zisků nebo pohybů ceny.

Minulý pětiletý výkon S&P 500 cca: 2020 = + 16,17%, 2019 = + 29,09%, 2018 = -5,96%, 2017 = + 19,08%, 2016 = + 8,80%, 2015 = -0,82%.

Pokud mají prodejci převzít kontrolu nad trhem v této uptrendové korekci, budou obchodníci chtít vidět tvorbu nižších low a nižších high, aby potvrdili vytváření krátkých pozic.

Vzhledem k tomu, že z dlouhodobého hlediska se nacházíme stále v uptrendu, budou obchodníci na středních až vyšším time framech hledat signál, že 4-hodinová cena v grafu vytvoří dvojité dno a při vyšších minimech jako potvrzení pro korekci.

Tento týden se všechny oči budou také soustředit na řadu evropských a amerických výsledcích. Mezi ně patří:

- Úterý 2. února - Exxon Mobil, Pfizer, BP, Alibaba, Amazon, Google

- Středa 3. února - GlaxoSmithKline, Ebay, Qualcomm

- Čtvrtek 4. února - Snap, PayPal, Ford, Unilever, Yum, Shell

- Pátek 5. února - Sanofi

Věděli jste, že můžete použít indikátor Trading Central Technical Ideas Lookup k vyhledání obchodních nápadů na tomto indexu a tisících dalších nástrojů napříč Forexem, akciemi, indexy, komoditami a dalšími? Tento indikátor můžete získat zcela ZDARMA upgradem své obchodní platformy MetaTrader 5 poskytované společností Admiral Markets UK Ltd na exkluzivní edici Admiral Markets Supreme Edition!

Odmítnutí odpovědnosti: Uvedené údaje poskytují další informace o všech analýzách, odhadech, prognózách, předpovědích nebo jiných podobných hodnoceních či informacích (dále jen „analýza") zveřejněných na webových stránkách investičních společností Admiral Markets působících pod ochrannou známkou Admiral Markets (dále jen „Admiral Markets“). Před jakýmkoli investičním rozhodnutím věnujte zvláštní pozornost následujícímu:

- Toto je marketingová komunikace. Zveřejněný obsah je pouze pro informační účely a v žádném případě si ji nelze vyložit jako investiční poradenství nebo doporučení. Obsah nebyl připraven v souladu s právními požadavky, navrženými k podpoře nezávislého investičního výzkumu a není předmětem žádného zákazu pro šíření investičního výzkumu.

- Jakékoliv investiční rozhodnutí činí klient sám a investiční společnosti Admiral Markets Group nejsou odpovědné za jakékoliv ztráty nebo škodu plynoucí z takového rozhodnutí, ať už je založeno na analýze či nikoliv.

- Analýza je připravena nezávislým analytikem (Jens Klatt, profesionální obchodník a analytik (dále jen "autor") a je založena na osobních odhadech autora.

- Aby Admiral Markets zabezpečila zájmy klientů a aby byla zajištěna objektivita analýzy, byly zavedeny relevantní interní procedury pro prevenci a správu střetu zájmů.

- Zatímco se snažíme zajistit, aby byly zdroje analýzy spolehlivé a aby byly všechny prezentované informace srozumitelné, včasné, přesné a úplné, Admiral Markets negarantuje přesnost a úplnost informací obsažených v analýze. Prezentované údaje se týkají jakýchkoliv minulých výsledků, nejsou spolehlivým ukazatelem budoucích výsledků.

- Obsah analýzy by neměl být vykládán jako výslovný nebo předpokládaný příslib, záruka nebo implikace ze strany Admiral Markets, že klient bude profitovat ze strategií v nich obsažených, nebo že ztráty v souvislosti s nimi mohou nebo budou omezeny.

- Jakýkoliv namodelovaný nebo předchozí výkon finančních instrumentů uvedený v publikaci si nelze vyložit jako slib, garanci nebo implikaci ze strany Admiral Markets vůči budoucím výkonům. Hodnota finančního instrumentu může růst i klesat a zachování hodnoty aktiva není garantováno.

- Projekce obsažené v analýze mohou být předmětem dodatečných poplatků, daní nebo jiných poplatků v závislosti na předmětu publikace. Ceník platný pro služby poskytované společností Admiral Markets je veřejně dostupný na webových stránkách Admiral Markets.

Produkty obchodované s finanční pákou (včetně rozdílových smluv) mají spekulativní povahu a mohou vyústit ve ztráty nebo zisky. Předtím než začněte obchodovat, se prosím seznamte se všemiriziky.

Klíčová slova: FOREX | Akciové indexy | USA | Analytik | Výsledková sezóna | Akcie | Aktiva | Americký dolar | Analýza | Centrální banky | Exponenciální klouzavý průměr | High | Indikátor | Klouzavý průměr | Low | MetaTrader | Měna | Měny | Obchodník | Platforma | Pozice | S&P 500 | Short | Trading | Obchodní platforma | Banky | Doporučení | Obchodování | Admiral Markets | Indexy | Exxon Mobil | Zisk | Optimismus | Vývoj dolaru | Obchodovat | Investiční společnosti | Hedgeové fondy | USDX | Obchodníci | Obchodní účet | EURUSD | AUDUSD | GBPUSD | Index | Analýzy | Cena | Dolar | Fondy | Forex kalendář | Graf | Index S&P 500 | Investiční | Investiční poradenství | EBay | Makléři | Markets | MetaTrader 5 | Obchodní platformy | PayPal | SP500 | Trh | Zpráva | Zisky | Trading Central | Zaměstnanost | Retail | Reálný obchodní účet | Short squeeze | Index amerického dolaru | Alibaba | S&P | Ztráty | Ekonomická data | Nakupovat akcie | Exxon | Investiční rozhodnutí | Profesionální obchodník | Obchodní platforma MetaTrader | Beyond Meat | Supreme Edition | Pfizer | Produkty obchodované s finanční pákou | Amazon | Dvojité dno | Čtyřhodinový graf | RBA | Poradenství | Komunikace | Google | Trhy | BP | NFP | Vývoj | Profitovat | Unilever | Růst | Signál | Ekonomiky | Údaje | Reddit | Shell | Obchodní platformy Metatrader | JDE | GlaxoSmithKline | Sanofi | Ceny | Qualcomm | Jens Klatt | GameStop | Radar Tradera | Týdenní Forex kalendář | Akcie Gamestop |

Čtěte více

-

Výsledková sezóna: Alphabet (Google)

Tento týden začínají výsledky zveřejňovat i velké technologické společnosti a první z nich byl Alphabet, tedy mateřská společnost Googlu. Výsledky byly opravdu vynikající firma překonala všechna očekávání a zároveň zvýšila svůj výhled v oblasti investic do AI infrastruktury. Akcie po počáteční negativní reakci nakonec vzrostly o 2,5 %. Chcete vědět víc? Pusťte si naše video. -

Výsledková sezóna: Amazon

Čtvrtou velkou technologickou firmou, která zveřejnila výsledky, byl Amazon. Ten překonal všechna očekávání a investory potěšil rychlejším tempem růstu cloudu i dobrým výhledem na aktuální čtvrtletí, díky čemuž akcie reagovaly růstem o 12 %. Více v našem videu. -

Výsledková sezóna: Amazon

Své výsledky včera večer zveřejnil také Amazon. Zisky i tržby sice překonaly očekávání, avšak cloudový segment AWS očekávání pouze splnil, což bylo v kontrastu s výsledky Microsoftu či Alphabetu. To nakonec navzdory solidním výsledkům poslalo akcie Amazonu do mínusu o zhruba 8 %. Více se dozvíte v našem videu. -

Výsledková sezóna: AMD

AMD zveřejnilo výsledky za druhý kvartál 2025 a hlavním tahounem byl segment her a počítačů. Společnost jedná o povolení k exportu svých čipů MI308 do Číny. Dopad omezení vývozu do Číny odhadla na 800 milionů dolarů. Čínský segment byl z výhledu na nadcházející období vyřazen, přesto však AMD zvyšuje svůj výhled a očekává robustní poptávku po svých produktech. Více ve videu. -

Výsledková sezóna: Apple

Kromě Amazonu zveřejnil svá čísla za uplynulé čtvrtletí také Apple. Tržby firmě vzrostly o 10 %, zisky o 12 %, což jsou na poměry posledních let nadprůměrně dobré výsledky. Pozitivní je i to, že se podle všeho postupně stabilizuje situace v Číně. Více se dozvíte v našem videu. -

Výsledková sezóna: ASML

Své hospodářské výsledky dnes zveřejnila jedna z nejdůležitějších společností na světě – nizozemská ASML. Ta vyrábí nejpokročilejší litografické stroje, díky nimž vznikají nejvýkonnější čipy pro počítače a smartphony, ale také pro trénink a provoz umělé inteligence. Více v našem videu. -

Výsledková sezóna a vývoj sazeb na světových trzích: v Asii se radují, dolar naopak ztrácí

Globální akcie ve čtvrtek vzrostly, zatímco americký dolar oslabil, protože jádrová inflace v USA se snížila, což zvýšilo očekávání dalšího uvolnění měnové politiky ze strany Federálního rezervního systému. Jen se mezitím dostal na měsíční maximum v reakci na spekulace, že by Bank of Japan mohla příští týden rozhodnout o zvýšení úrokových sazeb. -

Výsledková sezóna: Berkshire Hathaway

Jako už tradičně o víkendu zveřejnila své hospodářské výsledky společnost Berkshire Hathaway, kterou stále vede legendární investor Warren Buffett. I tentokrát firma přinesla solidní čísla, avšak v pojišťovnictví došlo k mírnému poklesu zisku a Berkshire zároveň odepsala miliardy dolarů ze svého podílu ve společnosti Kraft Heinz. Více se dozvíte v našem videu. -

Výsledková sezóna: Berkshire Hathaway

Tradičně během víkendu zveřejnil svá čísla také investiční konglomerát Berkshire Hathaway, který vede legendární Warren Buffett. Poslední výsledky byly velmi dobré, protože firma zvýšila zisk zhruba o třetinu. Buffett navíc pokračoval v hromadění hotovosti, která se blíží neuvěřitelným 400 miliardám USD. Více v našem videu. -

Výsledková sezóna běží na plný plyn

„Aktuální výsledková sezóna zatím akciovým trhům dodává podporu. Jsme sice svědky zpomalení růstu zisků amerických korporací, avšak pouze z předchozích nadprůměrných úrovní. Aktuálně forwardové P/E indexu S&P 500 ve výši 15,4 je pod svým pětiletým průměrem,“ říká Senior Equity Trader BHS Kamil Bednář. -

Výsledková sezóna bola opäť mimoriadne silná. Rast tržieb sa blíži k dvojciferným úrovniam

Máme za sebou drvivú väčšinu kvartálnych reportov v indexe S&P 500 (viac ako 80%) a tým pádom už môžeme definitívne zhodnotiť výsledkovú sezónu. Kľúčové závery sú nasledovné: -

Výsledková sezóna dnes investorům radost nedělá

Americké akciové burzy pokračují v negativní náladě z pondělí. Nepřispěly jí ani výsledky za třetí kvartál společností 3M či Caterpillar. Právě druhá jmenovaná firma zdůvodnila nižší než očekávaný zisk vyššími náklady za vstupy, především ocel. Můžeme tak vidět první reálné dopady uvalených dovozních cel. Průmyslový Dow Jones ztrácí 2,1 %, S&P 500 odepisuje 1,7 % a technologický Nasdaq klesá o 2,7 %. Nedaří se ani jednomu sektoru, kde největších ztrát dosahují energetické společnosti (-3,8 %). Nejmenší pokles zaznamenávají síťová odvětví, když se pohybují pouze čtyři setiny procenta pod včerejší zavírací cenou. -

Výsledková sezóna: Eli Lilly

Eli Lilly zveřejňuje výsledky za druhé čtvrtletí 2025. Společnost zklamala investory svou novou tabletou na hubnutí, která nesplnila očekávání v oblasti úbytku hmotnosti. Při zvyšování dávek opouštělo klinickou studii velké množství pacientů. Souboj v sektoru léků proti obezitě se vyostřuje. Více ve videu. -

Výsledková sezóna: Google

Jako první z velké technologické pětky zveřejnil svá čísla Alphabet, mateřská společnost Googlu. Výsledky ve všech ohledech překonaly očekávání a Google potvrzuje svou pozici nejziskovější firmy na světě. Více v našem videu. -

Výsledková sezóna jede na plný plyn

„I přes meziroční pokles zisků firem z indexu S&P 500 jsou obchodníci na trhu přesvědčeni, že se situace v dalších čtvrtletích otočí. To v kombinaci s pozitivními očekáváními ohledně dalších kroků ze strany FEDu povzbuzuje nákupní náladu na akciových trzích. Obchodníci si tak užívají historických maxim na amerických indexech,“ říká Senior Equity Trader BHS Kamil Bednář. -

Výsledková sezóna je jednou z najslabších za posledné roky

Prvé štyri týždne výsledkovej sezóny máme za sebou, z indexu S&P 500 reportovalo zatiaľ 315 spoločností, teda zhruba 6... -

Výsledková sezóna je mimoriadne úspešná. Vysoké ocenenie akcií však neznížila

Máme za sebou gro výsledkovej sezóny v USA. Z indexu S&P 500 reportovalo 415 spoločností. A tie silno prekvapili. Medziročne rástli ich zisky o 13,5%, čo bolo najviac od roku 2010, kedy sa americké spoločnosti pozviechavali z finančnej krízy (čakal sa rast o 9%). Ostatné ukazovatele sú takisto silné – 75% spoločností dokázalo prekonať prognózy ziskov a 66% prognózy tržieb, čo sú vysoko nadpriemerné hodnoty. Takisto aj rozdiel medzi aktuálnym a prognózovaným ziskom (na úrovni 4,5 perc. bodu): -

Výsledková sezóna je opäť mimoriadne úspešná. Aj vďaka nej sú americké akcie na maximách

Máme za sebou gro výsledkovej sezóny, odreportovať už stihlo 81% spoločností z amerického indexu S&P 500, medzi nimi všetky veľké. Tá dopadla opäť pozitívne. Tržby rástli medziročne o 5,9%, čo prekonalo z môjho pohľadu nízke prognózy na úrovni 3%. Silno prekvapili tržby, medziročne o 5,8%, čo prekonalo prognózy o 0,9 percentuálneho bodu. Takéto silné prekvapenie prekvapili tržby naposledy v druhom kvartáli 2015. Až 74% spoločností prekonali prognózy ziskov, čo sa stalo naposledy v treťom kvartáli 2015 a 66% spoločností prekonalo očakávania tržieb, čo bola druhá najvyššia úroveň od roku 2011 (najvyššia bola dosiahnutá v predošlom kvartáli). Čiže výsledková sezóna je silná. -

Výsledková sezóna je podpriemerná. Po troch rokoch.

Máme za sebou dve tretiny výsledkovej sezóny v USA, poďme sa teda pozrieť na to, ako to dopadlo v indexe S&P 500: -

Výsledková sezóna je silná, americké akcie držia nižšie voľby

Máme za sebou prvé štyri týždne výsledkovej sezóny v USA, počas ktorých odreportovalo 85% spoločností z amerického indexu S&P 500. V ďalších týždňoch bude zverejňovanie kvartálnych výsledkov len sporadické, a tak sa môžeme pustiť do bilancovania. Môžeme povedať, že tretí kvartál bol úspešný. Tržbám sa zatiaľ darí naplniť optimistické odhady medziročného rastu na úrovni 2,6% a zisky sa medziročne vrátili do plusu (ako sme v preview výsledkovej sezóny predpokladali), rastú o 2,7%, čo je podstatne lepšie ako prognózy na úrovni poklesu o 2,2%:

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Forex: Divergující ekonomiky a měnová politika v eurozóně a USA

BREAKING: USD posiluje po slabších údajích indexu spotřebitelské důvěry

Obchodní doporučení pro trh s kryptoměnami na 5. února

Přehled páru GBP/USD na 11. prosince: šterlink se potácí mezi optimismem a odporem

Denní shrnutí: Medvědi se opět pokoušejí převzít kontrolu na Wall Street

Komoditní trhy mají za sebou úspěšný měsíc, nejvíce rostl zemní plyn

Makro: Inflace Německa klesla na nejnižší hladinu od února 2010

Obchodní doporučení pro bitcoin na 26. února

Burzovní rozcvička s Lynx: IPO GoDaddy již počátkem příštího roku

Federální rezervní systém je rozdělený na dva tábory

Forex: Divergující ekonomiky a měnová politika v eurozóně a USA

BREAKING: USD posiluje po slabších údajích indexu spotřebitelské důvěry

Obchodní doporučení pro trh s kryptoměnami na 5. února

Přehled páru GBP/USD na 11. prosince: šterlink se potácí mezi optimismem a odporem

Denní shrnutí: Medvědi se opět pokoušejí převzít kontrolu na Wall Street

Komoditní trhy mají za sebou úspěšný měsíc, nejvíce rostl zemní plyn

Makro: Inflace Německa klesla na nejnižší hladinu od února 2010

Obchodní doporučení pro bitcoin na 26. února

Burzovní rozcvička s Lynx: IPO GoDaddy již počátkem příštího roku

Federální rezervní systém je rozdělený na dva tábory

Blogy uživatelů

Praktická ukázka: Drama v závěru týdne

Chcete dosáhnout konzistentnosti v tradingu? Tady je návod!

Mapa 28/11

Aktuální Price Action obchody na lehké ropě a USD/JPY

Povídání o trzích: Big tech, nákupy Jardy Brychty a prodeje Warrena Buffetta

Praktické okénko: Ziskový rozjezd nového obchodního roku

Jaké otázky si tradeři nejčastěji kladou?

Americké akcie zahájily nový rok pozitivně, velké zkoušky ale index S&P 500 teprve čekají

Uklidňující se EUR/USD

Moje cesta prop tradingem – sázka na silný dolar a slevy na challenge

Praktická ukázka: Drama v závěru týdne

Chcete dosáhnout konzistentnosti v tradingu? Tady je návod!

Mapa 28/11

Aktuální Price Action obchody na lehké ropě a USD/JPY

Povídání o trzích: Big tech, nákupy Jardy Brychty a prodeje Warrena Buffetta

Praktické okénko: Ziskový rozjezd nového obchodního roku

Jaké otázky si tradeři nejčastěji kladou?

Americké akcie zahájily nový rok pozitivně, velké zkoušky ale index S&P 500 teprve čekají

Uklidňující se EUR/USD

Moje cesta prop tradingem – sázka na silný dolar a slevy na challenge

Vzdělávací články

Smart Money Trading: Momentum (30. díl)

VIP zóna FXstreet.cz: Výsledky obchodování za květen

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

Offshore společnosti (principy offshore)

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

8 nejlepších obchodních strategií – úvodní část (1. díl)

Velká tržní předpověď pro rok 2025

Pullback a Throwback - užitečný koncept v technické analýze

Mezi naftovými poli u Kaspiku se platí manatem. Jaká je historie měny Ázerbájdžánu?

Nejdůležitější události: Na co se připravit v roce 2026?

Smart Money Trading: Momentum (30. díl)

VIP zóna FXstreet.cz: Výsledky obchodování za květen

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

Offshore společnosti (principy offshore)

Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

8 nejlepších obchodních strategií – úvodní část (1. díl)

Velká tržní předpověď pro rok 2025

Pullback a Throwback - užitečný koncept v technické analýze

Mezi naftovými poli u Kaspiku se platí manatem. Jaká je historie měny Ázerbájdžánu?

Nejdůležitější události: Na co se připravit v roce 2026?

Tradingové analýzy a zprávy

Forex: Euro po předchozím sestupu posiluje

Forex: Dolar dále klesá, slabý trh práce zvyšuje očekávání dalšího snížení sazeb

Komodity: Ropa zdražuje, přetrvávají obavy ohledně konfliktu na Blízkém východě

Očekávané události pro tento týden

USD/JPY - Intradenní výhled 1.6.2022

Řecku prý vypršelo ultimátum

FXstreet: Pravidelné týdenní FOREX shrnutí

EUR/USD - Intradenní výhled 12.5.2025

FXstreet.cz - forex komentář Patrika Urbana 27.6.2011

Ropa WTI - Intradenní výhled 5.12.2019

Forex: Euro po předchozím sestupu posiluje

Forex: Dolar dále klesá, slabý trh práce zvyšuje očekávání dalšího snížení sazeb

Komodity: Ropa zdražuje, přetrvávají obavy ohledně konfliktu na Blízkém východě

Očekávané události pro tento týden

USD/JPY - Intradenní výhled 1.6.2022

Řecku prý vypršelo ultimátum

FXstreet: Pravidelné týdenní FOREX shrnutí

EUR/USD - Intradenní výhled 12.5.2025

FXstreet.cz - forex komentář Patrika Urbana 27.6.2011

Ropa WTI - Intradenní výhled 5.12.2019

Témata v diskusním fóru

EUR/USD

Proč většina traderů obchoduje proti trendu - a jak se tomu vyhnout?!

O bezpečném přístavu

Co zaznělo na Analytickém fóru 2024?

Index S&P 500: Páteční rally zajistila americkým akciím čtvrtou zelenou svíčku v řadě, horní linie sestupného trendu se přiblížila

Měsíční report finančních trhů (květen 2022)

Prečo DAX znova rastie aj keď IFO klesá?

Výběr z nedělní přípravy: Měnové páry USD/JPY a AUD/USD

Analýza měnových párů

Bitcoin

EUR/USD

Proč většina traderů obchoduje proti trendu - a jak se tomu vyhnout?!

O bezpečném přístavu

Co zaznělo na Analytickém fóru 2024?

Index S&P 500: Páteční rally zajistila americkým akciím čtvrtou zelenou svíčku v řadě, horní linie sestupného trendu se přiblížila

Měsíční report finančních trhů (květen 2022)

Prečo DAX znova rastie aj keď IFO klesá?

Výběr z nedělní přípravy: Měnové páry USD/JPY a AUD/USD

Analýza měnových párů

Bitcoin