Nejpoužívanější indikátor na světě: 200denní klouzavý průměr (MA 200)

Co je 200denní klouzavý průměr?

Je to nejpoužívanější indikátor na světě. Používá ho téměř každý technický analytik či trader v bance či velkých finančních institucí. Proto když se trh pohybuje poblíž tohoto indikátoru, tak je potřeba být na pozoru, umět ho správně číst a používat. V tomto článku si vše ukážeme a naučíme vás ho správně používat.

200denní klouzavý průměr (MA 200) je technický indikátor, který se používá k analýze a identifikaci dlouhodobých trendů. V podstatě se jedná o čáru, která představuje průměrnou uzavírací cenu za posledních 200 dní a lze ji použít na jakýkoli trh.

Poznámka: MA je zkratka anglického názvu Moving Average. A zkratka SMA je Simple Moving Average (jednoduchý klouzavý průměr), který se používá nejčastěji a věnujeme se mu v tomto článku. Někdy se setkáte také se zkratkou EMA, což je Exponential Moving Average (exponenciální klouzavý průměr), ten se ale používá méně a setkáte se s ním většinou jen u kratších period klouzavých průměrů (například EMA 10 apod.).

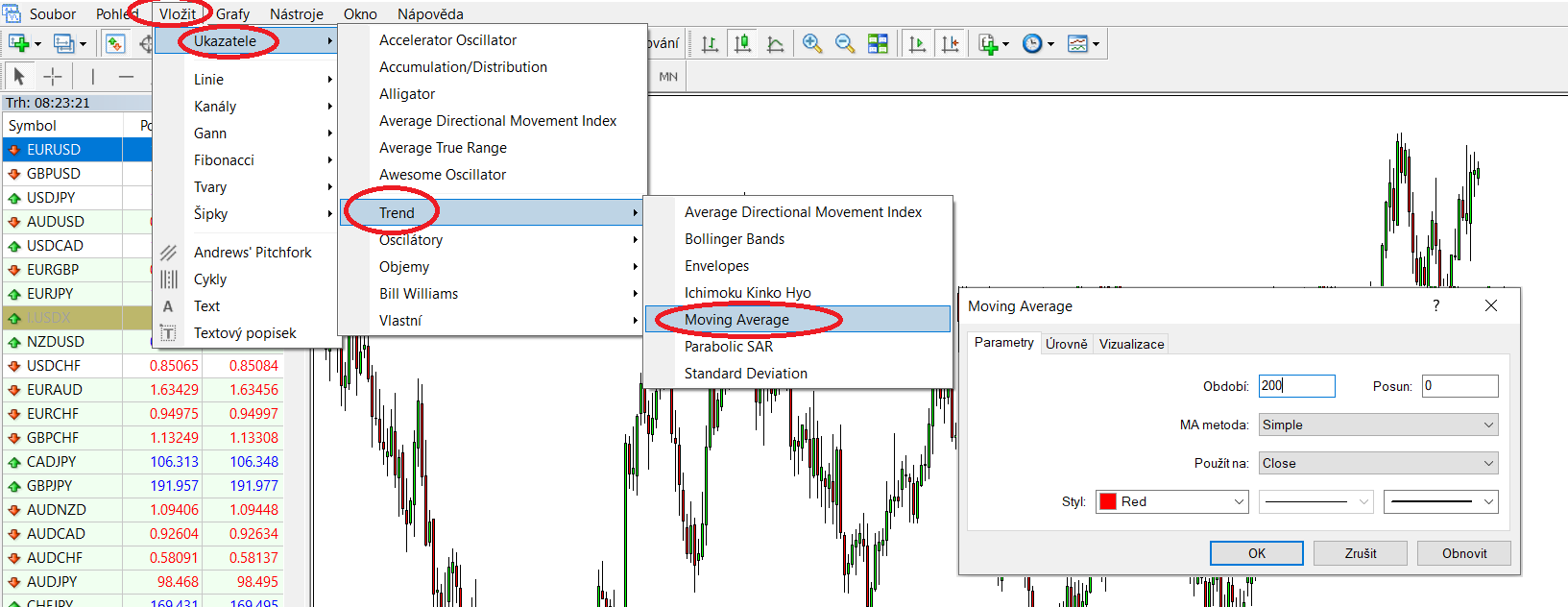

Jak vložit klouzavý průměr do grafu?

Klouzavý průměr do grafu vložíme jednoduše v obchodní platformě. Zde najdete ukázku z platformy MetaTrader 4 (MT4):

V jiných obchodních platformách bude postup podobný.

Klouzavý průměr MA 200 (nebo SMA 200) je široce používán obchodníky na trzích, protože je považován za dobrý indikátor dlouhodobého trendu na trhu. Pokud se cena obchoduje nad 200denním klouzavým průměrem, lze to považovat za rostoucí trend na trhu. Trhy, které se obchodují pod 200denním klouzavým průměrem, jsou považovány za trhy v klesajícím trendu.

Jak vypočítat 200denní klouzavý průměr SMA 200?

200denní klouzavý průměr (SMA 200) lze vypočítat tak, že se sečtou zavírací ceny za každých posledních 200 dní a poté se vydělí 200.

Vzorec 200denního klouzavého průměru = [(1. den + 2. den .... + 200. den)/200]

Každý nový den vytvoří nový datový vstup. Spojením všech datových vstupů pro každý den vznikne spojitá čára, kterou lze zobrazit na grafech.

Jak používat klouzavý průměr SMA 200 ve své obchodní strategii?

Klouzavý průměr SMA 200 získal na popularitě, protože jej lze využít mnoha různými způsoby, které pomáhají obchodníkům.

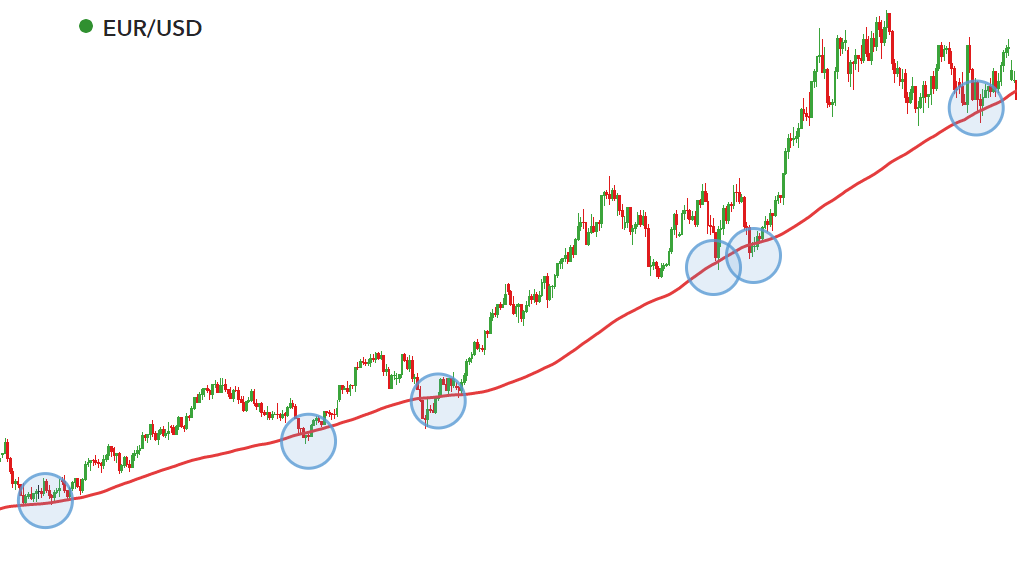

1) Použití SMA 200 jako support či rezistenci

200denní klouzavý průměr lze použít k identifikaci klíčových úrovní na trzích, které byly dříve respektovány. Na trzích se cena často přiblíží k 200dennímu klouzavému průměru, od kterého se odrazí a pokračuje ve směru stávajícího trendu. Proto lze 200denní klouzavý průměr považovat za dynamický support nebo rezistenci.

Níže je uveden příklad toho, jak se cena přiblížila k 200dennímu klouzavému průměru a odrazila se od něj na grafu EUR/USD:

Obchodníci se budou snažit jít do dlouhých (long) pozic, když se cena odrazí od 200denního klouzavého průměru, když je trh v rostoucím trendu. Stejně tak budou obchodníci hledat krátké (short) pozice poté, co se cena odrazí od 200denního klouzavého průměru při klesajícím trendu. Stop-Loss lze umístit pod (nad) klouzavý průměr SMA 200 při rostoucím trendu (klesajícím trendu).

Stejně jako u supportů a rezistencí můžeme SMA 200 používat také jako signál obratu trendu, pokud ho cena výrazně prolomí jedním směrem.

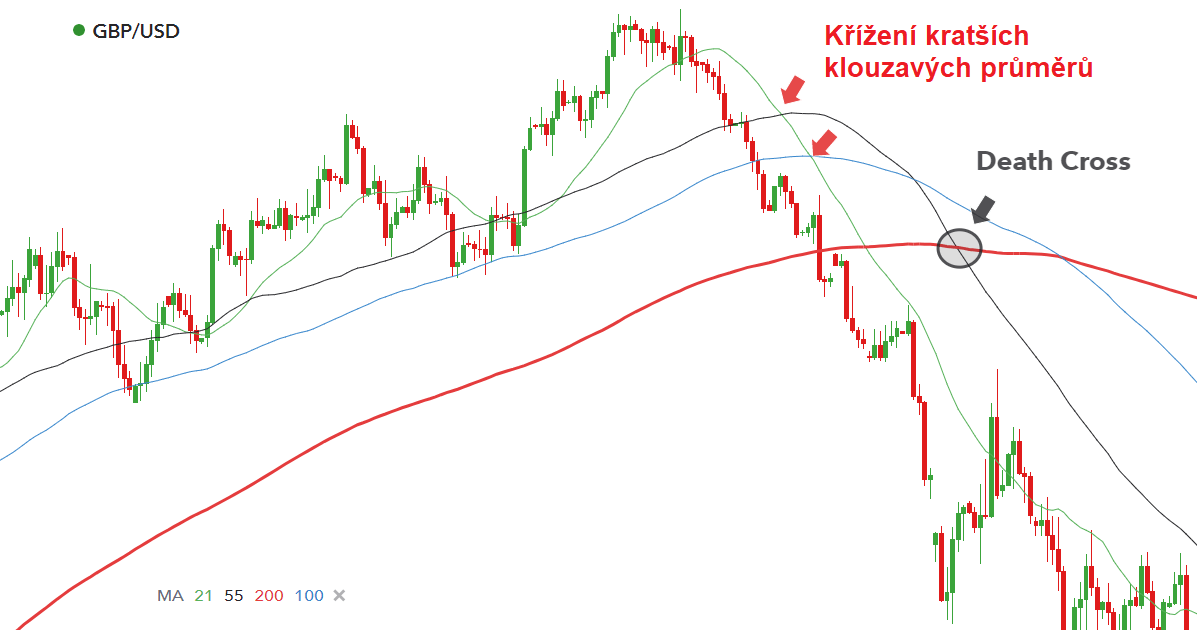

2) Překřížení klouzavých průměrů

Po určení dlouhodobého trendu obchodníci často posuzují sílu trendu. To je důležité, protože slábnoucí trend by mohl signalizovat obrat trendu a představuje ideální čas pro ukončení stávajícího obchodu.

Přidáním krátkodobějších klouzavých průměrů, jako jsou 21, 55 a 100denní klouzavé průměry, umožňuje obchodníkům určit, zda stávajícímu trendu dochází dech, protože sledují aktuálnější cenové pohyby v kratším časovém období.

Níže uvedený graf měnového páru GBP/USD ukazuje, jak kratší a rychlejší klouzavé průměry signalizují, že se rostoucí trend může brzy obrátit. Klouzavý průměr s periodou 21 dnů (zelený) protíná klouzavý průměr s periodou 55 dnů (černý) a pokračuje v protínání klouzavých průměrů s periodou 100 (modrý) a 200 dnů (červený) směrem dolů. To vše jsou medvědí signály, které se objevují dříve, než 200denní klouzavý průměr ukáže medvědí signál.

Death cross (kříž smrti) označuje poměrně známou cenovou formaci v technické analýze. Jedná se o medvědí, tedy prodejní signál. Vzniká, když 50denní klouzavý průměr ceny protne klesající 200denní klouzavý průměr shora směrem dolů. Opačný, nákupní signál se nazývá golden cross (zlatý kříž).

3) Použití 200denního klouzavého průměru jako filtru trendu

Jednou z nejjednodušších strategií s využitím SMA 200 je zobrazení trhu ve vztahu k linii 200denního klouzavého průměru. Obchodníci to běžně dělají proto, aby analyzovali obecný trend na trhu a poté se snažili otevírat obchody pouze ve směru dlouhodobého trendu.

Na grafu NZD/USD níže se trh delší dobu obchoduje nad 200denním klouzavým průměrem. To znamená, že trh je v rostoucím trendu, a proto by obchodníci měli hledat pouze vstupy do dlouhé (long) pozice. Níže uvedený příklad využívá oscilátor Stochastic, obchodníci by však měli využít takový indikátor nebo jakékoli jiné vstupní kritérium, které jim vyhovuje.

Závěr

200denní klouzavý průměr (SMA 200) je široce přijímaný indikátor, který ukazuje směr dlouhodobého trendu na jakémkoli trhu.

Vzhledem k jeho masovému použití lze 200denní klouzavý průměr často považovat za sebenaplňující se proroctví. To znamená, že čím více lidí ho používá, tím lépe funguje.

Obchodníci používají 200denní klouzavý průměr k filtrování obchodů ve směru dlouhodobého trendu a také hledají odrazy od 200denního klouzavého průměru, aby vstoupili do obchodu.

Ondřej Hartman

Tým FXstreet.cz

Související články

Čtěte více

-

Nejlepší trading příležitosti - kde a jak profitovali tradeři (červenec 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v červenci možné realizovat na finančních trzích. Červenec byl obecně ve znamení vysoké volatility a to jak v rámci intradenních cenových pohybů, tak především těch swingových. Pojďme se nyní podívat na ty nejzajímavější obchodní příležitosti na oblíbených finančních instrumentech. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (červen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v červnu možné realizovat na finančních trzích. V tomto přehledu se zaměříme především na obchody realizované podle technické analýzy. Samotné levely jsou navíc vyztuženy více konfluencemi, což zvyšuje pravděpodobnost tržní reakce. Pojďme se podívat na ty nejzajímavější příležitosti, na kterých mohli tradeři v uplynulém měsíci profitovat. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (duben 2024)

Vítáme vás u měsíčního přehledu obchodních příležitostí, které bylo v dubnu možné realizovat na finančních trzích. Základem obchodních příležitostí, které si v tomto článku ukážeme, je technická analýza v kombinaci s jednoduchými principy trendu a konfluencí. Abychom těmto principům lépe porozuměli, pojďme se nyní podívat na názorné ukázky. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (květen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v květnu možné realizovat na finančních trzích. Jelikož květen nabídl poměrně velké množství swingových obchodních příležitostí, tak i tento článku bude zaměřen především na swing, a to buď střednědobý nebo intradenní. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (leden 2024)

Vítáme vás u měsíčního přehledu nejlepších obchodních příležitostí, které bylo v lednu možné realizovat. V tomto přehledu se zaměříme především na obchodní signály, identifikované díky technické analýze a Price Action. Finanční trhy totiž v lednu nabídly několik příležitostí, jak pro krátkodobé obchodníky, tak i pro ty dlouhodobější, takže se nyní pojďme podívat na cenové grafy, ať si můžeme jednotlivé obchodní příležitosti popsat. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (listopad 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v listopadu možné realizovat na finančních trzích. Sílící americký dolar dal obchodníkům příležitost svézt se na swingovém pohybu, přičemž stejnou příležitost mohli využít i kryptoměnoví nadšenci díky bitcoinu. Rovněž i akciové indexy tvořily v listopadu svá historická maxima a tak jediným instrumentem, který stagnoval, byla ropa WTI. V tomto článku se podíváme na obchodní příležitosti, na kterých mohli obchodníci realizovat zajímavé zisky. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (říjen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v říjnu možné realizovat na finančních trzích. Díky výraznému posílení amerického dolaru bylo v tomto měsíci možné na hlavních měnových párech realizovat zajímavé swingové obchody, přičemž ty nejzajímavější si v tomto článku ukážeme. V říjnu trendovaly také akciové indexy a bitcoin, na kterém si v závěru článku ukážeme jednoduchou techniku čtení tržního sentimentu. Pojďme se do toho pustit. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (srpen 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v srpnu možné realizovat na finančních trzích. Srpen byl možná až nad očekávání dost volatilní měsíc. Zvýšenou volatilitu vyvolávaly především otazníky ohledně termínu snížení úrokových sazeb americkým Fedem (centrální banka v USA). Pojďme se v tomto článku podívat na ty nejzajímavější obchodní příležitosti, na kterých mohli obchodníci v minulém měsíci profitovat. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (únor 2024)

Vítáme vás u měsíčního přehledu obchodních příležitostí, které bylo v únoru možné realizovat. V tomto článku se zaměříme především na obchodní signály identifikované díky technické analýze a Price Action. Finanční trhy totiž v únoru nabídly několik příležitostí hlavně pro trendové obchodníky, kteří se snaží vstupovat do rozjetého vlaku na tržních korekcích. I z tohoto důvodu bude hlavním hrdinou tohoto článku Fibonacciho retracement. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (září 2024)

Vítám vás u měsíčního přehledu obchodních příležitostí, které bylo v září možné realizovat na finančních trzích. V září konečně vykrystalizovala situace ohledně úrokových sazeb USA s tím, že je nakonec americký Fed snížil. Díky tomu všechny ostatní světové měny proti dolaru posílily. Stejně tak využily svou šanci k růstu i další aktiva, jako jsou akciové indexy, ropa nebo kryptoměny. Nyní se již ale pojďme přesunout na konkrétní trhy, ať se můžeme podívat, kde mohli obchodníci v září realizovat zisky. -

Nejvýznamnější svíčkové formace – část I.

Náš svět je plný znaků a symbolů. V běžném životě se s nimi setkáváme téměř všude. Příkladem různých forem grafických znaků a piktogramů jsou jakákoliv písma, dopravní značky, smajlíky, gesta, atd. Také finanční svět je bohatý na různé vizuální symboly a ztvárnění. Například býci a medvědi jsou symboly růstu a poklesu ceny, svíčkové grafy jsou obrazovým ztvárněním pohybů cen na trhu. Posledně zmíněným – svíčkovým grafům a formacím – se budeme věnovat v tomto článku. -

Nejvýznamnější svíčkové formace – část II.

V první části článku jsme si odpověděli na otázku, proč jsou svíčkové grafy a formace důležité a jsou tedy v tradingu velmi oblíbené. Zaměřili jsme se na jednosvíčkové Doji, Hammer, Hanging Man a dvousvíčkové Engulfing a Piercing Pattern. V dnešní druhé části si povíme více o protějšku k Piercing Pattern - Dark Cloud Cover, dále o dvousvíčkových patternech Harami, jednosvíčkových Inverted Hammer, Shooting Star a trojsvíčkových Morning Star a Evening Star. -

Obchodování formací konsolidace

V dnešním článku se podíváme hlavně na různé patterny konsolidace, které se objevují na různých úrovních grafu. Rozdělíme si je podle typů a řekneme si, co nám jejich prostřednictvím trh vlastně chce sdělit. Pro možnost jejich praktického využití si uvedeme i logické možnosti vstupu a výstupu z pozice. Jedná se v podstatě o čistou Price Action, tedy chování ceny samotné, protože nepotřebujete žádné indikátory k tomu, abyste tyto formace mohli obchodovat. -

Obchodování podle PRICE ACTION je dřina (dokud neuvidíte toto video)

V dnešním videu se podíváme na trading podle Price Action. Price Action se někomu může zdát jako obtížná obchodní metoda. A právě proto jsme připravili toto nové video, které vám ukáže, že trading na základě Price Action rozhodně nemusí být složité. -

Obchodování svíčkových formací Evening Star a Morning Star (1. část)

V technické analýze, která je klíčová pro technické obchodníky na finančních trzích, hrají svíčkové formace významnou roli při identifikaci možných změn trendů. Mezi nejdůležitější patří formace Evening Star (večerní hvězda - večernice) a Morning Star (ranní hvězda - jitřenka), které poskytují signály o potenciálním obratu cenových pohybů. Porozumění jejich struktuře a interpretaci je pro investory zásadní. Tento článek se zaměří na charakteristiky těchto formací, jejich výskyt na grafech a efektivní využití v obchodních strategiích. -

Obchodování svíčkových formací Evening Star a Morning Star (2. část)

Vítejte u druhého dílu o svíčkových formacích Evening Star a Morning Star, ve kterém se blíže podíváme na praktické aspekty obchodování. V první části jsme se seznámili s těmito důležitými formacemi technické analýzy a vysvětlili si, co nám říkají o možném budoucím vývoji trhu. Teď přichází ten správný čas ponořit se do toho, jak je můžete efektivně využít ve svém obchodním arzenálu. Prozkoumáme různé strategie, které vám mohou pomoci maximalizovat zisky a minimalizovat rizika při obchodování těchto silných signálů. -

Obchodování svíčkových formací Evening Star a Morning Star (3. část)

Vítám vás u třetího pokračování našeho seriálu o obchodování s patterny Evening Star a Morning Star. Dosud jsme se podrobně zabývali tím, co tyto technické vzory představují, jak je správně identifikovat a v jakých tržních kontextech je ideální je vyhledávat. Předchozí články zahrnovaly příklady Evening Star, které nám ukázaly, jak tento vzor může signalizovat potenciální obrácení trendu směrem dolů. Dnes se zaměříme na jeho protipól - pattern Morning Star. -

Obchodování s volatilními trhy: Strategie pro úspěšný trading během vysoké volatility

Vysoká volatilita na trzích může být pro tradery velkou výzvou, ale i příležitostí (samozřejmě pokud víte, jak ji správně uchopit). Při správném použití totiž můžete nejen minimalizovat riziko, ale také vytěžit maximum z prudkých cenových pohybů. -

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

V našem seriálu o Elliotových vlnách jsme postoupili kupředu a dnes již opustíme teorii a začneme se zabývat praxí. Pokusíme se v ní uvést vše, co jsme se dosud naučili. Začneme analyzovat trh, pokusíme se předpovědět následující pohyb a nastavit si obchod, v němž zadáme jak Profit Target (PT) tak i Stop Loss (SL). -

Obchodujeme Elliottovy vlny - praktické příklady (2/2)

V minulém díle Elliotových vln jsme již opustili teorii a ukázali jsme si, jak prakticky dělat analýzu a jak náš analytický výstup zobchodovat. Ukázali jsme si, jak se dá dobře obchodovat v impulsu a dnes si ukážeme, že také korekce se dají obchodovat. A to i přesto, že jsou oproti impulsům obtížnější a více nevyzpytatelné.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |