Ticker Tape by TradingView

Jak americké volby zamíchají strukturou akciových portfolií

Autor: Peter Garnry, vedoucí kapitálové strategie Saxo Bank

V posledních 12 letech se ekonomika potýká s již druhou krizí, která se dostavila právě ve chvíli, kdy se rány po první krizi zacelily. Makroekonomická politika se tak posunula až k horizontu událostí. Dosud nikdy nebyly úrokové sazby v tolika zemích stlačovány tak tvrdě k nule, a zároveň razantně nerostly fiskální deficity, které dál prohlubují historicky vysoké zadlužení globální ekonomiky.

Co na nás čeká, až tohle skončí? To nikdo ve skutečnosti neví. Ale svět má před sebou nejspíš pár vzrušujících a nepředvídatelných let, a to i díky americkým prezidentským volbám, které nás čekají 3. listopadu.

Globální akcie potřebují skokový růst výnosů

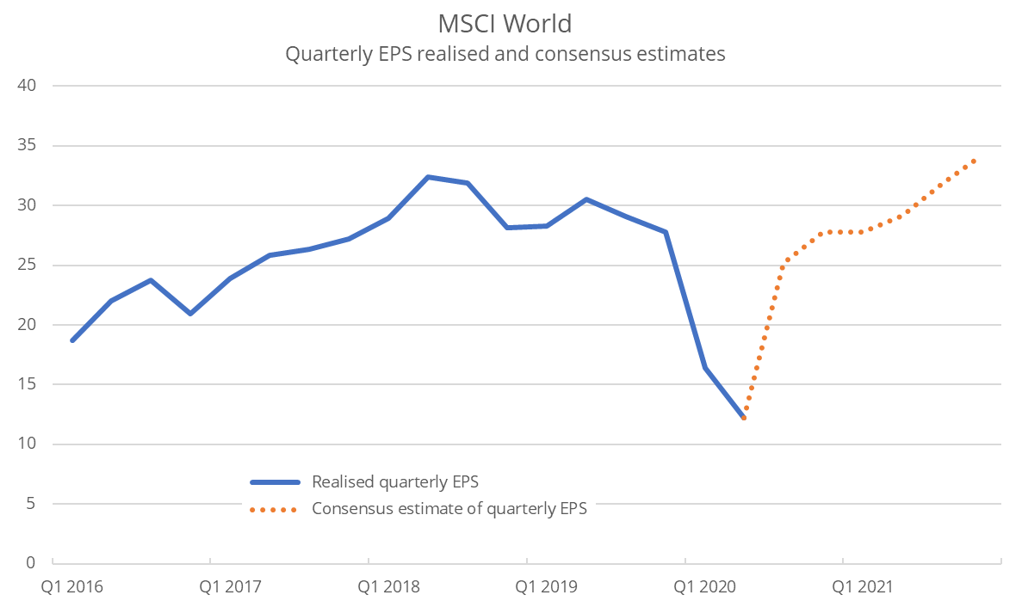

Agresivní politika centrálních bank a vlád vyvolala v první polovině letošního roku na akciových trzích výrazné oživení a vzbudila všeobecnou důvěru v to, že svět koronavirovou krizi překoná s menšími škodami než finanční krizi z roku 2008. Globální akcie se dokázaly plně zotavit ze ztrát, které utrpěly v průběhu první vlny pandemie, ačkoli se výnosy globálních firem propadly o 56 % – takže jejich P/E poměr při současné cenové hladině vystřelil až na 27,7x.

Na počátku třetího čtvrtletí výsledkové sezóny jsou očekávání vysoká a odhady mluví o 106% vzestupu čtvrtletních výnosů, který bude dál pokračovat, dokud výnosy v posledním kvartále roku 2021 nedosáhnou nového absolutního maxima. Pokud se firmám skutečně podaří dosáhnout tohoto obratu, bude světový akciový trh v roce 2021 oceněn na 19,3násobek výnosů. Vzhledem k tomu, co nabízejí dluhopisy jako alternativu, není takové ocenění nijak nepřiměřené.

Zdroj: Saxo Bank a Bloomberg

Jak pravděpodobné tedy je, že se výnosy firem takto výrazně zvýší? New York Fed Weekly Activity Index, který nabízí hodnocení růstu americké ekonomiky v reálném čase, vykázal od konce dubna výrazné zotavení ve tvaru V, i když na původní hodnoty ještě v polovině září o 5 % ztrácel. Pokud však bude v nastaveném kurzu pokračovat, vrátí se největší světová ekonomika ještě před koncem roku znovu do oblasti růstu.

Počet trvale ztracených pracovních míst vzrostl v srpnu 2020 z 1,2 milionu před pandemií na 3,41 milionu, což je vysoké číslo, ale pořád nic ve srovnání s rokem 2008, kdy došlo ke skokovému nárůstu z 1,49 milionu na 6,82 milionu (a to byl tehdy trh práce menší, než je dnes). Podle CPB se objem světového obchodu v červnu meziměsíčně zotavil o 7,6 % a má nakročeno k dalšímu zlepšení. Zdá se tedy, že se věci postupně normalizují, i když se globální obchod ocitl v nejhorší situaci od globální finanční krize.

Podle různých údajů, které jsou v tomto okamžiku k dispozici, roste pravděpodobnost, že se výnosy firem během následujících 18 měsíců vrátí na úroveň předcházející pandemii, ale poté už není dlouhodobá míra růstu ani zdaleka tak jistá. V nadcházejícím desetiletí budou pro investory dvěma nejdůležitějšími faktory inflace a volatilita na finančních trzích i v ekonomice samotné. Těmito tématy se budeme podrobněji zabývat v dalších čtvrtletních výhledech.

Dopady amerických voleb na akcie jsou zpravidla minimální, ale křivka indexu VIX říká, že tentokrát to bude jinak

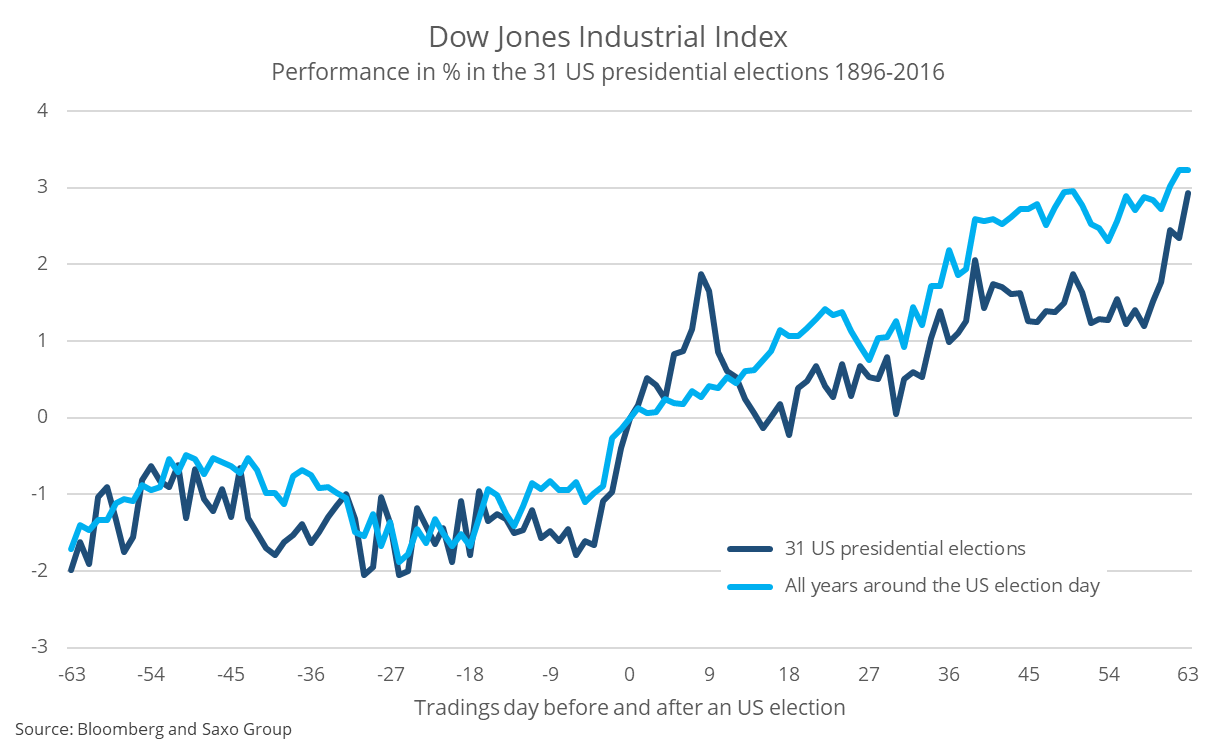

Prozkoumali jsme všech 31 případů amerických prezidentských voleb za období 1896-2016, abychom objasnili, jak se chová americký akciový trh před volbami a po nich. V průměru zůstávají americké akcie, měřené indexem Dow Jones Industrial Average, před prezidentskými volbami na původních pozicích a po volbách stoupnou zhruba o 3 %.

Pokud měříme výkonnost amerického akciového trhu ve všech letech období 1896-2016, včetně let amerických prezidentských voleb, zjistíme stejné průměrné tendence. Vzestup amerického akciového trhu po volbách tedy s největší pravděpodobností není funkcí výsledků voleb ani souvisejících nálad, ale jedná se patrně o sezónní efekt měsíců listopadu, prosince a ledna. Pokud však náhodně vyberete 29 z 31 volebních roků, tato „sezónnost“ někdy zmizí. Jinými slovy tedy statistická robustnost tohoto efektu závisí na výběru vzorků.

Zaměřili jsme se také na denní volatilitu během 63 dnů obchodování před americkými volbami a po nich. U 31 prezidentských voleb v letech 1896-2016 jsme pozorovali před volbami průměrnou denní volatilitu 0,98 % a 1,01 % po nich. Tento rozdíl však není statisticky významný, a tak není možné říci, zda volby volatilitu skutečně zvyšují.

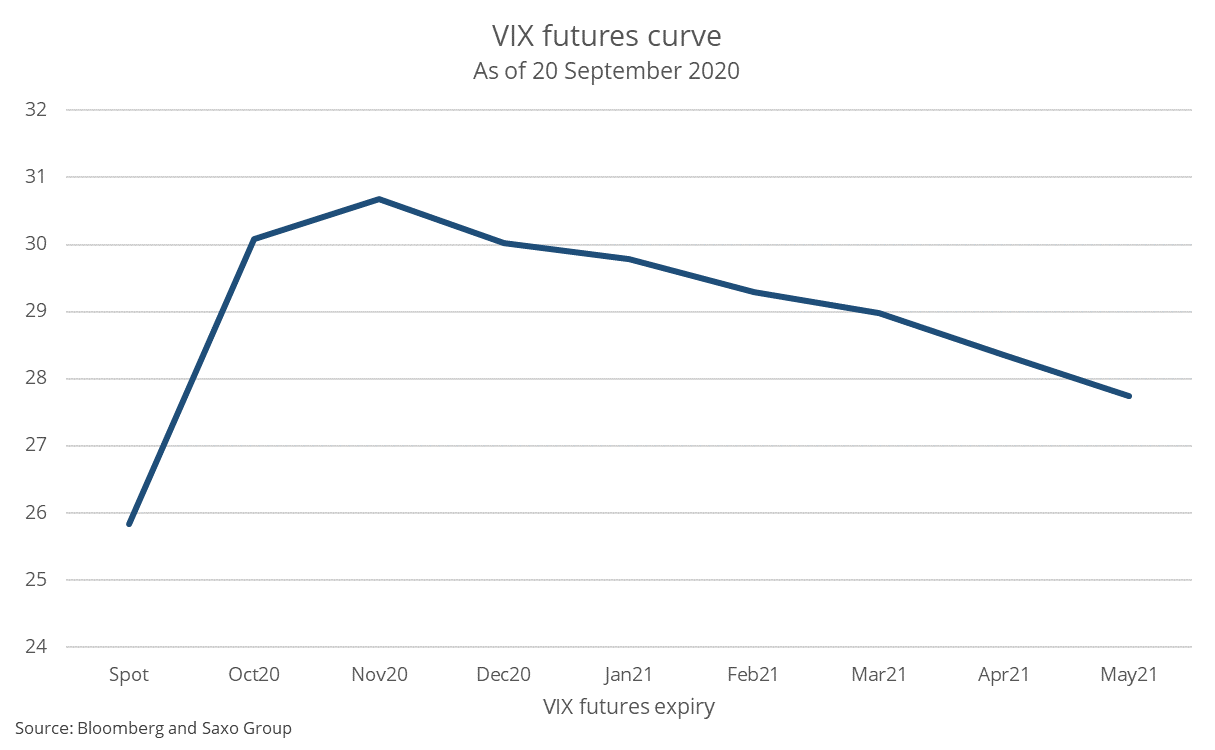

Denní volatilita 1,01 % po amerických volbách odpovídá v přepočtu na rok zhruba 16 %, a je tedy mnohem nižší než aktuální implikovaná volatilita měřená křivkou futures na index VIX. Tady vidíme, že implikovaná volatilita forwardu za 30 dní pro měsíce říjen, listopad a prosinec v přepočtu na rok překročila hodnotu 30. Vyšší skutečnou volatilitu jsme zaznamenaly jen u voleb v letech 1916, 1932 a 2008, z čehož vyplývá, že aktuální ceny VIX nepočítají se scénářem s opravdovým koncovým rizikem. V případě zpochybněných voleb, nebo pokud by vyhrál Biden, se může docela dobře ukázat, že byla volatilita před volbami ještě laciná.

Americký akciový trh během Trumpovy éry, a jak se mohou Bidenovy daně promítnout do výnosů

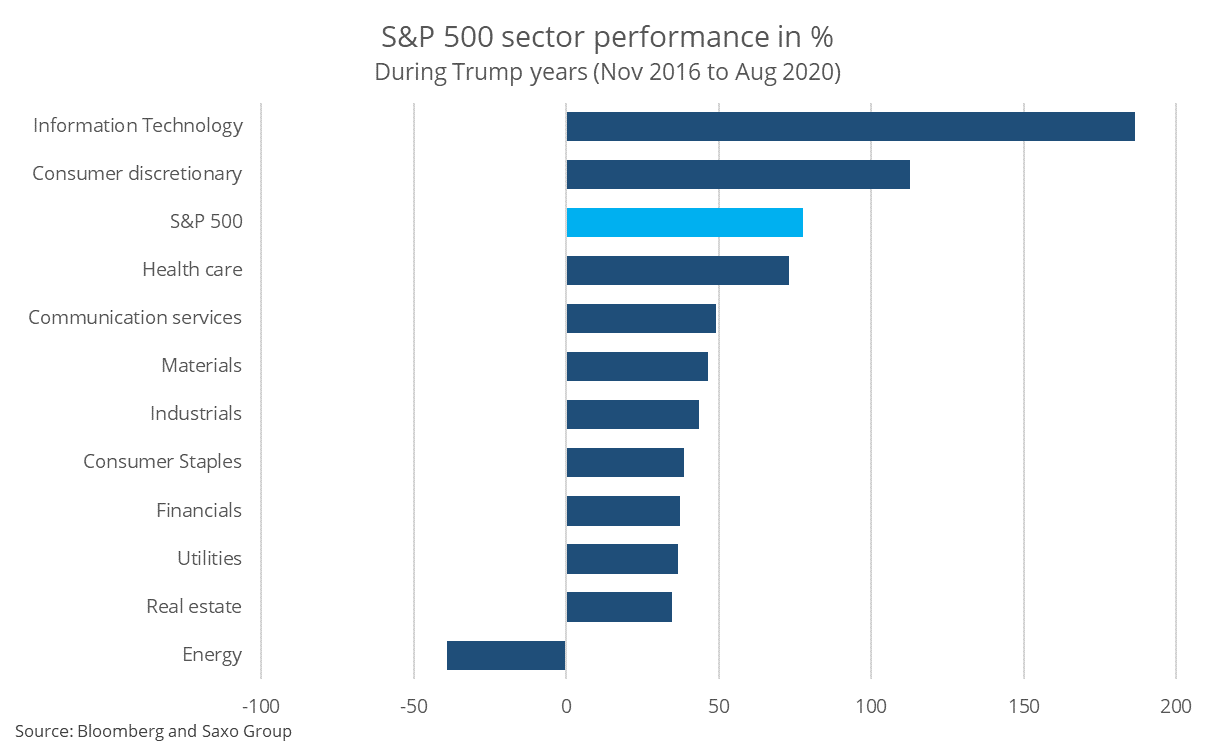

Když analytici z Wall Street v roce 2016 tvrdili, že by bylo Trumpovo vítězství pro akciové trhy špatnou zprávou, hluboce se mýlili. Americký akciový trh si za čtyři roky Trumpovy vlády vedl vcelku dobře, a to navzdory rostoucímu napětí mezi Čínou a USA, které přineslo americkým firmám problémy v globálních dodavatelských řetězcích.

Většina zisků pocházela ze tří sektorů – informačních technologií, zboží občasné spotřeby a zdravotnictví. Právě ty, spolu s komunikačními službami (jejichž definice byla v září 2018 rozšířena i na sociální média), nejvíc získaly z Trumpovy reformy zdanění právnických osob v roce 2017. Naopak tradiční sektory jako energetika, finance a nemovitosti, u nichž by člověk čekal, že si povedou skvěle, patřily za Trumpa mezi nejslabší. Energetika je dokonce jediný sektor, který měl za Trumpovy vlády záporné výnosy.

Trumpova reforma daní z příjmů právnických osob je také klíčem k pochopení, proč je jeho znovuzvolení pro akciové trhy asi tou nejlepší možností. Účastníci trhu si už na Trumpovu osobnost zvykli a podnikovému sektoru plynuly z Trumpovy politiky nižších daní a menšího státního dohledu četné výhody. Dokonce i vztah mezi Spojenými státy a Čínou je za Trumpovy éry pro firmy a investory do jisté míry předvídatelný.

Oproti tomu Bidenovo vítězství by mohlo být pro akcie špatnou zprávou, protože Biden navrhuje zvýšit zákonnou sazbu daně z příjmů právnických osob z 21 % na 28 % a sazbu GILTI (Global Intangibles Low-Tax Income) z 10,5 % na 21 %. Kromě toho navrhuje Biden zvýšit minimální sazbu daně z příjmů právnických osob na 15 % a strhávat poplatníkům s vysokými příjmy odvody na sociální zabezpečení. Odhaduje se, že by tyto změny daňové zátěže snížily výnosy firem z indexu S&P 500 celkem o 9 % – a to ještě předtím, než se na ocenění projeví druhotné efekty, jako změna nálady investorů.

Největší dopady budou mít dvě změny sazeb – zákonem stanovené daně a GILTI. Ty nejvíc zasáhnou komunikační služby, zdravotnictví a informační technologie, protože právě na tyto firmy se zpravidla vztahují nejnižší daňové sazby a zároveň jsou velkými uživateli nehmotných aktiv. Tyto sektory byly tahouny akciového trhu, a tak máme důvod se obávat, že se po Bidenových změnách v daňovém systému momentum obrátí. Otázkou zůstává, zda si Biden dovolí tyto změny zavést i v době oslabení ekonomiky.

Co slibují kandidáti

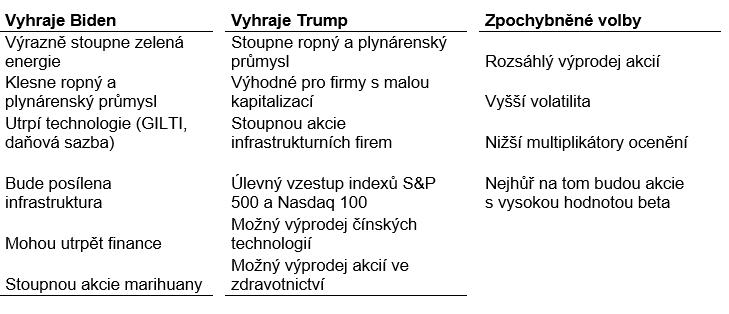

Následující tabulka ukazuje naše současné odhady tržních dopadů podle toho, zda 3. listopadu vyhraje Biden, nebo Trump. V delším časovém horizontu nebude pravděpodobně velký rozdíl v tom, kdo z nich zvítězí. Víc bude záležet na tom, zda se Demokratické straně povede získat najednou úřad prezidenta i celý Kongres. Nehledě na celkový obrázek bude prosperita některých odvětví nejspíš záviset na tom, který z kandidátů vyhraje. Níže jsou uvedeny naše odhady v dané situaci, ty se však mohou dál měnit podle toho, jak bude trh hodnotit prezidentské debaty.

Dopady amerických voleb na akciové trhy, když:

Zdroj: Saxo Bank

Klíčová slova: Finance | Inflace | Nasdaq | Dow Jones | USA | New York | Americké akcie | Světová ekonomika | Daně | Politika | Akciové trhy | Sazby | Akcie | Akciový trh | Beta | Bloomberg | Dow Jones Industrial | Ekonomika | Fed | Futures | Low | Momentum | P/E | S&P 500 | VIX | Volatilita | Výkonnost | Wall Street | Úrokové sazby | Analytici | Dluhopisy | Obchodování | Finanční krize | Saxo Bank | Pravděpodobnost | Index | Index VIX | Nemovitosti | Pro investory | Trh | Výprodej | ROCE | Volby | Energie | Implikovaná volatilita | Firmy | Globální finanční krize | Globální ekonomiky | S&P | Daně z příjmů | Daně z příjmů právnických osob | Globální obchod | Krize | Výnosy | Příjmy | Kapitálové strategie | Očekávání | Americký akciový trh | Globální akcie | Saxo | Americké volby | Výprodej akcií | Analytici z Wall Street | Akcie marihuany | NASDAQ 100 | Peter Garnry | Objem | Obchod | Trh práce | Vyšší volatilita | Průmysl | Problémy | Míra | Sezónnost | Denní volatilita | Trump | Výsledkové sezóny | Trhy | Pandemie | Zlepšení | Americké ekonomiky | Politika centrálních bank | Volatilita na finančních trzích | Kongres | Růst | Ekonomiky | Práce | Změny sazeb | Ropný a plynárenský průmysl | Plynárenský průmysl | Růst výnosů | Zadlužení | Největší světová ekonomika | Ocenění | Ceny | Napětí mezi Čínou a USA | P/E poměr | Zdanění | Biden | Dopady amerických voleb |

Čtěte více

-

Jaká jsou čtyři největší investiční rizika pro rok 2016?

Podle odborníků Fidelity International, globálního lídra v oblasti investic, makroekonomickou situaci v roce 2016 nejvíce ovlivní čtyři faktory: americký dolar, Fed, ropa a vývoj v Číně. Stěžejním tématem zůstane i globální divergence mezi USA a zbytkem světa, která je zároveň jednou z příčin volatility trhu. -

Jaká jsou daňová pravidla pro vysoké příjmy v roce 2025?

Z důvodu zvýšení maximálního vyměřovacího základu zaplatí v nadcházejícím roce lidé s vysokými příjmy více na sociálním pojištění. Naopak ale mohou ušetřit na dani z příjmu díky posunutí výše průměrné mzdy. 23% sazbě daně totiž budou podléhat příjmy až nad daňový základ 1 676 052 korun. -

Jaká jsou investiční očekávání a plány Čechů na rok 2026

S příchodem roku 2026 se čeští investoři připravují na další rok plný překvapení. Zatímco globální investoři zůstávají optimističtí, Češi jsou podle nejnovějšího průzkumu eToro Retail Investor Beat výrazně opatrnější a upravují svá portfolia, aby se přizpůsobili AI revoluci a měnícím se úrokovým sazbám. -

Jaká jsou rizika dalšího případného shutdownu americké vlády? Část 2.

Je tady ještě jeden problém, který může dolar stát velmi draho. Někteří ekonomové už nyní varují, že je zveřejnění připravovaných ekonomických reportů v ohrožení. Pokud dojde k shutdownu vlády a s ní i většiny federálních agentur, kdo bude sestavovat data pro ekonomické ukazatele? A pokud budou data zveřejněna, jakou budou mít důvěryhodnost? -

Jaká jsou rizika shutdownu americké vlády? Část 1

Než se pustíme do analýzy všech aspektů shutdownu a jeho vlivu na ekonomiku, stojí za připomínku, že americká vláda pozastavila svou činnost naposledy před šesti lety. Předtím se tak stalo v letech 2013–2014. V obou případech přišla americká ekonomika přibližně o 0,4 až 0,6 % HDP. Je tedy naivní si myslet, že tentokrát budou ztráty nulové nebo zanedbatelné. Americká ekonomika nutně utrpí. -

Jaká jsou rizika shutdownu americké vlády? Část 2.

Jak uznává mnoho ekonomů, před šesti lety nešlo o plnohodnotný shutdown. Tehdy se americkému Kongresu podařilo schválit alespoň část rozpočtu na nadcházející fiskální rok, takže ne všem federálním zaměstnancům hrozilo, že budou bez práce. V roce 2025 je však situace zcela odlišná. Prakticky všichni státní zaměstnanci jsou nyní ohroženi, jelikož se demokraté a republikáni nedokázali dohodnout základních otázkách výdajů. -

Jaká jsou rizika shutdownu americké vlády? Část 3

Tím nejzajímavějším aspektem pro nás obchodníky je možná statistický obraz. Jelikož je Bureau of Labor Statistics (americký úřad práce) také vládní agenturou, během shutdownu nebudou zveřejňovány žádné nové zprávy o trhu práce. Jak už jsem zmínil, osobně pochybuji, že k tomu nezbytně musí dojít, ale v tuto chvíli to nikdo neví jistě. Pokud v pátek nevyjde zpráva Nonfarm Payrolls (NFP), trh bude jen velmi obtížně hodnotit stav trhu práce v USA, zvlášť po pěti po sobě jdoucích měsících slabých výsledků. Ještě složitější situaci by pak měl Federální rezervní systém, který nebude mít k dispozici potřebná data, na jejichž základě by mohl provádět měnovou politiku. -

Jaká jsou rizika shutdownu americké vlády? Část 4.

Posledním – a možná nejdůležitějším – aspektem je dopad na ekonomiku. Když dojde k drastickému omezení vládních výdajů a až 1 milion federálních zaměstnanců si bude muset vzít neplacené volno, ekonomická i podnikatelská aktivita náhle ochabne. Američtí spotřebitelé začnou šetřit, tržby firem i osobní příjmy klesnou. -

Jak a kde koupit bitcoin a další kryptoměny

Kryptoměny, jak možná víte, jsou jednoduše řečeno digitální měny. Dnes jich na trhu najdete opravdu mnoho. Příkladem můžeme uvést nejznámější, nejstarší a nejtradičnější bitcoin nebo třeba ethereum, XRP, litecoin či dogecoin. -

Jak americké volby ovlivní akciové trhy?

Co můžeme říct o akciích v souvislosti s americkými volbami? Předpovědět, co se stane, je velmi snadné, stejně jako obtížné. Pokud se na chvíli zastavíme a podíváme se na nejrůznější výzkumy, je jasné, že neexistuje významná statistika, která by nám řekla, co se stane s americkým akciovým trhem v návaznosti na to, kdo vyhraje prezidentské volby. Důležitější však je, že ať už bude Kongres jednotný nebo rozdělený, nemá to žádný statistický význam. Takže o co tu vlastně jde? -

Jaká šokující překvapení může letos přinést zlato?

Cena zlata včera vzrostla, a to navzdory růstu amerického dolaru a výnosů amerických státních dluhopisů. Někteří odborníci se domnívají, že takové příjemné překvapení zlato přinese v roce 2022 ještě nejednou. -

Jaká to změna

FX Update: Jaká to změna za jeden den! Andrew Robinson, FX Analyst, Saxo Capital Mar... -

Jak atraktivní jsou evropské akcie?

„Přednost před silně naceněnými cyklickými tituly by tak měly dostat malé a střední podniky, které jsou nyní konzervativněji naceněné, “ říká analytik BHS Timur Barotov. -

Jaká ztráta tempa? Akcie rychle setřásly úvodní ztráty

Z vývoje finančních trhů je poslední dobou patrné, že se investoři snaží odhlížet od čehokoli, co by mohlo nabourat představu rychlého hospodářského oživení a návratu k normálu. Případně si rizika i uvědomují, ale raději hledí ještě dál za horizont při vědomí, že rozumnou alternativu k akciové investici stejně nenajdou. -

Jak Babišova vláda pomohla té Fialově. Na dluh

Reálné mzdy v Česku stále výrazně padají, bez zrušení superhrubé mzdy by to ale bylo ještě horší. V ostatních zemích Visegrádské čtyřky přitom reálné mzdy rostou, zvláštně markantně v Maďarsku a v Polsku. -

Jak banky pomáhají klientům v době koronavirové krize

VELKÝ PŘEHLED OPATŘENÍ BANK Z DŮVODU KORONAVIROVÉ KRIZE: Jaká opatření přinesly svým klientům tuzemské banky? Jak jsou banky vstřícné a ochotné své klienty podpořit? Které jsou aktivní a které naopak pouze zavedly odklad splátek, na kterém je ve společnosti obecný konsenzus? Vše najdete v našem velkém přehledu. -

Jak bezpečně nakoupit firemní dluhopisy

Prodávat dluhopisy mohou jen osoby či subjekty s licencí České národní banky. Existuje však několik výjimek, kdy mohou tyto cenné papíry veřejně nabízet také přímo emitenti. Bohužel, řada z nich toho využívá a tzv. podlimitní emise vydává za účelem vlastního obohacení. Peníze ze společnosti následně vyvedou a investorům zbydou jen oči pro pláč. -

Jak Bitcoin klesá k hranici odporu, nastává šance na vzácnou trojitou formaci

Ekonomika krypto aktiv za posledních šest měsíců hodně ze své hodnoty ztratila a z 3,08 bilionu dolarů klesla na dnešních 1,58 bilionu dolarů. Zatímco trhy s kryptoměnami v těchto dnech vypadají extrémně medvědí, několik příznivců kryptoměn teoretizovalo, že medvědí trh bude tentokrát méně drsný. Objevil se také vzácný scénář, že by se cena primární kryptoměny mohla obrátit a dosáhnout trojnásobného vrcholu, i když se ve světě financí běžně říká, že nic jako trojitý vrchol neexistuje. -

Jak bitcoin ovlivňují inflaci v USA?

BTC má za sebou další den zvýšené volatility, kdy se nejdříve obchodoval nad 45 000 dolary, aby po zveřejnění výsledků vývoje lednové inflace ve Spojených státech klesl o 1 800 dolarů a poté se opět odrazil nad 45 000 dolarů. Aktuálně se obchoduje za 43 000 dolarů. -

Jak brzy se může cena BTC dostat na 150 000 USD? Přidává se finanční poradce Bernstein

Investiční výzkumná společnost Bernstein předpověděla, že bitcoin (BTC) by se mohl během příštích dvou let vyšplhat až na 150 000 USD.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Denní kalendář událostí

V USA výdaje na výstavbu

Členka Fedu Michelle Bowman

Člen Fedu Alberto Musalem

Člen Fedu Jeffrey Schmid

Šéf SNB Martin Schlegel

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

V USA výdaje na výstavbu

Členka Fedu Michelle Bowman

Člen Fedu Alberto Musalem

Člen Fedu Jeffrey Schmid

Šéf SNB Martin Schlegel

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

Tradingové analýzy a zprávy

Izrael zahájil novou vlnu útoků na Írán

Íránská média potvrdila zabití Chameneího, bylo vyhlášeno 40 dní smutku

Doprava přes Hormuzský průliv je minimální, hrozí zdražení ropy

Izrael a USA útočily na Írán, ten střílel na základny USA v regionu

Analytici: Ropa by se po útoku na Írán mohla krátce dostat nad 100 USD

Akcie oslabují, dolar naopak po dlouhé době zakončuje ziskový měsíc

Bloomberg: Muskova SpaceX plánuje podat v březnu žádost o vstup na burzu

Warner Bros podepsala smlouvu o převzetí s Paramountem

OpenAI vybrala od investorů 110 miliard dolarů, z toho 50 miliard od Amazonu

Forex: Dolar mírně oslabuje, za únor ale může vykázat první celoměsíční růst

Izrael zahájil novou vlnu útoků na Írán

Íránská média potvrdila zabití Chameneího, bylo vyhlášeno 40 dní smutku

Doprava přes Hormuzský průliv je minimální, hrozí zdražení ropy

Izrael a USA útočily na Írán, ten střílel na základny USA v regionu

Analytici: Ropa by se po útoku na Írán mohla krátce dostat nad 100 USD

Akcie oslabují, dolar naopak po dlouhé době zakončuje ziskový měsíc

Bloomberg: Muskova SpaceX plánuje podat v březnu žádost o vstup na burzu

Warner Bros podepsala smlouvu o převzetí s Paramountem

OpenAI vybrala od investorů 110 miliard dolarů, z toho 50 miliard od Amazonu

Forex: Dolar mírně oslabuje, za únor ale může vykázat první celoměsíční růst

Blogy uživatelů

Nedělní příprava: Klíčový fundament a příležitosti na EUR/USD a USD/CAD

Týden na S&P 500: Oznámení hospodářských výsledků Nvidie a rozuzlení situace okolo Íránu

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (27. 2. 2026)

Stroukal: Bitcoin po 18 letech? Pořád je to spíš tech akcie než zlato

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Ego jako největší náklad

„FOMO je tvůj největší nepřítel.“ Jak polský trader zvládl prop trading a fundovaný účet

Když mysl hledá jistotu. Psychologie ukotvení v každodenním rozhodování Ψ Marek Horňanský

Payout: Scalpingová stratégia sa vyplatila!

Nedělní příprava: Klíčový fundament a příležitosti na EUR/USD a USD/CAD

Týden na S&P 500: Oznámení hospodářských výsledků Nvidie a rozuzlení situace okolo Íránu

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (27. 2. 2026)

Stroukal: Bitcoin po 18 letech? Pořád je to spíš tech akcie než zlato

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Ego jako největší náklad

„FOMO je tvůj největší nepřítel.“ Jak polský trader zvládl prop trading a fundovaný účet

Když mysl hledá jistotu. Psychologie ukotvení v každodenním rozhodování Ψ Marek Horňanský

Payout: Scalpingová stratégia sa vyplatila!

Forexové online zpravodajství

Pokud Írán zaminuje Hormuz, vrátí se mu to jako bumerang. Z blokády úžiny by ovšem těžilo Rusko, ceny plynu či pohonných hmot v Česku by výrazně stouply – už takhle mohou přidat až 7 Kč/l

Bitcoin po Chámeneího smrti dosáhl svého včerejšího maxima. Investoři míní, že konec duchovního vůdce situaci v Íránu spíše zklidní, než dále zjitří

Bitcoin se v reakci na zahájení úderu proti Íránu propadl, kartel OPEC zváží možnost výraznějšího navýšení těžby ropy, aby tlumil tlak na její zdražení

Právě se stalo: útok na Írán a dopady na ekonomiku a finanční trhy

Amerika zavírá týden v červeném

Trhu na konci týdne ve špatné náladě

Denní shrnutí: Začátek konce dezinflace?

Pšenice na nejvyšší úrovni za 8 měsíců 📈

Jane Street: Legendární market maker u soudu

Frankfurtská burza zakončila únor na červené nule

Pokud Írán zaminuje Hormuz, vrátí se mu to jako bumerang. Z blokády úžiny by ovšem těžilo Rusko, ceny plynu či pohonných hmot v Česku by výrazně stouply – už takhle mohou přidat až 7 Kč/l

Bitcoin po Chámeneího smrti dosáhl svého včerejšího maxima. Investoři míní, že konec duchovního vůdce situaci v Íránu spíše zklidní, než dále zjitří

Bitcoin se v reakci na zahájení úderu proti Íránu propadl, kartel OPEC zváží možnost výraznějšího navýšení těžby ropy, aby tlumil tlak na její zdražení

Právě se stalo: útok na Írán a dopady na ekonomiku a finanční trhy

Amerika zavírá týden v červeném

Trhu na konci týdne ve špatné náladě

Denní shrnutí: Začátek konce dezinflace?

Pšenice na nejvyšší úrovni za 8 měsíců 📈

Jane Street: Legendární market maker u soudu

Frankfurtská burza zakončila únor na červené nule

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

S&P 500 před Velikonocemi slábne; Důvody oslabení

Aktuální předpověď pro EUR/USD na 3. července 2024

Čemu věnovat pozornost dne 14. dubna? Přehled základních událostí pro začátečníky

Bitcoin propadl o dalších 20 %. Mt Gox odhalila prostor k podvodům

NATGAS se přibližuje klíčovému supportu

⬇US100 se propadá o více než 4 %📉

Raiffeisenbank: Ranní nadhoz 15.9.2017

Makro: Míra nezaměstnanosti Austrálie v červnu opět vzrostla

IPO Uber – Jedno z největších IPO v historii vstoupilo na burzu

Ekonomický kalendář: Zveřejnění klíčových dat z USA a projevy centrálních bankéřů

S&P 500 před Velikonocemi slábne; Důvody oslabení

Aktuální předpověď pro EUR/USD na 3. července 2024

Čemu věnovat pozornost dne 14. dubna? Přehled základních událostí pro začátečníky

Bitcoin propadl o dalších 20 %. Mt Gox odhalila prostor k podvodům

NATGAS se přibližuje klíčovému supportu

⬇US100 se propadá o více než 4 %📉

Raiffeisenbank: Ranní nadhoz 15.9.2017

Makro: Míra nezaměstnanosti Austrálie v červnu opět vzrostla

IPO Uber – Jedno z největších IPO v historii vstoupilo na burzu

Ekonomický kalendář: Zveřejnění klíčových dat z USA a projevy centrálních bankéřů

Blogy uživatelů

Praktická ukázka: Staré nastavení stále vítězí

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Praktická ukázka: Trocha klidu s dobrým výsledkem

MACD - obchodování trendové strategie

Fibonacci retracement - tradingová strategie budoucnosti

Zpomalující Čína stojí za zhoršujícími se výsledky amerických společností

Příklady úspěšných algoritmických obchodních strategií

Nedělní příprava: Klíčový fundament a příležitosti na EUR/USD a USD/CAD

Software akcie v krizi: Kolaps, nebo životní příležitost?

Znáte rozdíly mezi MetaTrader 4 a MetaTrader 5

Praktická ukázka: Staré nastavení stále vítězí

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Praktická ukázka: Trocha klidu s dobrým výsledkem

MACD - obchodování trendové strategie

Fibonacci retracement - tradingová strategie budoucnosti

Zpomalující Čína stojí za zhoršujícími se výsledky amerických společností

Příklady úspěšných algoritmických obchodních strategií

Nedělní příprava: Klíčový fundament a příležitosti na EUR/USD a USD/CAD

Software akcie v krizi: Kolaps, nebo životní příležitost?

Znáte rozdíly mezi MetaTrader 4 a MetaTrader 5

Vzdělávací články

Prop trading a komodity

Měsíc VIP zóny zdarma: Jaké její sekce radí navštívit sám Ondřej Hartman?

Kam se řítí zlato? Půlroční výhled skrze technickou analýzu a fundamenty

Daně z tradingu a investic - jak danit zisky jako trader a investor

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

Jednoduché obchodní systémy (část 1.)

Smart Money Trading: Pokročilá analýza volume (28. díl)

Forex: Výhled na rok 2025 - jaké budou nejlepší obchody na měnových trzích?

Prop trading a komodity

Měsíc VIP zóny zdarma: Jaké její sekce radí navštívit sám Ondřej Hartman?

Kam se řítí zlato? Půlroční výhled skrze technickou analýzu a fundamenty

Daně z tradingu a investic - jak danit zisky jako trader a investor

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

8 nejlepších obchodních strategií - swingové obchodování (8. díl)

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

Jednoduché obchodní systémy (část 1.)

Smart Money Trading: Pokročilá analýza volume (28. díl)

Forex: Výhled na rok 2025 - jaké budou nejlepší obchody na měnových trzích?

Tradingové analýzy a zprávy

EUR/USD - Intradenní výhled 22.4.2022

5 událostí, které dnes stojí za pozornost

ČNB asi bude moci určit minimální kapitálové vybavení pro více institucí

AP: Apple navzdory clům nemá moc důvodů vyrábět iPhony v USA

Analýza hlavních měnových párů 14.8.2020

Index DAX - Intradenní výhled 5.8.2021

Očekávané události pro tento týden

Běžný účet platební bilance eurozóny je poprvé po deseti letech v deficitu

Analytici: Ropa by se po útoku na Írán mohla krátce dostat nad 100 USD

Forex: Technický pohled na křížové měnové páry

EUR/USD - Intradenní výhled 22.4.2022

5 událostí, které dnes stojí za pozornost

ČNB asi bude moci určit minimální kapitálové vybavení pro více institucí

AP: Apple navzdory clům nemá moc důvodů vyrábět iPhony v USA

Analýza hlavních měnových párů 14.8.2020

Index DAX - Intradenní výhled 5.8.2021

Očekávané události pro tento týden

Běžný účet platební bilance eurozóny je poprvé po deseti letech v deficitu

Analytici: Ropa by se po útoku na Írán mohla krátce dostat nad 100 USD

Forex: Technický pohled na křížové měnové páry

Témata v diskusním fóru

Moje první zkušenosti s AOS a podnikavci !!!

Nejlepší postupy pro stop-loss a take-profit

Zlato – bublina nebo býčí trend?

News trading: Tajemství obchodování zpráv (1. část)

Turecko a rizikové měny

Co přichystá traderům ve čtvrtek ECB?

Price Action Trading Jakuba Hodana

EUR/USD

JÁ JSEM úspěšný trader!

Forex očima právníka: Způsoby řešení sporů

Moje první zkušenosti s AOS a podnikavci !!!

Nejlepší postupy pro stop-loss a take-profit

Zlato – bublina nebo býčí trend?

News trading: Tajemství obchodování zpráv (1. část)

Turecko a rizikové měny

Co přichystá traderům ve čtvrtek ECB?

Price Action Trading Jakuba Hodana

EUR/USD

JÁ JSEM úspěšný trader!

Forex očima právníka: Způsoby řešení sporů