Seriál o ETF: Diverzifikace a její výhody a nevýhody (díl 2.)

V dnešním díle seriálu o ETF se budeme věnovat diverzifikaci. Ta je jedním ze základních a typických rysů pro ETF, pro kterou investoři, mimo jiné, ETF rádi využívají. Diverzifikace má své nesporné výhody, má ale i nevýhody, o kterých je dobré vědět.

Co je diverzifikace

Diverzifikace při investování obecně znamená, že své peníze vložíte do více druhů či většího počtu investičních nástrojů neboli nedáte všechna vejce do jednoho košíku.

Diverzifikované portfolio má ve svém koši aktiv více investičních instrumentů. Mohou to být například akcie z celého akciového indexu nebo to může být kombinace dluhopisů a akcií, či komodity, možností je mnoho.

Hlavní výhody diverzifikace

Hlavní myšlenka a zároveň výhoda diverzifikace je v rozložení rizika mezi více instrumentů. Pokud se jednomu instrumentu nebo jedné části akcií daří dobře a další části se vede špatně, výsledky se zprůměrují.

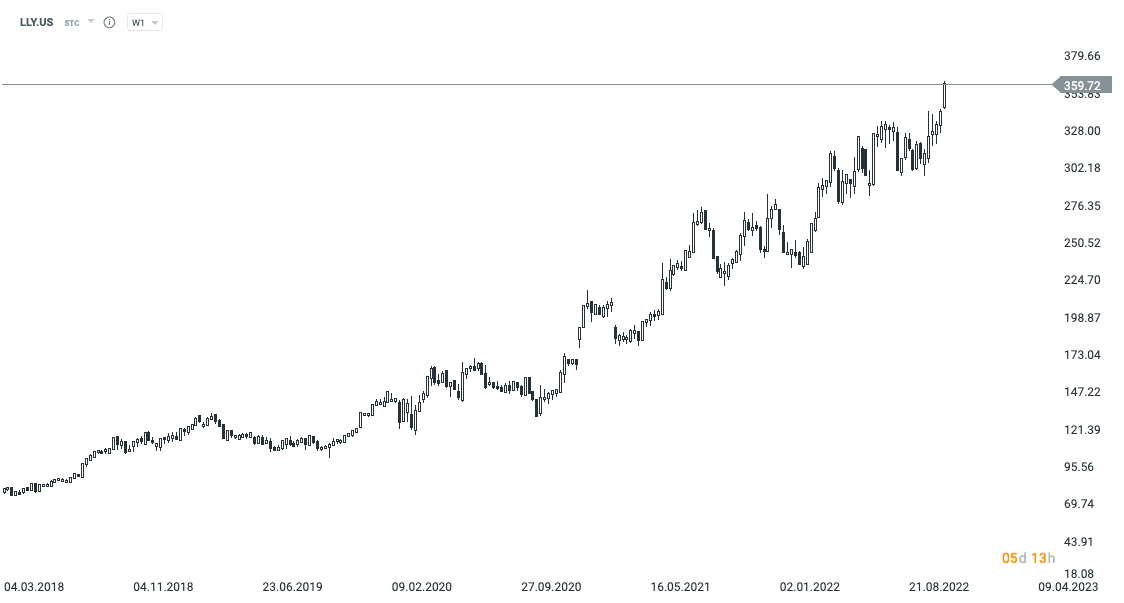

Na obrázku níže je graf akcií farmaceutické společnosti Eli Lilly za období od března 2018 do října 2022 (týdenní graf – W1). Po celé období zobrazené na grafu jsou akcie v rostoucím trendu a investor, který by 1. dubna 2018 koupil tyto akcie, by měl výnos přes 350 %.

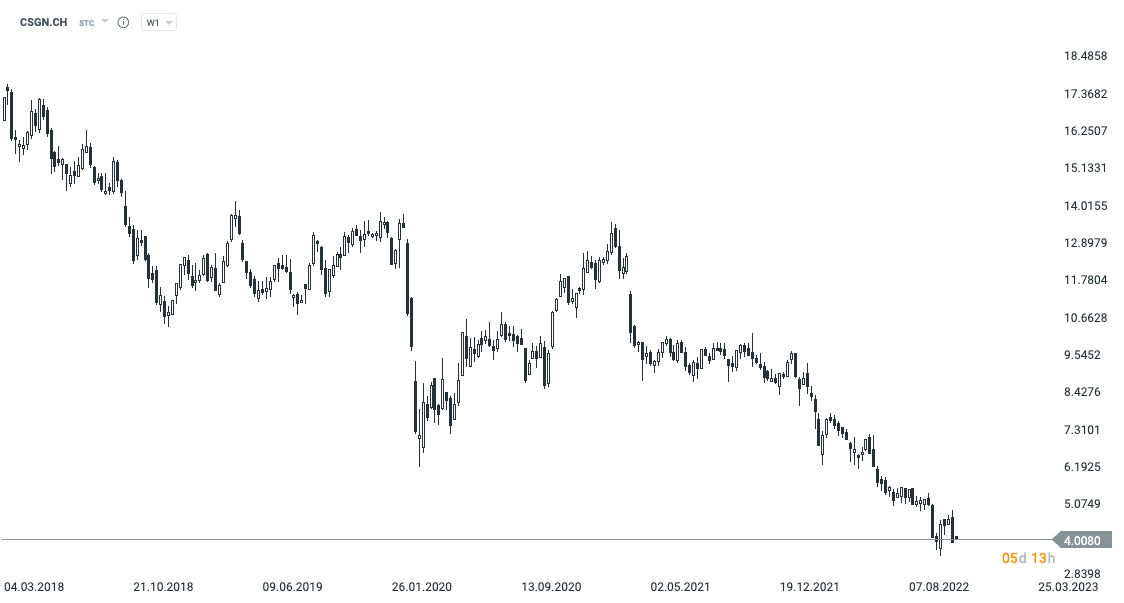

Na dalším obrázku je graf akcií švýcarského finančního domu Credit Suisse za stejné období, tedy od března 2018 do října 2022 (týdenní graf – W1). Po celé období zobrazené na grafu jsou akcie v klesajícím trendu, investor, který by 1. dubna 2018 koupil tyto akcie, by ztratil přes 74 % ze své investice.

Pokud by investor ve svém diverzifikovaném portfoliu měl více akcií, které si vedly skvěle jako akcie farmaceutické společnosti Eli Lilly a více akcií, které si vedly ne moc dobře jako akcie Credit Suisse, pak by se výnos portfolia zprůměroval. Tím by se i snížilo riziko pro investora, který, kdyby měl pouze akcie Credit Suisse, by přišel o významnou část svých peněz.

Hlavní nevýhody diverzifikace

Hlavní výhoda diverzifikace, tedy snížení rizika a s tím spojené zprůměrování výkonu portfolia, se může současně jevit i jako nevýhoda. Investor, který by koupil pouze akcie farmaceutické společnosti Eli Lilly, by měl za období od 1. dubna 2018 do října 2022 výnos přes 350 %, vynikající výkon této akcie by tedy v portfoliu nezhoršovaly akcie, kterým se nevedlo tak dobře.

Nicméně je důležité zmínit, že vytipovat akcii, která dodá takovýto vysoce nadprůměrný výnos jako akcie Eli Lilly, je velmi těžké i pro profesionály, natož pro začátečníky.

Diverzifikace díky indexovým ETF

Asi nejlepším příkladem diverzifikace jsou indexové ETF, což jsou ETF, které pouze pasivně sledují celý akciový index. Jako příklad si můžeme uvést jeden z nejznámějších a nejsledovanějších akciových indexů na světě, americký index S&P 500, který sleduje 500 největších amerických společností.

Investor, který vloží svoje peníze do ETF sledujícího tento index, tak prostřednictvím ETF de facto vlastní i miniaturní část každé z akcií obsažené v indexu S&P 500. Je tomu tak proto, že ETF, které pouze pasivně sleduje akciový index S&P 500, má ve svém portfoliu stejné akcie a ve stejném poměru, ve kterém jsou zastoupené akcie v indexu S&P 500.

Investování do akciového indexu S&P 500 bychom nazvali „mega diverzifikací“, protože vaše investice je rozložená mezi 500 největších amerických společností. Sice takto nedosáhnete nadprůměrného výnosu, po kterém tolik investorů touží, na druhou stranu je ale minimální šance, že o svoji investici přijdete, zejména v dlouhodobém horizontu.

Na tomto místě je dobré zmínit, jakou má akciový index S&P 500 dlouhodobou výkonost:

- historický průměrný roční výnos za období od roku 1928 do 2021 je necelých 8 %

- průměrný roční výnos za posledních 10 let od roku 2012 do 2021 je necelých 15 %

- průměrný roční výnos za posledních 20 let od roku 2002 do 2021 je necelých 9 %.

Je tak zřejmé, že investice do indexového ETF jsou v dlouhodobém horizontu ziskové. Investice do indexových ETF jsou tak ideální pro:

- investory, kteří nemají čas, chuť či znalosti na to, aby si vybírali jednotlivé akcie do svého portfolia,

- konzervativní investory, kteří upřednostní průměrný výnos indexu, který ale v dlouhodobém horizontu není vůbec špatný.

Závěr

Z dnešního dílu můžeme vyvodit závěr, že diverzifikace má své výhody i nevýhody, pro někoho je ideální, pro někoho méně. Je tak na každém a jeho investičním profilu a strategii, zda preferuje naředěné riziko, ale i tím pádem naředěný výnos z diverzifikovaného portfolia, nebo raději diverzifikuje méně, sice s vyšším rizikem, ale s šancí na vyšší výnos.

Co nás čeká v příštím díle

Než se pustíme podrobněji do ETF, v příštím díle si ve stručnosti popíšeme, čím se ETF liší od běžného fondu, tedy od fondu, který se neobchoduje na burze.

Marika Čupa a Ondřej Hartman

Tým FXstreet.cz

Zdroje, ze kterých jsme vycházeli při přípravě seriálu o ETF, najdete na tomto odkazu.

Související články

Čtěte více

-

Seriál o ETF: Co jsou Assets Under Management a proč je to důležité (díl 4.)

Ať už chcete zahrnout ETF do svého dlouhodobého investičního portfolia nebo s nimi chcete aktivně obchodovat, je dobré alespoň orientačně znát tři základní finanční pojmy: Aktiva pod správou neboli Assets Under Management, Total Expense Ratio, které vám řekne, kolik fondu zaplatíte na poplatcích a Čistá hodnota aktiv neboli Net Asset Value. -

Seriál o ETF: Čistá hodnota jmění neboli Net Asset Value (díl 6.)

V dnešním díle se budeme věnovat poslednímu z důležitých finančních pojmů, které je dobré znát, a tím je Net Asset Value, překládané do češtiny jako čistá hodnota jmění, někdy také překládané jako čistá hodnota aktiv a pro které se používá zkratka NAV. Díky NAV se dozvíte, jaká je hodnota jedné akcie ETF k určitému datu a můžete si tak srovnat, jestli se akcie ETF obchoduje nad nebo pod touto hodnotou. -

Seriál o ETF: Druhy ETF (díl 7.)

Exchange Traded Funds (ETF) byly původně navrženy tak, aby pouze pasivně sledovaly výkon akciového indexu. Protože se ale ETF ukázaly jako velmi dobrý nástroj, jak snadno a efektivně investovat do širokého spektra instrumentů, postupem času vznikla řada dalších druhů ETF, které dnes umožní investorům investovat do nejrůznějších instrumentů i geografií. V dnešním díle si probereme, jaké jsou základní druhy ETF podle různých kritérií. -

Seriál o ETF: ESG ETF - propaganda nebo zajímavý trend? (díl 14.)

V sedmém díle našeho seriálu, který se věnoval druhům ETF, jsme zmiňovali ETFs, které se zaměřují na ESG investice, což jsou investice, které splňují Environmental, Social a Governance kritéria. Ať už ESG investování považujete za propagandu či naopak zajímavý trend, je nepochybné, že ESG investování nabývá dynamiku a že do této oblasti proudí a bude proudit nemalé množství peněz. Proto jsme se rozhodli věnovat ESG fondům speciální, poslední díl našeho seriálu o ETF. -

Seriál o ETF: Jak investovat do ETF - strategie Dollar Cost Averaging (díl 9.)

Pokud chcete investovat do Exchange Traded Fund (ETF), máte na výběr hned z několika investičních strategií. Ze všech těchto strategií jsme vybrali dvě strategie, které jsou dle našeho názoru nejvhodnější pro začátečníky nebo pro ty investory, kteří nemají moc času, ale chtějí nechat své peníze pracovat. V dnešním díle si popíšeme první z nich: strategii zvanou Dollar Cost Averaging. -

Seriál o ETF: Jak investovat do ETF - strategie zvaná Buy and Hold (díl 10.)

V dnešním díle popíšeme druhou investiční strategii, pokud chcete investovat do ETF. Stejně jako strategie Dollar Cost Averaging, které jsme se věnovali v minulém díle, i dnešní strategie zvaná Buy and Hold je dlouhodobá. Tím ale podobnost končí a v dnešním díle probereme, co je podstata Buy and Hold strategie a pro jaký typ investorů se hodí. -

Seriál o ETF: Jak se liší ETF od běžných podílových fondů (díl 3.)

V dnešním díle si ve stručnosti popíšeme, čím se ETF liší od běžného fondu, který se neobchoduje na burze. Proč je to důležité? Není fond jako fond a věříme, že než se kdokoli pustí do jakékoli investice, měl by alespoň rámcově tušit, co je daná investice zač a čím se liší od podobných investic. Možná vám dnešní článek pomůže v rozhodování, jestli své peníze investovat do ETF nebo běžného podílového fondu. -

Seriál o ETF: Podle čeho vybrat ten správný ETF (díl 12.)

Na světě je aktuálně registrováno přes 8 000 Exchange Traded Funds, investoři si tedy mohou vybírat z opravdu velké nabídky. Než tedy začnete do ETF investovat, je velmi dobré zamyslet se, podle čeho vybrat ten správný ETF, abyste ze všech možných ETFs vybrali ten, který nejlépe splní vaše investiční cíle a očekávání. -

Seriál o ETF: Pro koho jsou vhodné strategie Dollar Cost Averaging a Buy and Hold (díl 11.)

Pro úspěšné investování je klíčové investovat podle strategie, která vyhovuje investičním cílům, vztahu k riziku a osobnosti každého investora. V minulých dílech jsme popisovali dvě strategie pro investování do ETF: strategii zvanou Dollar Cost Averaging a strategii Buy and Hold. U těchto strategií zůstaneme a v dnešním díle si představíme, pro jaký typ investorů se tyto strategie hodí. -

Seriál o ETF: Příklady konkrétních ETF (díl 13.)

S naším seriálem se pomalu blížíme ke konci a v dnešním předposledním díle vám představíme konkrétní ETF, které sledují americký akciový index S&P 500 a jeden ETF, který má v koši podkladových aktiv zlato. Všechny ETF se dají obchodovat v Evropě, byť v různých modifikacích, a většina těchto ETF je obsažena i v našem vlastním dlouhodobém portfoliu. -

Seriál o ETF: Total Expense Ratio aneb kolik zaplatíte na poplatcích (díl 5.)

V dnešním díle se budeme věnovat druhému z důležitých finančních pojmů, které je dobré znát, a tím je Total Expense Ratio, pro které se použitá také zkratka TER. Total Expense Ratio vám řekne, kolik fondu zaplatíte na poplatcích. -

Seriál o ETF: Úvod do fondů a hlavní výhody ETF (díl 1.)

Exchange Traded Funds neboli burzovně obchodované fondy, pro které se běžně používá zkratka ETF, jsou v poslední době hodně skloňované a představují zajímavou alternativu investování. Zejména drobní investoři si ETF oblíbili, protože ETF jim nabízejí mnoho výhod.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |