Seriál o ETF: Čistá hodnota jmění neboli Net Asset Value (díl 6.)

V dnešním díle se budeme věnovat poslednímu z důležitých finančních pojmů, které je dobré znát, a tím je Net Asset Value, překládané do češtiny jako čistá hodnota jmění, někdy také překládané jako čistá hodnota aktiv a pro které se používá zkratka NAV. Díky NAV se dozvíte, jaká je hodnota jedné akcie ETF k určitému datu a můžete si tak srovnat, jestli se akcie ETF obchoduje nad nebo pod touto hodnotou.

Jak se spočítá Net Asset Value

NAV obecně představuje rozdíl mezi celkovými aktivy a celkovými závazky (pasivy) společnosti. Velmi zjednodušeně: celková aktiva tvoří položky v kategorii „Assets“, kam spadá například tržní hodnota investic ETF, hotovost, pohledávky ETF vůči jiným subjektům, nakumulovaný zisk apod. Naproti tomu celková pasiva tvoří položky v kategorii „Liabilites“, kam spadají například nevyplacené mzdy, závazky ETF vůči jiným subjektům (neuhrazené faktury), nájmy a různé další náklady.

Získaná hodnota (tj. rozdíl mezi aktivy a závazky) se následně vydělí počtem akcií fondu, tím získáte hodnotu NAV na jednu akcii daného ETF.

Pro hodnotu NAV na jednu akcii se také někdy používá zkratka NAVPS (neboli Net asset value per share).

Jak často se NAV počítá a co je to iNAV

Jak podílové fondy, tak ETF počítají svoji NAV hodnotu na konci každého obchodního dne. S ohledem na to, že s akciemi ETF se ale obchoduje v průběhu celého obchodního dne, pro některé tradery může být výpočet NAV jednou denně příliš zpožděný.

U ETF se proto setkáte i s pojmem iNAV, který znamená „Intraday Net Asset Value“. iNAV přepočítává každých 15 sekund tržní hodnotu investic v majetku ETF podle toho, jak se mění jejich cena na burze; u akciových ETF se iNAV přepočítává podle toho, jak se aktuálně mění tržní hodnota akcí v koši aktiv tohoto ETF.

Pro intradenní tradery je iNAV zajímavá informace, pokud ale máte v plánu držet ETF dlouhodobě, s hodnotou iNAV si moc starosti dělat nemusíte.

Kde NAV zjistím?

Hodnotu NAV můžete najít například na https://finance.yahoo.com, na stránkách vydavatele daného ETF, NAV také poskytují někteří brokeři, takže máte data přímo ve své platformě.

Hodnotu iNAV se mi nepodařilo nikde běžně dostupně dohledat, pokud tedy někdo má v plánu obchodovat ETF intradenně s použitím hodnoty iNAV, musí si najít brokera, který tento údaj poskytuje.

Proč se může hodit znát NAV?

Díky NAV, případně iNAV může mít každý perfektní přehled o tom, jaká je aktuální čistá hodnota aktiv na jednu akcii ETF a může si tuto účetní hodnotu porovnat s aktuální hodnotou, za kterou se ETF obchoduje na trhu.

NAV se velmi často liší od tržní hodnoty, za kterou se ETF obchoduje a mohou se stát následující dva scénáře.

1. Tržní hodnota akcií ETF je nižší, než je hodnota NAV

1.Tato situace se nazývá „Discount to Net Asset Value“, v češtině bychom to pojmenovali „čistá hodnota jmění ve slevě“, za méně peněz můžete koupit něco, co má vyšší hodnotu.

2. Na první pohled to zní výhodně, pokud nakoupíte akcie se slevou, může to být příležitost k zisku. Je ale dobré mít na paměti, že sleva na NAV může (ale nemusí) signalizovat medvědí sentiment vůči aktivům, která má ETF ve svém koši, případně může znamenat nedůvěru investorů v to, že dané ETF má potenciál vygenerovat dobrý profit.

2. Tržní hodnota akcií ETF je vyšší, než je hodnota NAV

3. Opačná situace se nazývá „Premium to Net Asset Value“, v češtině bychom to pojmenovali „přirážka k čisté hodnotě jmění“, kdy za jednu akcii ETF zaplatíte na trhu více peněz, než je hodnota NAV.

4. Možná se ptáte, proč byste za něco měli platit více. Tato situace může (ale nemusí) znamenat, že vůči aktivům v koši ETF mají investoři býčí sentiment. Investoři věří, že aktiva fondu porostou a oni vydělají, a proto jsou ochotni kupovat akcie ETF za vyšší peníze, tedy s přirážkou.

Pojďme si to ukázat na následujícím příkladu

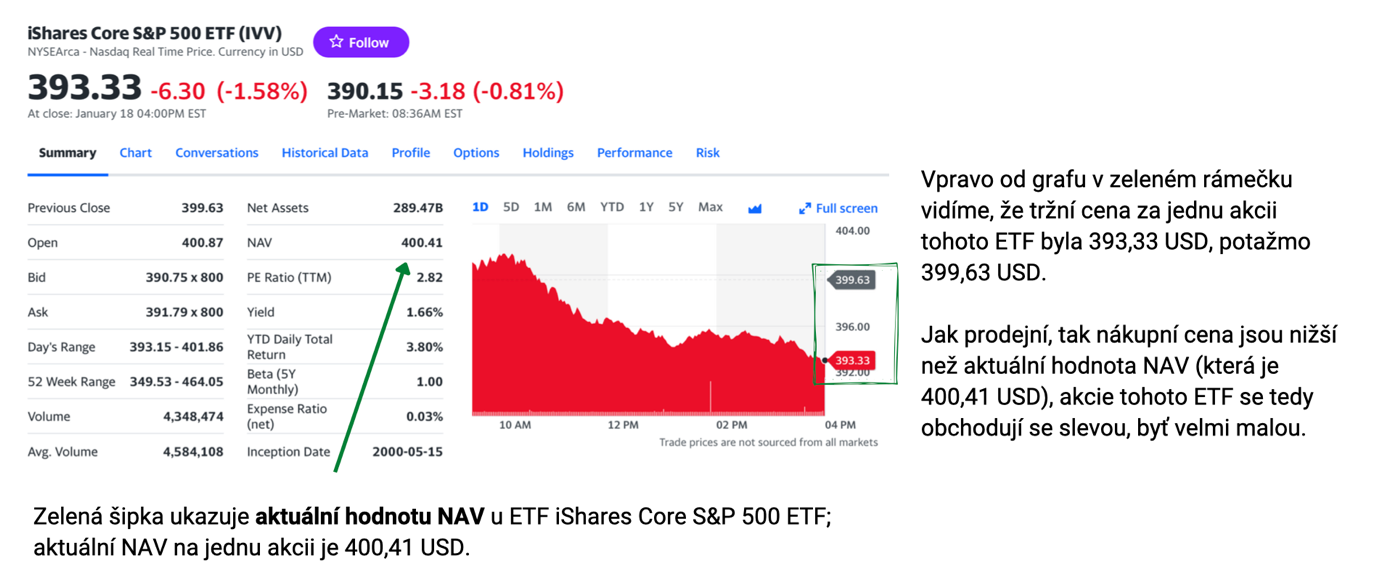

Jako příklad si můžeme uvést ETF iShares Core S&P 500 ETF, který se obchoduje pod tickerem IVV a za kterým stojí společnost BlackRock.

Na https://finance.yahoo.com je možné zjistit aktuální hodnotu NAV tohoto ETF (hodnoty jsou ke dni 18.1.2023).

Co je důležité si zapamatovat

K situacím, kdy se akcie ETF obchodují s přirážkou nebo se slevou, dochází zcela běžně. Je tomu tak proto, že jak akcie ETF, tak podkladová aktiva v koši ETF se obchodují za reálné ceny, které se neustále přepočítávají. Přirážky a slevy také mohou vznikat z důvodů, že ETF má ve svém koši podkladová aktiva, která se obchodují na různých burzách a do aktuálního ocenění tak vstupují časová pásma a kurzové rozdíly.

Zpravidla se akcie ETF obchodují blízko jejich reálné hodnotě, tj. blízko hodnotě NAV a prémie nebo slevy mají tendenci být spíše krátkodobé. I tak je dobré tomuto věnovat alespoň trochu pozornosti, pokud byste zjistili, že ETF, který chcete obchodovat, se obchoduje s velikou přirážkou nebo velikou slevou, je dobré více zapátrat, čím to může být.

Co nás čeká v příštím díle

V příštím díle se můžete těšit na to, jaké existují druhy ETFs podle různých kritérií – podle způsobu řízení fondu, nakládání s výnosy či podle druhu podkladových aktiv.

Marika Čupa a Ondřej Hartman

Tým FXstreet.cz

Zdroje, ze kterých jsme vycházeli při přípravě seriálu o ETF, najdete na tomto odkazu.

Související články

Čtěte více

-

Seriál o ETF: Co jsou Assets Under Management a proč je to důležité (díl 4.)

Ať už chcete zahrnout ETF do svého dlouhodobého investičního portfolia nebo s nimi chcete aktivně obchodovat, je dobré alespoň orientačně znát tři základní finanční pojmy: Aktiva pod správou neboli Assets Under Management, Total Expense Ratio, které vám řekne, kolik fondu zaplatíte na poplatcích a Čistá hodnota aktiv neboli Net Asset Value. -

Seriál o ETF: Diverzifikace a její výhody a nevýhody (díl 2.)

V dnešním díle seriálu o ETF se budeme věnovat diverzifikaci. Ta je jedním ze základních a typických rysů pro ETF, pro kterou investoři, mimo jiné, ETF rádi využívají. Diverzifikace má své nesporné výhody, má ale i nevýhody, o kterých je dobré vědět. -

Seriál o ETF: Druhy ETF (díl 7.)

Exchange Traded Funds (ETF) byly původně navrženy tak, aby pouze pasivně sledovaly výkon akciového indexu. Protože se ale ETF ukázaly jako velmi dobrý nástroj, jak snadno a efektivně investovat do širokého spektra instrumentů, postupem času vznikla řada dalších druhů ETF, které dnes umožní investorům investovat do nejrůznějších instrumentů i geografií. V dnešním díle si probereme, jaké jsou základní druhy ETF podle různých kritérií. -

Seriál o ETF: ESG ETF - propaganda nebo zajímavý trend? (díl 14.)

V sedmém díle našeho seriálu, který se věnoval druhům ETF, jsme zmiňovali ETFs, které se zaměřují na ESG investice, což jsou investice, které splňují Environmental, Social a Governance kritéria. Ať už ESG investování považujete za propagandu či naopak zajímavý trend, je nepochybné, že ESG investování nabývá dynamiku a že do této oblasti proudí a bude proudit nemalé množství peněz. Proto jsme se rozhodli věnovat ESG fondům speciální, poslední díl našeho seriálu o ETF. -

Seriál o ETF: Jak investovat do ETF - strategie Dollar Cost Averaging (díl 9.)

Pokud chcete investovat do Exchange Traded Fund (ETF), máte na výběr hned z několika investičních strategií. Ze všech těchto strategií jsme vybrali dvě strategie, které jsou dle našeho názoru nejvhodnější pro začátečníky nebo pro ty investory, kteří nemají moc času, ale chtějí nechat své peníze pracovat. V dnešním díle si popíšeme první z nich: strategii zvanou Dollar Cost Averaging. -

Seriál o ETF: Jak investovat do ETF - strategie zvaná Buy and Hold (díl 10.)

V dnešním díle popíšeme druhou investiční strategii, pokud chcete investovat do ETF. Stejně jako strategie Dollar Cost Averaging, které jsme se věnovali v minulém díle, i dnešní strategie zvaná Buy and Hold je dlouhodobá. Tím ale podobnost končí a v dnešním díle probereme, co je podstata Buy and Hold strategie a pro jaký typ investorů se hodí. -

Seriál o ETF: Jak se liší ETF od běžných podílových fondů (díl 3.)

V dnešním díle si ve stručnosti popíšeme, čím se ETF liší od běžného fondu, který se neobchoduje na burze. Proč je to důležité? Není fond jako fond a věříme, že než se kdokoli pustí do jakékoli investice, měl by alespoň rámcově tušit, co je daná investice zač a čím se liší od podobných investic. Možná vám dnešní článek pomůže v rozhodování, jestli své peníze investovat do ETF nebo běžného podílového fondu. -

Seriál o ETF: Podle čeho vybrat ten správný ETF (díl 12.)

Na světě je aktuálně registrováno přes 8 000 Exchange Traded Funds, investoři si tedy mohou vybírat z opravdu velké nabídky. Než tedy začnete do ETF investovat, je velmi dobré zamyslet se, podle čeho vybrat ten správný ETF, abyste ze všech možných ETFs vybrali ten, který nejlépe splní vaše investiční cíle a očekávání. -

Seriál o ETF: Pro koho jsou vhodné strategie Dollar Cost Averaging a Buy and Hold (díl 11.)

Pro úspěšné investování je klíčové investovat podle strategie, která vyhovuje investičním cílům, vztahu k riziku a osobnosti každého investora. V minulých dílech jsme popisovali dvě strategie pro investování do ETF: strategii zvanou Dollar Cost Averaging a strategii Buy and Hold. U těchto strategií zůstaneme a v dnešním díle si představíme, pro jaký typ investorů se tyto strategie hodí. -

Seriál o ETF: Příklady konkrétních ETF (díl 13.)

S naším seriálem se pomalu blížíme ke konci a v dnešním předposledním díle vám představíme konkrétní ETF, které sledují americký akciový index S&P 500 a jeden ETF, který má v koši podkladových aktiv zlato. Všechny ETF se dají obchodovat v Evropě, byť v různých modifikacích, a většina těchto ETF je obsažena i v našem vlastním dlouhodobém portfoliu. -

Seriál o ETF: Total Expense Ratio aneb kolik zaplatíte na poplatcích (díl 5.)

V dnešním díle se budeme věnovat druhému z důležitých finančních pojmů, které je dobré znát, a tím je Total Expense Ratio, pro které se použitá také zkratka TER. Total Expense Ratio vám řekne, kolik fondu zaplatíte na poplatcích.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |