Ticker Tape by TradingView

Vývoj na trzích 13.-19.6.2022

Klíčovou událostí minulého týdne bylo středeční zasedání americké centrální banky Fed. Fed zvýšil cílové pásmo základní úrokové sazby, fed funds rate, o tři čtvrtě procentního bodu (0,75 %) na 1,50-1,75 %. Jednalo se tak o nejrazantnější zvýšení úrokových sazeb od roku 1994. Ekonomové přitom očekávali zvýšení pouze o půl procentního bodu (0,50 %). Na druhou stranu se nemůžeme Fedu vůbec divit, protože inflace je v USA nejvyšší za posledních 40 let. Šéf Fedu Jerome Powell navíc upozornil, že na dalším zasedání koncem července očekává další zvýšení o půl až tři čtvrtě procentního bodu. Fed rovněž v rámci nové ekonomické prognózy výrazně zhoršil výhled pro americkou ekonomiku. Oproti předchozí březnové prognóze Fed nyní očekává, že americká ekonomika letos poroste pouze o 1,7 %, přičemž ještě v březnu odhad činil 2,8 %. V příštím roce by mělo americké HDP vzrůst také o 1,7 %, přičemž březnová prognóza očekávala 2,2 %. Zároveň Fed očekává, že v následujících měsících v USA poroste míra nezaměstnanosti. Pokud jde o výhled na úrokové sazby, fed funds rate by měla podle indikace guvernérů Fedu do konce letošního roku vzrůst ještě o 1,75 % na cílové pásmo 3,25-3,50 %. Domnívám se, že Fed je momentálně ve velice složité pozici. V novodobé historii se totiž jedná o první cyklus zvyšování úrokových sazeb, v jehož rámci americká ekonomika zpomaluje. Navíc americkou ekonomiku trápí obrovský dluh, který je v tuto chvíli na absolutním historickém maximu. Poměr vládního dluhu k HDP nyní činí 125 % a v absolutním vyjádření dosahuje americký vládní dluh 30 bilionů dolarů. Jednoduchou matematikou pak zjistíme, že zvýšení úrokových sazeb o jeden jediný procentní bod přibližně znamená zvýšení ročních úrokových plateb z amerického vládního dluhu o 300 miliard dolarů! To samozřejmě za předpokladu paralelního posunu americké výnosové křivky. Jsem proto toho názoru, že vzhledem k bezprecedentní úrovni amerického dluhu, vládního i soukromého, nebude mít Fed v žádném případě prostor zvýšit základní úrokové sazby výrazně nad 4 %. A je velkou otázkou, zdali takto nízké úrokové sazby budou schopny současnou enormně zvýšenou inflaci skutečně zkrotit až k 2% inflačnímu cíli. Spíše se domnívám, že Fed bude po nějakou dobu tolerovat mírně zvýšenou inflaci kolem 5 %, aby neohrozil poměrně křehkou dynamiku americké ekonomiky, včetně finanční stability celého amerického finančního systému. A vzhledem k tomu, že americké HDP již v prvním čtvrtletí pokleslo a pravděpodobně se bude ve druhém čtvrtletí pohybovat přinejlepším kolem nuly, minimálně mírná recese je v USA rozhodně na spadnutí. K tomu připočítejme silně zvýšenou inflaci na 40letých maximem. Rozhodně bych se proto nebál současný stav americké ekonomiky označit za stagflaci.

Zároveň ve středu proběhlo mimořádné zasedání Evropské centrální banky. Ta diskutovala výprodeje na dluhopisových trzích, především silné propady tržní cen dluhopisů problematického jižního křídla eurozóny. Výnos do doby splatnosti italského vládního dluhopisu s 10letou splatností se totiž dostal nad 4 %, což při poměru italského vládního dluhu k HDP nad 150 % znamenalo, že mnoho investorů opět začalo zpochybňovat finanční stabilitu celé eurozóny. ECB prozatím s žádným konkrétním opatřením nepřišla, nicméně přislíbila vytvořit tzv. anti-fragmentační nástroj (anti-fragmentation tool), jehož cílem nebude nic jiného než zabránit přílišnému zvýšení rozdílu mezi dluhopisovými výnosy do doby splatnosti problematického jižního křídla eurozóny a Německa. Efektivně ovšem ve finálně nepůjde o nic jiného než další upravenou formu kvantitativního uvolňování neboli tištění nekrytých peněz. Je přitom velkou ironií, že ECB na řádném zasedání před dvěma týdny oznámila ukončení kvantitativního uvolňování k 1. červenci, aby byla finančními trhy donucena už po jednom týdnu zcela obrátit svůj postoj. Domnívám se nicméně, že ECB nic jiného nezbývá. Pokud by nyní nezasáhla, je téměř jisté, že by eurozónu poměrně hodně brzo zasáhla další dluhová krize.

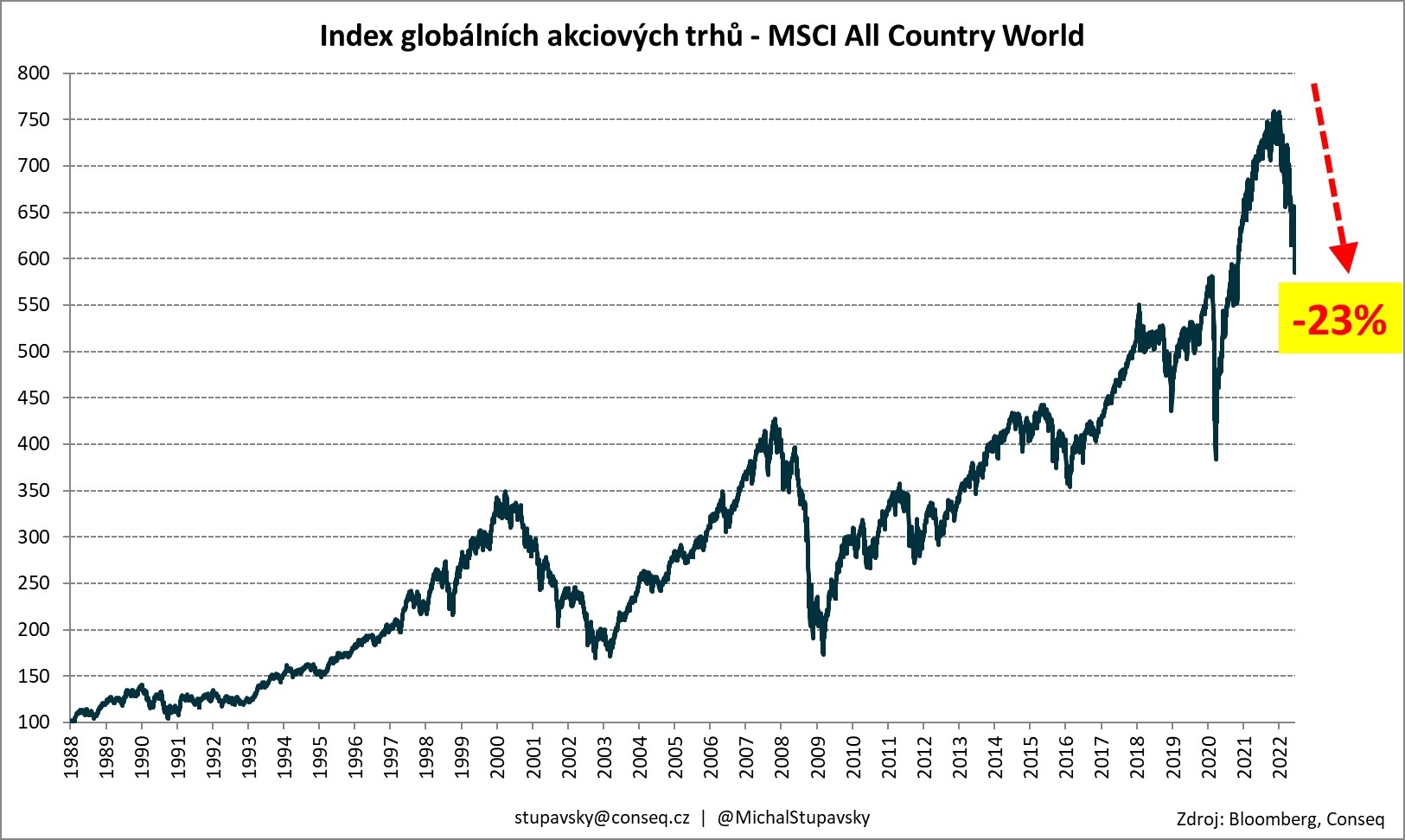

Finanční trhy ve výsledku pokračovaly ve velice silných poklesech, které reflektovaly jednak rychlé utahování měnové politiky amerického Fedu a jednak postupnou realizaci mého globálního stagflačního scénáře. Nejširší globální akciový index MSCI All Country World tak nakonec v minulém týdnu poklesl o 5,8 %. Akciové trhy se tak dostaly do medvědího trhu, neboť od historického vrcholu dne 16. listopadu 2021 ztratil do minulého pátku index MSCI All Country World 23 %. Medvědí trh je přitom obvykle definován jako pokles od předchozího maxima, který přesáhl 20 %. Nám přitom dělalo alespoň radost, že se nadprůměrně dařilo čínským akciím, které dokázaly dokonce posílit (CSI 300 +1,7 %). Navíc podprůměrné ztráty připsaly středoevropské akcie (CECEEUR -2,8 %). Oba tyto akciové regiony přitom máme v rámci naší globální akciové alokace vůči benchmarkům neboli srovnávacím indexům výrazně nadvážené.

Michal Stupavský, investiční stratég Conseq Investment Management a. s.

Klíčová slova: Akciový index | Inflace | USA | HDP | Dluhová krize | Medvědí trh | Recese | Americká ekonomika | Ekonomové | Akciové trhy | Míra nezaměstnanosti | Ekonomické prognózy | Sazby | Akcie | Alokace | Bod | Centrální banky | ECB | Ekonomika | Fed | Finanční trhy | Nástroj | Výnos | Úrokové sazby | Banky | Index MSCI | Conseq | Index | Investiční | Management | Prognóza | Trh | Fed Funds Rate | ROCE | Investment | MSCI | Zvyšování úrokových sazeb | Základní úrokové sazby | Utahování měnové politiky | Ztráty | Zvýšení úrokových sazeb | Výhled | Krize | Investiční stratég | Výnosy | Zasedání americké centrální banky | Jerome Powell | Conseq Investment Management | CSI 300 | Šéf Fedu | Globální akciový index | Index MSCI All Country World | MSCI All Country World | Michal Stupavský | Americké HDP | Stav americké ekonomiky | Vývoj na trzích | Výnosové křivky | Akciové alokace | Investment Management | Šéf Fedu Jerome Powell | Nízké úrokové sazby | Prognózy | Míra | Měnové politiky | Americké centrální banky | Stratég | Trhy | Pokles | Americké ekonomiky | Medvědi | Vývoj | Ekonomiky | CECEEUR | Indikace | Zasedání Evropské centrální banky | Investment management | JDE | Evropské centrální banky | Ukončení kvantitativního uvolňování | 3М | Mimořádné zasedání |

Čtěte více

-

Vývoj na americkom trhu s bývaním sa prudko zhoršil. Pre dolár je to určitým rizikom.

Americký trh s bývaním celkom solídne spomaľuje. A to predovšetkým v dôsledku vyšších sadzieb FEDu. Vzhľadom na relatívne nízke zadlženie amerických domácností (ktoré má navyše stále klesajúci trend), sú problémy typu hypotekárna kríza málo pravdepodobné. Môže to však byť rizikom pre dolár, keďže ceny bývania sú kľúčovou položkou inflácie, ktorá cieľovou veličinou FEDu. A tá je aktuálne len veľmi tesne nad dvojpercentným cieľom. -

Vývoj na finančních trzích – duben 2019

Evropská centrální banka zasedala 10. dubna. Centrální bankéři ve Frankfurtu v čele s prezidentem Mariem Draghim ponechali v souladu s očekáváním investorů úrokové sazby beze změny a stejně tak i úrokový výhled, v jehož rámci by měly zůstat úrokové sazby na stávající úrovni minimálně do konce letošního roku. Zásadnějších změn nedoznalo ani hodnocení výhledu ekonomického růstu a inflace. Detaily nových dlouhodobých úvěrů pro banky (TLTRO3) se přitom pravděpodobně dozvíme na červnovém zasedání. -

Vývoj na finančních trzích – leden 2019

Data o růstu čínského HDP potvrdila, že druhá největší ekonomika v roce 2018 rostla nejpomaleji za posledních 28 let, konkrétně 6,6 %. Čínské vládní autority proto připravují nové fiskální stimuly na podporu ekonomického růstu. Centrální banka již měnové kohouty uvolnila. -

Vývoj na finančních trzích - prosinec 2018

Americká centrální banka Fed v souladu s očekáváním investorů zvýšila 19. prosince základní úrokovou sazbu o čtvrt procentního bodu (0,25 %) na cílové pásmo 2,25-2,50 %. Jednalo se o čtvrté zvýšení sazeb v roce 2018 a celkově deváté zvýšení v aktuálním cyklu zvyšování úrokových sazeb, jenž započal v prosinci 2015. Fed zároveň snížil prognózu zvyšování sazeb v roce 2019 ze tří na dvě zvýšení a ponechal prognózu na jedno zvýšení v roce 2020. Celkově z tohoto zasedání Fedu žádné zásadní překvapení nevzešlo. -

Vývoj na finančních trzích 23.-29.5.2022

Po sedmi týdnech nepřetržitých akciových výprodejů, což byla nejdelší série tohoto typu od globální finanční krize v roce 2008, obrátily akciové trhy v průběhu minulého týdne směr a velice silně vzrostly. Nejširší globální akciový index MSCI All Country World připsal zisk 5,0 %. -

Vývoj na globálních trzích: Čína, USA a umělá inteligence formují nové trendy

Americký akciový trh zahájil týden solidním růstem – po čtyřech týdnech ztrát tak pokračuje v zotavování. V pondělí vykazovaly hlavní indexy pozitivní dynamiku, zatímco investoři vyhledávali příležitosti k nákupu za nižší ceny. Současně trh analyzoval nová makroekonomická data a jejich možný dopad na americkou hospodářskou politiku. -

Vývoj na kryptoměnovém trhu dne 11. března

Během uplynulého víkendu se bitcoin a ethereum snažily vytvořit nová roční maxima, ale v návaznosti na asijskou obchodní seanci se setkaly s výrazným ústupem. Za zmínku stojí, že manévry velryb na trhu vykazují určitou míru předvídatelnosti. Předpokládá se, že nadcházející havling bude katalyzátorem volatility, přičemž retailoví investoři budou připraveni akumulovat, zatímco institucionální subjekty, neboli velryby, mohou zahájit distribuční fáze podobné vzorcům pozorovaným během sankcionování spotového ETF na Bitcoin na začátku letošního ledna. V současné době se tyto významné zúčastněné strany postupně zbavují svých podílů, protože každý pokus o využití breakoutu momenta a překonání ročních maxim urychluje významné korekce, které následně nabízejí příležitosti k odkupu. Moje strategie vychází z kontrariánských principů a rozhoduje se odklonit od myšlení stáda. Vzhledem k propadu, který bitcoin a ethereum zažily během asijských obchodních hodin, představuje tento scénář strategický vstupní bod pro pozice zaměřené na dosažení nových ročních maxim. -

Vývoj na měnových trzích pro tento týden (27.10. - 31. 10.)

Hlavním tématem na devizových trzích byl během uplynulého týdne znovu rozdílný výhled měnové politiky ECB a FOMC. Zveřejněná data z eurozóny... -

Vývoj na trhoch určujú očakávania pre septembrové zasadnutie FEDu

Pri snahe o hľadania príčiny súčasných pohybov na dolári som narazil na zaujímavú vec. Pozrel som si koreláciu vývoja ... -

Vývoj na trzích 11.-17. 7. 2022

Minulou středu byla zveřejněna data o inflaci za červen v USA a Česku. V obou případech byl růst spotřebitelských cen vyšší, než očekával konsenzus ekonomů. Inflace v USA byla v červnu nejvyšší za více než čtyři dekády. V meziročním srovnání poskočila z květnových 8,6 % na 9,1 %, přičemž konsenzus očekával 8,8 %. V meziměsíčním srovnání inflace poskočila z květnových 1,0 % na 1,3 %, přičemž konsenzus očekával 1,1 %. -

Vývoj na trzích 20.-26.6.2022

Minulou středu proběhlo zasedání České národní banky. ČNB investory překvapila mírně jestřábím směrem, když zvýšila základní úrokovou sazbu, dvoutýdenní repo sazbu, o 125 bazických bodů (1,25 %) z 5,75 % na rovných 7 %. Trh přitom očekával zvýšení „pouze“ o celý procentní bod. Mezi tři klíčové důvody dalšího razantního zvýšení úrokových sazeb patří následující skutečnosti. -

Vývoj na trzích 30. 5. - 5. 6. 2022

V minulém týdnu se příliš nedařilo akciím ani dluhopisům. Nejširší globální akciový index MSCI All Country World totiž odepsal 0,6 %. Nám dělalo nicméně velkou radost, že se podstatně více dařilo rozvíjejícím se trhům (MSCI Emerging Markets +1,7 %) než trhům rozvinutým (MSCI World -0,8 %). Rovněž nám dělalo radost, že se nadstandardně dařilo japonským akciím (Nikkei +3,7 %) a akciím ve střední Evropě (CECEEUR +2,1 %). V neposlední řadě nás „potěšilo“, že si nadprůměrné ztráty připsaly americké akcie (S&P 500 -1,2 %), které máme v rámci naší globální akciové alokace vůči benchmarkům výrazně podvážené. -

Vývoj na trzích 6. - 12.6.2022

V průběhu minulého týdne dvě významné mezinárodní finanční instituce výrazně zhoršily prognózu vývoje světové ekonomiky. Čím dál více se tak postupně začíná realizovat můj základní globální makroekonomický scénář stagflace, tedy scénář slabého anemického ekonomického růstu a zároveň silně zvýšené inflace výrazně nad inflačními cíli centrálních bank. -

Vývoj nezaměstnanosti v ČR za letošní únor

Míra nezaměstnanosti v české ekonomice v únoru vzrostla ze 4,3 % na 4,4 %, když trh očekával stabilitu na úrovni 4,3 %. -

Vývoj nezaměstnanosti v ČR za loňský prosinec a za celý rok 2024

Míra nezaměstnanosti v české ekonomice loni v prosinci vzrostla z 3,9 % na 4,1 %, v souladu s očekáváním trhu. -

Vývoj nezaměstnanosti v květnu 2024

„Nezaměstnanost je podle Úřadu práce v Česku i nadále rekordně nízká. Vyplývá to z dnes zveřejněných údajů. Nezaměstnanost se v květnu snížila ve všech krajích a celkově klesla meziměsíčně o 0,1 procentního bodu na 3,6 %. Oproti loňskému květnu se nezaměstnanost zvýšila, ale pouze nepatrně, tehdy činila 3,5 %. Česko má tak nejnižší míru nezaměstnanosti v Evropské unii, což ovšem působí komplikace firmám, které potřebují nové zaměstnance. Trh práce je v České republice přehřátý, zaměstnanci chybí v řadě profesí a najít kvalifikované pracovníky je pro firmy velmi složité,“ říká Petr Kymlička, partner poradenské skupiny Moore Czech Republic. -

Vývoj omezení těžby ropy

Ropa: OPEC a jeho produkce ropy po dohodě s nížení dodávek a těžby V listopadu roku 2016, kdy se členové OPEC d... -

Vývoj pandemie kalí vyhlídky na brzký nárůst sazeb

Centrální banka podle nás zůstane i nadále ve vyčkávacím módu a úrokové sazby na březnovém zasedání měnit nebude. Rozhodujícím faktorem je stále nepříznivý vývoj pandemie, který se odráží v silných ekonomických restrikcích. Ty se přitom spolu s problematickými dodávkami výrobních vstupů začínají podepisovat na horší výkonnosti průmyslu, který dosud vyvažoval pokles v odvětví obchodu a služeb. Výkon ekonomiky v prvním pololetí tak zůstane slabý, a to i s ohledem na táhnoucí se očkování. S prvním zvýšením úrokových sazeb počítáme v listopadu. V té době by už ekonomika měla mít našlápnuto k solidnímu a snad i k déletrvajícímu oživení a růst sazeb tak podle naší prognózy bude pokračovat také v příštím roce. -

Vývoj rozhovorů mezi USA a Čínou zůstává ve středu zájmu

Akcie zůstaly minulý týden silné a uzavíraly v kladné oblasti, protože američtí i čínští představitelé pracují na memorandu o dohodě, jež by mělo by mělo přinést odklad termínu 1. března. Zájem byl i o riziková aktiva, protože holubičí postoj Fedu ohledně snížení bilance podpořil býčí trh. Potenciální podpora operací ECB na otevřeném trhu spolu s hrozbou cel na automobily na dovozy do EU z USA by mohly EUR zatížit. -

Vývoj sazeb v USA: Názor trhu se za poslední dva měsíce dramaticky změnil

Páteční projev Janet Yellenové na symposiu centrálních bankéřů v Jackson Hole byl minulý týden jednoznačně fundamentem číslo jedna. Čekali jsme mírně jestřábí komentář, kterého jsme se nakonec dočkali. Trochu jsme se obávali, že jestřábí tón nebude dostatečně přesvědčivý, aby pomohl k výraznějšímu zpevnění dolaru, což se ale nepotvrdilo a dolar si připsal slušné zisky na páru s většinou světových měn. Jak moc minulý týden zamíchal kartami v očekávání dalšího vývoje sazeb ukazuje následující graf, který zachycuje jak byla nastavená očekávání trhu po pátečním projevu Jellenové, před týdnem, dvěma týdny, měsícem, dvěma měsíci a před šesti měsíci.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Denní kalendář událostí

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

VIDEO: 🔴 Boom, který nemá obdoby 🚀 | 650 miliard USD 💣 | Krvavá lázeň Bitcoinu 😱 | Enormní výdaje na AI 💥

Intradenní Price Action patterny na USD/JPY 9.2.2026

IW: Sezona karnevalů přinese ekonomice Německa skoro dvě miliardy eur

Japonské akcie jsou po volebním vítězství strany Takaičiové na rekordu

NZD/USD - Intradenní výhled 9.2.2026

EUR/JPY - Intradenní výhled 9.2.2026

Očekávané události pro tento týden

Bitcoin - Intradenní výhled 9.2.2026

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Korekce a další růst na CHF/JPY?

VIDEO: 🔴 Boom, který nemá obdoby 🚀 | 650 miliard USD 💣 | Krvavá lázeň Bitcoinu 😱 | Enormní výdaje na AI 💥

Intradenní Price Action patterny na USD/JPY 9.2.2026

IW: Sezona karnevalů přinese ekonomice Německa skoro dvě miliardy eur

Japonské akcie jsou po volebním vítězství strany Takaičiové na rekordu

NZD/USD - Intradenní výhled 9.2.2026

EUR/JPY - Intradenní výhled 9.2.2026

Očekávané události pro tento týden

Bitcoin - Intradenní výhled 9.2.2026

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Korekce a další růst na CHF/JPY?

Blogy uživatelů

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Forexové online zpravodajství

Makroekonomický výhled pro tento týden: Report z amerického trhu práce, index CPI (ČR, USA)

STM posiluje díky novému partnerství s AWS!

Složitost vymáhání pohledávek celosvětově lehce poklesla. V Česku se však naopak zvýšila

Forex: Koruna si po lednové inflaci a zasedání ČNB oddechla

Fidelity International: Investování v Číně v roce Koně

Léky na hubnutí jako nová hrozba: akcie Greggs pod tlakem

Čína nabádá banky k omezení expozice vůči americkým dluhopisům

Firemní výsledky pro tento týden: Coca-Cola, Cisco Systems, McDonald's, Hermes, AstraZeneca,..

Manažerské obchody: V lednu proběhla manažerská transakce v Kofole

Lednová míra nezaměstnanosti nad 5 %, i kvůli flexinovele

Makroekonomický výhled pro tento týden: Report z amerického trhu práce, index CPI (ČR, USA)

STM posiluje díky novému partnerství s AWS!

Složitost vymáhání pohledávek celosvětově lehce poklesla. V Česku se však naopak zvýšila

Forex: Koruna si po lednové inflaci a zasedání ČNB oddechla

Fidelity International: Investování v Číně v roce Koně

Léky na hubnutí jako nová hrozba: akcie Greggs pod tlakem

Čína nabádá banky k omezení expozice vůči americkým dluhopisům

Firemní výsledky pro tento týden: Coca-Cola, Cisco Systems, McDonald's, Hermes, AstraZeneca,..

Manažerské obchody: V lednu proběhla manažerská transakce v Kofole

Lednová míra nezaměstnanosti nad 5 %, i kvůli flexinovele

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Tržní gambit se vyplatil: býci znovu získali kontrolu

Údaje o vývoji nezaměstnanosti v ČR za letošní leden

Týdenní zpráva z FOREX trhu: Americká i česká inflace zpomalí

Makro: Spotřebitelská důvěra USA od srpna na vzestupu, ISR

Manažerské obchody: V lednu proběhla manažerská transakce v Kofole

Makroekonomický výhled pro tento týden: Report z amerického trhu práce, index CPI (ČR, USA)

PayPal požádal o bankovní licenci v USA (+pohled analytiků)

Pavel Kohout (ekonom) o situaci na trzích, tvrdém Brexitu a investování do dluhopisů nebo Tesly

PayPal reportoval za 2Q a navýšil roční výhled

Paul Tudor Jones drží menší část bitcoinů

Tržní gambit se vyplatil: býci znovu získali kontrolu

Údaje o vývoji nezaměstnanosti v ČR za letošní leden

Týdenní zpráva z FOREX trhu: Americká i česká inflace zpomalí

Makro: Spotřebitelská důvěra USA od srpna na vzestupu, ISR

Manažerské obchody: V lednu proběhla manažerská transakce v Kofole

Makroekonomický výhled pro tento týden: Report z amerického trhu práce, index CPI (ČR, USA)

PayPal požádal o bankovní licenci v USA (+pohled analytiků)

Pavel Kohout (ekonom) o situaci na trzích, tvrdém Brexitu a investování do dluhopisů nebo Tesly

PayPal reportoval za 2Q a navýšil roční výhled

Paul Tudor Jones drží menší část bitcoinů

Blogy uživatelů

Padá Bitcoin, něco si přej

Pád kryptoměn a meme akcií bude bolet

Víte, co jsou to blue chip akcie a jak je poznáte?

Warren Buffett v roce 2025: Co aktuálně nakupuje a prodává?

Strategie, o které se v žádné knize nepíše

Jak se přizpůsobit volatilitě?

2. týden prvního kola investiční soutěže

Výplach na rope a rastúci cukor s kávou

Rozhovor s úspěšným obchodníkem: Tento trader si pravidelně vydělává prop tradingem – inspirujte se jeho příběhem

Praktická ukázka: Neklidný týden s klidným výsledkem

Padá Bitcoin, něco si přej

Pád kryptoměn a meme akcií bude bolet

Víte, co jsou to blue chip akcie a jak je poznáte?

Warren Buffett v roce 2025: Co aktuálně nakupuje a prodává?

Strategie, o které se v žádné knize nepíše

Jak se přizpůsobit volatilitě?

2. týden prvního kola investiční soutěže

Výplach na rope a rastúci cukor s kávou

Rozhovor s úspěšným obchodníkem: Tento trader si pravidelně vydělává prop tradingem – inspirujte se jeho příběhem

Praktická ukázka: Neklidný týden s klidným výsledkem

Vzdělávací články

Vítězové a poražení: Největší cenové pohyby na finančních trzích (prosinec 2024)

Jak se v tradingu posouvat kupředu?

Obchodování Pinocchio (Pin) Bars I.

Hodnocení členů VIP zóny - Forex Asistent

Trading: Psychická příprava - backtesting vs. demo vs. live (29. díl)

Co jsou Fair Value Gapy a jak je prakticky využít?

Profesionální trading: Vedení a vyhodnocování statistik

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Jednoduché obchodní systémy (část 10.)

Prop Trading: Pouhý Trend, nebo Budoucnost Tradingu?

Vítězové a poražení: Největší cenové pohyby na finančních trzích (prosinec 2024)

Jak se v tradingu posouvat kupředu?

Obchodování Pinocchio (Pin) Bars I.

Hodnocení členů VIP zóny - Forex Asistent

Trading: Psychická příprava - backtesting vs. demo vs. live (29. díl)

Co jsou Fair Value Gapy a jak je prakticky využít?

Profesionální trading: Vedení a vyhodnocování statistik

Proč je obchodování z pomsty (Revenge Trading) ztrátové?

Jednoduché obchodní systémy (část 10.)

Prop Trading: Pouhý Trend, nebo Budoucnost Tradingu?

Tradingové analýzy a zprávy

Firmy: Cla negativně ovlivní český export, hlavně subdodavatele

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 12.5.2025 - 16.5.2025

Upozornění na aktivity Finvorium AI

NZD/USD - Intradenní výhled 9.2.2026

Intradenní Price Action patterny na EUR/USD 15.10.2024

Index DAX - Intradenní výhled 3.8.2023

Na zlatu se schyluje k nákupní příležitosti v konfluenční oblasti

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Zlato - Intradenní výhled 9.2.2026

Finanční správa pravděpodobně získá přístup k údajům o transakcích s kryptoaktivy

Firmy: Cla negativně ovlivní český export, hlavně subdodavatele

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 12.5.2025 - 16.5.2025

Upozornění na aktivity Finvorium AI

NZD/USD - Intradenní výhled 9.2.2026

Intradenní Price Action patterny na EUR/USD 15.10.2024

Index DAX - Intradenní výhled 3.8.2023

Na zlatu se schyluje k nákupní příležitosti v konfluenční oblasti

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Zlato - Intradenní výhled 9.2.2026

Finanční správa pravděpodobně získá přístup k údajům o transakcích s kryptoaktivy

Témata v diskusním fóru

Broker bez spreadu a komisie?

Bitcoin

Praktické okénko: Ukázka dvou ziskových swing obchodů

Proč je v tradingu výhoda ubírat, ne přidávat

EUR/USD

Elliottova vlnová teorie pro měnové páry NZD/CAD a AUD/NZD a index DAX

Broker Wonderinterest

Investago

Měnový pár GBP/JPY: Analýzy více časových rámců (W1 až H4)

EURO 2024: Do jakých firem investovat při fotbalovém mistrovství? 🤔⚽️

Broker bez spreadu a komisie?

Bitcoin

Praktické okénko: Ukázka dvou ziskových swing obchodů

Proč je v tradingu výhoda ubírat, ne přidávat

EUR/USD

Elliottova vlnová teorie pro měnové páry NZD/CAD a AUD/NZD a index DAX

Broker Wonderinterest

Investago

Měnový pár GBP/JPY: Analýzy více časových rámců (W1 až H4)

EURO 2024: Do jakých firem investovat při fotbalovém mistrovství? 🤔⚽️