Ticker Tape by TradingView

Dlouhá a mírnější recese? Trh práce říká, že jo!

Jak čert kříže se však akcie bojí silného trhu práce. Oficiální data ukazují, že jsou „rock solid“, ale při bližším pohledu zjistíme, že statistika umí divy. Investoři musí neustále pracovat s mnoha scénáři, které mohou potenciálně nastat. Trhy mají nyní relativně jasno – ekonomika lehce přistane, trh práce zůstane silný a inflace postupně klesne.

Ačkoliv trhy očekávají mírné zpomalení, což by pomohlo narrativu, že jsme pouze diskontovali sazby a můžeme dále růst, pro akcie a riziková aktiva obecně nejde v aktuálním prostředí o býčí signál. Obhajuje to jednoduchý myšlenkový pochod.

Ne zas tak silný trh práce

Oficiální čísla dopadla na první pohled famózně. NFP rostlo o 263 000, očekávalo se 200 000. Nezaměstnanost klesla zůstala na 3,7 %. Vše podtrhává pokračující růst mezd o 5,1 % meziročně. Poslední číslo hodně znervózňuje investory, kteří sází na ukončení cyklu utahování Fedu. Masivní růst mezd totiž ukazuje, že není kam spěchat.

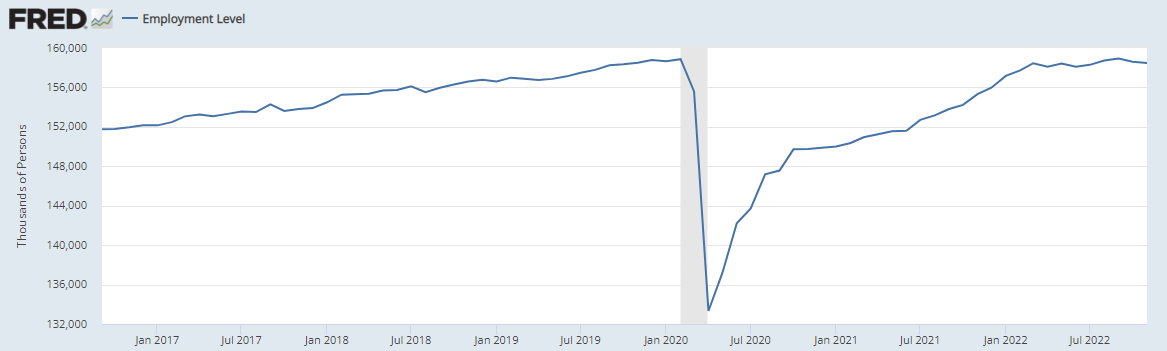

Ekonomika USA podle NFP vytváří stále nová a nová pracovní místa. Stovky tisíc každý měsíc. NFP od začátku roku rostly kumulativně o + 4 369 000. Počet zaměstnaných osob je aktuálně na 158,47 milionech. Od začátku roku rostla celková zaměstnanost o + 1 296 000. Pracovní pozice na plný úvazek rostly + 1 160 000. To jsou relativně solidní čísla, ale od března, kdy inflace vyskočila nad 8 %, vypadají trochu jinak. Především zaměstnanců na plný úvazek je – 398 000. Za stejné období pak zaměstnanost rostla o 12 000 a NFP komulativně + 2 700 000.

V listopadu pak celková zaměstnanost klesla o 138 000! Mainstreamová média nás nakrmila zprávami o robustním růstu na trhu práce, ale jak vidíme, tak ten přinejlepším stagnuje.

Zdroj: fred.com

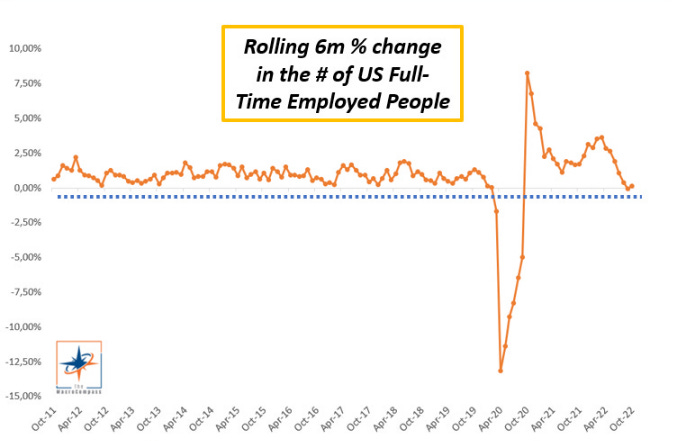

Navíc další čísla naznačují, že trh práce táhnou výše částečné úvazky. To je důsledek inflace, která ukrájí výraznou část z disponibilních příjmů. Na grafu níže můžeme vidět tempo růstu pracovních pozic na hlavní úvazek. Tato dynamika naznačuje, že jsme na nejslabších úrovních za posledních 10 let. Jde čistší pohled na trh práce.

Zdroj: twitter.com/macrocompass

Dostupná pracovní síla

Trh práce opustilo v listopadu 186 000 lidí. Počet lidí v produktivním věku přitom rostl o 359 000. Pokud však nejste evidováni jako dostupná pracovní síla, nejste nezaměstnáni. Obecně však trh práce opouští od začátku pandemie miliony lidí.

Někteří šli do důchodu, někteří se od pandemie nikdy nevrátily do práce a někdo třeba vydělal na bull marketu. Zbytek jsou nucené odchody do důchodu. K lednu 2022 má ekonomika USA 22 milionů pracujících ve věku 60 let a více. Miliony lidí brzy odejdou do důchodu, což zvýší tlak na nábor. Míra nezaměstnanosti by tak byla výrazně výše, než je nyní.

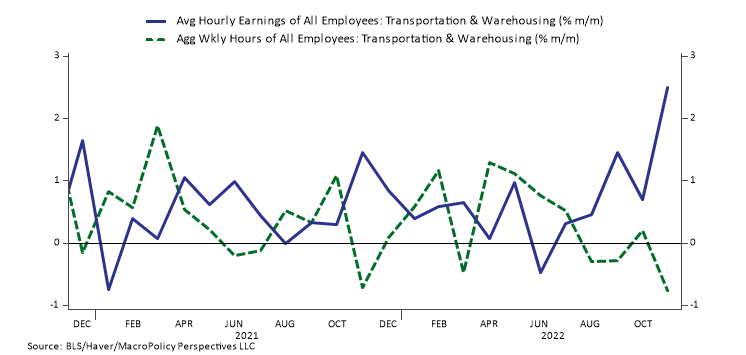

Největší problém – tempo růstu mezd

Meziročně mzdy zrychlily o 5.5 %, což jsou data která nelze nijak zásadně rozporovat. Průměrný pracovní týden klesl o 0,1 hodinu na 34,4 hodin. To jde v ruku v ruce se zpomalením v jednotlivých sektorech. Poslední data ISM z výrobního sektoru ukazují, že se bude pracovní týden ještě více zkracovat. Tempo růstu mezd nemusí na nominální bází tedy zásadně klesat. Stejně tak posupný pokles míry participace udržuje silné nominální mzdy.

Zdroj: BLS

Jde o jeden z nejvíce zpožděných indikátorů, nicméně 5 % růst s cílováním jádrové inflace na 2 % nedělá Powellovi zrovna radost. Pokud mají mzdy začít klesat, je potřeba kombinace: výhled pro růst dolů – pokles aktivity - společnosti snižují diskreční výdaje - spotřeba klesá - společnosti snižují kapitálové výdaje - aktivita dále klesá – klesá zaměstnanost a až pak… klesnou mzdy.

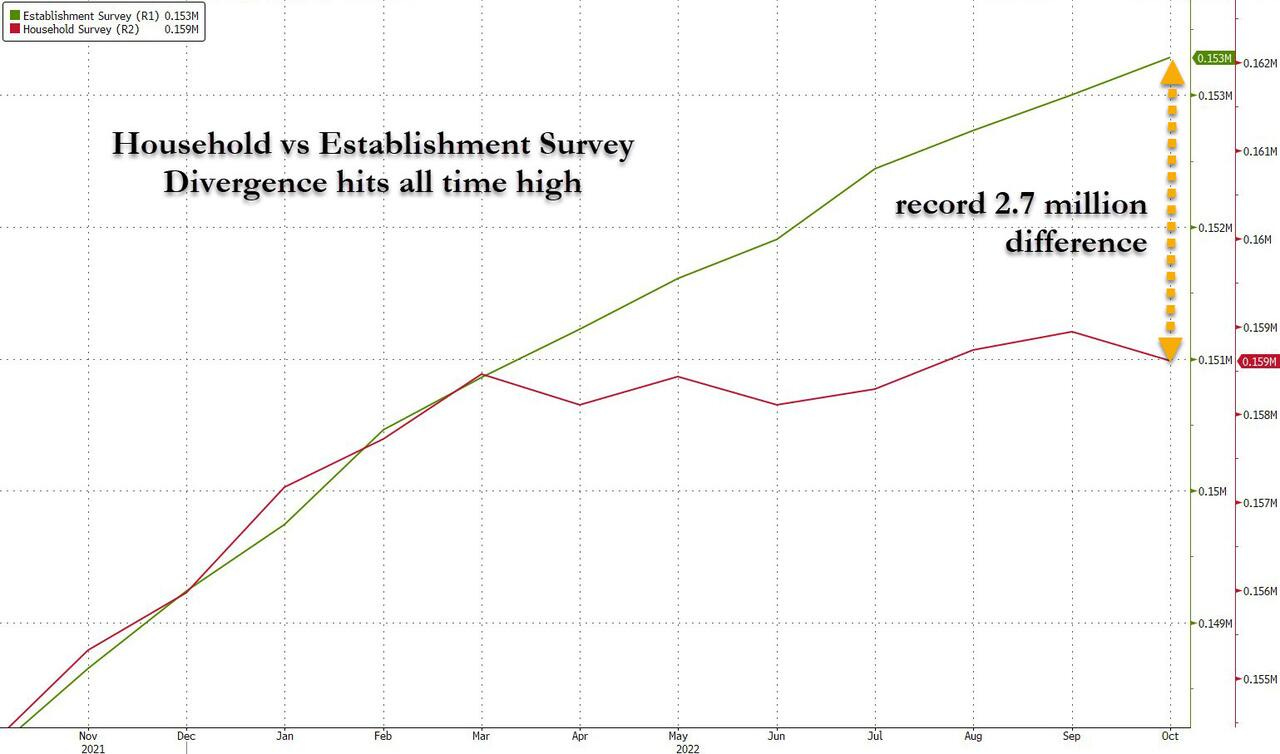

Divergence NFP a Household Survey

NFP jsou headline čísla založená na reportingu zaměstnavatelů. Household Survey je telefonický průzkum prováděný BLS. Měří nezaměstnanost a mnoho dalších faktorů. Household Sur. nadále naznačuje rostoucí slabost a k 30. listopadu se mezera, která začal právě v březnu, od té doby rozrostla na neuvěřitelných 2,7 milionu „pracovníků“. Čísla obou průzkumů mají tendenci výrazně korelovat, což se posledních 8 měsíců neděje. Podle Household Sur. tedy vytvořila US ekonomika za posledních 8 měsíců 0 pracovních míst.

Zdroj: zerohedge.com

V minulosti se podobná divergence objevila již několikrát a většinou v období, kdy „někdo“ nechtěl, aby oficiální čísla působila slabě. Například před prezidentskými nebo parlamentními volbami. Something is fishy here…

Závěr a dopady na trhy

Počet aktivně pracujících lidí několik měsíců stagnuje. Většina nových pracovních míst jsou částečné úvazky.

Míra nezaměstnanosti nevypovídá příliš o stav na trhu práce. Celkový počet zaměstnaných ano.

Podle definice trh práce naznačuje, že půjde o dlouhou, ale mírnější recesi. Míra nezaměstnanosti nemusí zásadně růst.

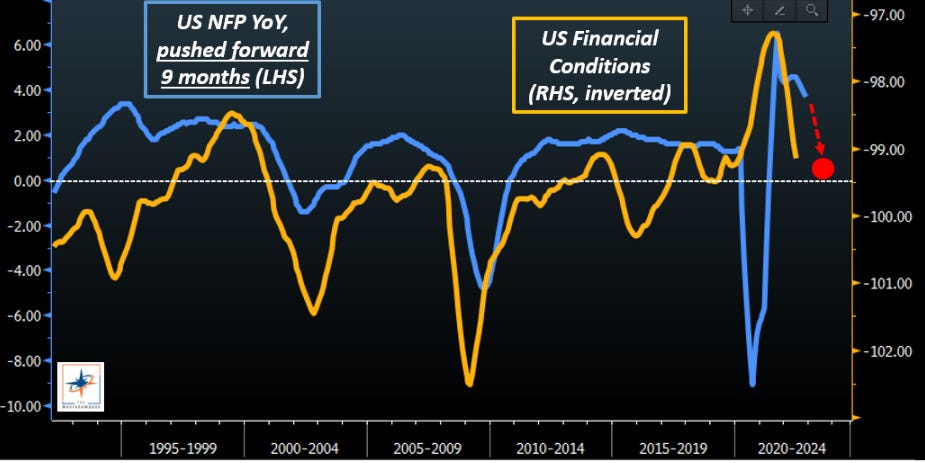

Na trhu práce se toho může spoustu změnit a odrazí se to i v datech NFP. Zpožděné efekty vyšších sazeb na trh práce totiž zatím nedorazily. Graf finančních podmínek a vyhlazené průměru NFP naznačuje, že dopady budou trvat několik kvartálů, poté přijde zhoršení.

Zdroj: Bloomberg.com

Trhy nyní počítají s tzv. soft landingem, na to signalizují data z trhu práce. To pro akcie nemůže být pozitivní. Proč? Protože pokud trh práce zůstane napjatý, politika Fedu zůstane restriktivní (v tomto scénáři se Fed bude obávat oživení inflace). A čím déle zůstane politika restriktivní, tím více zatěžuje napákovanou ekonomiku a o to těžší bude „přistání“.

Subjektivní názor..

Můj base case je zhoršení ekonomické aktivity a trhu práce v Q1-Q3 2023. Stagflace. V případě mírnější recese zrychlí pokles inflace a fed v Q3-Q4 začne snižovat sazby. Trh by to měl naceňovat několik měsíců dopředu a vytvořit pomyslné dno ke konci H1 2023, ale to jsou v tuhle chvíli jen prázdná slova. Situace se může za 2 měsíce dramaticky změnit.

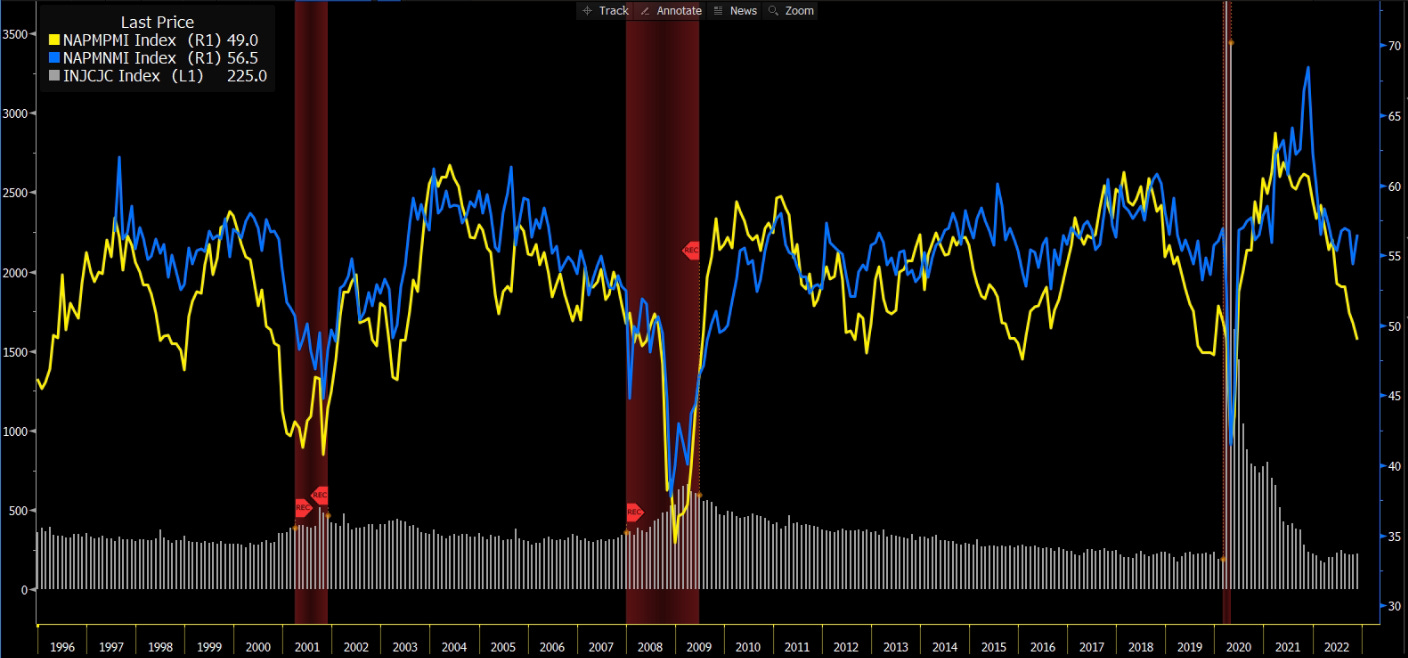

Trh práce tak bude naprosto zásadní pro pokles inflace. Jeho relativní stabilita nepodporuje býčí scénář. První sektory, kde ucítíme slabost je trh s bydlením a výroba. Oba naznačují větší bolest, ale reálně zatím vidět nejde. Na grafu níže můžeme vidět korelaci ISM PMI v sektoru výroby, NAHB index kondice trhu s bydlením a nezaměstnanost v kontextu předchozích recesí

Zdroj: Bloomberg.com

Poklesy akciových trhů tedy nejsou vůbec vyloučeny a atraktivnější nadále zůstávají státní, případě korporátní dluhopisy.

Zároveň musíme připomenout, že například sektor služeb je stále velmi silný, jak ukazují čísla ISM PMI (modrá). Pokles pod 50 bodů by však byl signál recese. Zároveň vidíme, že ISM PMI výroby se pod 50 dostalo několikrát. Klíčová je až úroveň 47.

Zdroj: Bloomberg.com

Jistota tedy stále nikde. Ekonomická data dorazila spíše smíšená. Trh práce zas tak přehřátý evidentně není. Pro ekonomickou recesi budeme potřebovat více důkazů. Recesi earnings uvidíme nejspíš začátkem roku, což pro akcie pozitivní není, zatímco se fed nedostal na restriktivní úroveň sazeb a QT se teprve rozjíždí. Přemýšlejte nad tím, co kupujete, za kolik a v jakém jsme prostředí. To stále zvýhodňuje defenzivnější sektory.

Rok 2022 byl ve znamení utahování měnové politiky. 2023 bude o dopadech tohoto utahování!

Štěpán Hájek

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A. organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.

Klíčová slova: Inflace | USA | Nezaměstnanost | Divergence | Recese | Politika | Míra nezaměstnanosti | Sazby | Akcie | Aktiva | Bloomberg | Bull | Ekonomika | Fed | MIFID | Pozice | Riziko | Stagflace | Výkonnost | Riziková aktiva | Doporučení | Dluhopisy | XTB | Investoři | EU | Index | Investiční strategie | Ekonomika USA | Graf | Investiční | Investiční doporučení | ISM | Korporátní dluhopisy | Trh | Twitter | Předpověď | Zaměstnanost | Komise | Podnikání | Earnings | Utahování měnové politiky | Ekonomická data | Tempo růstu | Výhled | Mzdy | Průzkum | Krize | MiFID II | Štěpán Hájek | Podnikání na kapitálovém trhu | Politika Fedu | Silný trh | Kapitálové výdaje | Růst mezd | Finanční situace | Zerohedge | Býčí signál | Trh práce | FRED | Statistika | Míra | Počet zaměstnaných | Měnové politiky | Oživení inflace | Poradenství | Komunikace | Trhy | Pokles | Situace | Pandemie | Výdaje | NFP | Ekonomické aktivity | Stabilita | Růst | Signál | Práce | Data z trhu práce | Sektor služeb | Býčí scénář | CL | JDE | Společnost XTB | NAHB | Pracovní místa | Dopady na trhy | Nařízení | Plný úvazek | Společnosti | ANO | Minulá výkonnost | Společnost | TIM | 3М | Participace | Relativní stabilita | Pokles inflace | Marketingová komunikace | Bolest | Komise v přenesené pravomoci | Komise v přenesené pravomoci (EU) |

Čtěte více

-

Dlhodobý výhľad na euro

Včerajší dramatick&yacute... -

Dlho očakávaná konferencia v Jackson Hole sa nezadržateľne blíži

Tento týždeň bude pre budúcnosť finančných trhov veľmi dôležitý. Vo štvrtok totiž začína stretnutie centrálnych bankárov vo Wyomingu – Jackson Hole. Téma tohto sympózia bude o pokračujúcej globálnej obnove a solídnom raste, avšak aj o stále slabej inflácii, ktorú sa zatiaľ nepodarilo dostať nad 2%, ani v USA, ani v EU. -

Dlhopisové trhy ukončenie QE neriešia. Výnosy z európskych dlhopisov klesajú.

Viac ako tri roky sme od niektorých jednotlivcov počúvali, že ECB kvantiatívnym uvoľňovaním (ďalej budem používať QE) zachraňuje problémové krajiny eurozóny. Od ohlásenia jeho konca (ku ktorému by malo dôjsť v decembri) už prešiel mesiac. Trhy by teda podľa tejto logiky mali panikáriť a zbavovať sa dlhopisov viac zadlžených krajín. Nestalo sa tak. Naopak, výnosy z dlhopisov medzičasom klesli. Vo Francúzsku, Taliansku a Španielsku (čo sú už krajiny, ktoré sa do eurovalu nezmestia), to bolo dokonca viac než v bezpečnom Nemecku. -

Dlhopisové trhy v USA už započítavajú riziko technického bankrotu

Prirážka šesťmesačných amerických dlhopisov k trojmesačným sa v posledných dňoch úplne zavrela a dokonca je mierne negatívna. To sa stalo po prvý krát od roku 2008, kedy krachoval americký finančný systém. Keďže sa nestalo nič také, čo by malo výrazne zhoršiť ekonomickú situáciu v USA (klesajúce výnosové krivky sú znakom očakávania recesie), tak je primárny dôvod treba hľadať inde – v obavách o technický bankrot. -

Dlhopisový trh v eurozóne znova horí

Vidíme nové historické maximá rizikových prirážok španielskych, talianskych a írskych dlhopisov v... -

Dlhopisový trh v eurozóne znova horí

Spread medzi nemeckými a írskymi dlhopismi silne narástol a dosiahol nové historické maximá +50... -

Dlhopisový trh v USA vysiela varovný signál, blíži sa recesia ?

Dlhopisová krivka v USA pokračuje v inverznom splošťovaní (flattening), keď krátkodobé výnosy silnejšie rastú, ale stredno až dlhodobé výnosy buď idú doprava, alebo mierne klesajú. Fed pomaly zvyšuje krátkodobé sadzby, čo sa prejavuje nárastom krátkeho konca krivky, ale z dlhšieho hľadiska investori príliš neveria jednak súčasnému ekonomickému rastu ako aj udržateľnému rastu infláciu. Preto je dopyt po dlhodobých dlhopisoch ako bezpečných prístavoch a tie zostávajú nakupované. -

Dlhopis (video)

Po tom, ako sme mali minulý týždeň prednášku o dolári, prišiel čas na ňu nadviazať prednáškou o dlhopisoch. Dlhopisy považujeme v súčasnosti za kľúčový finančný inštrument. Mal by ho mať vo svojom portfóliu každý investor. A to najmä dlhopis americkej vlády. Prečo? -

Dlhový strop a kolaps dolára

Podľa výpočtov Zero Hedge by mala americká vláda už tento pondelok presiahnuť svoj dlhový limit, čím sa dostane do technického bankrotu. Minister financií Geithner už dlhodobo volá po "katastrofálnych následkoch" nezvýšenia dlhového stropu. Uvidíme, čo to spraví na trhu, keď si trh zrazu "uvedomí", že US vláda nespláca svoje záväzky. Jeden z najväčších investorov v histórií, Stanley Druckenmiller, ktorý sa drží v úzadí, sa znenazdajky vyjadril na margo súčasných problémov v zmysle, že skutočný problém leží niekde úplne inde. Držíme cenný papier a sú možné dva varianty - jeho kupón sa nevyplatí niekoľko dní (vláda prekročí dlhový strop) alebo sa tento kupón vyplatí tým, že sa opäť zvýši dlh. Čo je pre mňa ako investora lepšie? -

Dlh v objeme 50 biliónov USD: 3.vlna finančnej krízy z roku 2008?

Táto fotka čínskeho obchodníka s ovocím, ktorý na svojom mini laptope obchoduje na akciovom trhu, sa stala v priebehu ... -

Dlouhé dolarové sazby chytily druhý dech

Zatímco ceny ropy a plynu stoupají dále, tak výnosy amerických dluhopisů chytily druhý dech, což je výsledek mimo jiné i (stále) velmi dobré podnikatelské nálady v amerických službách. Index ISM se poněkud překvapivě posunul v září vzhůru (byť díky rostoucím cenám), což mělo na dolar pozitivní vliv. Eurodolar však dnes bude muset sledovat tzv. ADP report, který hodně napoví, jak by mohla vypadat oficiální zářijová data z amerického trhu práce (na pořadu dne v pátek). Ta definitivně rozhodnou o tom, zdali Fed spustí útlum měnové expanze již v listopadu. -

Dlouhé pozice bitcoinu nad 43 tisíc dolarů jsou v centru pozornosti, tvrdí analytik

Podle Markuse Thielena ze společnosti 10x Research, který správně předpověděl nedávný pullback, začala pátá vlna impulzivního pohybu bitcoinu a do konce prvního čtvrtletí by mohla vést k překročení 50 000 dolarů. -

Dlouhé pozice. GBPUSD, denní graf 7. Globální akciový trh roste díky očekávání bezprecedentní americké inflace

Očekává se brzké zvýšení úrokových sazeb ze strany Fedu a ještě větší nárůst americké inflace. Akciový trh v pondělí vykazuje extrémně opatrný růst. -

Dlouhé úrokové sazby míří prudce vzhůru

Přestože Fed v září razantně odstartoval proces snižování úrokových sazeb, výnosy amerických dluhopisů středních a dlouhých splatností míří prudce vzhůru – americký desetiletý vládní papír včera poprvé od srpna pokořil hranici 4 %. Dolarová výnosová křivka se na to konto vrátila zpátky do inverze, poté co se v posledním měsíci její tvar postupně normalizoval. Hlavním důvodem jsou přetrvávající dozvuky silných pátečních dat z amerického trhu práce, která ukázala, že největší světová ekonomika je stále ve velmi dobré kondici a naplňuje se scénář “bez přistání”. -

Dlouhé zlaté pozice se před koncem roku propadají

Šest týdnů nepřerušovaného prodeje od amerických prezidentských voleb a stále to nevypadá, že by se pokles zlata měl zastavit. Investoři prchají před futures i ETF a obligace se snaží zotavit, zatímco dolar míří stále výš. -

Dlouhodobá předpověď ceny zlata od Capital Economics

Ve srovnání s názorem analytiků z výzkumné společnosti ANZ Research pokrývající Austrálii, Nový Zéland a Asii mají analytici Capital Economics na zlato jiný názor. Věří, že do konce roku 2023 ceny zlata klesnou na 1900 dolarů za unci. Důvodem je pokračující růst americké ekonomiky a slábnoucí inflační tlaky. -

Dlouhodobější býčí pohled na GBP/CAD se po posledním výprodeji nezměnil

GBP/CAD se odrazil zpět nad 50denní jednoduchý klouzavý průměr (SMA) poté, co 2% korekce v červnu stáhla cenu pod něj směrem k horní vzestupné trendové linii, která trvá od podzimu 2023. Ukazatele momenta jsou opět pozitivní, ale objevují se také známky toho, že by růst již mohl slábnout. -

Dlouhodobí držitelé a bitcoinové velryby pokračují v akumulaci Bitcoinů

Kryptotrh zaznamenal nejprudší pokles od července minulé roku, ceny digitálních aktiv poklesly o šokujících 52 % Vše ale naznačuje tomu, že tento pokles s dlouhodobými investory nehnuly a bitcoinové velryby pokračují v akumulaci. -

Dlouhodobí držitelé Bitcoinu pokračují v trendu

Nedávno vydaná zpráva odhaluje informace o nejznámější kryptoměně, BTC. Podle informací obsažených v této zprávě většina těžařů BTC pokračuje v trendu a vytěžené mince stále drží i za nepříznivých podmínek. -

Dlouhodobí držitelé bitcoinu zůstávají silní, na pád reagují jen málo

Údaje na řetězci ukazují, že dlouhodobí držitelé bitcoinu se v poslední době stále drží na silných pozicích, protože jejich příliv na burzu zůstává nízký.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Denní kalendář událostí

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

Komodity: Ropa zdražuje, přispívá k tomu napětí mezi USA a Íránem

Forex: Japonský jen posiluje po volebním vítězství premiérky Takaičiové

Pražská burza zpevnila, pomohlo jí posílení akcií Erste a Monety

Forex: Koruna dnes zpevnila k dolaru o 15 haléřů, vůči euru nepatrně oslabila

Forex sentiment 9.2.2026

5 událostí, které dnes stojí za pozornost

FCA varuje před brokerem Trilo Forge Trades

Swingové obchodování GBP/USD 9.2.2026

Politico: Macron prosazuje nákupy v Evropě

Guvernér francouzské centrální banky odstoupí z funkce

Komodity: Ropa zdražuje, přispívá k tomu napětí mezi USA a Íránem

Forex: Japonský jen posiluje po volebním vítězství premiérky Takaičiové

Pražská burza zpevnila, pomohlo jí posílení akcií Erste a Monety

Forex: Koruna dnes zpevnila k dolaru o 15 haléřů, vůči euru nepatrně oslabila

Forex sentiment 9.2.2026

5 událostí, které dnes stojí za pozornost

FCA varuje před brokerem Trilo Forge Trades

Swingové obchodování GBP/USD 9.2.2026

Politico: Macron prosazuje nákupy v Evropě

Guvernér francouzské centrální banky odstoupí z funkce

Blogy uživatelů

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Forexové online zpravodajství

Denní shrnutí: Kovy a Wall Street rostou; zemní plyn zaostává 💡

Frankfurtská burza otevřela nový týden růstem

Wall Street prodlužuje růst; US100 se odráží o více než 1 % 📈

Smíšený vývoj na pražské burze

Meta čelí varování EU, otevřený přístup k AI se dostává pod regulační tlak

Novo Nordisk žaluje Hims & Hers, akcie telemedicínské firmy po zprávě klesají

Lilly kupuje Orna Therapeutics, za sázku na RNA medicínu zaplatí až 2,5 miliardy dolarů

Bitcoin se zotavuje z minimálních hodnot naposledy viděných před prezidentskými volbami. IBIT společnosti BlackRock zaznamenává rekordní denní objemy

🎥 Streamy tento týden od XTB

Americké akcie na začátku obchodování oscilují kolem nuly

Denní shrnutí: Kovy a Wall Street rostou; zemní plyn zaostává 💡

Frankfurtská burza otevřela nový týden růstem

Wall Street prodlužuje růst; US100 se odráží o více než 1 % 📈

Smíšený vývoj na pražské burze

Meta čelí varování EU, otevřený přístup k AI se dostává pod regulační tlak

Novo Nordisk žaluje Hims & Hers, akcie telemedicínské firmy po zprávě klesají

Lilly kupuje Orna Therapeutics, za sázku na RNA medicínu zaplatí až 2,5 miliardy dolarů

Bitcoin se zotavuje z minimálních hodnot naposledy viděných před prezidentskými volbami. IBIT společnosti BlackRock zaznamenává rekordní denní objemy

🎥 Streamy tento týden od XTB

Americké akcie na začátku obchodování oscilují kolem nuly

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Forex: Tuzemská inflace dvouciferná

Týdenní zpráva z FOREX trhu: Americký maloobchod se vrátí k růstu

Bitcoin překročil hranici 68 000 USD

Míra nezaměstnanosti se držela na úrovni 2,1 procenta

Ranní shrnutí (22.07.2024)

Akcie Smith & Wesson propadly kvůli nižší poptávce

Analýza finančních trhů IronFX - 03/06/2014

Koruna zakončuje týden oslabením, euro nepotěšil italský vládní program

Vývoj cen komodit: Zemní plyn (-1,95 %), ropa (+0,73 %)

Forex: Předvánoční klid na koruně přerušila ČNB

Forex: Tuzemská inflace dvouciferná

Týdenní zpráva z FOREX trhu: Americký maloobchod se vrátí k růstu

Bitcoin překročil hranici 68 000 USD

Míra nezaměstnanosti se držela na úrovni 2,1 procenta

Ranní shrnutí (22.07.2024)

Akcie Smith & Wesson propadly kvůli nižší poptávce

Analýza finančních trhů IronFX - 03/06/2014

Koruna zakončuje týden oslabením, euro nepotěšil italský vládní program

Vývoj cen komodit: Zemní plyn (-1,95 %), ropa (+0,73 %)

Forex: Předvánoční klid na koruně přerušila ČNB

Blogy uživatelů

Situace na americkém dolaru zůstává neznámou

Dlouhodobé strategie: Jak zvládnout Jarroo

Mená a osudy najúspešnejších investorov, ktorí zmenili hru (časť 3.)

Padá Bitcoin, něco si přej

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Burzovní grafy: Index S&P 500 se blíží hladině 2 600

Too big to fail?

Koľko veľa je jeden lot?

Inflační report z USA

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

Situace na americkém dolaru zůstává neznámou

Dlouhodobé strategie: Jak zvládnout Jarroo

Mená a osudy najúspešnejších investorov, ktorí zmenili hru (časť 3.)

Padá Bitcoin, něco si přej

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Burzovní grafy: Index S&P 500 se blíží hladině 2 600

Too big to fail?

Koľko veľa je jeden lot?

Inflační report z USA

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

Vzdělávací články

Jaký je váš příběh peněz?

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

RSI Strategie: Tajemství úspěšného tradingu

Žebříček největších forex brokerů světa

FXstreet.cz přináší novou knihu v češtině! Světový bestseller!

Nejvýznamnější svíčkové formace – část II.

Obchodné stratégie a systémy, IV. časť

K úspěšnému tradingu krok za krokem

Rumunský leu kouše už druhé století. Měna si vláčí historii drastických reforem

3 návyky pro efektivní řízení otevřených pozic

Jaký je váš příběh peněz?

Ondřej Hartman: Technická analýza nepředpovídá budoucnost

RSI Strategie: Tajemství úspěšného tradingu

Žebříček největších forex brokerů světa

FXstreet.cz přináší novou knihu v češtině! Světový bestseller!

Nejvýznamnější svíčkové formace – část II.

Obchodné stratégie a systémy, IV. časť

K úspěšnému tradingu krok za krokem

Rumunský leu kouše už druhé století. Měna si vláčí historii drastických reforem

3 návyky pro efektivní řízení otevřených pozic

Tradingové analýzy a zprávy

FXstreet.cz: Pravidelný FOREX komentář

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Německý ministr hospodářství chce pokračovat s projekty ze sporných fondů

Stříbro - Intradenní výhled 18.5.2022

Ropa Brent - Intradenní výhled 5.8.2025

Forex: Shrnutí obchodování 28.3.2014

Průzkum: Aktivita ruských továren v září rostla nejrychleji za šest let

Francouzská centrální banka čeká růst HDP

S&P 500 - Intradenní výhled 14.4.2020

Index DAX - Intradenní výhled 24.6.2020

FXstreet.cz: Pravidelný FOREX komentář

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Německý ministr hospodářství chce pokračovat s projekty ze sporných fondů

Stříbro - Intradenní výhled 18.5.2022

Ropa Brent - Intradenní výhled 5.8.2025

Forex: Shrnutí obchodování 28.3.2014

Průzkum: Aktivita ruských továren v září rostla nejrychleji za šest let

Francouzská centrální banka čeká růst HDP

S&P 500 - Intradenní výhled 14.4.2020

Index DAX - Intradenní výhled 24.6.2020

Témata v diskusním fóru

Obchodování z pláže: Jak si nastavit efektivní mobilní workflow

Hodnocení MOS

Burzovní grafy: Jako kdyby se nic nestalo

Může na forexu a finančních trzích uspět každý? Jak je to doopravdy

Kryptoměny

Akcie

Eurodolar - Chat

Zcash aneb další anonymní Kryptoměna

FOREX trading

Elliottovy vlny: Intradenní predikce trhu

Obchodování z pláže: Jak si nastavit efektivní mobilní workflow

Hodnocení MOS

Burzovní grafy: Jako kdyby se nic nestalo

Může na forexu a finančních trzích uspět každý? Jak je to doopravdy

Kryptoměny

Akcie

Eurodolar - Chat

Zcash aneb další anonymní Kryptoměna

FOREX trading

Elliottovy vlny: Intradenní predikce trhu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)