Ticker Tape by TradingView

Vyhlídky amerického dolaru: Fed musí trhy překvapit, rostoucí inflace vyžaduje rozhodné kroky

Americká inflace dosáhla rekordní růstové trajektorie od roku 1982, když v lednu přidala +0,6 % meziměsíčně a +7,6 % meziročně oproti předpokládaným +0,5 % a +7,3 %. Zároveň prudce vzrostly výnosy – desetileté UST poprvé od srpna 2019 překročily 2 %, ale jako obvykle americký dolar na měnovém trhu vykazoval smíšenou dynamiku. Poptávka po něm nerostla.

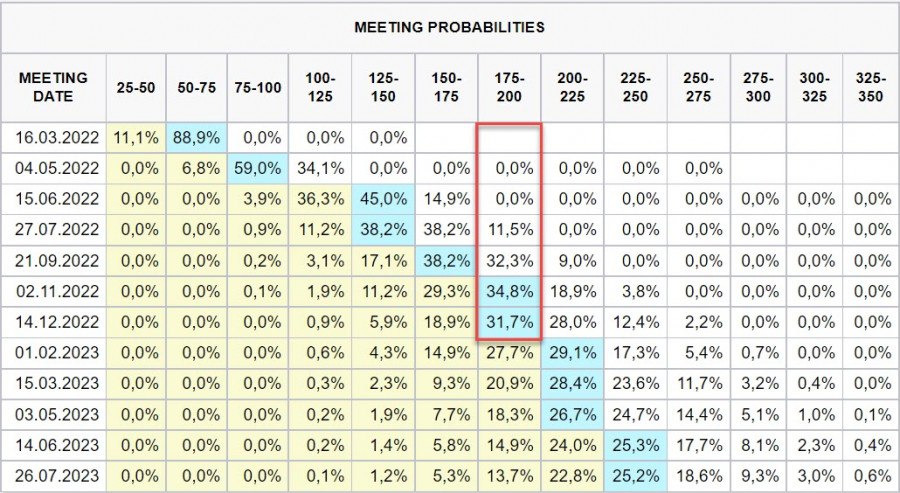

Vyšší než očekávaná inflace vedla ke zvýšení jestřábí rétoriky – Bullard trvá na zvýšení sazby o 100 b.b. do července. Trh vidí 99% pravděpodobnost březnového zvýšení o 0,5 % najednou (srovnejte to s 30% pravděpodobností před pouhým dnem). Do konce roku se tak můžeme dočkat přechodu federální sazby do pásma 175/200 b.

Bullard navíc oznámil i možnost zvýšení sazeb bez čekání na zasedání Fedu a takový komentář upřímně vypadá panicky.

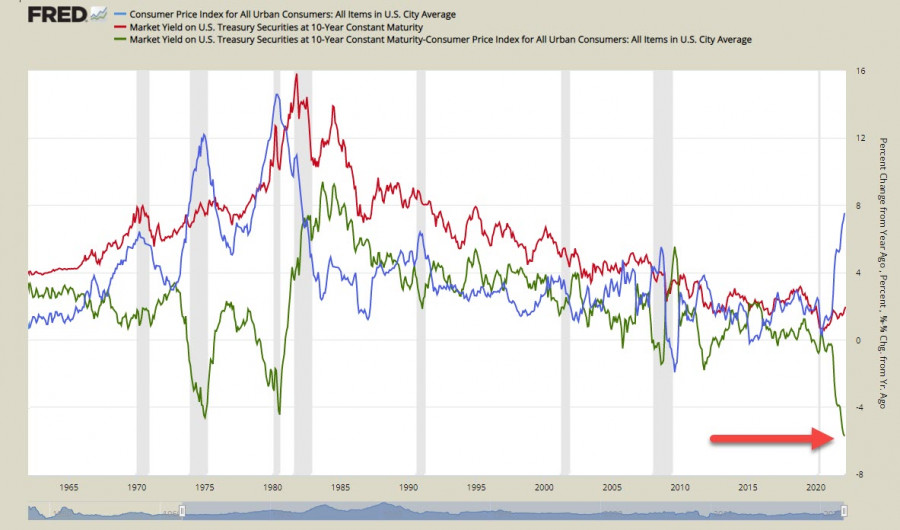

Pro posouzení rozsahu problému se lze podívat na dynamiku reálného výnosu desetiletých UST. Na níže uvedeném grafu (zelená linie) je vidět, že reálné výnosy jsou v současné době na historickém minimu a již nyní jsou nižší než v době krize v letech 1970–1982. Rozdíl mezi současnou situací a situací před 40 lety spočívá v tom, že tehdy měl Fed k dispozici všechny potřebné nástroje k řízení měnové politiky, ale nyní jich má podstatně méně.

Jediné, co může Fed v této situaci dělat, je agresivně zvyšovat sazby. Jestliže před dvěma týdny trh počítal se čtyřmi zvýšení sazeb v roce 2022, přičemž k prvnímu zvýšení mělo dojít v březnu o 0,25 %, nyní se kloní k 6–7 zvýšením s prvním zvýšením o 0,5 %. Je třeba poznamenat, že ani takto agresivní kroky ze strany Fedu nebudou schopny zvednout reálné výnosy ze záporného pásma.

Proč se inflace ukázala být tak vysoká? Existují různé odhady. Jedni tvrdí, že spotřebitelské chování se plně přizpůsobilo pandemii – kmen omikron byl mírnější, než se očekávalo, a přestal omezovat ceny, zatímco jiní tvrdí, že covid-19 způsobil vážné škody v dodavatelských řetězcích, a to je přesně ono.

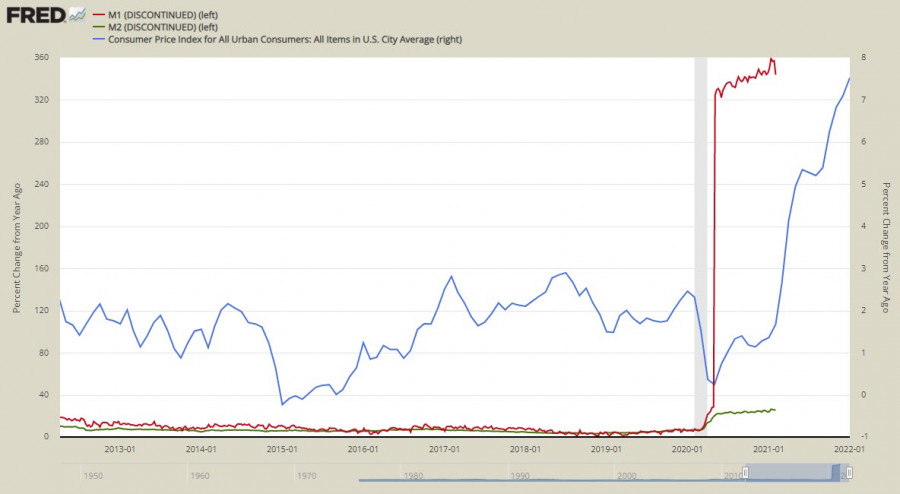

Možná, že se důvod skrývá pod povrchem? V květnu 2020 došlo k prudkému nárůstu měnového agregátu M1. Jedná se o technickou úpravu, protože k agregátu M1, který představuje peníze a vysoce likvidní aktiva, byla přidána složka z M2, která do výpočtu dříve zahrnuta nebyla, a to úsporné vklady. Dne 24. dubna byla zrušena omezení počtu transakcí nebo povolených výběrů na spořicích vkladových účtech, což bankám umožnilo nadále držet rezervy na vklady. Tyto prostředky odešly na trh za účelem hledání ziskovosti.

Růst peněžního agregátu M1 ze 4,8 bil. USD na 16,3 bil. USD způsobil prudký nárůst inflace. Podaří se Fedu tento růst zastavit agresivním zvýšením sazeb? Teoreticky to možné je, ale pouze v případě, že dojde ke zvýšení reálných úrokových sazeb. Aby se reálný výnos dostal nad nulu, je nutné zvýšit sazbu nad míru inflace, což je naprosto nemožné.

Fed nebude schopen zvýšit diskontní sazbu nad 2–3 %, protože problém obsluhy nahromaděného dluhu vytvoří v americkém rozpočtu takovou díru, kterou bude nutné kompenzovat novými úvěry za mnohem vyšší úrok než nyní, což vyvolá krizi důvěry v americký dolar.

V důsledku toho musí Fed kromě zvýšení sazby vymyslet nějaký jiný nástroj, který sníží inflační očekávání a umožní návrat inflace k cíli. Pokud se Fedu podaří tento jakýkoli, jen ne triviální úkol vyřešit a trhy překvapit, pak americký dolar obnoví růst napřič celým spektrem trhu, neboť finanční nástroje denominované v dolarech budou mít dobré vyhlídky na růst. Naopak pokud Fed nebude schopen nabídnout nic jiného než agresivní zvýšení sazeb, pak to bude mít pouze krátkodobý efekt, aniž by došlo ke stažení přebytečné likvidity. Inflace bude i přes veškerou snahu Fedu nadále růst a americký dolar se začne vyprodávat, protože investoři začnou hromadně opouštět aktiva při hledání kladných výnosů.

Klíčová slova: Peníze | Inflace | Poptávka | Sazby | Aktiva | Americký dolar | Fed | Nástroj | Výnos | USD | Investoři | Zasedání Fedu | Pravděpodobnost | Likvidní | Dolar | Finanční nástroje | Trh | ROCE | M2 | Krize | Výnosy | Očekávání | Zvýšení sazeb | Inflační očekávání | Úrok | Vyhlídky | Měnové politiky | Trhy | Americká inflace | COVID-19 | Vyšší úrok | Vysoce likvidní | Růst | Covid | Ceny | UST | Chování | Očekávaná inflace | Reálné výnosy | Omikron | 3М | Kmen omikron | Rostoucí inflace |

Čtěte více

-

Výhledy měn

• Pravidelně měsíčně aktualizovaný výhled oblíbených měnových. -

Výhledy měn

Pravidelně měsíčně aktualizovaný výhled oblíbených měnových trhů. -

Výhledy měn

Pravidelně měsíčně aktualizovaný výhled oblíbených měnových párů. -

Výhledy úrokových sazeb

• Pravidelně měsíčně aktualizovaný výhled úrokových sazeb. -

Výhledy úrokových sazeb

Pravidelně aktualizovaný výhled úrokových sazeb. -

Výhled zlata na aktuální týden

Trvalý medvědí sentiment na trhu zlata naznačuje, že ceny ještě nejsou připraveny posunout se výše, někteří analytici však vidí tento sektor jako atraktivní hru s cenovým potenciálem poblíž dna. -

Výhled zlata na čtvrté čtvrtletí a tento týden

Minulý týden došlo k prudkému výprodeji zlata poté, co Federální rezervní systém ponechal úrokové sazby beze změny a potvrdil, že sazby zůstanou vysoké déle, než se očekávalo. -

Výhled zlata, 6. září

Zlato je v grafu 4H v postranním kanálu. Může se jednat o fázi, která předchází poklesu, protože tento postranní trend se objevil po silném růstu v předchozích týdnech. Zlato tedy může projít určitým korekčním poklesem, pokud má v úmyslu znovu stoupat. -

Výhled 2018 Fidelity International: Asijské dluhopisy ovlivní situace v USA

V roce 2017 se asijským dluhopisům s vysokým výnosem dařilo dobře. I v letošním roce bude dynamika asijského trhu podporovat tyto dluhopisy. Asijské dluhopisy s investičním stupněm mají pozitivní dlouhodobý výhled, přesto mohou v roce 2018 zažít značné výzvy. Eric Wong, porfolio manažer společnosti Fidelity International komentuje: „Nejistota ohledně uvolňování rozvahy FEDu a nižší úroveň růstu v Číně může způsobit přecenění na trzích. Tato volatilita ale může přinést chytrým investorům zajímavé příležitosti.“ -

Vyhlídky Adyenu, překvapení od Disneyho a indická poptávka po oceli

Akcie společnosti Adyen stouply o 32 %. Investorům se po její prezentaci v rámci Dne pro investory ulevilo a do budoucna hledí optimisticky. Akcie Disneyho stouply mimo řádnou dobu obchodování o 4 %, když společnost odhalila další úspory nákladů v hodnotě 2 miliard USD a překonala očekávání v oblasti předplatitelů kanálu Disney+. ArcelorMittalu nevyšly ve 3. čtvrtletí odhady tržeb, ale EBITDA zůstává podle očekávání. Zajímavější však je, že společnost přišla s předpovědí indické poptávky po oceli, která se má podle ní do roku 2032 zdvojnásobit. -

Vyhlídky Cardana (ADA) jsou jasné

Krypto burza Kraken uvádí, že dvě on-chain metriky měřící poptávku po kryptoměnách naznačují nárůst ceny Cardano (ADA). Ve svém přehledu krypto on-chain z března 2022 Kraken uvádí, že transakční poplatky Cardana, náklady, které jsou účastníci trhu ochotni zaplatit za používání blockchainu, meziročně vzrostly o více než 50 %. -

Vyhlídky českého průmyslu se dále zatemňují, koruna však přesto posiluje díky víkendovému příměří USA a Číny

Výhled tuzemského průmyslu se nadále zatemňuje. Index nákupních manažerů v českém zpracovatelském průmyslu, který sestavuje společnost Markit, vykázal v listopadu nejslabší zlepšení provozních podmínek od srpna 2016. -

Vyhlídky české koruny po devalvaci ze strany Švýcarské národní banky

Někteří lidé se snaží najít paralelu mezi neúspěšným pokusem Švýcarské národní banky (SNB) udržet strop na švýcarský f... -

Vyhlídky evropské ekonomiky na rok 2024 se opět zhoršují

Byla zveřejněna zpráva o HDP Spojeného království za čtvrté čtvrtletí. Ukázalo se, že ekonomika poklesla nikoliv o 0,1 %, jak se očekávalo, ale o celých 0,3 % ve čtvrtletním vyjádření. Někomu se tento údaj může zdát bezvýznamný, ale každé další čtvrtletí ukazuje, že ekonomika Spojeného království zřetelně klesá. Jestliže jsme dříve pozorovali střídavé hodnoty s minimálními odchylkami od nuly, nyní vidíme jasně "záporné" hodnoty. -

Vyhlídky na korejský summit povzbudily chuť riskovat. Dolar klesá

Americký dolar dnes klesal, zatímco měnám s větší mírou rizika se dařilo. Trhy potěšila avizovaná vrcholná schůzka Se... -

Vyhlídky na vakcínu Pfizeru a na Bidena v Bílém domě zdraží Čechům benzín i naftu

Pohonné hmoty v uplynulých sedmi dnech druhý týden v řadě zlevňovaly, a to po mnoha týdnech předchozího pozvolného zdražování. V uplynulých sedmi dnech zlevnil jak benzín, tak nafta. Průměrná cena benzínu Natural 95 se oproti situaci před týdnem snížila o osmnáct haléřů na litr a činí 27,76 koruny za litr. Benzín je tak nejlevnější od konce září. Nafta nyní stojí 27,08 haléře za litr, tedy o pět haléřů méně než před týdnem. Za pomalejším zlevňováním nafty v porovnání s benzíne, stojí nástup topné sezóny, který zvyšuje poptávku po topné naftě, využívané například v průmyslu. -

Vyhlídky na vývoj měnového páru EUR/USD dne 2. dubna. Údaje ISM z USA udávají tón celého týdne

Měnový pár EUR/USD v pondělí vykazoval smíšené pohyby, které však byly poměrně logické. Před zveřejněním výsledku indexu nákupních manažerů (ISM) ve zpracovatelském průmyslu v USA, který se ukázal být výrazně vyšší, než se očekávalo, se pár pohyboval beze změny. Po zveřejnění údajů ISM dolar podle očekávání vzrostl. Připadá nám zvláštní, že ani důležité zprávy a události nevyvolaly silnou dolarovou rally. A přesto jsme v pondělí byli svědky poměrně silného pohybu směrem dolů. Takový pohyb se očekával. -

Vyhlídky na vývoj měnového páru GBP/USD dne 2. dubna. Hotovo! Nebo snad ne?

Měnový pár GBP/USD se v pondělí propadl o téměř 100 pipsů. Mějte na paměti, že pár zahájil výrazný pohyb směrem dolů již prakticky večer, kdy byla ve Spojených státech zveřejněna rezonující zpráva o podnikatelské aktivitě ISM, jejíž hodnota se ukázala být nad prognózami a nad hranicí 50,0 bodů. Právě tato zpráva vyvolala dolarovou rally. Nebýt této zprávy, nebo kdyby byla její hodnota slabší, je dost pravděpodobné, že bychom se růstu dolaru nedočkali. Dolar však přesto posílil, ale v globálním měřítku se absolutně nic nezměnilo. -

Vyhlídky pro růst ekonomiky jsou zase o něco příznivější, komodity se tak vrací zpátky do hry

V uplynulém týdnu komodity poprvé od začátku roku v souhrnu rostly, a mohly za to být vděčné hlavně oživení ve všech sektorech. Tedy až s výjimkou vzácných kovů, které se dočkaly vybírání zisků po dobrých výsledcích z počátku ledna. Nejlépe se dařilo energetickému sektoru, přičemž ztráty benzinu dokázaly vynahradit zemní plyn a ropa WTI. Druhé místo pak obsadily vzácné kovy – silné zisky si konkrétně připsaly nikl s olovem, což kompenzovalo i menší ztráty u mědi. Zemědělskému sektoru se vedlo smíšeně – dobrý týden zažívaly sójové boby a živý dobytek, zatímco minusové hodnoty jsme i nadále mohli vidět u kávy a cukru. -

Vyhlídky pro zisky se zlepšují, ECB zůstane holubičí. Další růst pro akcie

Pro akciové trhy se na dnešek rýsují dvě klíčová témata. Tím prvním jsou samozřejmě firemní výsledky, které zatím působí na trhy podpůrně. Čísla překonávají odhady, což je spíše pravidlem, ale zejména v závislosti na poskytovaných informacích dochází k vylepšování výhledu pro zisky.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Rozbřesk: Německé bundy slábnou kvůli volbám i ECB, ta může omezit pandemický program

Nebuďte otrokem tradingu

DXY. Index amerického dolaru. Přehled a prognóza vývoje

Bitcoin roste po známkách ochlazení trhu práce. První ETF na dogecoin by mohl být spuštěn už tento týden

DXY – Index amerického dolaru: Analýza a prognóza vývoje

Akcie se posouvají vzhůru. Na programu pěkná čísla z maloobchodu a další výsledky

Akciový výhled: Klidnější otevření v Evropě

Tři trhy, které stojí za to v tomto týdnu sledovat (17.5.2021)

Intradenní strategie pro začínající obchodníky na 25. dubna

Čína chce nakupovat extrémně zlevněnou ruskou ropu do svých strategických rezerv. Vítězem střetu mezi Západem a Ruskem je právě ona

Rozbřesk: Německé bundy slábnou kvůli volbám i ECB, ta může omezit pandemický program

Nebuďte otrokem tradingu

DXY. Index amerického dolaru. Přehled a prognóza vývoje

Bitcoin roste po známkách ochlazení trhu práce. První ETF na dogecoin by mohl být spuštěn už tento týden

DXY – Index amerického dolaru: Analýza a prognóza vývoje

Akcie se posouvají vzhůru. Na programu pěkná čísla z maloobchodu a další výsledky

Akciový výhled: Klidnější otevření v Evropě

Tři trhy, které stojí za to v tomto týdnu sledovat (17.5.2021)

Intradenní strategie pro začínající obchodníky na 25. dubna

Čína chce nakupovat extrémně zlevněnou ruskou ropu do svých strategických rezerv. Vítězem střetu mezi Západem a Ruskem je právě ona

Blogy uživatelů

Index S&P 500 napravil část ztrát a postupně se vrací k 6 000

Protitrendové obchodné príležitosti na exotických menách

Výběr z nedělní přípravy: Měnové páry GBP/USD, CHF/JPY a AUD/CAD

Praktická ukázka: Obchodování před Vánocemi

Masakr na trzích pokračuje: Extrémní propady cen amerických akcií (dále) mění situaci

Posuňte své obchodování na vyšší level - sleva 30 % na všechny prop trading účty od RebelsFunding!

GEO Group

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Ethereum se probouzí! Kdy čekat ATH? | Investiční Memento

Scalping – nejtěžší tradingová disciplína

Index S&P 500 napravil část ztrát a postupně se vrací k 6 000

Protitrendové obchodné príležitosti na exotických menách

Výběr z nedělní přípravy: Měnové páry GBP/USD, CHF/JPY a AUD/CAD

Praktická ukázka: Obchodování před Vánocemi

Masakr na trzích pokračuje: Extrémní propady cen amerických akcií (dále) mění situaci

Posuňte své obchodování na vyšší level - sleva 30 % na všechny prop trading účty od RebelsFunding!

GEO Group

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Ethereum se probouzí! Kdy čekat ATH? | Investiční Memento

Scalping – nejtěžší tradingová disciplína

Vzdělávací články

Trading u futures prop firem, je to výhodné?

Diverzifikace Prop Trading firem

Jaké jsou druhy Prop Tradingu a jeho účtů?

Podle čeho vybírají brokera pokročilí tradeři?

Kdy je ta pravá chvíle na otevření live účtu?

Indikátor Envelopes a jeho využití v tradingu

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Top strategie pro investory v roce 2026

Co jsou Fair Value Gapy a jak je prakticky využít?

Nejvýznamnější svíčkové formace – část I.

Trading u futures prop firem, je to výhodné?

Diverzifikace Prop Trading firem

Jaké jsou druhy Prop Tradingu a jeho účtů?

Podle čeho vybírají brokera pokročilí tradeři?

Kdy je ta pravá chvíle na otevření live účtu?

Indikátor Envelopes a jeho využití v tradingu

Break of Structure (BOS) / Prolomení struktury trhu (6. díl)

Top strategie pro investory v roce 2026

Co jsou Fair Value Gapy a jak je prakticky využít?

Nejvýznamnější svíčkové formace – část I.

Tradingové analýzy a zprávy

Bude ECB zvyšovat úrokové sazby?

Intradenní Price Action patterny na GBP/JPY 10.6.2025

Analýza AUD/USD, NZD/USD a USD/CAD

Index spekulativního sentimentu 11.8.2022

Akciové indexy: Situace podle technické analýzy

Aktuálně otevřené forex pozice 19.5.2025

Trump chce trestat firmy, které přesunou výrobu do zahraničí

Pražská burza dál posílila, Erste získala čtyři procenta, ČEZ mírně ztratil

Aktuálně otevřené forex pozice 8.2.2023

Dolarový index - Intradenní výhled 3.10.2024

Bude ECB zvyšovat úrokové sazby?

Intradenní Price Action patterny na GBP/JPY 10.6.2025

Analýza AUD/USD, NZD/USD a USD/CAD

Index spekulativního sentimentu 11.8.2022

Akciové indexy: Situace podle technické analýzy

Aktuálně otevřené forex pozice 19.5.2025

Trump chce trestat firmy, které přesunou výrobu do zahraničí

Pražská burza dál posílila, Erste získala čtyři procenta, ČEZ mírně ztratil

Aktuálně otevřené forex pozice 8.2.2023

Dolarový index - Intradenní výhled 3.10.2024

Témata v diskusním fóru

Testování S/R zón

Brokeři s ruskou regulací - zkušenosti?

Long term strategy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

VIDEO: Obchodní příležitosti pro 33. týden

WipSignals, Hrajeme se na Burze - Jirka Mazur

Diskuse k blogům

Eurodolar - Chat

RAW Price Action trading

Price Action Trading Jakuba Hodana

Testování S/R zón

Brokeři s ruskou regulací - zkušenosti?

Long term strategy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

VIDEO: Obchodní příležitosti pro 33. týden

WipSignals, Hrajeme se na Burze - Jirka Mazur

Diskuse k blogům

Eurodolar - Chat

RAW Price Action trading

Price Action Trading Jakuba Hodana