Ticker Tape by TradingView

Polovina českých párů má peníze ve společných finančních produktech. V rodinných financích přesto tiká časovaná bomba

Polovina českých párů využívá společné finanční produkty, ať už jde o bankovní účty či třeba stavební spoření. Přesto mohou být v ohrožení v tom, že ke svým penězům nebudou mít přístup právě tehdy, kdy je budou nejvíce potřebovat. Taková situace není neobvyklá, dle průzkumu Partners Banky se s ní setkal každý pátý Čech. Společné náklady si téměř čtvrtina českých párů dělí rovným dílem, další pětina poté poměrově podle výše platu. Starší páry společně nejčastěji šetří na důchod, mladší pak na pořízení nemovitosti.

V České republice využívá 51 % párů různé formy společných financí. Někteří jen společně spoří a mají zároveň své osobní účty, více než třetina těchto párů má ale s partnerem sdílené veškeré finance. Vyplývá to z průzkumu poradenské Partners Banky, který proběhl letos v dubnu a mapoval návyky Čechů v oblasti rodinných financí. Sběr dat byl realizován prostřednictvím aplikace Instant Research agentury Ipsos. Dalších 35 % českých párů, ať už partnerů či manželů, v současné době společné účty nemá, a ani je založit neplánuje.

Co všechno se svatbou mění

Dříve či později musí téma financí řešit každý pár. Jak jsou na tom ale manželské páry oproti těm partnerským, které sdílejí jednu domácnost? Některou z forem společných financí má 61 % těchto manželských párů a 46 % partnerských párů. Jen jeden běžný společný účet, na který ukládají všechny finance, má 15 % českých manželských párů, partnerských párů žijících společně poté přibližně o třetinu méně (10,6 %). Naopak třetina sezdaných párů, stejně jako dvě pětiny nesezdaných párů, nemá společné finance a ani je do budoucna neplánuje. Téměř 65 % českých párů tedy využívá nějaké formy společné správy financí nebo je plánuje. Dvě třetiny z nich si ale zároveň drží ještě svůj běžný nebo spořicí účet mimo společné finance.

„V partnerských vztazích převládá zájem o společnou správu peněz, i když velká část členů domácnosti si zachovává i svou finanční autonomii. Domácnosti jsou tak zvyklé obě formy správy peněz různě kombinovat. Proto nabízíme párům jak individuální, tak společné účty a dále možnost zapnout partnerovi informační přístup v mobilní aplikaci k dalším produktům, jako jsou investice, penzijní spoření, úvěry nebo pojištění,” komentuje Marek Ditz, generální ředitel Partners Banky a doplňuje:

„Problémem většiny společných účtů v nabídce bank bývá ale případ, kdy jeden z partnerů je jeho majitelem a druhý pouhým disponentem, který má omezená práva v rozsahu, které určí majitel. To představuje obrovské riziko v případě nečekaných životních situací, jako je například úmrtí jednoho z partnerů, kdy se mohou společné peníze pro disponenta dočasně zcela zablokovat. Právě kvůli těmto situacím nabízí Partners Banka společný účet v rámci balíčku Pro dva a balíčku Pro rodinu, který tyto nepříjemné právní problémy řeší. V praxi to znamená, že každý z páru je rovnocenným spolumajitelem účtu a má tedy stejná práva. V případě úmrtí jednoho z páru se účet druhému nezablokuje, druhý k němu má i nadále přístup a nemůže tak dojít k obávanému zmrazení. Má se pouze za to, že polovina prostředků patřila zesnulému spolumajiteli. V běžných situacích tak stejně připadne nakonec 75 až 100 % zůstatku žijícímu spolumajiteli s tím, že zbylých 25 % případně získají v dědictví děti. Důležité ale je, že nerušeně pokračují všechny pravidelné platby za domácnost pod kontrolou žijícího spolumajitele, i když se o ně předtím staral zesnulý.”

Kdo zaplatí nákup?

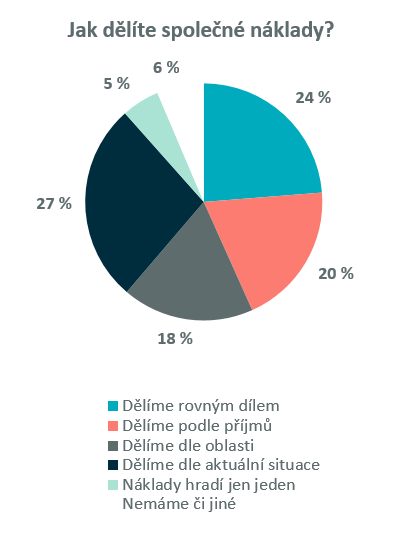

Mnoho diskuzí ohledně financí se ve vztazích také točí kolem dělení společných nákladů. Rovným dílem má veškeré náklady rozdělené téměř čtvrtina českých párů, přičemž většinu z nich tvoří především páry ve věku 36 až 65 let. Naopak poměrově, tedy dle výše příjmů jednotlivých partnerů, si dělí náklady 20 % párů. Tento přístup z více než poloviny využívají lidé do 35 let. „Hledání spravedlnosti v rozdělování společných nákladů v páru může být skutečným oříškem. Navíc ne každému může být diskuze ohledně financí příjemná. Jak vyplývá z průzkumu, rovné přerozdělení nákladů volí především starší generace. Partneři v mladší generaci jsou méně rovnostářští, náklady si dělí podle rozdílu v příjmech,“ vysvětluje ředitel Partners Banky.

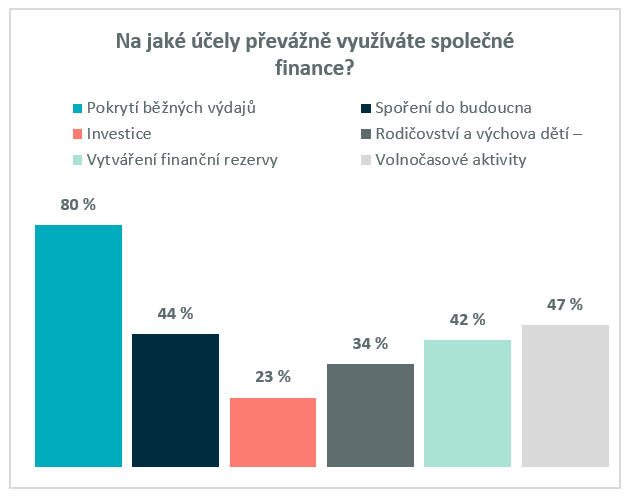

Podle průzkumu využívá 80 % českých párů společné finance nejčastěji na pokrytí běžných výdajů jako jsou nájem, provoz domácnosti, účty za energie či nákupy potravin. Na volnočasové aktivity jako jsou společné výlety, dovolené a zábava poté téměř polovina českých párů. Naopak, společné investice do akcií, dluhopisů, nemovitostí nebo jiných finančních produktů s cílem budování společného majetku, využívá jen pětina párů.

Mladší lidé mluví o svých financích otevřeněji

Výši příjmů svého partnera zná podle průzkumu 75 % zadaných nebo sezdaných Čechů. S rodinnými příslušníky – matkou, otcem či sourozencem, sdílí informace o svých příjmech a výdajích téměř čtvrtina Čechů. „Až 27 procent Čechů nesdílí svou finanční situaci s nikým, mladší lidé jsou v tomto otevřenější a svěřují se obecně více. Generace Z nejčastěji probírá finanční záležitosti nejen s partnerem a rodinou, ale i s přáteli. Mladší mileniálové do 35 let, kteří už řeší vlastní bydlení a širší spektrum finančních záležitostí, se častěji, než na přátele obrací na finanční poradce,“ říká Marek Ditz a oceňuje, že se třicátníci nespoléhají jen na rady svého okolí, ale hledají odbornou radu u nezávislých finančních poradců, kteří jim umí porovnat nabídky jednotlivých finančních institucí a vybrat jim tu nejvhodnější. Právě v tomto věku totiž probíhají zásadní finanční rozhodnutí ohledně pořízení vlastního bydlení nebo tvorby dlouhodobých investic, které mladým lidem, kteří navíc mnohdy zakládají rodiny, ovlivní jejich životy na dlouhé roky.

Na co české páry spoří?

Téměř polovina českých párů společně spoří především na důchod, tedy na společnou přípravu a zabezpečení rodiny pro pohodlný život ve stáří. Detailnější výsledky však ukazují, že tento cíl řeší společným spořením spíše starší generace ve věku 45 až 65 let. Mezigenerační rozdíly lze sledovat také ve společném spoření na koupi, stavbu či nemovitosti. Na bydlení zhodnocuje dohromady peníze 48 % českých párů, mladší spíše na spoří kvůli nákupu nemovitosti, starší generace pak na rekonstrukci.

„Pozitivní zprávou je, že polovina párů je zodpovědná a tvoří si rezervy. V bance tento přístup podporujeme, protože chceme, aby s námi lidé bohatli a zhodnocovali své peníze. Obecně doporučujeme odkládat si 30 % svého příjmu, z toho 10 % do krátkodobých rezerv, jakými jsou například i spořicí účty, zbývajících 20 % pak do dlouhodobých rezerv. Zde doporučujeme zejména investice do kvalitních akciových fondů,” uzavírá Marek Ditz.

Klíčová slova: Partneři | Finance | Peníze | Investice | Riziko | Banky | Výsledky | Partners | Banka | Investice do akcií | Nemovitosti | Spořící účet | Spořící účty | Energie | Finanční poradce | Mileniálové | Stavební spoření | Finanční produkty | Generální ředitel | Problémy | Důchod | Bydlení | Ipsos | Situace | Domácnosti | Spoření | Poradce | Majitel | Správy peněz | JDE | Generace Z | Instant Research | Pořízení vlastního bydlení | TIM | Bankovní účty | Vlastní bydlení | Vice | Časovaná bomba | Partners Banka | ProCent | Starší generace | Nákupy | Rezervy | Návyky | Marek Ditz | Ředitel Partners Banky |

Čtěte více

-

Polkadot: Mohou tyto nové návrhy nalákat uživatele do sítě?

PolkaSafe v síti Polkadot navrhuje nové změny a naznačuje spolupráci s různými firmami. Navzdory novým změnám se Polkadotu nedaří zaznamenat růst na sociální frontě. -

Polkadot se blíží k 8 dolarům. Dosáhne tohoto cíle ještě tento týden?

Býci Polkadot (DOT) mají tento týden štěstí. Po překonání horké prodejní tlakové zóny se jim podařilo vzrůst o 70 %, přičemž navázali na působivý vzestup z ledna. -

Polkadot zvyšuje rychlost transakce 100 až 1 000krát

Polkadot v pondělí aktualizoval svou cestovní mapu a očekává, že do konce roku 2022 nasadí na svou vývojovou testovací síť Kusama techniku zvanou „asynchronní zálohování“, jako předehru k upgradu hlavního sítě pro zvýšení rychlosti transakcí. -

Poločas 2011 na pražské burze: Šťastný, kdo vsadil Fortunu? -68 % ECM, -33 % KITD

Pražská burza se přehoupla do druhé poloviny roku 2011. Její bilance proti poslední seanci roku 2010 není investorsky příliš lichotivá. Na úrovni indexu PX jsme výše o zlomky procenta s většinou titulů na klesající straně spadového spektra. Poslední týden přinesl zhodnocení PX o 2,5 procenta, tedy trojnásobek půlročního. Vysvětlení je nasnadě, právě v pondělí 27. června pražská burza nalezla své letošní dno na úrovni 1191,50 bodu. Maximum první poloviny roku naopak padlo hned 18. ledna na metě 1276,30 bodu. -

Pololetí zalité sluncem

„Japonsko se na několik příštích dní stane středem pozornosti, protože právě tam se uskuteční setkání zástupců zemí G20. Potvrzeno už je několik zajímavých schůzek. Kreml oznámil schůzku Donalda Trumpa a Vladimira Putina. Americký prezident se rovněž setká s čínským protějškem a budou diskutovat o zklidnění celní války mezi Spojenými státy a Čínou,“ říká Senior Equity Trader BHS Jan Němeček. -

Pololetní zisk těžařské firmy BHP byl nejvyšší za sedm let

Těžařská společnost BHP Group v první polovině svého fiskálního roku zvýšila očištěný zisk o 16 procent na 6,04 miliardy USD (127,8 miliardy Kč), maximum za sedm let. Výsledky podpořil růst cen mědi a železné rudy, hlavně díky vysoké poptávce z Číny. Firma současně dnes oznámila, že vyplatí rekordní prozatímní dividendu. -

Pololetní zpráva Fedu o měnové politice poukazuje na další zvyšování sazeb

Fed dnes zveřejnil pololetní zprávu o měnové politice a příští týden bude Powell hovořit před Kongresem. Jeho vystoupení může poskytnout určité náznaky ohledně budoucí cesty zvyšování sazeb a opatření, která mohou být přijata na březnovém zasedání. Nejdůležitější body zprávy: -

Polovina Američanů si stěžuje na finance. Inflace v eurozóně na novém maximu

Euro před zveřejněním údajů o inflaci vzrostlo v očekávání výraznějšího nárůstu v dubnu letošního roku. Samotná zpráva byla docela nevýrazná, protože se shodovala s prognózami ekonomů. Inflace v eurozóně tak vzrostla na nové historické maximum, což nutí Evropskou centrální banku aktivněji omezovat stimulační program a zvyšovat úrokové sazby. -

Polovina Čechů spoří méně nebo vůbec ve srovnání s loňským rokem

Odkládání peněz stranou se stalo problematické pro 17 % Čechů, polovina dotázaných si ve srovnání s loňským rokem vytváří menší finanční rezervu nebo dokonce žádnou. Až čtvrtina domácností uvádí, že má finanční rezervu ve výši více než pět měsíčních platů, jak vyplývá z červnového průzkumu STEM/MARK pro společnost Home Credit. 3 Češi z 10 se museli v letošním roce vypořádat s nedoplatkem energií, většina z nich jej zaplatila z výplaty nebo úspor. -

Polovina Čechů, zhruba 4,5 milionu lidí, nemá dostatečné úspory. Během rekordní inflace letošního roku mohou velmi trpět, hrozí růst kriminality

Celá polovina Čechů nemá dostatečné finanční úspory. Pokud by totiž přišli o svůj hlavní zdroj příjmu, vystačili by s úsporami pouze tři měsíce a méně. Což je nedostačující. -

Polovina developerů slibuje levnější hypotéku. Ale jen přes jejich partnery

Podle nové analýzy společnosti Home Portal je financování bydlení prostřednictvím developerského hypotečního servisu běžnou součástí trhu. Z 139 sledovaných projektů jich 78 % nabízí vlastní hypoteční servis. Každý druhý projekt přitom láká na výhodnější úrokové sazby. Klient tak získá nejen nemovitost, ale i financování a často i další výhody – například nižší počáteční investici nebo odpuštění rezervačního poplatku. -

Polovina Němců vůbec nepojede na letní dovolenou, ukázal průzkum

Polovina Němců letos vůbec nepojede na letní dovolenou a raději zůstane doma. Dovolenou v zahraničí jich v době pandemie covidu-19 plánuje méně než pětina, ukázal průzkum veřejného mínění pro veřejnoprávní televizi ARD. -

Polovina rodičů dává dětem kapesné, na dětském spořicím účtu jim šetří hlavně „do začátku“

Finanční gramotnost je vhodné rozvíjet již od dětství. Více než třetina rodičů zakládá pro své ratolesti dětský spořicí účet, kam v 75 % případů posílají 300 až 1000 korun měsíčně. Kapesným pro vlastní účely obdarovává děti polovina rodičů. Pětina jich ale nijak nekontroluje, co si za něj potomek koupil. Data vyplynula z reprezentativního průzkumu NMS Market Research pro Raiffeisenbank. -

Polovina rodičů dětem pravidelně spoří, pětina žádné rezervy netvoří

Pravidelné spoření, správně zvolené finanční produkty a kvalitní pojištění rodičů – to jsou základní pilíře, které dětem zajistí pevnější start do života. Swiss Life Select upozorňuje, že i malé částky odkládané dlouhodobě se mohou díky úročení a investicím proměnit v desítky či stovky tisíc korun. Ty pak mohou pokrýt studium, první bydlení či rozjezd kariéry. Finanční plánování pro děti by však mělo vždy začínat u rodičů samotných – bez ochrany jejich příjmu se i dobře míněné úspory mohou stát jen záplatou na každodenní výdaje. Nový výzkum Swiss Life Select ukazuje paradox: 56 % dětí má sjednáno úrazové pojištění, ale čtvrtina rodičů vůbec žádné pojištění nemá. -

Polovina trhu nyní věří, že by Fed mohl zvýšit sazby už za dva týdny. Americké výnosy přesto dál stagnují

Na trhu s úrokovými futures se začínají dít zajímavé věci. Pravděpodobnost že by americká centrální banka mohla v polovině března zvýšit úrokové sazby totiž výrazně narůstá a po včerejším růstu se aktuálně jak podle úrokových futures, tak podle overnight sazeb pohybuje okolo 50 %. -

Polovodiče a AI na vzestupu; akcie Nvidie rostou o další 3 % 📈

Akcie společností z oblasti AI a polovodičů výrazně rostou před otevřením Wall Street a prodlužují silné oživení po nedávném výprodeji na trzích. Impulzem je oznámení, že americký prezident Donald Trump během návštěvy zemí Perského zálivu zajistil závazky ve výši 600 miliard USD od Saúdské Arábie pro americké technologické firmy. Nvidia (NVDA.US) souhlasila s prodejem stovek tisíc AI čipů do Saúdské Arábie v rámci americko-saúdského partnerství, což naznačuje pokračující růst poptávky po těchto čipech. Společnost spolu s Advanced Micro Devices (AMD.US) a Qualcommem (QCOM.US) oznámila dohody s AI startupem Humain, který byl spuštěn v pondělí saúdským státním investičním fondem. -

Polovodiče táhnou vzhůru akcie Tesly a AMD 🔎

Společnost AMD plánuje zvýšit cenu svého AI akcelerátoru Instinct MI350 z 15 000 USD na 25 000 USD – tedy o téměř 70 %. Přesto zůstane levnější než konkurenční model Blackwell B200 od Nvidie. Tento krok naznačuje silnou poptávku po AI čipech AMD a může přispět k lepším než očekávaným výsledkům za čtvrtletí. Analytici vyzdvihují rostoucí konkurenceschopnost AMD v segmentu AI hardwaru a označují MI350 za životaschopnou alternativu k dražším řešením od Nvidie. -

Polovodičová krize: Past, nebo investiční příležitost?

Stejně jako auta nemohou jezdit bez oleje v nádrži nebo bez nabité baterie, nemůže se trh s novými technologiemi rozvíjet bez křemíkových integrovaných obvodů. Tyto čipy vyžadují obrovské výdaje na vývoj a speciální výrobní podmínky. Svět čelil perspektivě konkurence o strategické dodávky polovodičů, která může určovat tempo technologického rozvoje a konkurenceschopnost podniků na trhu nových technologií. -

Polovodičová společnost ON Semiconductor reportovala za 4Q, výhled je výrazně pod konsensem trhu

Polovodičová společnost ON Semiconductor zveřejnila výsledky za čtvrtý kvartál roku 2024. Výsledky byly dle očekávání či mírně pod konsensem trhu, avšak výhled pro 1Q 2025 je dle analytiků zklamáním. Analytici z Bloomberg Intelligence uvádí, že to potvrzuje pokračující špatné podmínky v automotive sektoru. -

Polovodičová společnost ON Semiconductor zaznamenala ve 2Q meziroční pokles tržeb o 15 %

Polovodičová společnost ON Semiconductor zveřejnila výsledky hospodaření za druhý kvartál roku 2025. Výsledky byly podle očekávání Wall Street. Společnost podle slov generálního ředitele začíná pozorovat známky stabilizace na koncových trzích.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Denní kalendář událostí

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

Komodity: Ropa zdražuje, přispívá k tomu napětí mezi USA a Íránem

Forex: Japonský jen posiluje po volebním vítězství premiérky Takaičiové

Pražská burza zpevnila, pomohlo jí posílení akcií Erste a Monety

Forex: Koruna dnes zpevnila k dolaru o 15 haléřů, vůči euru nepatrně oslabila

Forex sentiment 9.2.2026

5 událostí, které dnes stojí za pozornost

FCA varuje před brokerem Trilo Forge Trades

Swingové obchodování GBP/USD 9.2.2026

Politico: Macron prosazuje nákupy v Evropě

Guvernér francouzské centrální banky odstoupí z funkce

Komodity: Ropa zdražuje, přispívá k tomu napětí mezi USA a Íránem

Forex: Japonský jen posiluje po volebním vítězství premiérky Takaičiové

Pražská burza zpevnila, pomohlo jí posílení akcií Erste a Monety

Forex: Koruna dnes zpevnila k dolaru o 15 haléřů, vůči euru nepatrně oslabila

Forex sentiment 9.2.2026

5 událostí, které dnes stojí za pozornost

FCA varuje před brokerem Trilo Forge Trades

Swingové obchodování GBP/USD 9.2.2026

Politico: Macron prosazuje nákupy v Evropě

Guvernér francouzské centrální banky odstoupí z funkce

Blogy uživatelů

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Forexové online zpravodajství

Denní shrnutí: Kovy a Wall Street rostou; zemní plyn zaostává 💡

Frankfurtská burza otevřela nový týden růstem

Wall Street prodlužuje růst; US100 se odráží o více než 1 % 📈

Smíšený vývoj na pražské burze

Meta čelí varování EU, otevřený přístup k AI se dostává pod regulační tlak

Novo Nordisk žaluje Hims & Hers, akcie telemedicínské firmy po zprávě klesají

Lilly kupuje Orna Therapeutics, za sázku na RNA medicínu zaplatí až 2,5 miliardy dolarů

Bitcoin se zotavuje z minimálních hodnot naposledy viděných před prezidentskými volbami. IBIT společnosti BlackRock zaznamenává rekordní denní objemy

🎥 Streamy tento týden od XTB

Americké akcie na začátku obchodování oscilují kolem nuly

Denní shrnutí: Kovy a Wall Street rostou; zemní plyn zaostává 💡

Frankfurtská burza otevřela nový týden růstem

Wall Street prodlužuje růst; US100 se odráží o více než 1 % 📈

Smíšený vývoj na pražské burze

Meta čelí varování EU, otevřený přístup k AI se dostává pod regulační tlak

Novo Nordisk žaluje Hims & Hers, akcie telemedicínské firmy po zprávě klesají

Lilly kupuje Orna Therapeutics, za sázku na RNA medicínu zaplatí až 2,5 miliardy dolarů

Bitcoin se zotavuje z minimálních hodnot naposledy viděných před prezidentskými volbami. IBIT společnosti BlackRock zaznamenává rekordní denní objemy

🎥 Streamy tento týden od XTB

Americké akcie na začátku obchodování oscilují kolem nuly

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

ČEZ podepíše spolupráci s Rolls-Royce SMR ohledně vývoje a výstavby modulárních reaktorů

EchoStar získává 38 % po úspěšném oznámení fúze 📌

BREAKING: EURUSD roste po zprávě o německém PMI 📌

Akciím se daří díky dohodě USA s Mexikem

Aktuálně k BTC 13. října 2022 - Prolomení rostoucího kanálu a potenciál dalšího poklesu

Konec roku zakončily hypotéky s průměrnou sazbou 2,51 %, p. a.

Analýza indikátorů: Denní přehled páru GBP/USD na 10. října 2023

Technická analýza páru ETH/USD na 6. června 2022

Obchodní signály pro pár EUR/USD na 26.–28. listopadu 2024: Nakupujte nad úrovní 1,0500 (21 SMA – Murray 2/8)

Forex: Americká inflace překvapivě zrychlila nad 4 %

ČEZ podepíše spolupráci s Rolls-Royce SMR ohledně vývoje a výstavby modulárních reaktorů

EchoStar získává 38 % po úspěšném oznámení fúze 📌

BREAKING: EURUSD roste po zprávě o německém PMI 📌

Akciím se daří díky dohodě USA s Mexikem

Aktuálně k BTC 13. října 2022 - Prolomení rostoucího kanálu a potenciál dalšího poklesu

Konec roku zakončily hypotéky s průměrnou sazbou 2,51 %, p. a.

Analýza indikátorů: Denní přehled páru GBP/USD na 10. října 2023

Technická analýza páru ETH/USD na 6. června 2022

Obchodní signály pro pár EUR/USD na 26.–28. listopadu 2024: Nakupujte nad úrovní 1,0500 (21 SMA – Murray 2/8)

Forex: Americká inflace překvapivě zrychlila nad 4 %

Blogy uživatelů

Index S&P 500 se udržel nad důležitou podporou

Prečo sa oplatí vyskúšať intraday trading

Obchodování cenových odrazů

Intradenní obchodníci VI. (ztrátové obchody )

Evoluční změna

Obchodní příležitosti na australském dolaru

Měnové války 2.0

BOSSA Live Trading: Jak obchodujeme GBP/USD?

Návyky profesionálních traderů, které si musíte osvojit, abyste také dosáhli úspěchu

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (26.12.2025)

Index S&P 500 se udržel nad důležitou podporou

Prečo sa oplatí vyskúšať intraday trading

Obchodování cenových odrazů

Intradenní obchodníci VI. (ztrátové obchody )

Evoluční změna

Obchodní příležitosti na australském dolaru

Měnové války 2.0

BOSSA Live Trading: Jak obchodujeme GBP/USD?

Návyky profesionálních traderů, které si musíte osvojit, abyste také dosáhli úspěchu

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (26.12.2025)

Vzdělávací články

Vedle má rijál cenu zlata, tenhle patří mezi nejslabší měny světa. Tiskne se v Jemenu

Speciální AKCE: Získejte VIP zónu FXstreet.cz zcela ZDARMA od FTMO!

Co bychom o tradingu rádi věděli na začátku kariéry

FTMO: Prop Tradingem od nuly k miliardám

Šílený rok 2020: analytické shrnutí

Forex: Výhled na rok 2022

Prop Trading: Je výhodný instant funding?

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Smart Money Concepts (SMC): Asia High a Low (10. díl)

RSI Strategie: Tajemství úspěšného tradingu

Vedle má rijál cenu zlata, tenhle patří mezi nejslabší měny světa. Tiskne se v Jemenu

Speciální AKCE: Získejte VIP zónu FXstreet.cz zcela ZDARMA od FTMO!

Co bychom o tradingu rádi věděli na začátku kariéry

FTMO: Prop Tradingem od nuly k miliardám

Šílený rok 2020: analytické shrnutí

Forex: Výhled na rok 2022

Prop Trading: Je výhodný instant funding?

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Smart Money Concepts (SMC): Asia High a Low (10. díl)

RSI Strategie: Tajemství úspěšného tradingu

Tradingové analýzy a zprávy

Swingové obchodování AUD/USD 5.1.2024

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Technická analýza GBP/AUD a CAD/JPY

EUR/USD poprvé od února klesl pod 1,3500

Litecoin - Intradenní výhled 26.12.2022

USD/CAD - Intradenní výhled 24.8.2020

Forex: Dolar díky zprávě o překvapivě rychlém růstu americké ekonomiky posiluje

Obchodní pozice retailových FX obchodníků

USD/JPY - Intradenní výhled 24.12.2025

Forex: Shrnutí obchodování 10.2.2021

Swingové obchodování AUD/USD 5.1.2024

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Technická analýza GBP/AUD a CAD/JPY

EUR/USD poprvé od února klesl pod 1,3500

Litecoin - Intradenní výhled 26.12.2022

USD/CAD - Intradenní výhled 24.8.2020

Forex: Dolar díky zprávě o překvapivě rychlém růstu americké ekonomiky posiluje

Obchodní pozice retailových FX obchodníků

USD/JPY - Intradenní výhled 24.12.2025

Forex: Shrnutí obchodování 10.2.2021

Témata v diskusním fóru

Euro a inflace? Žádný problém

Hedging v praxi aneb klidné spaní

Moudra a citáty slavných investorů a traderů

Psychologie obchodování: Klíčový faktor úspěchu na finančních trzích

Proč může být krypto zima u konce? | Investiční Memento #38

Úvod do fundamentální analýzy - Fundament pro začátečníky (1. díl)

Ztráta

Nahrazování ztrát

LFX - LiteForexIndex

Praktické okénko – Tržní predikce pro silný americký dolar v roce 2023

Euro a inflace? Žádný problém

Hedging v praxi aneb klidné spaní

Moudra a citáty slavných investorů a traderů

Psychologie obchodování: Klíčový faktor úspěchu na finančních trzích

Proč může být krypto zima u konce? | Investiční Memento #38

Úvod do fundamentální analýzy - Fundament pro začátečníky (1. díl)

Ztráta

Nahrazování ztrát

LFX - LiteForexIndex

Praktické okénko – Tržní predikce pro silný americký dolar v roce 2023