Ticker Tape by TradingView

Polovina rodičů dětem pravidelně spoří, pětina žádné rezervy netvoří

Pravidelné spoření, správně zvolené finanční produkty a kvalitní pojištění rodičů – to jsou základní pilíře, které dětem zajistí pevnější start do života. Swiss Life Select upozorňuje, že i malé částky odkládané dlouhodobě se mohou díky úročení a investicím proměnit v desítky či stovky tisíc korun. Ty pak mohou pokrýt studium, první bydlení či rozjezd kariéry. Finanční plánování pro děti by však mělo vždy začínat u rodičů samotných – bez ochrany jejich příjmu se i dobře míněné úspory mohou stát jen záplatou na každodenní výdaje. Nový výzkum Swiss Life Select ukazuje paradox: 56 % dětí má sjednáno úrazové pojištění, ale čtvrtina rodičů vůbec žádné pojištění nemá.

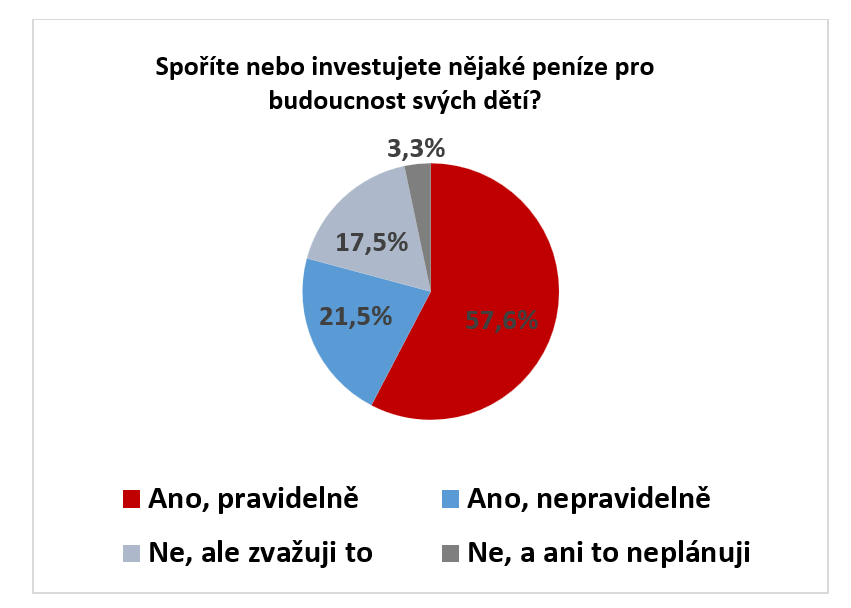

Většina českých rodičů se snaží myslet na budoucnost svých dětí i po finanční stránce. Podle reprezentativního průzkumu, který si nechala zpracovat společnost Swiss Life Select, pravidelně odkládá peníze více než polovina rodičů (58 %). Dalších 22 % se ke spoření či investování uchyluje alespoň nepravidelně. Necelá pětina rodičů (20 %) však přiznává, že pro své děti žádné finanční rezervy netvoří. To znamená, že děti těchto rodičů vstupují do života bez finanční podpory, která by mu mohla pomoci například při studiu, pořízení prvního bydlení nebo startu do samostatného života.

„Klíčem k úspěšnému finančnímu zajištění dětí není jen začít spořit, ale především spořit systematicky a dlouhodobě. I menší částky, odkládané pravidelně, se v horizontu deseti či patnácti let mohou díky úročení a investicím proměnit ve významný kapitál,“ uvedl Karel Šulc, generální ředitel Swiss Life Select.

Start do života jako hlavní motivace

Rodiče, kteří dětem spoří nebo investují, mají přitom jasno v tom, proč to dělají. Téměř osm z deseti vidí hlavní smysl v tom, aby dítěti usnadnili start do dospělého života – ať už půjde o první větší výdaje, samostatné bydlení či rozjezd kariéry. Silnou motivací je také vytvoření finanční rezervy (44 %) nebo úspory na studium (33 %). Třetina rodičů bere spoření jako příležitost, jak děti postupně učit hospodařit s penězi, což je pro jejich budoucí finanční gramotnost klíčové. „Pokud rodiče spoří na studium či první bydlení, je důležité zvolit řešení, které kombinuje stabilitu a rozumný výnos – například stavební spoření v kombinaci s investicemi do fondů. U delšího horizontu, kdy jde hlavně o vytvoření rezervy pro dospělost, je na místě využít i dynamické investiční strategie, které mohou v čase přinést vyšší zhodnocení,“ doporučuje Karel Šulc, generální ředitel Swiss Life Select.

Jaké částky odkládají rodiče na budoucnost svých dětí? Nejčastěji se jedná o úspory v řádu stovek korun (do 500 Kč) měsíčně – 36 % rodičů ukládá 500 až 1 000 Kč, dalších 27 % se vejde do 500 Kč. Čtvrtina rodičů si může dovolit odkládat 1 000 až 2 000 Kč měsíčně, a jen zhruba desetina posílá stranou vyšší částky nad 2 000 Kč. Více než 5 000 Kč si pravidelně ukládají pouze dvě procenta rodičů. „Rodiče by neměli podceňovat ani drobné měsíční částky. Díky pravidelnosti a dostatečně dlouhému časovému horizontu se může i několik set korun měsíčně změnit v desítky či stovky tisíc korun. Klíčové je, aby peníze neležely ladem na běžném účtu, ale pracovaly,“ uvedl Karel Šulc, generální ředitel Swiss Life Select.

Rodiče nejčastěji spoří dětem do jejich plnoletosti. Čtyři z deseti uvádějí, že plánují odkládat peníze právě do 18. narozenin. Dalších 14 % by chtělo pokračovat až do 21 let věku dítěte. Pouze malé procento rodičů spoří kratší dobu – do 10 či 15 let věku. Velmi významná je však i skupina 41 % rodičů, kteří nemají přesně určený horizont a spoří spíše „dokud to půjde“ nebo podle aktuálních možností. Odborníci Swiss Life Select doporučují, aby si rodiče hned na začátku spoření jasně stanovili cílový horizont – tedy do kdy chtějí peníze odkládat a k jakému účelu mají sloužit. Jinak se může stát, že úspory nebudou stačit na plánované potřeby dítěte. Pokud je cílem financování vysokoškolských studií, horizont končí kolem 20. roku dítěte. Pokud má jít o podporu při pořízení bydlení, je naopak vhodné plánovat ještě delší období.

Dětský účet versus investice: jistota, nebo vyšší zisk?

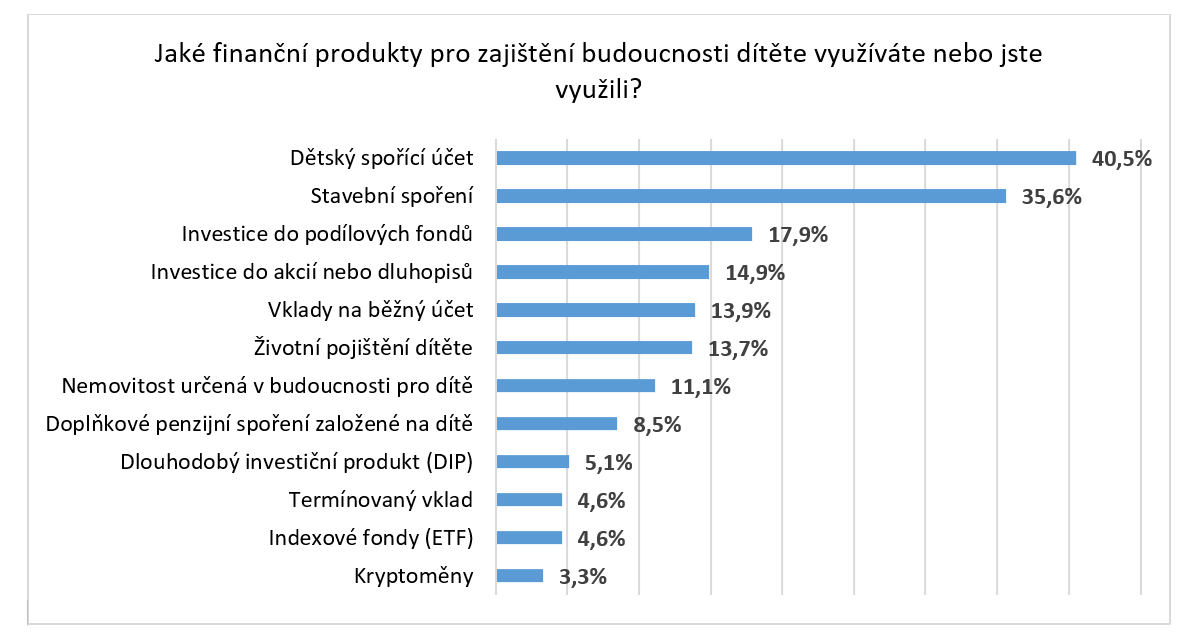

Čeští rodiče se při finančním zajištění dětí nejčastěji spoléhají na tradiční produkty. Nejrozšířenějším nástrojem je dětský spořicí účet (40 %), následuje stavební spoření (36 %), které si udržuje popularitu díky státní podpoře a garantovanému pevnému úročení. Modernější formy, jako investice do fondů (18 %) nebo do akcií a dluhopisů (15 %), zatím využívá menší část rodičů, přestože nabízejí vyšší potenciál zhodnocení. „Z průzkumu je patrné, že mnoho rodičů se spoléhá na konzervativní a „srozumitelné“ formy spoření, ale méně využívá možnosti, které by při dlouhém horizontu mohly přinést vyšší zhodnocení. Je vhodné kombinovat bezpečnější produkty (např. stavební spoření) s investičními nástroji, aby úspory nejen uchovaly hodnotu, ale také rostly. Investice do fondů nebo doplňkové penzijní spoření pro děti mohou být při plánování horizontu 10 a více let vhodným doplňkem. Klíčové je nenechávat peníze ležet na běžných účtech, kde ztrácejí hodnotu vlivem inflace,“ doporučuje Karel Šulc.

Bez pojištěných rodičů je ohrožená celá domácnost

Jako významný nástroj finančního zajištění svých dětí vnímají čeští rodiče pojištění. Pojištění dětí je v českých rodinách poměrně rozšířené. Nejčastěji mají děti sjednáno úrazové pojištění (56 %), které rodiče vnímají jako základní ochranu při sportech či běžných aktivitách. Čtyři z deseti rodičů pak zvolili i životní pojištění dítěte, přestože odborníci upozorňují, že tento typ krytí by měl být spíše doplňkový. Téměř třetina dětí má pojištění pro případ závažné nemoci (29 %) či hospitalizace (27 %). Zhruba každé čtvrté dítě (28 %) však nemá sjednáno žádné pojištění.

Finanční poradci Swiss Life Select upozorňují, že v případě dětí má pojištění jinou logiku než u dospělých. Smyslem není chránit jejich příjem, ale především pokrýt náklady spojené s léčbou či dlouhodobou péčí. Proto by měla mít prioritu pojištění vážných nemocí, úrazů a hospitalizace. Naopak životní pojištění dítěte nedává samo o sobě velký smysl – mnohem důležitější je kvalitní životní pojištění rodičů, kteří zabezpečují chod celé domácnosti. Správně nastavené rodinné pojištění tak poskytne dětem mnohem větší jistotu než smlouvy, které cílí přímo na ně.

Přitom jednou z častých chyb, se kterými se konzultanti Swiss Life Select setkávají, je právě absence kvalitního životního pojištění rodičů. Rodiče investují energii i peníze do budoucího kapitálu dítěte, ale neuvažují o tom, co by se stalo, pokud by jeden z živitelů rodiny přišel o příjem v důsledku nemoci či úrazu. V takových chvílích se dříve budovaná rezerva pro dítě stává prostředkem k pokrytí každodenních výdajů. Namísto prostředků na studium nebo start do samostatného života se tak z úspor stává záchranný polštář na běžné přežití rodiny. Podle výzkumu si velká část rodičů uvědomuje důležitost vlastního pojištění. Nejčastěji jde o životní pojištění (68 %), následované pojištěním pro případ invalidity (52 %) a závažné nemoci (45 %). Významné zastoupení má i pojištění hospitalizace (39 %) a pracovní neschopnosti (32 %). Přesto se najde zhruba čtvrtina rodičů (25 %), kteří nemají sjednáno žádné z uvedených pojištění. To znamená, že jejich rodiny mohou být v případě neočekávaných událostí výrazně zranitelné. „Rodiče by při plánování budoucnosti svých dětí měli začít nejprve u sebe – tedy ochranou vlastního příjmu. Důležitá je přitom nejen samotná existence pojistky, ale především její struktura a výše krytí, která by měla odpovídat skutečným potřebám rodiny. Finanční poradce dokáže nastavit pojistnou ochranu tak, aby v krizové situaci poskytla rodině dostatečnou jistotu,“ komentuje Karel Šulc.

Bez odborníka hrozí špatně zvolená strategie

Výběr konkrétních finančních produktů pro děti rodiče však často řeší sami, bez odborné pomoci. Pouze 38 % z nich uvedlo, že se poradilo s finančním specialistou. Dalších 24 % sice zatím pomoc odborníka nevyužilo, ale do budoucna by ji zvažovalo. Přibližně stejně velká skupina (38 %) se však netají tím, že žádnou konzultaci neplánuje. Tento přístup může být rizikový – bez profesionálního vedení hrozí, že rodiče zvolí produkty, které nejsou pro jejich cíle ideální, nebo přehlédnou výhodnější možnosti.

„Finanční plánování pro děti je dlouhodobý proces a rozdíl mezi správně a špatně nastavenou strategií může v čase znamenat statisíce korun. Konzultace s odborníkem dává rodičům jistotu, že jejich volba odpovídá nejen horizontu spoření, ale i reálným potřebám rodiny. Finanční poradce dokáže najít vhodnou kombinaci konzervativních i dynamických produktů, upozornit na rizika a postavit řešení, které se přizpůsobí změnám v životě rodiny. V praxi to znamená, že rodiče nemusejí spoléhat jen na vlastní intuici, ale mají partnera, který jim pomůže naplánovat budoucnost jejich dětí s maximální efektivitou,“ uzavírá Karel Šulc, generální ředitel Swiss Life Select.

Zdroj: Swiss Life Select

Klíčová slova: Peníze | Inflace | Rizika | Swiss Life | Kapitál | Zhodnocení | Investice | Investování | Nástroj | Swiss | Výnos | Zisk | Financování | Investiční strategie | Finanční plánování | Investice do fondů | Investiční | Spořící účet | Finanční gramotnost | Zajištění | Finanční poradce | Finanční poradci | Swiss Life Select | Stavební spoření | Finanční produkty | Investice do fondu | Generální ředitel | Finanční rezervy | Bydlení | Budoucnost | Výdaje | Poradci | Domácnosti | Spoření | Potenciál | Poradce | Úspory | JDE | Odborníci | Vyšší zhodnocení | Cíle | Paradox | Významný kapitál | Úročení | Společnost | TIM | Motivace | Vice | Karel Šulc | Plánování | Životní pojištění | Struktura | Generální ředitel Swiss Life Select | Ředitel Swiss Life Select | Rezervy | Náklady | Dlouhodobý proces | Finanční podpory |

Čtěte více

-

Pololetí zalité sluncem

„Japonsko se na několik příštích dní stane středem pozornosti, protože právě tam se uskuteční setkání zástupců zemí G20. Potvrzeno už je několik zajímavých schůzek. Kreml oznámil schůzku Donalda Trumpa a Vladimira Putina. Americký prezident se rovněž setká s čínským protějškem a budou diskutovat o zklidnění celní války mezi Spojenými státy a Čínou,“ říká Senior Equity Trader BHS Jan Němeček. -

Pololetní zisk těžařské firmy BHP byl nejvyšší za sedm let

Těžařská společnost BHP Group v první polovině svého fiskálního roku zvýšila očištěný zisk o 16 procent na 6,04 miliardy USD (127,8 miliardy Kč), maximum za sedm let. Výsledky podpořil růst cen mědi a železné rudy, hlavně díky vysoké poptávce z Číny. Firma současně dnes oznámila, že vyplatí rekordní prozatímní dividendu. -

Pololetní zpráva Fedu o měnové politice poukazuje na další zvyšování sazeb

Fed dnes zveřejnil pololetní zprávu o měnové politice a příští týden bude Powell hovořit před Kongresem. Jeho vystoupení může poskytnout určité náznaky ohledně budoucí cesty zvyšování sazeb a opatření, která mohou být přijata na březnovém zasedání. Nejdůležitější body zprávy: -

Polovina Američanů si stěžuje na finance. Inflace v eurozóně na novém maximu

Euro před zveřejněním údajů o inflaci vzrostlo v očekávání výraznějšího nárůstu v dubnu letošního roku. Samotná zpráva byla docela nevýrazná, protože se shodovala s prognózami ekonomů. Inflace v eurozóně tak vzrostla na nové historické maximum, což nutí Evropskou centrální banku aktivněji omezovat stimulační program a zvyšovat úrokové sazby. -

Polovina Čechů spoří méně nebo vůbec ve srovnání s loňským rokem

Odkládání peněz stranou se stalo problematické pro 17 % Čechů, polovina dotázaných si ve srovnání s loňským rokem vytváří menší finanční rezervu nebo dokonce žádnou. Až čtvrtina domácností uvádí, že má finanční rezervu ve výši více než pět měsíčních platů, jak vyplývá z červnového průzkumu STEM/MARK pro společnost Home Credit. 3 Češi z 10 se museli v letošním roce vypořádat s nedoplatkem energií, většina z nich jej zaplatila z výplaty nebo úspor. -

Polovina Čechů, zhruba 4,5 milionu lidí, nemá dostatečné úspory. Během rekordní inflace letošního roku mohou velmi trpět, hrozí růst kriminality

Celá polovina Čechů nemá dostatečné finanční úspory. Pokud by totiž přišli o svůj hlavní zdroj příjmu, vystačili by s úsporami pouze tři měsíce a méně. Což je nedostačující. -

Polovina českých párů má peníze ve společných finančních produktech. V rodinných financích přesto tiká časovaná bomba

Polovina českých párů využívá společné finanční produkty, ať už jde o bankovní účty či třeba stavební spoření. Přesto mohou být v ohrožení v tom, že ke svým penězům nebudou mít přístup právě tehdy, kdy je budou nejvíce potřebovat. Taková situace není neobvyklá, dle průzkumu Partners Banky se s ní setkal každý pátý Čech. Společné náklady si téměř čtvrtina českých párů dělí rovným dílem, další pětina poté poměrově podle výše platu. Starší páry společně nejčastěji šetří na důchod, mladší pak na pořízení nemovitosti. -

Polovina developerů slibuje levnější hypotéku. Ale jen přes jejich partnery

Podle nové analýzy společnosti Home Portal je financování bydlení prostřednictvím developerského hypotečního servisu běžnou součástí trhu. Z 139 sledovaných projektů jich 78 % nabízí vlastní hypoteční servis. Každý druhý projekt přitom láká na výhodnější úrokové sazby. Klient tak získá nejen nemovitost, ale i financování a často i další výhody – například nižší počáteční investici nebo odpuštění rezervačního poplatku. -

Polovina Němců vůbec nepojede na letní dovolenou, ukázal průzkum

Polovina Němců letos vůbec nepojede na letní dovolenou a raději zůstane doma. Dovolenou v zahraničí jich v době pandemie covidu-19 plánuje méně než pětina, ukázal průzkum veřejného mínění pro veřejnoprávní televizi ARD. -

Polovina rodičů dává dětem kapesné, na dětském spořicím účtu jim šetří hlavně „do začátku“

Finanční gramotnost je vhodné rozvíjet již od dětství. Více než třetina rodičů zakládá pro své ratolesti dětský spořicí účet, kam v 75 % případů posílají 300 až 1000 korun měsíčně. Kapesným pro vlastní účely obdarovává děti polovina rodičů. Pětina jich ale nijak nekontroluje, co si za něj potomek koupil. Data vyplynula z reprezentativního průzkumu NMS Market Research pro Raiffeisenbank. -

Polovina trhu nyní věří, že by Fed mohl zvýšit sazby už za dva týdny. Americké výnosy přesto dál stagnují

Na trhu s úrokovými futures se začínají dít zajímavé věci. Pravděpodobnost že by americká centrální banka mohla v polovině března zvýšit úrokové sazby totiž výrazně narůstá a po včerejším růstu se aktuálně jak podle úrokových futures, tak podle overnight sazeb pohybuje okolo 50 %. -

Polovodiče a AI na vzestupu; akcie Nvidie rostou o další 3 % 📈

Akcie společností z oblasti AI a polovodičů výrazně rostou před otevřením Wall Street a prodlužují silné oživení po nedávném výprodeji na trzích. Impulzem je oznámení, že americký prezident Donald Trump během návštěvy zemí Perského zálivu zajistil závazky ve výši 600 miliard USD od Saúdské Arábie pro americké technologické firmy. Nvidia (NVDA.US) souhlasila s prodejem stovek tisíc AI čipů do Saúdské Arábie v rámci americko-saúdského partnerství, což naznačuje pokračující růst poptávky po těchto čipech. Společnost spolu s Advanced Micro Devices (AMD.US) a Qualcommem (QCOM.US) oznámila dohody s AI startupem Humain, který byl spuštěn v pondělí saúdským státním investičním fondem. -

Polovodiče táhnou vzhůru akcie Tesly a AMD 🔎

Společnost AMD plánuje zvýšit cenu svého AI akcelerátoru Instinct MI350 z 15 000 USD na 25 000 USD – tedy o téměř 70 %. Přesto zůstane levnější než konkurenční model Blackwell B200 od Nvidie. Tento krok naznačuje silnou poptávku po AI čipech AMD a může přispět k lepším než očekávaným výsledkům za čtvrtletí. Analytici vyzdvihují rostoucí konkurenceschopnost AMD v segmentu AI hardwaru a označují MI350 za životaschopnou alternativu k dražším řešením od Nvidie. -

Polovodičová krize: Past, nebo investiční příležitost?

Stejně jako auta nemohou jezdit bez oleje v nádrži nebo bez nabité baterie, nemůže se trh s novými technologiemi rozvíjet bez křemíkových integrovaných obvodů. Tyto čipy vyžadují obrovské výdaje na vývoj a speciální výrobní podmínky. Svět čelil perspektivě konkurence o strategické dodávky polovodičů, která může určovat tempo technologického rozvoje a konkurenceschopnost podniků na trhu nových technologií. -

Polovodičová společnost ON Semiconductor reportovala za 4Q, výhled je výrazně pod konsensem trhu

Polovodičová společnost ON Semiconductor zveřejnila výsledky za čtvrtý kvartál roku 2024. Výsledky byly dle očekávání či mírně pod konsensem trhu, avšak výhled pro 1Q 2025 je dle analytiků zklamáním. Analytici z Bloomberg Intelligence uvádí, že to potvrzuje pokračující špatné podmínky v automotive sektoru. -

Polovodičová společnost ON Semiconductor zaznamenala ve 2Q meziroční pokles tržeb o 15 %

Polovodičová společnost ON Semiconductor zveřejnila výsledky hospodaření za druhý kvartál roku 2025. Výsledky byly podle očekávání Wall Street. Společnost podle slov generálního ředitele začíná pozorovat známky stabilizace na koncových trzích. -

Polovodičový cyklus stále v růstové fázi

Investice v rámci polovodičů jsou z pravidla velmi rizikové a plně se odvíjí od celé řady faktorů, jako je stav ekonomiky, vývoj technologií nebo geopolitické napětí v rámci dodavatelských řetězců. V tuto chvíli můžeme konstatovat, že poptávka je převážně růstová a táhne jí stále významný rozvoj okolo umělé inteligence. Jiné sektory, jako automobilový průmysl nebo trh chytrých telefonů spíše zaostávají. V jakém stavu je polovodičový cyklus? Jaké jsou nyní klíčové trendy odvětví? -

Položí Fed trhy kvůli přehřáté ekonomice? 🛑 Američané se bojí recese a inflace, růst akcií nevidí

Týdenní videokomentář: akcie, indexy, Forex, komodity a kryptoměny. -

Položí Grécko euro na lopatky I

Grécky faktor je kľúčom posledného výv... -

Položí Grécko euro na lopatky II

Ako sme už naznačili  v prvom komentári Gréci zač&...

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Párové obchodování: Definice, strategie a příklad tradingu

Jak moc se vyplatí hedging? (41. díl)

Predikce finančních trhů 2026 – Akcie, komodity, kryptoměny

Německé akciové indexy DAX: Proč silná ekonomika neznamená silný akciový trh (12. díl)

Jak na výběr ideální prop trading firmy?

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Párové obchodování: Definice, strategie a příklad tradingu

Jak moc se vyplatí hedging? (41. díl)

Predikce finančních trhů 2026 – Akcie, komodity, kryptoměny

Německé akciové indexy DAX: Proč silná ekonomika neznamená silný akciový trh (12. díl)

Jak na výběr ideální prop trading firmy?

Denní kalendář událostí

Členka Fedu Michelle Bowman

V USA podnikové objednávky

Na Novém Zélandu obchodní bilance

V USA týdenní změna zásob ropy

V Číně výrobní a nevýrobní index PMI

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku index CPI

Členka Fedu Michelle Bowman

V USA podnikové objednávky

Na Novém Zélandu obchodní bilance

V USA týdenní změna zásob ropy

V Číně výrobní a nevýrobní index PMI

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku index CPI

Tradingové analýzy a zprávy

Index DAX - Intradenní výhled 30.1.2026

CAC 40 - Intradenní výhled 30.1.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 30.1.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 30.1.2026

FTSE 100 - Intradenní výhled 30.1.2026

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 30.1.2026

Dow Jones - Intradenní výhled 30.1.2026

S&P 500 - Intradenní výhled 30.1.2026

Hang Seng - Intradenní výhled 30.1.2026

USD/CAD - Intradenní výhled 30.1.2026

Index DAX - Intradenní výhled 30.1.2026

CAC 40 - Intradenní výhled 30.1.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 30.1.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 30.1.2026

FTSE 100 - Intradenní výhled 30.1.2026

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 30.1.2026

Dow Jones - Intradenní výhled 30.1.2026

S&P 500 - Intradenní výhled 30.1.2026

Hang Seng - Intradenní výhled 30.1.2026

USD/CAD - Intradenní výhled 30.1.2026

Blogy uživatelů

Rozhovor s úspěšným prop traderem: Toan o své cestě od digitálního marketingu k ziskovému tradingu

Praktické okénko: Kde se nejvíce může promítnout vliv slabého dolaru?

Moje cesta prop tradingem: Plán pro dlouhodobý short obchod

Významné historické události hýbající burzou v týdnu 26. 1.–1. 2.

Nová členská zóna: Nový dizajn, úlohy a funkcie!

Od výtahového technika k fundovanému traderovi. Proč je Fabriziův příběh důkazem, že trading není o zbohatnutí přes noc

Cena zlata letí do nebes! Jaké jsou výhody a nevýhody obchodování zlata na burze? A jak na tom vydělat?

CHF/JPY: Analýza více časových rámců (W1–H4)

Analýza Nasdaq, DAX, EUR/USD, zlata a stříbra: TACO zasáhl a uspal medvědy

Praktická ukázka: Mnoho obchodů, mnoho nebezpečí

Rozhovor s úspěšným prop traderem: Toan o své cestě od digitálního marketingu k ziskovému tradingu

Praktické okénko: Kde se nejvíce může promítnout vliv slabého dolaru?

Moje cesta prop tradingem: Plán pro dlouhodobý short obchod

Významné historické události hýbající burzou v týdnu 26. 1.–1. 2.

Nová členská zóna: Nový dizajn, úlohy a funkcie!

Od výtahového technika k fundovanému traderovi. Proč je Fabriziův příběh důkazem, že trading není o zbohatnutí přes noc

Cena zlata letí do nebes! Jaké jsou výhody a nevýhody obchodování zlata na burze? A jak na tom vydělat?

CHF/JPY: Analýza více časových rámců (W1–H4)

Analýza Nasdaq, DAX, EUR/USD, zlata a stříbra: TACO zasáhl a uspal medvědy

Praktická ukázka: Mnoho obchodů, mnoho nebezpečí

Forexové online zpravodajství

GBP/USD ustupuje z víceletých maxim, býčí trend však trvá

Ethereum zůstává pod tlakem poblíž spodní hranice pásma

Frankfurtská burza v úvodu obchodování posiluje, Adidas zveřejnil předběžná čísla za 4Q

Pražská burza v úvodu na zelené nule

ČR: HDP ve 4Q podle předběžných dat meziročně vzrostl o 2,4 % při očekávání růstu o 2,5 %

Asijsko-pacifický region oslabuje

Akciový výhled: Zámořské futures padají, kdo bude novým šéfem FEDu?

WAG: UBS navýšili cílovou cenu na 142 GBp s doporučením „neutral“

Evropské futures kontrakty indikují otevření trhů v plusu

Německo: Index importních cen v prosinci meziročně klesl o 2,3 % při očekávání poklesu o 2,6 %

GBP/USD ustupuje z víceletých maxim, býčí trend však trvá

Ethereum zůstává pod tlakem poblíž spodní hranice pásma

Frankfurtská burza v úvodu obchodování posiluje, Adidas zveřejnil předběžná čísla za 4Q

Pražská burza v úvodu na zelené nule

ČR: HDP ve 4Q podle předběžných dat meziročně vzrostl o 2,4 % při očekávání růstu o 2,5 %

Asijsko-pacifický region oslabuje

Akciový výhled: Zámořské futures padají, kdo bude novým šéfem FEDu?

WAG: UBS navýšili cílovou cenu na 142 GBp s doporučením „neutral“

Evropské futures kontrakty indikují otevření trhů v plusu

Německo: Index importních cen v prosinci meziročně klesl o 2,3 % při očekávání poklesu o 2,6 %

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Fetch.ai je nejrychleji rostoucí kryptoměnou na platformě eToro

Akciový výhled: Zámořské futures padají, kdo bude novým šéfem FEDu?

USD/JPY: Jednoduché tipy pro začínající obchodníky na 9. června. Analýza včerejšího vývoje obchodování na forexu

Zemní plyn se nachází nad 2,5 USD, zlato a ropa klesají

Evropská komise chce zpřísnit Green Deal, dnes se o tom bude jednat na summitu EU v Bruselu. Před likvidačními dopady zpřísnění a souvisejícími astronomickými cenami povolenek EU varují i ekonomové z pražského CERGE či z oxfordského institutu

Evropské futures kontrakty indikují otevření trhů v plusu

WAG: UBS navýšili cílovou cenu na 142 GBp s doporučením „neutral“

Ranní shrnutí (30.05.2023)

S&P 500 v úvodu obchodní seance mírně roste

Komentář k měnám: Nucené zavírání krátkých pozic na EUR/USD pokračuje

Fetch.ai je nejrychleji rostoucí kryptoměnou na platformě eToro

Akciový výhled: Zámořské futures padají, kdo bude novým šéfem FEDu?

USD/JPY: Jednoduché tipy pro začínající obchodníky na 9. června. Analýza včerejšího vývoje obchodování na forexu

Zemní plyn se nachází nad 2,5 USD, zlato a ropa klesají

Evropská komise chce zpřísnit Green Deal, dnes se o tom bude jednat na summitu EU v Bruselu. Před likvidačními dopady zpřísnění a souvisejícími astronomickými cenami povolenek EU varují i ekonomové z pražského CERGE či z oxfordského institutu

Evropské futures kontrakty indikují otevření trhů v plusu

WAG: UBS navýšili cílovou cenu na 142 GBp s doporučením „neutral“

Ranní shrnutí (30.05.2023)

S&P 500 v úvodu obchodní seance mírně roste

Komentář k měnám: Nucené zavírání krátkých pozic na EUR/USD pokračuje

Blogy uživatelů

Praktická ukázka: Sympatická volatilita

INVESTIČNÍ GLOSA: Nastolil bitcoin mýtický decoupling? Grafy naznačují, že ano

Jak využívat sezónní trendy v obchodování?

Trading ideas: EUR/CHF, EUR/AUD a AUD/NZD

Test programu StartTrader od firmy Fintokei

Trading ideas: EUR/AUD, NZD/CAD a GBP/JPY

Multitimeframe analýza: 26.10.2022 AUD/USD

Zasadanie ECB

Praktická ukázka: Trocha klidu

Index S&P 500 spadl do korekce, býci by na to mohli zareagovat

Praktická ukázka: Sympatická volatilita

INVESTIČNÍ GLOSA: Nastolil bitcoin mýtický decoupling? Grafy naznačují, že ano

Jak využívat sezónní trendy v obchodování?

Trading ideas: EUR/CHF, EUR/AUD a AUD/NZD

Test programu StartTrader od firmy Fintokei

Trading ideas: EUR/AUD, NZD/CAD a GBP/JPY

Multitimeframe analýza: 26.10.2022 AUD/USD

Zasadanie ECB

Praktická ukázka: Trocha klidu

Index S&P 500 spadl do korekce, býci by na to mohli zareagovat

Vzdělávací články

Jak na Risk-Reward-Ratio (RRR)

Jak zajímavé mohou být příjmy z forexu?

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

ICT trading - Smart Money strategie (1. díl)

VIDEO: Díky této metodě budete mít větší Take-Profity a nižší Stop-Lossy

Začněte si vydělávat tradingem pomocí této jednoduché metody

Jak obchodovat pattern Cup and Handle (hrnek s ouškem)

Začíná nejpopulárnější česko-slovenská investiční soutěž

Unikátní predikce: Co očekávají banky, brokeři a analytici v roce 2025 na finančních trzích?

Sektorové indexy: Které části trhu táhnou akcie vzhůru? (6. díl)

Jak na Risk-Reward-Ratio (RRR)

Jak zajímavé mohou být příjmy z forexu?

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

ICT trading - Smart Money strategie (1. díl)

VIDEO: Díky této metodě budete mít větší Take-Profity a nižší Stop-Lossy

Začněte si vydělávat tradingem pomocí této jednoduché metody

Jak obchodovat pattern Cup and Handle (hrnek s ouškem)

Začíná nejpopulárnější česko-slovenská investiční soutěž

Unikátní predikce: Co očekávají banky, brokeři a analytici v roce 2025 na finančních trzích?

Sektorové indexy: Které části trhu táhnou akcie vzhůru? (6. díl)

Tradingové analýzy a zprávy

Swingové obchodování bitcoinu 27.5.2025

Index spekulativního sentimentu 9.1.2023

Bitcoin - Intradenní výhled 6.8.2021

Live trading: Na pip přesný ziskový GBP/USD obchod

GBP/USD - Intradenní výhled 11.8.2016

Růst ekonomiky Ruské federace ve druhém čtvrtletí zpomalil na 1,1 procenta

Stříbro - Intradenní výhled 30.1.2026

S&P 500 - Intradenní výhled 30.1.2026

Moody's zhoršila rating Řecka

FTSE 100 - Intradenní výhled 30.1.2026

Swingové obchodování bitcoinu 27.5.2025

Index spekulativního sentimentu 9.1.2023

Bitcoin - Intradenní výhled 6.8.2021

Live trading: Na pip přesný ziskový GBP/USD obchod

GBP/USD - Intradenní výhled 11.8.2016

Růst ekonomiky Ruské federace ve druhém čtvrtletí zpomalil na 1,1 procenta

Stříbro - Intradenní výhled 30.1.2026

S&P 500 - Intradenní výhled 30.1.2026

Moody's zhoršila rating Řecka

FTSE 100 - Intradenní výhled 30.1.2026

Témata v diskusním fóru

EUR/GBP

Významné historické události hýbající burzou v týdnu 17.–23. listopadu

FOREX trading

Prečo nežijeme v deflačnom svete?

Bank of England zbrojí před Brexitem

Americký dolar je stále drahý

Zlepšete své obchodování s pomocí backtestingu strategií

Bollingerove pásma

EUR/USD

XTB nebo Admiral Markets?

EUR/GBP

Významné historické události hýbající burzou v týdnu 17.–23. listopadu

FOREX trading

Prečo nežijeme v deflačnom svete?

Bank of England zbrojí před Brexitem

Americký dolar je stále drahý

Zlepšete své obchodování s pomocí backtestingu strategií

Bollingerove pásma

EUR/USD

XTB nebo Admiral Markets?