Ticker Tape by TradingView

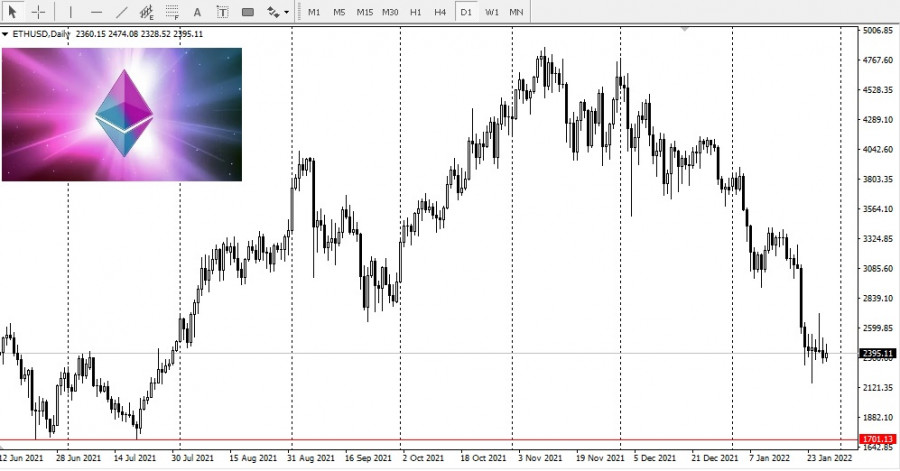

Výhled pro kryptoměny na rok 2022

Podle analytiků si bitcoin a ethereum budou muset navzdory určitému útlumu dát pozor na větší volatilitu. Dlouhodobé vyhlídky kryptoměn jsou nadále pozitivní. Cenová akce kryptoměn stále úzce souvisí s americkými akciemi, které jsou kvůli jestřábímu prohlášení Fedu dál pod tlakem.

Podle hlavního tržního analytika společnosti OANDA Edwarda Moyi není ještě kolísavá dynamika bitcoinu u konce, protože Fed letos hodlá realizovat agresivnější měnovou politiku. Je možné, že příští měsíce budou naplněny obchodováním volatilních krypto aktiv.

Předseda Fedu Jerome Powell ve středu poznamenal, že situace kolem americké inflace je nyní o trochu horší než v prosinci.

Marcus Sotiriou, analytik společnosti GlobalBlock, uvedl, že tento makro spouštěč bitcoinu je momentálně v centru zájmu krypto trhu. Nedávný výprodej byl navíc zapříčiněn z části makroekonomickými podmínkami.

Marcus Sotiriou poznamenal, že kryptoměny a akcie budou příští měsíc nebo dva bojovat – až do dalšího zasedání Fedu o měnové politice, které se bude konat v březnu.

Obchodování bude podle něj trochu náročné. Instituce se budou snažit chránit před březnovým zvýšením sazeb, přičemž se zatím neví, zda půjde o dvojnásobné zvýšení, nebo ne. Jakmile si ale lidé uvědomí, že zvýšení sazeb nezmění všechno, může krypto trh obnovit vzestupný trend. Dlouhodobý výhled je stále velmi optimistický.

Generální ředitel společnosti Tokens.com Andrew Kiguel oproti tomu řekl, že vysoká volatilita není v krypto odvětví ničím novým. Věří, že kryptoměny čeká další dobrý rok. Lidé zapomínají, že bitcoin loni svou cenu téměř zdvojnásobil, zaznamenaný růst činil 60 %.

Andrew Kiguel dále upozornil na rozpor mezi cenou bitcoinu a jiných kryptoaktiv systému Web3, například etherea.

"Dojde k výraznějšímu oddělení bitcoinu a aktiv Web3. Hlavním katalyzátorem bitcoinu bude regulace v oblasti těžby a případné povolení SEC pro reálné spotové bticoinové ETF. Ethereum bude stavět na vývoji Web3, včetně krypto her a DeFi," řekl Kiguel.

Dodal také, že ethereum by mohlo v roce 2022 znovu překonat bitcoin. Bitcoin by měl letos vzrůst z 80 000 USD na 100 000 USD, zatímco ethereum by mohlo oproti současným úrovním vzrůst o dalších 400 %.

Bitcoin zakončí letošní rok s největší pravděpodobností o 40–50 % výš než v roce 2021. Ethereum bude mít oproti tomu mnohem větší růstový potenciál.

Dále, inflační narativ bude bitcoin podporovat po celý rok, protože retailoví investoři a instituce budou hledat aktiva, která lze použít jako zajištění proti tlakům rostoucích cen.

A protože inflace je v USA nejvyšší za posledních čtyřicet let, bude případ bitcoinu rezonovat u ještě většího počtu investorů.

Bitcoin je stále ve fázi přijímání. Byl vytvořen jako metoda úspor decentralizovaným způsobem. Cena je krátkodobě volatilní, ale kdyby lidé bitcoiny posledních deset let, nebo alespoň posledních několik let, používali jako spořicí účty, byli by dnes určitě bohatší než v minulosti.

Klíčová slova: Bitcoin | Inflace | USA | Analytik | ETF | Akcie | Aktiva | Fed | Trend | Volatilita | USD | Obchodování | Investoři | Zasedání Fedu | Oanda | Regulace | Makro | Volatilní | Analytika | Cena | Spořící účty | Trh | Výprodej | ROCE | Kryptoměny | Zajištění | Ethereum | Vysoká volatilita | Výhled | Jerome Powell | Krypto | Bitcoiny | Zvýšení sazeb | Generální ředitel | Vyhlídky | Prohlášení | Předseda | Situace | SEC | Růst | Potenciál | Dlouhodobý výhled | DeFi | Defi | Retailoví investoři | Krypto trh | Odvětví | Společnosti | Etherea | Instituce | Výhled pro kryptoměny |

Čtěte více

-

Výhled pro GBP/USD na 27. srpna 2025

V hodinovém grafu měnový pár GBP/USD v úterý vzrostl k Fibonacciho úrovni 76,4 % na 1,3482, odtud se však odrazil a obrátil ve prospěch amerického dolaru. Pokles tak může pokračovat směrem k zóně supportu 1,3416–1,3425. Odraz od této oblasti by mohl hrát ve prospěch britské libry a přinést růst zpět k úrovni 1,3482. Průraz nad 1,3482 by uvolnil cestu k dalšímu růstu až k Fibonacciho úrovni 100,0 % na 1,3586. -

Výhled pro GBP/USD na 28. srpna 2025

V hodinovém grafu pár GBP/USD ve středu nejprve propadl k zóně supportu 1,3416–1,3425 poté, co se odrazil od úrovně 1,3482, následně obrátil ve prospěch libry a vystoupal nad úroveň 76,4 % Fibonacciho retracementu na 1,3482. Konsolidace nad 1,3482 umožňuje očekávat další posílení britské měny a podporuje zachování dlouhých pozic. Naopak, uzavření pod 1,3482 by znovu hrálo ve prospěch amerického dolaru a návratu do zóny 1,3416–1,3425. -

Výhled pro GBP/USD na 4. dubna. Libra se vrátila k dolní hranici bočního kanálu.

GBP/USD se ve středu rovněž obchodoval pozitivně. Jak jsme uvedli v článku o EUR/USD, pro tento pohyb neexistovaly žádné fundamentální ani makroekonomické důvody. Americký index ISM PMI ve službách se sice ukázal být nižší, než se předpokládalo, ale nebyl natolik špatný, aby způsobil tak prudký pokles páru. Zprávu ADP, která překonala očekávání, trh ignoroval. Projev předsedy Federálního rezervního systému Jeromea Powella začal poté, co dolar již klesl o 80 pipsů, takže tlak na dolar nijak zvlášť nevyvolal. -

Výhled pro GBP/USD na 7. května. Nový týden, nový růst

Také GBP/USD se v pondělí pokoušel pokračovat ve svém vzestupném pohybu. Přestože minulý týden rostoucí kanál opustil, vzestupný pohyb přetrvává. Britská libra opět roste bez zjevného důvodu. Pokud měl trh minulý a předminulý týden k prodeji dolaru pádné důvody, v pondělí pak neměl žádné. Trh navíc často "ignoruje" faktory, které by měly vést k poklesu britské libry, ale nezmešká ani jeden faktor pro prodej dolaru. Celkově se stále domníváme, že se libra obchoduje nelogicky, je příliš drahá a překoupená. -

Výhled pro GBP/USD na 8. března. Libra pokračuje v růstu

GBP/USD se ve čtvrtek obchodoval na vyšší úrovni. Volatilita byla opět nízká, ale pár i tak pokryl rozpětí 70–80 pipsů. Pamatujte, že 80 pipsů pro britskou libru není mnoho, ale alespoň se nepotýkáme s flat trhem. Na konci dne se pár ocitl poblíž horní hranice bočního kanálu, kde se obchoduje již více než tři měsíce. Na 24hodinovém časovém rámci pár opět otestoval Fibonacciho úroveň 61,8 %. Logicky bychom měl být svědky odrazu od této úrovně, ale trh je natolik býčí, že by nebylo překvapením, kdyby pár tuto hranici překonal a dokonce obnovil růstový trend. -

Výhled pro GBP/USD na 8. dubna. Libra se cítí ve flatu skvěle

Měnový pár GBP/USD v pátek vykazoval naprosto absurdní pohyby. Byly totožné s těmi, které vykazoval měnový pár EUR/USD. Zpočátku na základě silných statistik z trhu práce a nezaměstnanosti z druhé strany oceánu dolar rostl, ale poté se rychle vrátil na původní pozice. Veškeré pohyby v pátek a v průběhu celého minulého týdne neměly na technický obraz prakticky žádný vliv. Faktem je, že libra se poslední 4 měsíce pohybuje na stejné úrovni. Je to jasně patrné ve 24hodinovém časovém rámci. Cena se tedy může v rámci této flat fáze (přibližně mezi úrovněmi 1,25 a 1,28) pohybovat, jak chce. Linie indikátoru Ichimoku nemají žádnou sílu. To, že se cena nachází nad nimi nebo pod nimi, nevypovídá o žádném trendu.Zbývají pouze dvě možnosti. Buď počkat na konec flatu, nebo obchodovat v těch nejmenších časových rámcích. První možnost je špatná, protože nikdo neví, jak dlouho ještě budeme muset čekat. Flat fáze trvá již 4 měsíce a mohla by trvat další 4 měsíce. Druhá možnost je špatná, protože se nejedná pouze o flat, ale o flat s nízkou volatilitou. Pár se obvykle pohybuje o 50–60 pipsů denně, takže je velmi obtížné očekávat a priori dobré zisky. A když k tomu přidáme několik signálů, které kvůli nízké volatilitě prostě nefungují správně, pak je to docela smutné a skličující. Nejdůležitější však je, aby obchodníci jasně pochopili, co mohou od páru v současné době očekávat. Pochopení této skutečnosti jim pomůže vyhnout se ztrátám. -

Výhled pro GBP/USD na 9. května. Libra zůstává před zasedáním Bank of England beze změny

Ve středu se měnový pár GBP/USD nepokusil prodloužit svůj pohyb směrem dolů. Trh se domníval, že dva dny medvědího obchodování jsou zcela dostačující a nemá cenu před čtvrtečním zasedáním Bank of England otevírat pozice. Proto libra neklesala. Pár před týdnem opustil vzestupný kanál a od té doby se nic nestalo. Libra se opět obchoduje poblíž svých lokálních maxim a nedokáže ani aktualizovat poslední lokální minimum. V pondělí, úterý a ve středu nebyly v USA a ve Velké Británii k dispozici žádné fundamentální ani makroekonomické údaje, takže je pochopitelné, že pár GBP/USD zaznamenal nízkou volatilitu. -

Výhled pro GBP/USD 8. února. Libra vystřelila na důležitou úroveň rezistence

GBP/USD se ve středu obchodoval s jasnou pozitivitou. Pokud se euro posouvalo nahoru postupně, pak britská libra významně vzrostla a už se zotavila z přibližně 50 % svých ztrát z propadu na konci minulého týdne a na začátku tohoto týdne. V současné době se cena přiblížila linii Kijun-sen na 4hodinovém grafu – pamatujme na to, že tato linie je poměrně silná. Flat trend skončil, takže můžeme očekávat odraz od kritické linie a možná pokračování downtrendu. -

Výhled pro investování: Návrat zlatých časů?

Světové akciové trhy nadále šplhají nahoru. MSCI World Index se za rok zvýšil o plných 10,5 procent a S&P 500 dosáhl v březnu nových maxim. Na rozdíl od loňska ale stále nejde o rok, kdy se můžeme s vírou vrhnout do vln rizikových aktiv. Burzy nových akciových trhů zaostávají, za rok dokonce klesly o 1,6 procent, a i když všechna odvětví zahrnutá v indexu S&P vzrostla, v čele pelotonu je zdravotnictví a běžné spotřební zboží. Firemní obligace se víceméně nehnuly z místa. Obecně řečeno se naše doporučení velmi povedlo. Doporučovali jsme nakoupit akcie, prodat státní dluhopisy a nedávno jsme vydali neutrální doporučení ohledně firemních obligací. -

Výhled pro japonský jen zůstává jednoznačně býčí

Bank of Japan ponechala ve středu úrokové sazby beze změny a trh reagoval neutrálně, protože tento výsledek se všeobecně očekával. Guvernér BoJ Kazuo Ueda uvedl, že riziko růstu jádrové inflace přetrvává, protože růst mezd a ceny potravin jsou stále vyšší. V noci budou zveřejněny údaje o inflaci za únor a dosavadní trend rozhodně straní dalšímu růstu. -

Výhled pro měnový pár EUR/USD na 10. května. Euro bezdůvodně vzrostlo

Měnový pár EUR/USD ve čtvrtek vzrostl. Výše uvedený graf může naznačovat, že byl tento pohyb směrem vzhůru silný, ale ve skutečnosti se pár za poslední den nepohnul o více než 60 pipsů. Cena se stále obchoduje uvnitř vzestupného kanálu, takže vzestupný trend, který trvá již tři týdny, přetrvává. Upozorňujeme, že současný růst je součástí korekce proti výraznému poklesu a zdá se, že tato korekce nemá konce. Občas k tomu existují důvody: poslední údaje z USA totiž dolarové býky zklamaly. Někdy však – stejně jako včera – euro nemělo k růstu žádný důvod. -

Výhled pro měnový pár EUR/USD na 14. května. Euro se nadále otřásá. EUR/USD v pondělí zaznamenal nízkou volatilitu.

Měnový pár EUR/USD v pondělí zaznamenal nízkou volatilitu. Euro se sice vyhouplo výše, ale pohyby byly tak slabé, že je těžké říci, kdo dokázal těžit z pohybu o pouhých zhruba 20 pipsů. Pár se nadále pohybuje v blízkosti horní linie vzestupného kanálu, čímž si zachovává vyhlídky na korekci směrem vzhůru. Tato korekce trvá již měsíc. Není pochyb o tom, že se jedná o korekci; rychlý pohled na 4hodinový časový rámec to jasně dokazuje. Intradenní pohyby jsou slabé a střednědobé pohyby jsou pomalé. -

Výhled pro měnový pár EUR/USD na 17. května. Možná, že k mírné korekci vůbec nedošlo

Měnový pár EUR/USD ve čtvrtek prodělal menší medvědí korekci. Ta byla tak slabá, že není jasné, zda pár vůbec klesne k linii Senkou Span B. Jak již bylo zmíněno, trh se vrátil ke své oblíbené rutině posledních šesti měsíců. Ta spočívá v nákupu eura pod jakoukoli záminkou, zatímco nákup amerického dolaru je možný pouze při významných příležitostech. Většina fundamentálních a makroekonomických souvislostí, které hovoří ve prospěch dolaru, je trhem buď ignorována, nebo interpretována v jeho neprospěch, což znamená totéž. Abychom byli spravedliví, za poslední měsíc přišlo z USA mnoho negativních údajů, které mohly a měly vyvolat pokles dolaru. Dolar však klesal mnohem častěji, než by odpovídalo údajům. Trh navíc ignoruje skutečnost, že Federální rezervní systém nehodlá v dohledné době snižovat sazby. -

Výhled pro měnový pár EUR/USD na 8. března. Euro po zasedání ECB roste

Měnový pár EUR/USD ve čtvrtek zaznamenal pozitivní vývoj. Tentokrát byl růst opravdu poměrně impozantní, zejména pokud jej budeme měřit od denního minima. Stejně jako tomu bylo o den dříve, trh neměl k nákupu eura žádné zvláštní důvody. Klíčovou událostí dne bylo zasedání Evropské centrální banky, přesněji řečeno projev prezidentky ECB Christine Lagarde. A co vlastně řekla, že se trhu náhle zachtělo nakupovat euro? -

Výhled pro německou ekonomiku se lepší. Může se ale skutečně odtrhnout od zbytku eurozóny?

Podle několika průzkumů by se měla situace v německé ekonomice v letošním roce zlepšit i přesto, že poslední... -

Výhled pro NZD se po dnešních datech znovu zlepšil. Nové long NZDUSD pozice ale nyní mohou být docela rizikové

Z Nového Zélandu v noci ze včerejška na dnešek přišla čerstvá čtvrtletní data z pracovního trhu, která potvrzují, že výhled pro NZD zůstává i nadále pozitivní. Čísla skončila prakticky ve všech oblastech nad očekávání dobře. Novozélandská nezaměstnanost klesla v minulém čtvrtletí poprvé od roku 2009 pod hranici 5 %, zatímco zaměstnanost stoupla o silných 1,4 %. Obojí bylo výrazně nad většinovým konsenzem a dobře si vedly i ostatní statistiky. Například míra participace rostla o 0,4 % až na 70,1 % a solidního růstu se dočkaly také mzdy (+0,4 q/q a 1,7 y/y), nebo odpracované hodiny. -

Výhled pro pár AUD/USD na 13. dubna 2023

Pár AUD/USD už třetí den v řadě rozvíjí rostoucí trend a míří ke klíčovým úrovním rezistence 0,6780 (144 EMA v denním grafu), 0,6810 (200 EMA v denním grafu) a 0,6840 (50 EMA v týdenním grafu). -

Výhled pro pár AUD/USD na 2. května 2023

Trh na výsledky dnešního zasedání RBA reagoval prudkým posílením australského dolaru a nárůstem páru AUD/USD. Prorazil přitom kulatou úroveň rezistence 0,6700 a dosáhl intradenního maxima 0,6716. Cena nicméně zatím nedokázala překonat silnou rezistenci na úrovni 0,6710 (50 EMA v denním grafu) a pár AUD/USD na začátku dnešní evropské obchodní seance malinko ustoupil z dnešního maxima. -

Výhled pro pár AUD/USD na 26. června 2023

Trh zareagoval na výsledky červnového zasedání RBA výrazným posílením australského dolaru a růstem páru AUD/USD. Cena vzrostla z úrovně 0,6500 o 400 pipů na lokální rezistenci 0,6900 (tato úroveň zároveň odpovídá horní hranici nově vytvořeného klesajícího kanálu v týdenním grafu). -

Výhled pro pár AUD/USD na 27. března 2023

Pár AUD/USD se dál obchoduje na medvědím trhu, a to krátkodobém, střednědobém i dlouhodobém. Makro statistiky z Austrálie z minulého týdne byly slabé a nedokázaly australskou měnu podpořit. Ze zápisu z březnového zasedání Reserve Bank of Australia, který byl zveřejněn v úterý, vyplývá, že se vedení centrální banky rozhodlo zrevidovat na příštím zasedání argumenty ve prospěch pauzy, protože tím – jak připouští – získá víc času na zhodnocení ekonomických vyhlídek.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Denní kalendář událostí

Prezident Bundesbank Joachim Nagel

Na Novém Zélandu maloobchodní tržby

V USA prodeje nových domů

V USA prodeje nových domů

V USA HDP cenový index

V USA cenový index PCE

V USA hrubý domácí produkt (HDP)

V Kanadě maloobchodní tržby

V USA výrobní index PMI a PMI za služby

V Británii výrobní index PMI a PMI za služby

Prezident Bundesbank Joachim Nagel

Na Novém Zélandu maloobchodní tržby

V USA prodeje nových domů

V USA prodeje nových domů

V USA HDP cenový index

V USA cenový index PCE

V USA hrubý domácí produkt (HDP)

V Kanadě maloobchodní tržby

V USA výrobní index PMI a PMI za služby

V Británii výrobní index PMI a PMI za služby

Tradingové analýzy a zprávy

NZD/USD - Intradenní výhled 17.2.2026

EUR/JPY - Intradenní výhled 17.2.2026

CAD/JPY připravil nákupní příležitost na klíčovém supportu

NZD/CHF se připravuje na změnu trendu, vyplatí se nyní prodat?

Bitcoin - Intradenní výhled 17.2.2026

Index DAX - Intradenní výhled 17.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 17.2.2026

FTSE 100 - Intradenní výhled 17.2.2026

Dow Jones - Intradenní výhled 17.2.2026

USD/CAD - Intradenní výhled 17.2.2026

NZD/USD - Intradenní výhled 17.2.2026

EUR/JPY - Intradenní výhled 17.2.2026

CAD/JPY připravil nákupní příležitost na klíčovém supportu

NZD/CHF se připravuje na změnu trendu, vyplatí se nyní prodat?

Bitcoin - Intradenní výhled 17.2.2026

Index DAX - Intradenní výhled 17.2.2026

Index DAX (Eurex) (FDAX) - Intradenní výhled 17.2.2026

FTSE 100 - Intradenní výhled 17.2.2026

Dow Jones - Intradenní výhled 17.2.2026

USD/CAD - Intradenní výhled 17.2.2026

Blogy uživatelů

Kolik rozhodnutí denně ještě dává smysl?

Zľava 70% iba do stredy!

INVESTIČNÍ GLOSA: Daňová šílenost made in Nizozemsko. Investoři mají platit za nerealizované zisky

4 nejhorší časy pro obchodování na forexu

Jaký je potenciál platiny?

Výběr z nedělní přípravy: Měnové páry EUR/USD a EUR/JPY

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Kolik rozhodnutí denně ještě dává smysl?

Zľava 70% iba do stredy!

INVESTIČNÍ GLOSA: Daňová šílenost made in Nizozemsko. Investoři mají platit za nerealizované zisky

4 nejhorší časy pro obchodování na forexu

Jaký je potenciál platiny?

Výběr z nedělní přípravy: Měnové páry EUR/USD a EUR/JPY

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Forexové online zpravodajství

Shrnutí trhu: Evropské indexy rostou navzdory slabosti na Wall Street 🚩 Německý ZEW pod očekáváním

Graf dne: GBPUSD prudce klesá, britská ekonomika si zjevně žádá snížení sazeb 🇬🇧 ✂️

Aktivistický fond Elliott vstupuje do Norwegian Cruise

Ozvěny trhu: Trump versus makrodata

AUD/JPY se odráží od 107,60 a obnovuje růstový trend

Zlato balancuje nad 5 000 při zpomalujícím momentu

Invesco: Zlato z obou úhlů pohledu

Zlato jako pojistka, ne jen investice. Mladí milionáři mu věří víc než jejich rodiče

Hovořit s voicebotem? Ne, děkuji, říkají Češi v průzkumu

GEVORKYAN v portfóliu fondu Goldman Sachs

Shrnutí trhu: Evropské indexy rostou navzdory slabosti na Wall Street 🚩 Německý ZEW pod očekáváním

Graf dne: GBPUSD prudce klesá, britská ekonomika si zjevně žádá snížení sazeb 🇬🇧 ✂️

Aktivistický fond Elliott vstupuje do Norwegian Cruise

Ozvěny trhu: Trump versus makrodata

AUD/JPY se odráží od 107,60 a obnovuje růstový trend

Zlato balancuje nad 5 000 při zpomalujícím momentu

Invesco: Zlato z obou úhlů pohledu

Zlato jako pojistka, ne jen investice. Mladí milionáři mu věří víc než jejich rodiče

Hovořit s voicebotem? Ne, děkuji, říkají Češi v průzkumu

GEVORKYAN v portfóliu fondu Goldman Sachs

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

USD/JPY: jednoduché obchodní tipy pro začátečníky ze dne 5. srpna (americká seance)

Colt CZ: Obchodování naposledy s dividendou 15 CZK

Večerné zhrnutie

Ethereum padá pod hranici 2 000 USD. Trh reaguje zvýšeným prodejním tlakem

Colt CZ oznámil zahájení zpětného odkupu akcií

Futures na S&P 500 klesají o 1 % kvůli jestřábímu tónu Fedu a silným datům

Japonsko – země vycházejícího slunce, růstu a zisků?

Frankfurt v pondělí posiloval

Liberec se již potřetí stane útočištěm kryptoměnových nadšenců

Akciový výhled: Evropa otevře růstem

USD/JPY: jednoduché obchodní tipy pro začátečníky ze dne 5. srpna (americká seance)

Colt CZ: Obchodování naposledy s dividendou 15 CZK

Večerné zhrnutie

Ethereum padá pod hranici 2 000 USD. Trh reaguje zvýšeným prodejním tlakem

Colt CZ oznámil zahájení zpětného odkupu akcií

Futures na S&P 500 klesají o 1 % kvůli jestřábímu tónu Fedu a silným datům

Japonsko – země vycházejícího slunce, růstu a zisků?

Frankfurt v pondělí posiloval

Liberec se již potřetí stane útočištěm kryptoměnových nadšenců

Akciový výhled: Evropa otevře růstem

Blogy uživatelů

Švýcarský frank se vrací na scénu

Evropskou a britskou centrální banku trápí podobný problém

Akciové portfolio Tomáše Vranky: Věřím firmě Walt Disney kvůli síle její značky

EURUSD uzavírá na silných hodnotách

Jak řídit poměr výnosu vůči riziku?

Akciový index S&P 500: Analýza více časových rámců (MN až D1)

Měnový pár EUR/JPY: Kombinovaná analýza týdenního grafu

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 6.7.2012

Indikátory a oscilátory – pomocníci?

Proč vlastně děláme trading? A co na to říká AI?

Švýcarský frank se vrací na scénu

Evropskou a britskou centrální banku trápí podobný problém

Akciové portfolio Tomáše Vranky: Věřím firmě Walt Disney kvůli síle její značky

EURUSD uzavírá na silných hodnotách

Jak řídit poměr výnosu vůči riziku?

Akciový index S&P 500: Analýza více časových rámců (MN až D1)

Měnový pár EUR/JPY: Kombinovaná analýza týdenního grafu

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 6.7.2012

Indikátory a oscilátory – pomocníci?

Proč vlastně děláme trading? A co na to říká AI?

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Technická analýza - indikátory sledující trend

Tyto 3 bankovní akcie vám zaručí pasivní příjem a ke všemu dlouhodobě rostou

Koho sledovat na Twitteru

Drahé vybavení traderů: Nezbytnost nebo pozlátko?

Od Alexandra Velikého po dnešní denár. Podívejte se na historii makedonského platidla

Obchodní platforma cTrader – recenze a návod

Získejte 30% slevu na programy RebelsFunding a objevte platformu RF-Trader

Novoroční tradingová inspirace - 3 nejúspěšnější obchody traderů Fintokei

Červen 2022: Výsledky tradingu institucionálních objednávek

Bitcoin, zlato, stříbro, akcie: Začíná to!

Technická analýza - indikátory sledující trend

Tyto 3 bankovní akcie vám zaručí pasivní příjem a ke všemu dlouhodobě rostou

Koho sledovat na Twitteru

Drahé vybavení traderů: Nezbytnost nebo pozlátko?

Od Alexandra Velikého po dnešní denár. Podívejte se na historii makedonského platidla

Obchodní platforma cTrader – recenze a návod

Získejte 30% slevu na programy RebelsFunding a objevte platformu RF-Trader

Novoroční tradingová inspirace - 3 nejúspěšnější obchody traderů Fintokei

Červen 2022: Výsledky tradingu institucionálních objednávek

Tradingové analýzy a zprávy

Švýcarsko zmrazilo ruský majetek za 7,5 miliardy švýcarských franků

Intradenní obchodování: USD/CHF testuje rezistenci v rostoucí trendovém kanálu

Reuters: Kvůli dluhům Peking změní spolupráci soukromého a veřejného sektoru

Západní firmy chtějí snížit dominanci Číny investicemi do syntetického grafitu

Swingové obchodování zlata 4.2.2026

Více než polovina německých podniků čelí podle průzkumu nedostatku pracovníků

Německý ministr hospodářství čeká růst HDP a pokračování stávající politiky

Yellenová: Fond koronavirové pomoci pomůže USA odolat otřesům kvůli Ukrajině

Komodity: Ceny ropy mírně rostou, většímu vzestupu ale brání data o poptávce v Číně

Trump jmenoval do čela úřadu statistiky práce konzervativního ekonoma Antoniho

Švýcarsko zmrazilo ruský majetek za 7,5 miliardy švýcarských franků

Intradenní obchodování: USD/CHF testuje rezistenci v rostoucí trendovém kanálu

Reuters: Kvůli dluhům Peking změní spolupráci soukromého a veřejného sektoru

Západní firmy chtějí snížit dominanci Číny investicemi do syntetického grafitu

Swingové obchodování zlata 4.2.2026

Více než polovina německých podniků čelí podle průzkumu nedostatku pracovníků

Německý ministr hospodářství čeká růst HDP a pokračování stávající politiky

Yellenová: Fond koronavirové pomoci pomůže USA odolat otřesům kvůli Ukrajině

Komodity: Ceny ropy mírně rostou, většímu vzestupu ale brání data o poptávce v Číně

Trump jmenoval do čela úřadu statistiky práce konzervativního ekonoma Antoniho

Témata v diskusním fóru

Kryptoměny

Proč obchodovat jednoduše

Nejlepší forexové vtipy!

Bitcoin

Zlato - výhledy

Jak ovlivní americké volby trhy?

Pomoc pri vybere brookera + co obchodovat

Praktická ukázka: Rozdíl nebyl tak velký

Britská libra je zralá na nákup

FX ranný výhľad 12.9.2017 a obchodný plán

Kryptoměny

Proč obchodovat jednoduše

Nejlepší forexové vtipy!

Bitcoin

Zlato - výhledy

Jak ovlivní americké volby trhy?

Pomoc pri vybere brookera + co obchodovat

Praktická ukázka: Rozdíl nebyl tak velký

Britská libra je zralá na nákup

FX ranný výhľad 12.9.2017 a obchodný plán