Ticker Tape by TradingView

PENZIJNÍ FONDY V ROCE 2022: Velký propad u dynamických účastnických fondů, zhodnocení přinesly jen ty konzervativní

Účastníci doplňkového penzijního spoření (DPS), kteří v roce 2022 spořili v dynamických fondech, zaznamenali doposud největší propad za 10letou historii účastnických fondů. Většinou šlo o dvojcifernou ztrátu. Naopak klienti, kteří spoří v konzervativních fondech, si podle čerstvé analýzy společnosti Freedom Financial Services na rozdíl od předchozího roku připsali většinou kladné zhodnocení.

Účastnický nebo transformovaný fond má v České republice téměř polovina občanů. Dle dostupných údajů Asociace penzijních společností je ve III. pilíři důchodového systému 4 402 008 účastníků. Z toho je 36 % v režimu účastnických fondů DPS, které nahradilo od roku 2013 penzijní připojištění. Celkově mají lidé v penzijním spoření 574,17 mld. Kč a z toho je cca 109,9 mld. Kč v účastnických fondech. V rámci třetího pilíře se jedná přibližně o 19 % veškerého majetku na penzi.

Účastnické fondy (ÚF) mají dvě základní linie. Zaprvé to jsou povinné konzervativní fondy (PKF), které musí podle zákona (407/2011 Sb.) být v nabídce každé penzijní společnosti, a druhou skupinu tvoří fondy, které nejsou v zákoně o DPS upraveny speciálním paragrafem. K 31. prosinci 2022 bylo registrováno 35 účastnických fondů. Za poslední rok tak přibyl jeden, a to Conseq Target Bond 2035, který zhodnocuje prostředky prostřednictvím nástrojů peněžního trhu a dluhopisů. Řadí se tak mezi konzervativní fondy. Reálně je ale dostupných 34 účastnických fondů, protože KB Penzijní společnost od 5. 2. 2022 nenabízí pro nově uzavřené smlouvy možnost vstoupit do KB vyváženého účastnického fondu. Penzijních společností působí na českém trhu celkem 9.

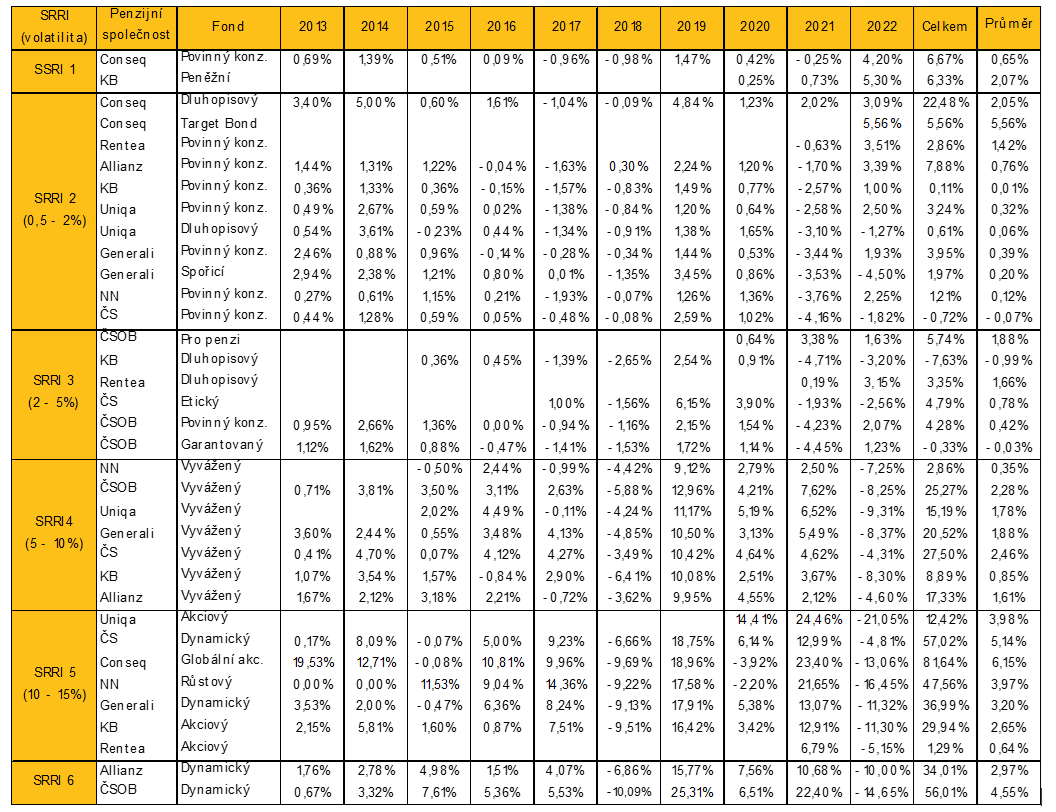

Pokud bychom chtěli jednotlivé účastnické fondy rozlišit podle rizikovosti, lze využít standardizovaný ukazatel SRRI, který povinně vykazuje každý fond a musí ho i pravidelně přepočítávat. „Ukazatel SRRI může nabývat sedmi hodnot, přičemž 1 je ‚nejbezpečnější‘, respektive nejméně volatilní, a 7 ‚nejrizikovější‘, tedy nejvíce volatilní,“ říká Václav Šimek, partner ve společnosti Freedom Financial Services a dodává: „Mezi účastnickými fondy najdeme pouze dva, které mají skutečně velmi nízkou volatilitu stupně 1. Na opačném konci spektra jsou také jen dva fondy, které se vyznačují naopak velmi vysokou volatilitou stupně 6.“

Jak ukazuje čerstvá analýza Freedom Financial Services naprostá většina fondů (přesně 21) skončila za rok 2022 se záporným výsledkem. Jedná se prakticky o všechny dynamické fondy spadající do „rizikovějších” kategorií SRRI 4,5 a 6, v jejichž portfoliích dominuje akciová složka. „Záporný výsledek u těchto fondů je dán celosvětovým propadem finančních trhů, energetickou krizí, vysokou inflací, ekonomickým útlumem a válkou na Ukrajině. Tyto faktory se musely nutně promítnout u těchto vysoce volatilních dynamických fondů. Z naší analýzy vyplývá, že většina těchto fondů vykázala za loňský rok dvojciferné záporné zhodnocení,“ popisuje Václav Šimek.

Největší záporné zhodnocení zaznamenaly fondy Uniqa Akciový s propadem -21,05 % a NN Růstový se ztrátou -16,45 %. Nejlepších výsledků v této kategorii dosáhl fond ČS Dynamický se ztrátou „pouze“ -4,81 %. „Tento fond má podíl na akciové složce jen 73,1 %, zato poměrně vysoký podíl prostředků (15,8 %) uložených v peněžním trhu, což se v kontextu událostí minulého roku zřejmě vyplatilo,“ uvedl Zdeněk Bartoš, produktový manažer Freedom Financial Services.

Naopak většina klientů, kteří investovali do konzervativnějších fondů, skončila s kladným zhodnocením. „Nejlepšího výsledku – a to celkově ze všech fondů – v loňském roce dosáhl již zmiňovaný nový účastnický fond Conseq Target Bond 2035. Vykázal zhodnocení 5,56 %. Podobného výsledku dosáhl ještě fond KB Peněžní se zhodnocením 5,30 %,“ popisuje Zdeněk Bartoš s tím, že u fondů s kratší historií je potřeba jejich aktuální výkonnost nepřeceňovat ani nepodceňovat. Jejich kvalitu prověří až čas a teprve jejich delší historie v různých ekonomických fázích potvrdí schopnost dosahovat očekávaných výkoností a naplnit tak stanovené strategie a cíle.

Penzijní spoření je dlouhodobý produkt s horizontem dvaceti, třiceti let. Důležitější než výsledek za jeden rok, je dlouhodobé průměrné zhodnocení, které daný účastnický fond přináší. V tomto kontextu nemají masivní propady dynamických fondů v uplynulém roce takový význam, protože dlouhodobě přinášejí klientům výnos průměrně kolem pěti procent ročně. Nejlepšího dlouhodobého průměrného zhodnocení dosahuje účastnický fond Conseq Globální akciový a to 6,15 %. Pohled na dlouhodobou výkonnost konzervativních účastnických fondů (kategorie SRRI 1,2,3) příliš povzbudivý není. „U dynamických účastnických fondů se dá navíc předpokládat, že loňský výrazný propad cen akcií využili portfolio manažeři jako příležitost k nákupům akcií ve slevě, což v období růstu, které dříve nebo později přijde, přinese klientům opětovný profit,“ připomíná Zdeněk Bartoš s tím, že obecně nadále platí, že klienti s delším investičním horizontem do penze by měli volit spíše dynamické fondy, zatímco klienti s kratším horizontem pak ty vyvážené nebo konzervativní varianty fondů. O konkrétní vhodné strategii zajištění na penzi by se měl každý klient poradit se svým poradcem.

Tabulka: Analýza účastnických fondů

Poznámka 1: Analýza vychází z údajů a dat zveřejněných jednotlivými penzijními společnostmi dostupných k datu zpracování, kritériem pro zatřídění byla hodnota ukazatele SRRI k 31. 12. 2021.

Poznámka 2: Stupeň SRRI a tomu odpovídající volatilita (rizikovost) je určena pomocí směrodatné odchylky a ukazuje minulé kolísání výnosů od průměrné ziskovosti fondu.

Klíčová slova: Analýza | Zhodnocení | Bond | Portfolio | Ukazatel | Volatilita | Výkonnost | Výnos | Fond | Conseq | Penzijní fondy | Volatilní | Analýzy | Fondy | Penzijní společnosti | ROCE | Propad | Zajištění | Portfolio manažeři | KB | Ukazatele | Účastnické fondy | Freedom Financial Services | Největší propad | Historie | Asociace | Spoření | Manažeři | Václav Šimek | Propad cen | Výrazný propad | Velký propad | Propad cen akcií | Cíle | Společnosti | Společnost | Target | TIM | 3М | SRRI | Účastnický fond | Transformovaný fond | Rizikovost | Zdeněk Bartoš |

Čtěte více

-

Pentagon a Lockheed Martin se předběžně dohodly na dodání 375 stíhaček F-35

Americké ministerstvo obrany se předběžně dohodlo s firmou Lockheed Martin na nákupu zhruba 375 stíhaček F-35, zbrojovka stroje vyrobí do tří let. O jejich ústní dohodě informovala agentura Reuters, která kontrakt vyčíslila přibližně na 30 miliard dolarů (více než 725 miliard Kč). Finální podobu ale dohoda i cena získají za několik týdnů či měsíců, konečnou cenu patrně ovlivní také inflace. -

Pentagon dal společnostem Google, Oracle, Amazon a Microsoft cloudovou zakázku

Společnost Pentagon oznámila tento týden, že společnosti Amazon, Google, Microsoft a Oracle získaly kontrakt na cloudové výpočty, který může do roku 2028 dosáhnout až 9 miliard USD. -

Pentagon investuje 1 miliardu USD do raketového byznysu společnosti L3Harris

Ministerstvo obrany USA (Pentagon) oznámilo, že investuje 1 miliardu dolarů do raketové divize společnosti L3Harris Technologies, konkrétně do výroby tuhopalivových motorů. Jde o výjimečný případ přímé kapitálové účasti vlády v soukromé obranné firmě, jejímž cílem je rozšířit kapacity pro klíčové komponenty používané v amerických zbraňových systémech, včetně střel Patriot, THAAD nebo Tomahawk. -

Pentagon uzavřel s Boeingem kontrakt na 8,6 miliardy USD na stíhačky F-15 pro Izrael

Ministerstvo obrany USA oznámilo, že uzavřelo kontrakt v hodnotě 8,6 miliardy USD se společností Boeing na dodávku nových stíhacích letounů F-15IA pro izraelské letectvo. Oznámení přišlo krátce po setkání amerického prezidenta Donalda Trumpa s izraelským premiérem Benjaminem Netanjahuem na Floridě. -

Penta loni vydělala 15,6 miliardy Kč, nejvíc od svého vzniku

Investiční skupině Penta loni meziročně stoupl čistý zisk o 29 procent na 15,6 miliardy korun. Je to dosud nejlepší výsledek Penty od jejího založení v roce 1994. Na zisku skupiny se loni nejvíce podílel řetězec lékáren Dr. Max. Hospodářské výsledky dnes firma zveřejnila v tiskové zprávě. -

Pentě loni stoupl čistý zisk o půl miliardy korun na 12,1 miliardy Kč

Investiční skupině Penta loni meziročně stoupl čistý zisk o 0,5 miliardy procent na 12,1 miliardy korun. Je to po roce 2021 nejlepší výsledek firmy od jejího založení v roce 1994. Aktiva firem v portfoliu skupiny stoupla o 17 miliard na téměř 360 miliard korun. Penta to dnes oznámila v tiskové zprávě. -

Penzijní a hedgeové fondy volí zlato

Navzdory nadějím na nižší inflaci světové penzijní fondy stále neriskují. Zvyšují svůj zájem o zlato, rozšiřují své pozice. Podle nejnovější zprávy o řízení rizik společnosti Ortec Finance zveřejněné ve čtvrtek analytici společnosti uvedli, že jsou z 90 % přesvědčeni o poklesu inflace. Celosvětově více než polovina manažerů vládních penzijních fondů s celkovými AUM přes 3 bil. USD předpokládá, že inflace bude letos 3,3 % nebo dokonce nižší. Tento předpoklad je již mnohem nižší než loňský průzkum, který předpovídal inflaci kolem 6,4 %. Průzkum také ukázal, že pouze 10 % globálních správců aktiv věří, že inflace přesáhne 6 %. -

Penzijní fondy budou moci investovat do bydlení, Senát to schválil

Penzijní fondy zřejmě budou moci investovat do bydlení, což by mohlo podpořit bytovou výstavbu v Česku. Schválil to dnes Senát v souvisejícím zákonu, který navazuje na nový zákon o podpoře bydlení. Poplatníci si zřejmě také budou moci snižovat daňový základ o úroky z úvěrů, které si vzalo bytové družstvo. Zákon rovněž zavádí pravidlo, které umožní bytovým družstvům a společenstvím vlastníků odpojovat neplatiče od služeb. Podmínkou bude, že neplatící vlastník bude v prodlení s platbou po dobu tří měsíců. Předlohu dostane k podpisu prezident. -

Penzijní fondy by mohly investovat do bydlení, schválila to Sněmovna

Penzijní fondy by mohly investovat do bydlení, což by mohlo podpořit bytovou výstavbu v Česku. Počítá s tím pozměňovací návrh, který dnes přijala Sněmovna v souvislosti se schválením nového zákona o podpoře bydlení. Návrh vznesl poslanec ODS Jiří Havránek a předtím ho nastínil ministr financí Zbyněk Stanjura (ODS). Další přijatou novinkou je, že by si poplatníci mohli snižovat daňový základ o úroky z úvěrů, které si vzalo bytové družstvo. -

Penzijní fondy v roce 2021: Velký propad u konzervativních fondů, zisk přinesly jen ty „rizikové“

Účastníci doplňkového penzijního spoření, kteří v roce 2021 vsadili na konzervativní fondy, nebudou výsledky jejich hospodaření potěšeni. Většina těchto fondů skončila v mínusu. Z analýzy společnosti Freedom Financial Services vyplývá, že je dlouhodobá solidní výkonnost spojená s vyšším rizikem. -

PENZIJNÍ FONDY V ROCE 2023

Průměrná výkonnost transformovaných fondů v roce 2023 dosáhla 2,31 %. Nejvýkonnější fond klientům připsal bezmála 8 %. Přesto loni nastal velký odliv účastníků. Průměrné zhodnocení v transformovaných fondech od roku 2013 dosáhlo skoro 14 %. Reálně by se však pomyslná jednorázová investice za tuto dobu znehodnotila téměř o čtvrtinu. Vyplývá to z analýzy Freedom Financial Services. -

PENZIJNÍ FONDY V ROCE 2023: Účastnické fondy loni vydělaly až 30 %. Zajímavé zhodnocení přinesly i ty méně rizikové

Účastníci doplňkového penzijního spoření (DPS), kteří v roce 2022 spořili v dynamických fondech, zaznamenali největší propady za 10letou historii účastnických fondů. Rok 2023 byl naopak pro akciové strategie jedním z nejlepších a ani klienti, kteří spoří v konzervativních fondech, nebyli o výnosy ochuzeni, uvádí čerstvá analýza společnosti Freedom Financial Services. -

PENZIJNÍ FONDY 2024: Účastnické fondy loni nepředčily úspěšný rok 2023, inflaci ale s přehledem překonaly

Výkonnost účastnických fondů v roce 2024 byla slabší než v roce 2023. Všechny fondy s podílem akcií, tj. s vyváženými a dynamickými strategiemi, překonaly 6% zhodnocení. Nejlepší výsledek byl 30,3 %. Jediný zástupce z celkových 36 fondů měl zápornou výkonnost, stejně tak pouze jeden fond překonal svůj vlastní výsledek z roku 2023. Vyplývá to z analýzy společnosti Freedom Financial Services. -

Penzijní spoření založila svým dětem už pětina českých rodičů - nejčastěji hned v předškolním věku. Nejmladší klient KB Penzijní společnosti nemá ještě ani měsíc

Čas hraje v investování významnou roli a Češi si to začínají uvědomovat. Už 20 % českých rodičů proto založilo svým potomkům Doplňkové penzijní spoření. Přes 60 % z nich to udělalo v předškolním věku, zhruba třetina dokonce hned po jejich narození. Vyplývá to z podzimního průzkumu KB Penzijní společnosti v pětistovce rodin. -

Penzijní systém v centru zájmu

Průběžný důchodový systém lze při současném demografickém vývoji udržet beze změn jen stěží. Existují možnosti parametrických změn, které jsou sice jednoduché, ale podstatu problému neřeší. Zvýšení daní, aby bylo z čeho do systému přidávat peníze, snížení důchodů, aby se snížila potřeba peníze na penze vydávat, nebo zvýšení věku odchodu do důchodu, aby nebylo téměř vůbec potřeba důchody vyplácet. I když všechny tři varianty můžou být na první pohled pro stát lákavé, protože jsou jednoduché, také s sebou nesou riziko ne zcela vřelého přijetí důchodci, ať už se jedná o ty současné, nebo o ty budoucí. V případě zvyšování daní jde o opatření nepopulární zejména pro ty subjekty, na které zvýšení daní směřuje, ale může mít navíc také značné dopady na celou ekonomiku. Obzvlášť v sektorech, jako je finančnictví, kde je přesun kapitálu možný řádově v hodinách, může takovéto opatření nepřímo prostředky určené pro státní kasu (a tedy i penze) naopak velmi rychle snížit. -

Penzisté si letos uložili na své účty u KB Penzijní společnosti více než miliardu korun prostřednictvím mimořádných příspěvků. Díky nim dosáhnou na věrnostní odměnu

Více než jednu miliardu korun si letos uložili na své účty u KB Penzijní společnosti penzisté, kteří kvůli legislativním změnám přišli o státní příspěvek. Splnili tím jednu z podmínek na přiznání věrnostní odměny od KBPS, která jim ztracený státní příspěvek na penzijko kompenzuje. -

People's Bank of China snižuje požadavky na bankovní rezervy

Nedávné spekulace médií byly dnes potvrzeny oznámením Čínské lidové banky. Čínská centrální banka se rozhodla snížit povinné minimální rezervy o 0,25 %. Podle PBoC tento krok uvolní 500 miliard juanů, o něco méně než 70 miliard dolarů v dlouhodobé likviditě. Snížení vstoupí v platnost 5. prosince 2022. Akciové trhy prudce vyskočily, ale zisk byl rychle vymazán a nyní se DE30 a US500 obchodují pod cenami před oznámením. CHNComp vymazal zisk a obchoduje beze změny ve srovnání s úrovní před oznámením. -

PepsiCo klesla téměř o 2 % po zisku za Q2 2024 📉

Společnost PepsiCo dnes oznámila výsledky za 2Q24. Společnost dosáhla mírného nárůstu tržeb na 22,5 miliardy USD (+0,8 % r/r). Na úrovni provozního zisku společnost vykázala 11% r/r nárůst, což znamená 7% nárůst při konstantních směnných kurzech. -

PepsiCo kupuje značku prebiotických limonád Poppi za více než 1,6 miliardy dolarů

Gigant v oblasti potravin a nápojů PepsiCo oznámil akvizici značky prebiotických limonád Poppi za 1,95 miliardy dolarů. Po zahrnutí daňových výhod ve výši 300 milionů dolarů činí čistá kupní cena 1,65 miliardy dolarů. -

Pepsi Cola, Coca-Cola a odvětví nápojů

PepsiCo Inc. (PEP) a Coca-Cola Co. (KO) měli v poslední době potíže zvýšit prodej sladkých, nasycených nápojů, jeliož více a více konzumentů přechází ke zdravějším variantám. I přes to se ale PepsiCo podařilo dnes ráno získat za druhé čtvrtletí zisk. Má totiž navrch, nespoléhá se jen na prodej nápojů.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Velké technologické firmy z USA investují stovky miliard USD do AI

Blogy uživatelů

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Forexové online zpravodajství

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Pražská burza ve smíšeném módu klesala

Americké indexy korigují ztráty z předchozích dní, pokračuje výsledková sezóna

USA: Index spotřebitelské důvěry University of Michigan v únoru podle předběžných dat na 57,3 b.

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

ČR: HDP v 1Q dle předběžných dat meziročně vzrostl o 2,0 %

BREAKING: Index cen výrobců na Slovensku nadále klesá

LIVE: Tisková konference Fedu

Makro: Inflace eurozóny v srpnu meziročně rostla o 2,5 pct

Retail trader 2025: datově řízený plán místo intuice

Raiffeisenbank v 1. čtvrtletí stoupl čistý zisk o 62% na 1,4 mld. Kč

Ekonómovia sú stratení

Nezaměstnanost vzrostla podle očekávání trhů

Vítkova CPI Property prodala majetek za 700 milionů eur, aby snížila dluh

Důvěra v maďarskou ekonomiku na osmiměsíčním minimu

ČR: HDP v 1Q dle předběžných dat meziročně vzrostl o 2,0 %

BREAKING: Index cen výrobců na Slovensku nadále klesá

LIVE: Tisková konference Fedu

Makro: Inflace eurozóny v srpnu meziročně rostla o 2,5 pct

Retail trader 2025: datově řízený plán místo intuice

Raiffeisenbank v 1. čtvrtletí stoupl čistý zisk o 62% na 1,4 mld. Kč

Ekonómovia sú stratení

Nezaměstnanost vzrostla podle očekávání trhů

Vítkova CPI Property prodala majetek za 700 milionů eur, aby snížila dluh

Důvěra v maďarskou ekonomiku na osmiměsíčním minimu

Blogy uživatelů

Proč jsou tržní předpovědi tak přesvědčivé – a proč jim často věříme víc, než bychom měli?

Těžce předpovídatelný NFP report

Multitimeframe analýza: 30.11.2023 ropa BRENT

Trump jde proti silnému dolaru

Zlato: Analýzy více časových rámců (W1 až H4)

Kdo vyhrál v investiční soutěži Bossa a jak výherci obchodovali?

Výhľad na exotické meny na rok 2021

2. Riziko

Co mi přineslo studium Williamsových fraktálů

Investiční pohled na Apple: Budou nové iPhony s AI stačit?

Proč jsou tržní předpovědi tak přesvědčivé – a proč jim často věříme víc, než bychom měli?

Těžce předpovídatelný NFP report

Multitimeframe analýza: 30.11.2023 ropa BRENT

Trump jde proti silnému dolaru

Zlato: Analýzy více časových rámců (W1 až H4)

Kdo vyhrál v investiční soutěži Bossa a jak výherci obchodovali?

Výhľad na exotické meny na rok 2021

2. Riziko

Co mi přineslo studium Williamsových fraktálů

Investiční pohled na Apple: Budou nové iPhony s AI stačit?

Vzdělávací články

Pozor na neseriózní brokery, podvodné roboty a signály

Technická analýza: Jak využívat oscilátory?

Příprava tradera na každodenní intradenní obchodování

4 způsoby, jak se vyhnout ovlivnění nedávnými výsledky

VIP zóna: Červen 2024 nabídl mnoho ziskových obchodů, nově přidáno také zlato

Akciové indexy jako klíč k pochopení trhů

Devizové rezervy a jejich vliv na forex

Prop Trading: Co byste měli umět, než se pustíte do obchodní výzvy?

Smart Money Trading: Obchodní time-frame a inducementy (18. díl)

VIP zóna: Výsledky obchodování za prosinec

Pozor na neseriózní brokery, podvodné roboty a signály

Technická analýza: Jak využívat oscilátory?

Příprava tradera na každodenní intradenní obchodování

4 způsoby, jak se vyhnout ovlivnění nedávnými výsledky

VIP zóna: Červen 2024 nabídl mnoho ziskových obchodů, nově přidáno také zlato

Akciové indexy jako klíč k pochopení trhů

Devizové rezervy a jejich vliv na forex

Prop Trading: Co byste měli umět, než se pustíte do obchodní výzvy?

Smart Money Trading: Obchodní time-frame a inducementy (18. díl)

VIP zóna: Výsledky obchodování za prosinec

Tradingové analýzy a zprávy

Technická analýza: Akciový index S&P 500

Podle Číny nebude mít globální obchodní válka vítěze

NASDAQ 100 - Intradenní výhled 13.1.2021

Forex: Americký dolar posiluje vůči většině měn

Aktuálně otevřené forex pozice 30.3.2018

Index spekulativního sentimentu 22.1.2021

Forex trading: Video komentář 16.4.2012

ČNB snížila základní úrokovou sazbu o půl procentního bodu na 6,25 pct.

Swingové obchodování bitcoinu 7.8.2024

EK varovala několik zemí před nerovnováhou

Technická analýza: Akciový index S&P 500

Podle Číny nebude mít globální obchodní válka vítěze

NASDAQ 100 - Intradenní výhled 13.1.2021

Forex: Americký dolar posiluje vůči většině měn

Aktuálně otevřené forex pozice 30.3.2018

Index spekulativního sentimentu 22.1.2021

Forex trading: Video komentář 16.4.2012

ČNB snížila základní úrokovou sazbu o půl procentního bodu na 6,25 pct.

Swingové obchodování bitcoinu 7.8.2024

EK varovala několik zemí před nerovnováhou

Témata v diskusním fóru

Rysujúce sa dlhodobé príležitosti naprieč kapitálovými trhmi - alebo nie?

Výběr z nedělní přípravy: Páry USD/CHF a GBP/JPY

Price Action Trading Jakuba Hodana

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Elliottova vlnová teorie pro měnový páry EUR/GBP, GBP/CHF a CAD/JPY

Eurodolar - Chat

VIP ZÓNA ZDARMA JE ZNOVU TADY!

JÁ JSEM úspěšný trader!

Volume

Výhľad na AUD/JPY, GBP/USD a OIL-WTI

Rysujúce sa dlhodobé príležitosti naprieč kapitálovými trhmi - alebo nie?

Výběr z nedělní přípravy: Páry USD/CHF a GBP/JPY

Price Action Trading Jakuba Hodana

Výběr z nedělní přípravy: Týdenní grafy měnových NZD/USD, EUR/GBP a EUR/JPY

Elliottova vlnová teorie pro měnový páry EUR/GBP, GBP/CHF a CAD/JPY

Eurodolar - Chat

VIP ZÓNA ZDARMA JE ZNOVU TADY!

JÁ JSEM úspěšný trader!

Volume

Výhľad na AUD/JPY, GBP/USD a OIL-WTI