Ticker Tape by TradingView

Úvěrový impuls značí nižší růst. Jsou akcie imunní vůči zpomalení?

Autor: Peter Garnry, vedoucí kapitálové strategie Saxo Bank

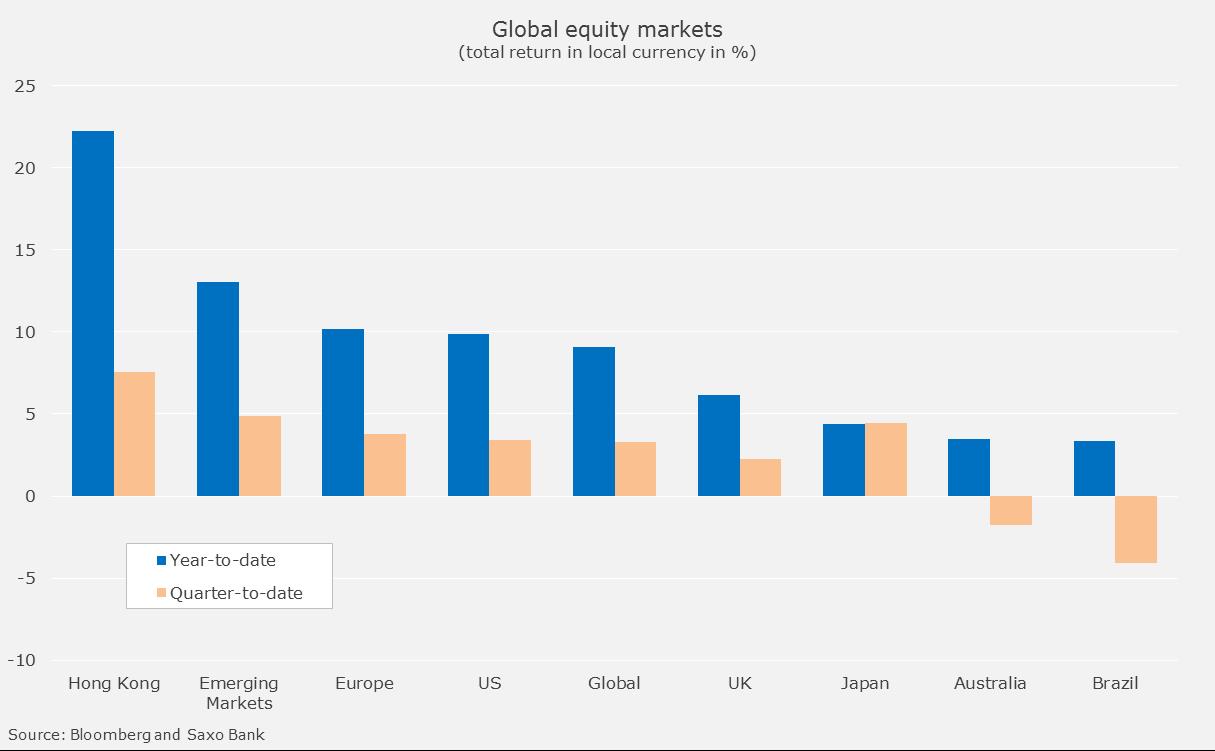

Po dalším dobrém výkonu světových akcií ve druhém čtvrtletí, kdy nejvíce vydělaly akcie Číny a rozvíjejících se trhů, se objevilo několik náznaků možného zpomalení ve čtvrtletí třetím. To je spojeno zejména s rizikem propadu globálního úvěrového impulsu, který začal v Číně, ale šíří se i do USA. Na akciových trzích se nyní objevily první trhliny, ztrácely např. australské či brazilské akcie.

- Negativní předpověď u energetického sektoru trvá

- Nacenění technologických akcií je napjaté. Expanze čeká zdravotnictví, spotřební zboží a energie

- Negativní úvěrový impuls v Číně, v USA i v Indii značí nižší růst

- Růst budou akcie v Evropě a v Japonsku, které bude těžit ze svého růstu

- Boom elektromobilů pokračuje, můžeme čekat krizi ropného průmyslu?

Pro světové akcie bylo druhé čtvrtletí opět dobré. Investoři získali opětovnou důvěru v Evropu díky jasnému vítězství centristického a trhům nakloněného Emmanuela Macrona v květnových prezidentských volbách následovaných velkým vítězstvím jeho strany ve všeobecných volbách v červnu. Díky nim získal Macron nejsilnější mandát pro reformu francouzské společnosti, jaký kdy vůbec francouzští prezidenti v poválečné historii měli.

Na býčím trhu se nyní konečně objevily i trhliny, australské a brazilské akcie ztrácely, ale ne o mnoho. Mohlo by však jít o varování před možným zpomalením čínské ekonomiky způsobeným slabšími úvěrovými impulsy.

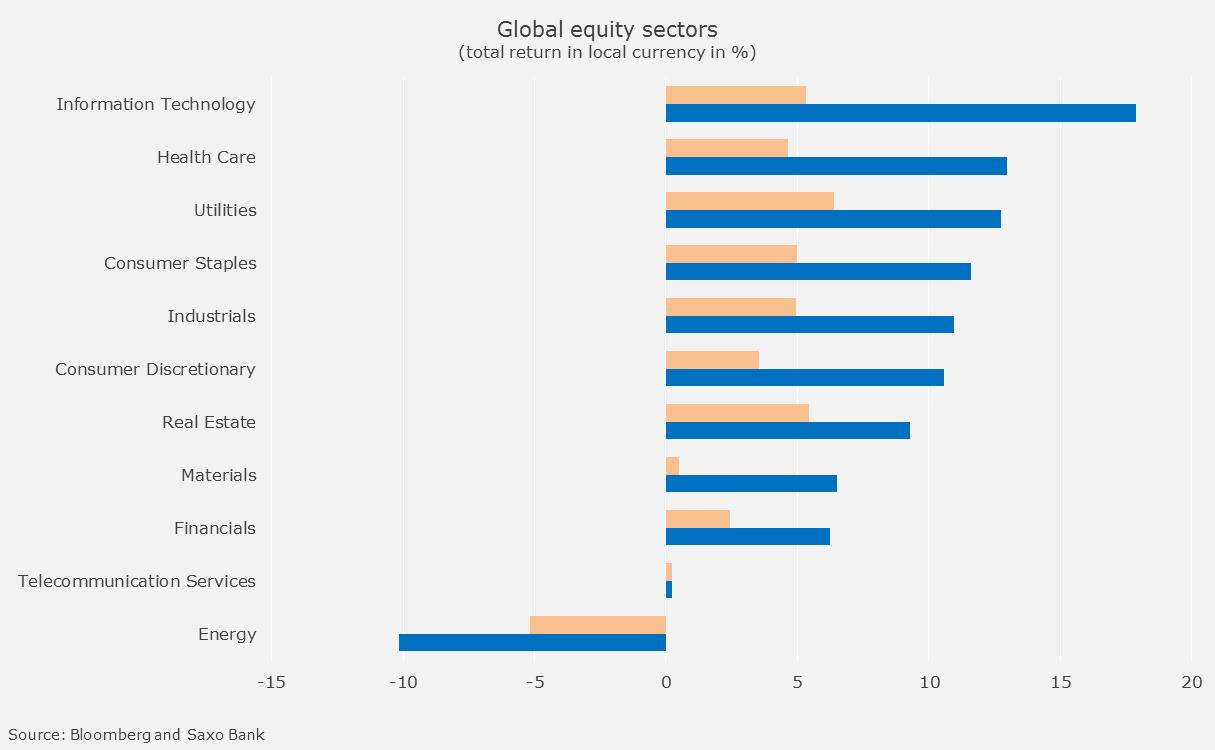

Negativní předpověď u energetického sektoru trvá

Mezi sektory jsou největším překvapením energie a nemovitosti podpořené dlouhodobě nízkými úrokovými sazbami, protože trh zatím nevěří předpovědím FED. Pomalejší trajektorie úrokových sazeb je jednoznačně pozitivní pro sektory, které nejvíce využívají zadlužení. Energetika byla opět jediným sektorem s negativním výnosem. U energetiky jsme měli negativní předpověď poslední tři čtvrtletí a tento náhled si v Saxo Bank držíme i pro čtvrtletí nadcházející. Nacenění energetických akcií stále odráží nadměrně vysoká očekávání oživení cen ropy.

Nacenění technologických akcií je napjaté. Expanze čeká zdravotnictví, spotřební zboží a energie

Technologický sektor k dnešnímu dni vzrostl meziročně o 18 % a všichni mluví o bublině. Červen tohoto roku nám připomněl obnovenou volatilitu, když index Nasdaq 100 náhle spadl o 4 % během dvou obchodních dní. Sektor však rychle přilákal nové nabídky, protože v současném makroekonomickém prostředí zůstává stále jednou z výrazných oblastí růstu. Nacenění technologických akcií je však napjaté a myslíme si, že složená expanze nebude pokračovat. Pokud se potvrdí naše očekávání zpomalení ve třetím čtvrtletí, budou mezi sektory s nejlepšími výsledky ve třetím čtvrtletí patřit zdravotnictví, spotřební zboží a energie.

Negativní úvěrový impuls v Číně, v USA i v Indii naznačuje nižší růst, růst budou akcie v Evropě

Téma zpomalení se točí kolem úvěru, který je pro moderní ekonomiku klíčový. Stále více se ukazuje, že úvěrový impuls, nebo 12měsíční změna čistých nových úvěrů plynoucích do ekonomiky, předchází růstu zhruba o jedno nebo dvě čtvrtletí. Pokud chcete vědět, proč je úvěr důležitý, podívejte se na Čínu. Před finanční krizí byla úroveň nových úvěrů měřená jako procento HDP na 19 %, zatímco průměr po finanční krizi se pohybuje kolem 29 %.

Globální úvěrové impulsy klesly ve druhém čtvrtletí do záporných čísel. Začátek byl v březnu v Číně. Díky tomu představuje druhé čtvrtletí velmi smíšený makroekonomický obrázek a údaje o inflaci zklamaly. Pokud chceme porozumět roli Číny v globální ekonomice, musíme pochopit, že se od ní očekává, že v příštích třech letech přispěje k růstu světového HDP mírou 35 %. Pokud čínská ekonomika zpomaluje, předpokládáme, že akcie rozvíjejících se trhů začnou zaostávat a sektor surovin se dostane pod tlak.

Úvěrový impuls je negativní i v USA a proto by zpomalení ve třetím čtvrtletí nemělo být překvapením. Vzhledem k předpokladu, že americká ekonomika v příštích třech letech přispěje k růstu světového HDP mírou 18 %, je zpomalení úvěrového impulsu pro globální ekonomiku důležité.

Indie, která by do roku 2020 měla být třetím největším zdrojem růstu světového HDP, se také potýká s negativním růstem úvěrů. Jediný velký region s pozitivním úvěrovým impulsem je Evropa. Jsme proto přesvědčeni, že evropským akciím se bude dařit, protože mohou očekávat další příliv kapitálu.

Funguje japonská Abenomika?

Nad Japonskem opět vychází slunce, jak jsme uvedli v našem květnovém sloupku. Japonský nominální HDP je nyní nad předchozím maximem z roku 1997 a anualizovaný růst od 4Q 2012 je 2,1 %. To je vysoko nad finančními náklady země, které představují klíčový ukazatel dlouhodobé udržitelnosti. Japonsko nezažilo tak vysoký růst od období 1993-98. V dubnu byla nezaměstnanost na 2,8 %, což je nejnižší úroveň od 1994 a blíží se úrovni, kdy se historicky zotavuje inflace. Pokud k tomu dojde, může jít o nejdůležitější událost roku 2018. Japonské akcie se mezitím hodnotí o 20 % pod americkými akciemi. V důsledku zlepšujících se makroekonomických údajů a nacenění aktiv, přikládáme japonským akciím velkou váhu.

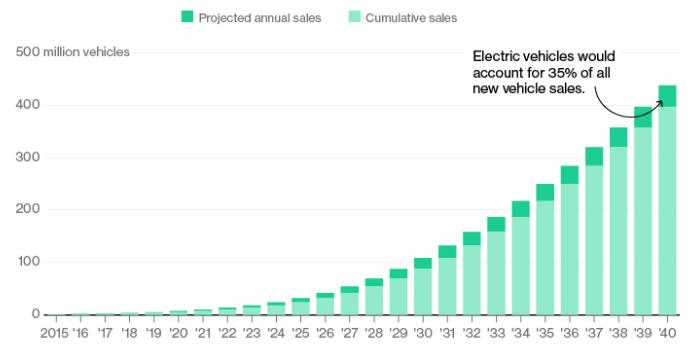

Boom elektromobilů pokračuje, můžeme čekat krizi ropného průmyslu?

Rok 1990 představoval bod zlomu pro osobní počítače a softwary, protože tehdy překonal Microsoft hranici příjmů 1 miliardy dolarů. V letošním fiskálním roce se předpokládá, že firma bude mít výnosy kolem 96 mld. USD. To představuje složenou míru růstu za posledních 26 let ve výši 19 %.

Rok 2013 pravděpodobně představoval zlomový rok pro elektromobily, protože Tesla překročila hranici příjmů 2 mld. USD. O čtyři roky později existuje stále mnoho skeptiků, ale důkazy mluví jasně: právě zažíváme „okamžik Microsoftu“ v oblasti elektromobilů a vozidel bez řidiče. Podle odhadů odvětví budou elektromobily s dlouhým dojezdem stát zhruba 22 tisíc současných USD, takže budou dostupné i v rozvíjejících se zemích. Odhady Bloomberg New Energy Finance ukazují, že 35 % všech globálních prodejů nových vozů tvoří právě elektromobily. Pokud někdo pochybuje o odhodlání výrobců automobilů, promluvte si s Volkswagenem. Společnost plánuje svou strategii podle elektromobilů a do roku 2020 hodlá nabízet 20 nových modelů.

Zdroj: Bloomberg New Energy Finance

Velkou otázkou zůstává, jak bude elektromobily a auty bez řidičů ovlivněna budoucí poptávka po ropě. Trendy zřejmě omezí vlastnictví automobilů na několik vyvolených a spotřeba benzínu prudce poklesne. Pokud bude pokračovat současný nárůst elektromobilů, v roce 2023 sníží využití elektromobilů poptávku po ropě o 2 miliony barelů denně, což téměř odpovídá přebytku ropy z roku 2014.

Jinak řečeno, revoluce elektromobilů pravděpodobně způsobí velkou krizi ropného průmyslu. Možná, že ropné zásoby v hlubinách oceánu nakonec nebudou nikdy vyčerpány. Největší neznámou jsou však auta bez řidičů, která by mohla výrazně snížit počet vozidel, ale také optimalizovat spotřebu benzínu a tím způsobit ještě výraznější propad poptávky po ropě. V extrémně dlouhém období máme negativní náhled na ropný průmysl a odhadujeme, že návratnost kapitálu v tomto odvětví bude pro akcionáře nízká.

O autorovi:

Peter Garnry začal pracovat v Saxo Bank v roce 2010 jako vedoucí kapitálové strategie. V roce 2016 se stal vedoucím týmu kvantitativních strategií, který se zaměřuje na aplikaci počítačových strategií na finanční trhy. Vytváří obchodní strategie a analýzy akciových trhl i jednotlivých firemních akcií pomocí pokročilých statistik a modelů.

Peter Garnry vytvořil pro Saxo Bank měsíční publikaci Alpha Picks, která vybírá nejatraktivnější akcie na amerických, evropských a asijských trzích. Kromě toho přispívá do čtvrtletních předpovědí Saxo Bank a ročních Šokujících předpovědí a je pravidelným komentátorem na televizních stanicích včetně CNN a Bloomberg TV.

Finanční odvětví stále více používá počítačové programy pro zvládání obrovského množství informací a pro tvorbu lepších předpovědí. Garnry a jeho kolegové z týmu kvantitativních strategií vytvářejí automatické počítačové modely s tvorbou signálů a předpovědí pro širokou řadu finančních instrumentů. Obchodní přístup podporovaný kvantitativními modely je velmi dynamický a flexibilní i v proměnlivém tržním prostředí. Kromě kvantitativních strategií také vede volné akciové portfolio, na kterém ukazuje jak vytvářet pozice na akciovém trhu a reagovat na průběh událostí.

Peter Garnry absolvoval Copenhagen Business School a je držitelem charty CFA®.

O Saxo Bank

Skupina Saxo Bank (Saxo), specialista na multi-asset obchodování a investice, nabízí kompletní sadu obchodních a investičních nástrojů, technologií a strategií. Už téměř 25 let nabízí Saxo Bank jednotlivcům i firmám přístup k profesionálnímu obchodování a investicím prostřednictvím technologií a zkušeností.

Plně licencovaná a regulovaná banka umožňuje soukromým investorům a institucionálním klientům snadno obchodovat s více aktivy z jediného účtu na různých elektronických zařízeních. Kromě toho poskytuje Saxo Bank svým firemním klientům, např. bankám a makléřům přístup k multi-asset obchodům, prvotřídním makléřským službám a obchodní technologii.

Mnohokrát oceněné obchodovací technologické platformy jsou dostupné ve více než 20 jazycích a jsou využívány více než stovkou finančních institucí na celém světě. Saxo Bank, která byla založena roku 1992, sídlí v Kodani a zaměstnává 1500 lidí ve finančních centrech po celém světě, včetně Londýna, Singapuru, Paříže, Curychu, Dubaje a Tokia.

Klíčová slova: Obchodní strategie | Japonsko | Finance | Inflace | Nasdaq | USA | Nezaměstnanost | HDP | Světové akcie | Poptávka | Americká ekonomika | Akcie | Bloomberg | Bod | Ekonomika | Fed | Finanční trhy | Investice | Portfolio | Pozice | Ukazatel | USD | Obchodování | Evropa | Japonské akcie | Saxo Bank | Ropné zásoby | Investoři | Business | Zkušenosti | Výsledky | Obchodovat | Abenomika | Index | Analýzy | Banka | Čínská ekonomika | Index Nasdaq | Nemovitosti | Ropy | Trh | Předpověď | Indie | ROCE | Bod zlomu | Úvěr | CNN | Microsoft | Multi-Asset obchodování | Energie | Bloomberg TV | Miliardy dolarů | Propad | Tesla | Odhodlání | Výnosy | Kapitálové strategie | Údaje o inflaci | Očekávání |

Čtěte více

-

Útoky v Rudém moři jako další geopolitické riziko

Napětí v globálních dodavatelských řetězcích znovu stoupá. I když covidové lockdowny dávno povolily, útoky jemenských Hútiů na obchodní lodě v Rudém moři znovu ukázaly na zranitelnost světové ekonomiky vůči poruchám v tzv. škrtících bodech. Výsledkem současných nepokojů je zdražení námořní dopravy z Asie do Evropy na přibližně čtyřnásobek. -

Utrácí se za jiné věci než covid, chátrají mosty, miliardy na digitalizaci nejsou vidět. Nejvyšší kontrolní úřad tepe vládu a stát, někde je však jeho kritika sporná

Nejvyšší kontrolní úřad ve své výroční zprávě za rok 2020 nekompromisně účtuje se státem a vládou. Kritice podrobuje celou řadu oblastí státní správy, v některých aspektech je ale jeho kritika sporná. -

Útraty domácností ke konci roku ve „slušné“ kondici

Maloobchod vstoupil do čtvrtého kvartálu velmi úspěšně. Reálné tržby v říjnu meziměsíčně vzrostly prudce o 0,4 % a meziroční dynamika tak zůstala na 2,8 % (versus náš odhad na 2,1 %). Po trochu slabším září se tak maloobchod vrací do „vyjetých kolejí“ a potvrzuje naše sázky na pokračující rychlý růst spotřeby domácností. Maloobchod se vyvíjí (v ne-potravinářských oddílech) příznivě prakticky napříč všemi spektry prodejen. Na čele pelotonu jsou opět internetové obchody (+7,3 %) a nově taky prodejny „zážitků“ v oblasti kultury a rekreace (+8 %). -

Útraty lidí v obchodech se nečekaně propadly druhým největším tempem v historii, lidé šetří hlavně na sportu a oblečení. Více své útraty seškrtali už jen na začátku pandemie, kdy ovšem podstatná část obchodů zavřela – na rozdíl od nynějška

Energetická drahota a obecně inflace si letos v říjnu vybraly nečekaně velkou daň na tržbách tuzemských obchodníků. Maloobchodní tržby se totiž meziročně propadly o 9,4 procenta. Větší propad zaznamenaly od počátku milénia pouze jednou, a to v dubnu 2020. Tehdy však podstatná část kamenných obchodů kvůli první vlně pandemie covidu musela zavřít. Přesto se tržby maloobchodu v dubnu 2020 propadly jen nepatrně více než letos v říjnu, a sice meziročně o 9,8 procenta. -

Úvahy o dělení ČEZ dělají z jeho akcií vysoce žádané zboží. Cena letí nahoru suverénně nejvíce ze všech akcií, co se v Praze obchodují

Akcie společnosti ČEZ představují v měsíci květnu naprostého suveréna pražské burzy. Od začátku měsíce zhodnotily o zhruba 12,7 procenta. Dramaticky více než kterýkoli jiný titul, který se v Praze obchoduje (viz tabulka Bloombergu níže). -

Úvahy o zvyšování sazeb jsou podle ČNB předčasné

Dnes byl zveřejněn záznam z posledního zasedání bankovní rady ČNB, které se uskutečnilo minulou středu. Dvoutýdenní repo sazba na něm byla jednomyslným rozhodnutím ponechána na úrovni 3,5 %. Záznamu opět dominuje diskuze proinflačních faktorů. S tím koresponduje i celková bilance rizik a nejistot výhledu plnění inflačního cíle, kterou radní v souhrnu vyhodnotili jako proinflační. -

Uvalí Trump v pondělí devastační 500procentní clo na Slovensko a Maďarsko za jejich pokračující odběr ruských surovin?

Americký prezident Donald Trump zásadně obrací ve svém dosavadním přístupu k Rusku. Zdá se, že poté, co mu nevyšla metoda „cukru“, zkusí nyní metodu „biče“. Jeho „rány“ mají přitom dopadnout i na jiné země, než je Rusko. Konkrétně na ty, které odebírají ruskou ropu, plyn, uran a další vývozní položky. -

Uvedení procesoru Xeon 600 a spolupráce se společností SoftBank. Je to pro Intel průlom?

Uvedení nové řady Intel Xeon 600 je především strategickou událostí, kterou trh interpretuje jako signál, že Intel chce být opět aktivním hráčem v segmentu profesionálních výpočetních řešení. Ačkoli oznámení nových procesorů se neprojeví okamžitě v tržbách, posiluje to narativ o obnovení pozice společnosti v oblastech klíčových pro rozvoj technologického trhu, včetně infrastruktury pro umělou inteligenci. -

Úvěrové portfolio České spořitelny dosáhlo 1 bilion korun, čisté úrokové výnosy ERSTE výrazně rostou

Pondělní ráno patřilo výsledkům ERSTE, které překonaly odhady trhu, a to díky růstu čistých úrokových výnosů. Jak se vyvíjí portfolia jednotlivých dceřinných spolešností nebo jaký je výhled managementu se dozvíte již nyní v dnešním videu. -

Úvěrový impuls: Varovná znamení pro americkou ekonomiku

Americká expanze, která začala v roce 2009, když si tehdejší guvernér Fedu Ben Bernanke povšiml první naděje, je jednou z nejdelších v historii. Pokud potrvá až do července 2018 (což je vysoce pravděpodobné), bude současná expanze trvat devět let. Přesto se objevují varovná znamení naznačující, že ekonomika ztrácí svou energii. Dva ze tří klíčových motorů americké ekonomiky jsou negativní: úvěrový impuls (který představuje tok nových úvěrů vytvořených soukromým sektorem v % HDP) a ziskový impuls (vypočítaný jako čistá přidaná hodnota mínus odměny zaměstnancům). -

Úvěrový trh v Evropě znovu překvapil a podepřel fundament na euru

Evropská centrální banka dnes zveřejnila květnové peněžní statistiky a po slabším dubnovém výsledku se znovu ukazuje, ... -

Úvěry domácnostem zrychlují, vklady naopak zpomalují… proč?

České domácnosti zažívají (minimálně co se týká průměru) dobré časy. Rychlý růst mezd a nízká míra nezaměstnanosti vedly v posledním roce k rychlému růstu spotřeby − podle předběžných odhadů okolo 3 %, což by měl potvrdit i dnešní solidní výsledek listopadového maloobchodu. Zrychlovala také úvěrová dynamika, a právě proto je trochu podezřelé, proč ke konci roku 2025 zpomaloval růst vkladů domácností? Prvním vysvětlením může být rozdíl mezi rychlým růstem průměrné mzdy v Česku na jedné straně (v roce 2025 o více než 7 %) a viditelně pomalejším růstem disponibilních příjmů domácností na straně druhé (podle posledních čísel zhruba polovičním). -

Úvery európskym firmám rastú najrýchlejšie od roku 2011, stále ich však brzdia problémy bánk

ECB dnes zverejnila štatistiky vývoja úverovania v eurozóne. Úverovanie súkromnej nefinančnej sfére pokračuje v raste, v novembri dosiahlo medziročný rast na úrovni 2,1%, čo bolo najviac od roku 2011. K zrýchleniu rastu prispeli predovšetkým úvery firmám, ktorých medziročný rast sa vyšplhal na úroveň 1,8%, čo je druhá najvyššia úroveň od roku 2009. -

Úvery v eurozóne rastú najrýchlejšie od krízy. Euro je pod tlakom, kvôli Taliansku.

ECB dnes zverejnila svoje štatistiky monetárneho vývoja. Tie na rozdiel od niektorých iných dát dodávajú dôvod pre optimizmus – rast úverov súkromnej sfére si siahol na nové predkrízové maximá. Nahor ho ťahal rast firemného dlhu , medziročne o 4,2%, rast dlhu domácností zase vzrástol na 3,1%, v oboch prípadoch sú to nové pokrízové maximá. Čiže, domáca spotreba a investície budú naďalej podporovať ekonomiku. S exportmi to je slabšie, čo sa podpisuje na viacerých horších číslach, exporty tovarov a služieb však našťastie tvoria len 28 % HDP. -

Uvidíme veľký pohyb na EURUSD?

Menový pár EURUSD sa už dlhší čas obchoduje v pásme 1,12-1,13. Tento týždeň môže dôjsť k vymaneniu sa z pásma, keďže máme pred sebou zasadanie ECB a NFP dáta – počet nových pracovných miest mimo poľnohospodárstva. -

Uvidíme výpredaj kanadského dolára?

Po tom ako sme si predstavili najdôležitejší fak... -

Uvidíme zajtra euro-paniku?

Vo štvrtok bude jedno z tých dôležitejších zasadnutí Európskej centrálnej banky. Očakáva sa, že rozhodne čo ďalej s jej nákupmi v rámci programu PSPP (Program nákupu verejným sektorom), čo je obdoba kvantitatívneho uvoľňovania (QE). Vplyv nebude iba na finančné trhy, ale pomocou dlhodobých úrokových sadzieb môže odštartovať zmenu aj na hypotekárnych sadzbách. Ale o tom nabudúce. Tu sa poďme pozrieť na to, čo môžeme od ECB zajtra očakávať. -

Úvod do nového týdne akciím v zámoří příliš nevyšel

Úvod do nového týdne akciím v zámoří příliš nevyšel. Wall Street závěr: Dow Jones -0,89 %; S&P 500 -0,91 %; Nasdaq -1,39 %. Ztrácely všechny tři hlavní indexy v čele s technologickým Nasdaq. Výprodej na technologiích připravily o další rekord Apple (-2,1 %). Posilovaly naopak akcie farmaceutických firem, v čele s výrobci vakcín, jež v pátek zažily krvavý propad, který tak alespoň z části vyrovnaly. Kromě toho se ještě dařilo sektoru necyklické spotřeby a těžařům zlata. Na nový rekord si intradenně sáhly akcie Pfizer (+4,6 %), jež oznámil akvizici Arena Pharmaceuticals se 100% prémií. -

Úvod do platformy JForex – Dukascopy seminář

Vůbec poprvé Dukascopy Europe IBS AS chystá uspořádat seminář v České republice pro své potenciální a stávající... -

Úvodní nádech ani tentokrát nevydržel. Nad summitem visí otazník

Úplný začátek týdne nebyl pro trhy špatný, ale nálada se opět kazí a znovu ze stejného důvodu - ukrajinská krize. Lehký nádech dokázalo zařídit oznámení summitu Biden - Putin, jenže ruská strana ho zatím nepotvrdila s tím, že žádné konkrétní plány pro summit nemá. Bohužel namísto směřování k diplomatickému řešení se situace dál vyostřuje, takže klid budou trhy v následujících dnech hledat těžko.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Denní kalendář událostí

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Tradingové analýzy a zprávy

Intradenní Price Action patterny na zlatě 13.2.2026

Forex sentiment 13.2.2026

Inflace v USA v lednu zvolnila na 2,4 procenta

Intradenní Price Action patterny na ethereu 13.2.2026

5 událostí, které dnes stojí za pozornost

Swingové obchodování GBP/USD 13.2.2026

Intradenní Price Action patterny na bitcoinu 13.2.2026

Swingové obchodování USD/JPY 13.2.2026

Intradenní Price Action patterny na AUD/USD 13.2.2026

FCA varuje před brokerem Spartanox / spartanox.com / spartanox.io

Intradenní Price Action patterny na zlatě 13.2.2026

Forex sentiment 13.2.2026

Inflace v USA v lednu zvolnila na 2,4 procenta

Intradenní Price Action patterny na ethereu 13.2.2026

5 událostí, které dnes stojí za pozornost

Swingové obchodování GBP/USD 13.2.2026

Intradenní Price Action patterny na bitcoinu 13.2.2026

Swingové obchodování USD/JPY 13.2.2026

Intradenní Price Action patterny na AUD/USD 13.2.2026

FCA varuje před brokerem Spartanox / spartanox.com / spartanox.io

Blogy uživatelů

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Technická analýza: Jak efektivně kreslit trendové čáry

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Technická analýza: Jak efektivně kreslit trendové čáry

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Forexové online zpravodajství

Coinbase roste navzdory ztrátě: Investoři sázejí na dno kryptotrhu

US OPEN: Trh hledá směr po inflačních datech

Volkswagen drží kurz elektromobility i po změně klimatické politiky USA

Bitcoin na hraně: Úroveň 60 000 USD může spustit lavinu likvidací

PŘEHLED CPI: Další dezinflace staví Fed do komfortní pozice 🏦

Pinterest pod tlakem: Cla brzdí reklamní rozpočty velkých retailerů

BREAKING: Americký CPI pod očekáváním! 🚨📉

Data Watch: Česká inflace klesá kvůli energiím, rozevírají se nůžky uvnitř služeb

🔴Živý komentář XTB: Inflace v USA může být motorem dalších poklesů akciových idnexů a drahých kovů

⏬EURUSD oslabuje

Coinbase roste navzdory ztrátě: Investoři sázejí na dno kryptotrhu

US OPEN: Trh hledá směr po inflačních datech

Volkswagen drží kurz elektromobility i po změně klimatické politiky USA

Bitcoin na hraně: Úroveň 60 000 USD může spustit lavinu likvidací

PŘEHLED CPI: Další dezinflace staví Fed do komfortní pozice 🏦

Pinterest pod tlakem: Cla brzdí reklamní rozpočty velkých retailerů

BREAKING: Americký CPI pod očekáváním! 🚨📉

Data Watch: Česká inflace klesá kvůli energiím, rozevírají se nůžky uvnitř služeb

🔴Živý komentář XTB: Inflace v USA může být motorem dalších poklesů akciových idnexů a drahých kovů

⏬EURUSD oslabuje

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Bitcoin na hraně: Úroveň 60 000 USD může spustit lavinu likvidací

Silný hospodářský růst podpoří americký dolar

GBP/USD: Jednoduché tipy na obchodování dne 24. října pro začátečníky. Analýza včerejších forexových obchodů

Asijské akcie přerušují pětidenní růstovou sérii

Ekonomický komentář - 19.07

Analýza a obchodní tipy pro pár GBP/USD na 19. března

Ceny pohonných hmot letí nahoru. Pláčou hlavně řidiči benzínových vozů, naopak nafta je v ČR po snížení spotřební daně levnější než v Polsku, stejně drahá jako v Rumunsku

Vývoj měnových párů: Euro oslabuje vůči dolaru o 1,21 % na EUR/USD 1,1111

Čínské oživení podporuje optimismus

Kríza európskeho myslenia

Bitcoin na hraně: Úroveň 60 000 USD může spustit lavinu likvidací

Silný hospodářský růst podpoří americký dolar

GBP/USD: Jednoduché tipy na obchodování dne 24. října pro začátečníky. Analýza včerejších forexových obchodů

Asijské akcie přerušují pětidenní růstovou sérii

Ekonomický komentář - 19.07

Analýza a obchodní tipy pro pár GBP/USD na 19. března

Ceny pohonných hmot letí nahoru. Pláčou hlavně řidiči benzínových vozů, naopak nafta je v ČR po snížení spotřební daně levnější než v Polsku, stejně drahá jako v Rumunsku

Vývoj měnových párů: Euro oslabuje vůči dolaru o 1,21 % na EUR/USD 1,1111

Čínské oživení podporuje optimismus

Kríza európskeho myslenia

Blogy uživatelů

Mapa 41/10

Praktické okénko – Předem avizovaný ziskový level

Legendární investor varuje! Kam podle něj spadne bitcoin?

Obchodní analýzy - S&P 500 a EUR/USD

Forecast EUR/CZK na rok 2019

7 smrteľných výhovoriek pre vaše obchodovanie (2. časť)

Mapa 5/12

Je toto koniec uptrendu na akciových trhoch?

Proč vlastně obchodujeme? (6. díl)

Naučte se vydělat korunu

Mapa 41/10

Praktické okénko – Předem avizovaný ziskový level

Legendární investor varuje! Kam podle něj spadne bitcoin?

Obchodní analýzy - S&P 500 a EUR/USD

Forecast EUR/CZK na rok 2019

7 smrteľných výhovoriek pre vaše obchodovanie (2. časť)

Mapa 5/12

Je toto koniec uptrendu na akciových trhoch?

Proč vlastně obchodujeme? (6. díl)

Naučte se vydělat korunu

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Richard Dennis: Jak trader naučil obchodovat obyčejné lidi, kteří díky tomu neuvěřitelně zbohatli?

Třesou se vám při otevření obchodu ruce?

FXstreet.cz v magazínu MontyRich

Komodity: Historie komoditních trhů

Jednoduché obchodní systémy (část 9.)

Nejdůležitější ekonomické události roku 2016

Prop trading firmy a marketing – velký přehled statistik

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Jaké strategie jsou vhodné pro moderní Prop Tradingové výzvy?

Bitcoin, zlato, stříbro, akcie: Začíná to!

Richard Dennis: Jak trader naučil obchodovat obyčejné lidi, kteří díky tomu neuvěřitelně zbohatli?

Třesou se vám při otevření obchodu ruce?

FXstreet.cz v magazínu MontyRich

Komodity: Historie komoditních trhů

Jednoduché obchodní systémy (část 9.)

Nejdůležitější ekonomické události roku 2016

Prop trading firmy a marketing – velký přehled statistik

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Jaké strategie jsou vhodné pro moderní Prop Tradingové výzvy?

Tradingové analýzy a zprávy

Intradenní Price Action patterny na zlatě 13.2.2026

Index spekulativního sentimentu 26.6.2018

Aktuálně otevřené FOREX pozice 8.1.2014

Akcie v USA kvůli perspektivě demokratického Senátu klesají

Index spekulativního sentimentu 31.5.2021

AP: Zahraniční firmy zjišťují, že není jednoduché opustit Rusko

Ve Španělsku se dnes začalo obchodovat s akciemi firmy Puig

Kryptoměnová firma eDO MR Trade je v insolvenčním řízení

MF prodalo státní dluhopisy za 21,9 mld. Kč

Forex: Koruna na úvod týdne mírně posílila k euru

Intradenní Price Action patterny na zlatě 13.2.2026

Index spekulativního sentimentu 26.6.2018

Aktuálně otevřené FOREX pozice 8.1.2014

Akcie v USA kvůli perspektivě demokratického Senátu klesají

Index spekulativního sentimentu 31.5.2021

AP: Zahraniční firmy zjišťují, že není jednoduché opustit Rusko

Ve Španělsku se dnes začalo obchodovat s akciemi firmy Puig

Kryptoměnová firma eDO MR Trade je v insolvenčním řízení

MF prodalo státní dluhopisy za 21,9 mld. Kč

Forex: Koruna na úvod týdne mírně posílila k euru

Témata v diskusním fóru

CSG boří burzu! Přidává 30 % od IPO

Broker Wonderinterest

Mapa 4.2./11

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 12.4.2012

Slibné akcie na pražské burze - banky

Obchodování Pinocchio (Pin) Bars I.

Špatné zprávy spouští Nasdaq rally

EUR/USD

Realné výsledky

Je Bitcoin pripravený na uptrend?

CSG boří burzu! Přidává 30 % od IPO

Broker Wonderinterest

Mapa 4.2./11

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 12.4.2012

Slibné akcie na pražské burze - banky

Obchodování Pinocchio (Pin) Bars I.

Špatné zprávy spouští Nasdaq rally

EUR/USD

Realné výsledky

Je Bitcoin pripravený na uptrend?