Stejně jako minule, ráda bych hned na začátku uvedla, že myšlenky a koncepty nejsou moje, ale čerpám z knihy Howarda Markse „Ovládněte tržní cykly a zvýšíte své investiční zisky“ a že myšlenky v tomto i minulých článcích se vztahují primárně na akciové trhy.

Opět je tu sentiment trhu anebo kdo chce, může použít check-list

Pro ochranu a řízení portfolia je naprosto zásadní určit, v které části cyklu se nacházíme, to je jasné. V minulém blogu Historie se opakuje, ale nikdy ne stejně, jsem se touto otázkou už zlehka zabývala a pro připomenutí, hlavní závěr byl, že Howard Marks pro určení přibližné fáze cyklu používá základní makroekonomické ukazatele a jako zásadní je pro něho celkový sentiment na trhu. Žádné grafy, technické indikátory či složité výpočty, nic, čím by si člověk mohl nějak konkrétněji pomoci.

Pod blogem Historie se opakuje, ale nikdy ne stejně, se rozběhla velmi zajímavá diskuze na téma, jak by se sentiment trhu dal kvantitativně měřit. Hodně jsem nad tím přemýšlela, ale mně osobně jsou bližší spíše „softové“ přístupy než ty matematické, takže jsem se rozhodla ctít i nadále linii Howarda Markse a při analýze sentimentu využívat pouze jeho kritéria.

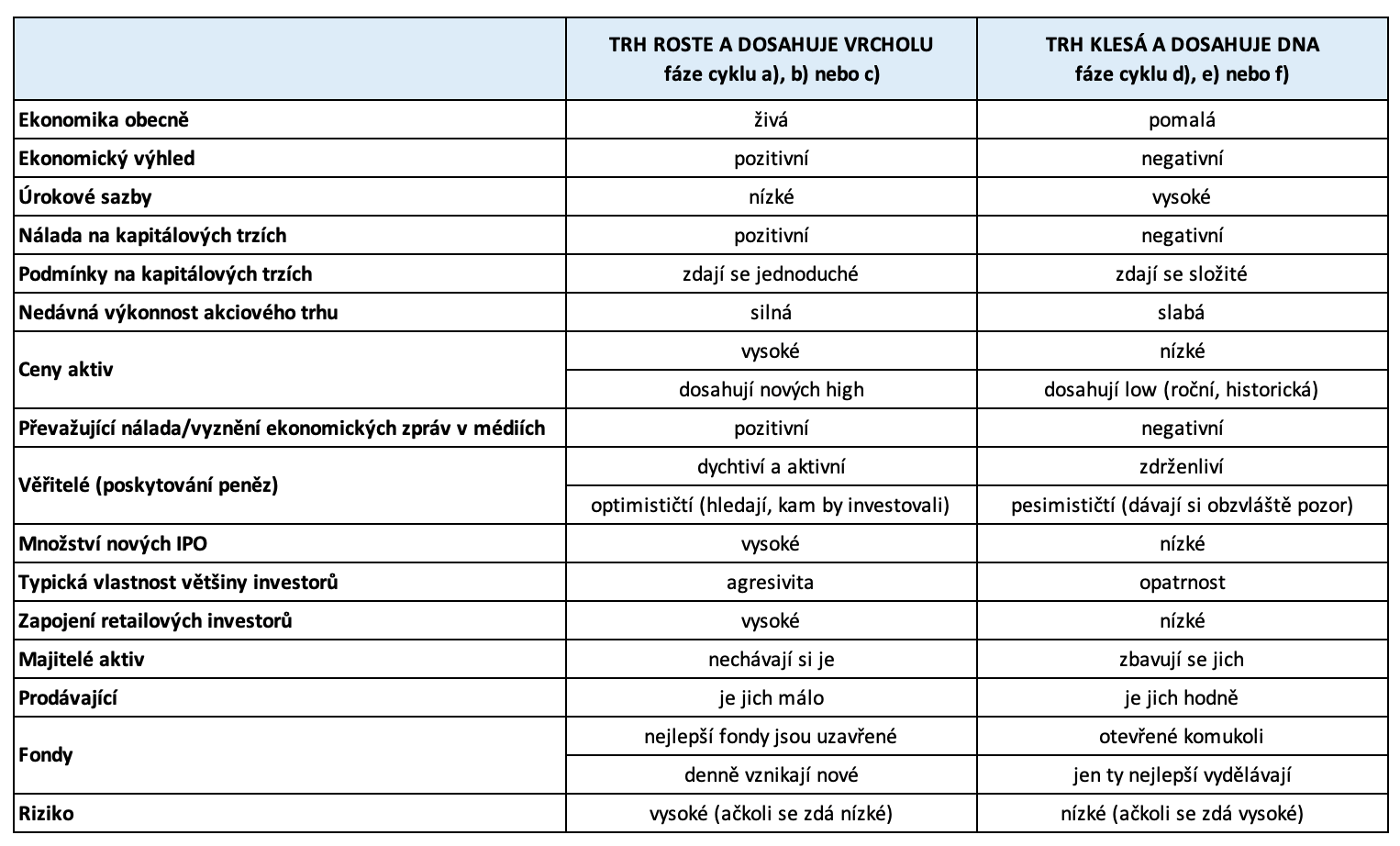

V další části knihy jsem objevila zajímavou tabulku, kterou jsem lehce upravila a doplnila o pár věcí, které mi k tomu dávají smysl. Howard Marks k tomu uvádí: „Vezměte prosím na vědomí, že tyto body nejsou vědecky ověřené, nejsou kvantitativní a nejdou kvantifikovat, a jsou snad i trochu humorné. Měly by vám ale ukázat, na co si dát pozor.“

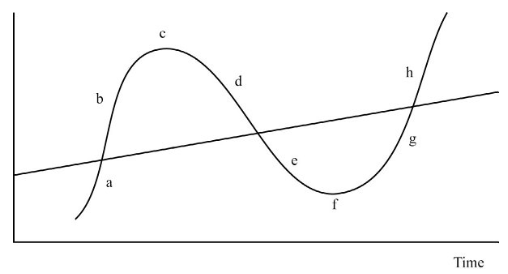

Pro lepší pochopení tabulky znovu uvádím obrázek s fázemi cyklu, protože na ně v tabulce odkazuji.

A zde je slibovaná tabulka/check-list. Použití je jednoduché – čím více zaškrtnutých položek ve sloupci „TRH ROSTE A DOSAHUJE VRCHOLU“, tím více je trh v některé z fází a), b) nebo c) a naopak, čím více zaškrtnutých položek ve sloupci „TRH KLESÁ A DOSAHUJE DNA“, tím více je trh v některé z fází d), e) nebo f).

Význam tabulky pro mě krásně shrnuje věta citovaná výše „Měly by vám ukázat, na co si dát pozor.“, protože to je podle mě přesně to, oč tu běží – jedna věc sama o sobě nic zásadního nevypovídá, ale všechny v souhrnu už dávají velmi zajímavý a ucelenější obrázek.

Zkušenost je vítěz

Pro matematicky nadané jedince (mezi které se bohužel neřadím): domnívám se, že přesnou náladu na trhu a fázi cyklu prostě přesně kvantitativně změřit nejde. Teorie efektivních trhů je už jako dominantní teorie překonaná a je obecně přijímané, že cenu akcií ovlivňují více či méně i emoce účastníků trhu. Bublina na trhu i dno se podle mého názoru velmi podobají davové psychóze, kde u vrcholu a na něm vládne naprosto iracionální euforie, a naopak u dna a na něm vládne naprosto iracionální pesimismus a deprese. Intenzitu a fázi davové psychózy také není možné přesně změřit (a už vůbec ne předvídat), stejně jako dynamiku, s jakou postupuje, a to samé podle mě platí i pro akciový trh.

Takže se podle mě musíme smířit s tím, že stav sentimentu a fázi cyklu na akciových trzích můžeme odhadnout s určitou (spíše větší) mírou nepřesnosti a v dlouhodobém horizontu podle mě stejně vítězí „gut feel“ získaný zkušeností. A toto ostatně podporuje i úsloví, že trading je spíše umění než vědecká disciplína.

Dá se tedy vůbec řídit své portfolio? A pokud ano, jak?

Za mě jednoznačně ano, řídit a ochránit se dá. A jak? Howard Marks k tomu uvádí: „Zamysleme se nad investičními strategiemi. Je nezbytné pochopit, že nic nebude fungovat navždy: žádný přístup, pravidlo ani proces nemůže neustále dosahovat nadprůměrných výsledků. Za prvé, většina cenných papírů a přístupů je správná jen pro určitá prostředí a části cyklu, a pro ostatní neplatí. A za druhé, minulé úspěchy samy o sobě znamenají menší pravděpodobnost budoucích úspěchů."

Odpověď je tedy až směšně jednoduchá: záleží na obchodní strategii každého.

Howard Marks je hodnotový investor a kontrarián, stejně jako Warren Buffett, při růstu prodává a klesající trh vnímá jako skvělou příležitost k nákupům. Pokud trh klesá ještě dále, tak kontrarián přikupuje tak dlouho, dokud se trh neotočí. Čím větší sleva, tím výhodnější nákup.

Kdo je trendový či swingový obchodník a spekuluje pouze na růst akcií, při rostoucím trhu také prodává jako kontrariáni, při poklesu ale drží hotovost a čeká na známky, až se trend zcela prokazatelně začne otáčet nahoru, a pak začne nakupovat. Toto je můj styl obchodování akcií a za sebe to vnímám tak, že až v levém sloupci tabulky TRH ROSTE A DOSAHUJE VRCHOLU budu mít zaškrtané klíčové hodnoty, které pro mě jsou: Ekonomika obecně, Ekonomický výhled, Úrokové sazby, Nálada na kapitálových trzích, Převažující nálada/vyznění ekonomických zpráv v médiích, Věřitelé (poskytování peněz), Množství nových IPO, Zapojení retailových investorů a Fondy, pak začnu hledat potvrzení změny sentimentu na grafech a pak až se vydám na nákupy.

Kdo je trendový či swingový obchodník a spekuluje na pokles cen akcií, pak to má samozřejmě opačně, než je předchozí případ.

Kdo má rád strategii „buy and hold“ a má hodně dlouhý investiční horizont v řádu více let, tak ten své portfolio a nervy ochrání asi nejlépe tak, že se při klesající fázi trhu raději nebude dívat na výkonnost svého portfolia, aby zbytečně nedostal depresi. Pokud člověk drží silné tituly, zde více než jinde platí pravidlo, že čas všechny rány zhojí.

Scalperům jsou podle mě cykly a fáze jedno 😊 Ale nikdy jsem tímto způsobem neobchodovala, takže je to pouze můj názor.

Závěrem

Na první pohled by člověk mohl říct, že knížka vlastně nepřináší nic nového. Bohužel neobsahuje žádný spolehlivý výpočet/ukazatel nebo metriku, jenom věci, které vlastně každý tak nějak ví nebo tuší.

Pro mě byl ale zásadní a nesmírně inspirativní způsob, jakým se Howard Marks dívá na trhy a cykly a uvědomila jsem si, že sentiment je na trhu zásadnější, než jsem si dříve myslela. Baví mě jeho výčty „softových“ kritérií, které jsou uvedené v tabulce výše, protože když se člověk oprostí od toho, že není možné získat nějakou přesnou hodnotu či indikátor, právě sledování takovýchto parametrů spolu s grafy dává člověku kontext a věřím, že v dlouhodobém horizontu pomůže získat onen báječný „gut feel“. Doufám, že i pro vás byly myšlenky Howarda Markse inspirativní a pokud ne, tak nevadí, věřím, že každá informace, i ta, která může mít zdánlivě malou hodnotu, se hodí.

Všem traderům přeji dobrý úsudek a dobré obchody.

Marika Čupa

Mimochodem s Ondrou Hartmanem pořádáme v sobotu 17. září seminář pro začátečníky na téma Ziskové obchodování akcií. Kdybyste měli chuť přijít, rádi vás uvidíme. Bližší informace zde.

Zdroje: Kniha Howarda Markse - „Ovládněte tržní cykly a zvýšíte své investiční zisky“