Ticker Tape by TradingView

Banka Wells Fargo zveřejnila výsledky za 4Q, čistý zisk negativně ovlivnily náklady na odstupné

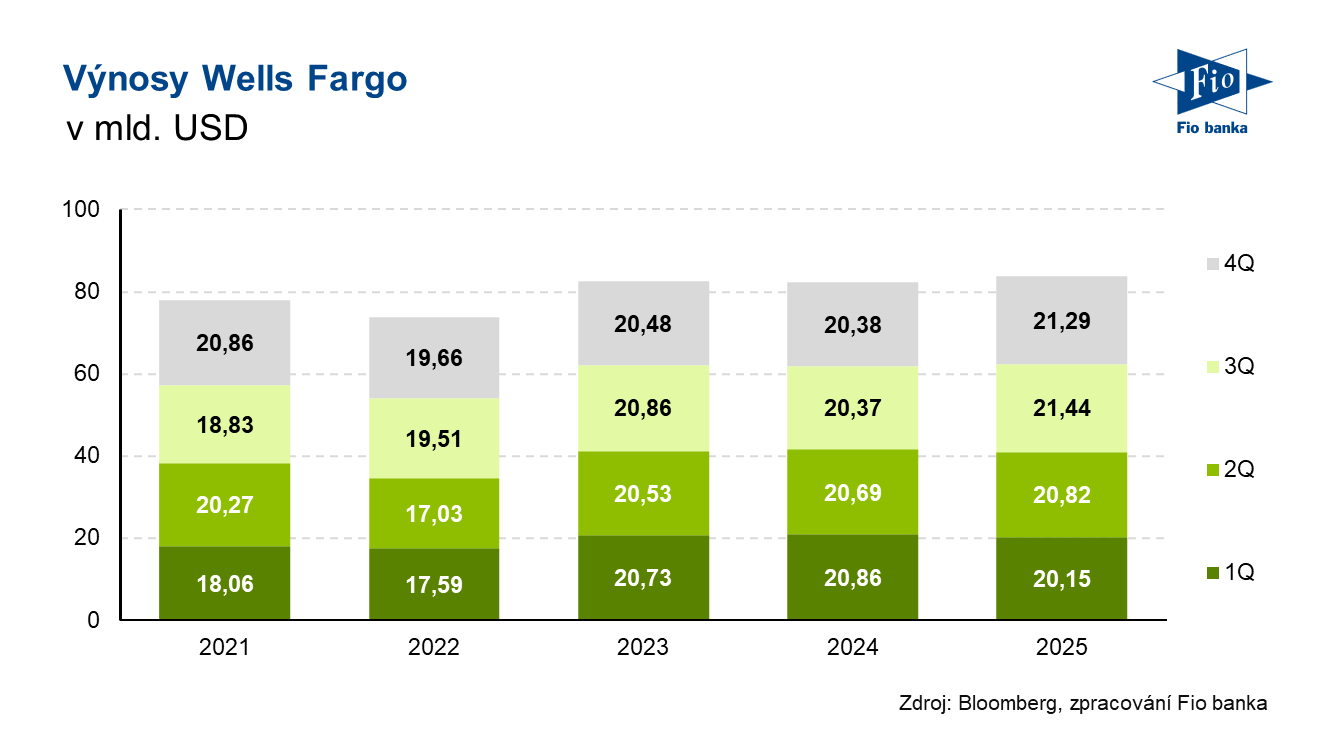

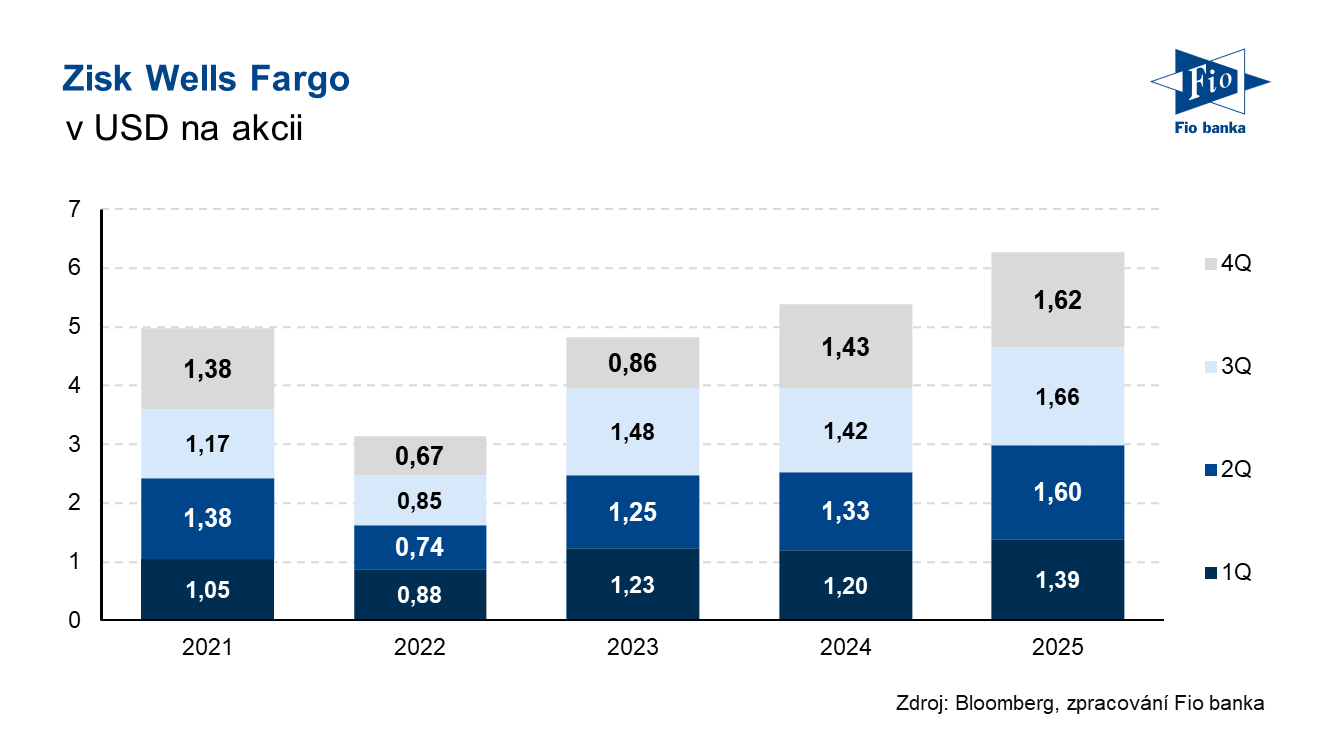

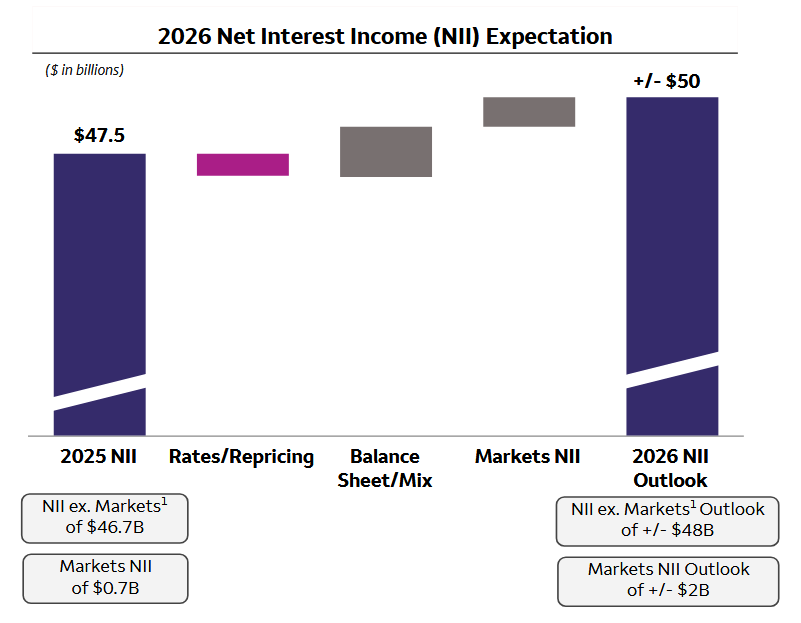

Americká banka Wells Fargo zveřejnila výsledky hospodaření za 4Q 2025. Výnosy mírně zaostaly za odhady trhu. Čistý zisk byl negativně ovlivněn náklady na odstupné v rámci plánu na snížení nákladů. Společnost očekává v celém roce 2026 čisté úrokové výnosy ve výši přibližně 50 mld. USD.

Výsledky společnosti Wells Fargo (WFC) za 4Q 2025 | |||

| 4Q 2025 | Konsensus 4Q 2025 | 4Q 2024 |

Výnosy (mld. USD) | 21,29 | 21,64 | 20,38 |

Čistý zisk (mld. USD) | 5,36 | -- | 5,08 |

Zisk na akcii (EPS, USD/akcie) | 1,62* | -- | 1,43 |

*Banka v průběhu kvartálu vynaložila 612 mil. USD na odstupné v rámci plánu na snížení nákladů, což snížilo zisk na akcii o 0,14 USD.

Výsledky za 4Q

Výnosy ve 4Q vzrostly meziročně o 4 % na 21,44 mld. USD.

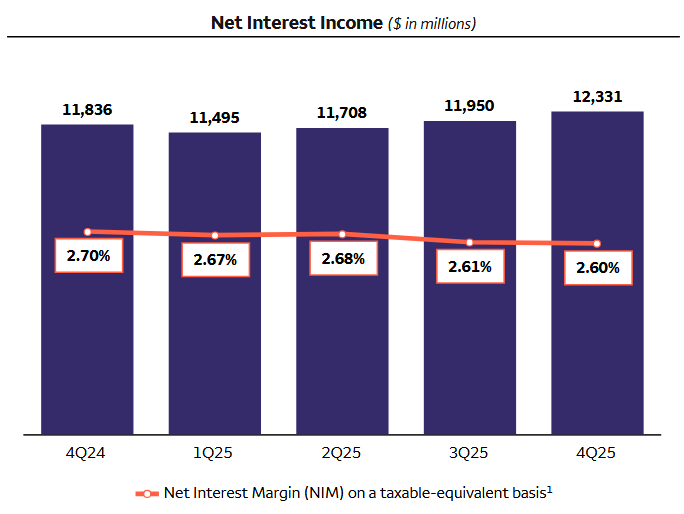

Čisté úrokové výnosy dosáhly 12,33 mld. USD, když trh očekával 12,43 mld. USD. Čistá úroková marže klesla na 2,6 %, zatímco trh projektoval 2,64 %. V celém roce 2025 dosáhly čisté úrokové výnosy 47,5 mld. USD.

Vývoj čistých úrokových výnosů a čisté úrokové marže

Zdroj: Wells Fargo

Výnosy ze spotřebitelského bankovnictví a úvěrování činily 9,57 mld. USD, komerční bankovnictví vygenerovalo 3,08 mld. USD, korporátní a investiční bankovnictví dosáhlo 4,62 mld. USD a správa majetku a investic přispěla částkou 4,36 mld. USD.

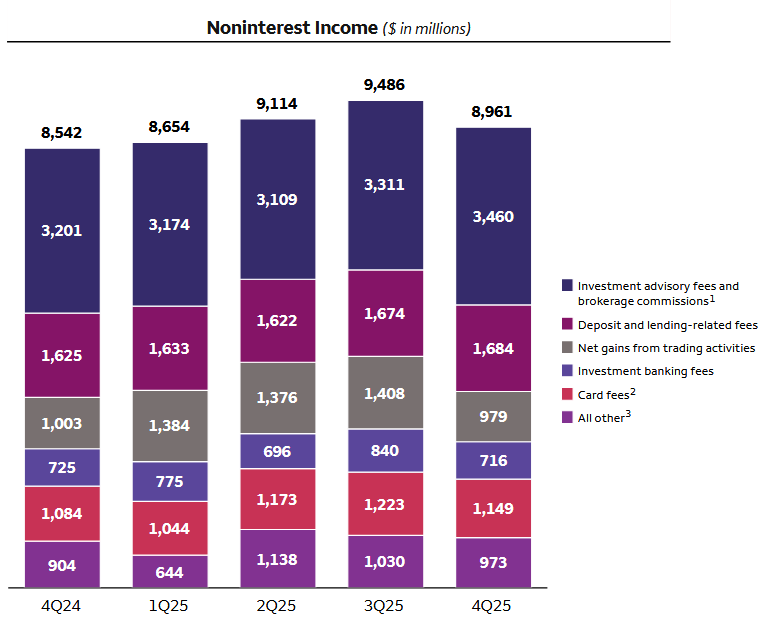

Neúrokové výnosy dosáhly 8,96 mld. USD, což představuje meziroční nárůst o 5 %.

Vývoj a rozdělení neúrokových výnosů

Zdroj: Wells Fargo

Neúrokové náklady zaznamenaly meziroční pokles o 1 % na 13,73 mld. USD, což bylo mírně nad očekáváním analytiků ve výši 13,6 mld. USD.

Průměrné úvěry meziročně vzrostly o 5 % na 955,85 mld. USD, čímž mírně překonaly tržní konsensus ve výši 944,29 mld. USD.

Průměrné vklady dosáhly 1,38 bil. USD, což představuje meziroční růst o 2 % oproti 1,35 bil. USD před rokem a překonání očekávání 1,36 bil. USD.

Návratnost aktiv (ROA) činila 1,02 %.

Návratnost vlastního kapitálu (ROE) dosáhla 12,3 %, zatímco trh predikoval 12,8 %.

Ukazatel kapitálové přiměřenosti (CET1) dosáhl 10,6 % při očekávání analytiků 10,7 %.

Náklady na riziko činily 1,04 mld. USD, což je mírně pod očekáváním trhu ve výši 1,1 mld. USD.

Agentura Bloomberg uvedla, že banka již roky snižuje počet zaměstnanců ve snaze zvýšit efektivitu. Na konci 3Q měla téměř 211 tis. zaměstnanců a ke konci roku toto číslo činilo jen něco málo přes 205 tis.

Celoroční výhled

Wells Fargo v roce 2026 očekává čisté úrokové výnosy ve výši přibližně 50 mld. USD. Trh projektoval 50,21 mld. USD. Celkové náklady by měly v celém roce činit přibližně 55,7 mld. USD. Očekávalo se 55,9 mld. USD.

Výhled meziročního vývoje čistých úrokových výnosů

Zdroj: Wells Fargo

Návrat kapitálu akcionářům

V průběhu čtvrtého kvartálu banka navrátila svým akcionářům 6,4 mld. USD, z toho 5 mld. USD ve formě zpětných odkupů akcií a 1,4 mld. USD v dividendách (0,45 USD na akcii).

Komentář CEO

„Silné finanční výsledky, zrušení limitu na objem aktiv uvaleného Federálním rezervním systémem, ukončení několika nápravných opatření a silnější růst v našem spotřebitelském i komerčním bankovnictví, díky tomu všemu jsem na naše výsledky za rok 2025 hrdý,“ uvedl generální ředitel Charlie Scharf.

„Dosáhli jsme našeho předchozího cíle rentability vlastního kapitálu (ROTCE) ve výši 15 % a stanovili jsme si nový střednědobý cíl 17–18 %. V porovnání s celým rokem 2024 vzrostl zisk na akcii o 17 %, výnosy z poplatků vzrostly o 5 %, úvěrová výkonnost byla silná, přičemž čisté odpisy klesly o 16 %, a náklady vzrostly o méně než 1 %. Nadále jsme fungovali s výrazným přebytkem kapitálu, přičemž jsme akcionářům vrátili 23 mld. USD prostřednictvím zpětného odkupu akcií v hodnotě 18 mld. USD a zvýšením dividendy na akcii o 13 % za rok 2025,“ dodal Scharf.

Akcie Wells Fargo

Akcie Wells Fargo (WFC) v předburzovní fázi obchodování klesají o 1,93 % na 91,75 USD.

Akcie Wells Fargo & Co (WFC) před výsledky na 93,56 USD | |||

Ukazatel |

| Ukazatel |

|

Kapitalizace (mld. USD) | 293,7 | P/E | 15,0 |

Vývoj za letošní rok (%) | +0,4 | Očekávané P/E | 13,4 |

52týdenní minimum (USD) | 58,4 | Prům. cílová cena (USD) | 101,2 |

52týdenní maximum (USD) | 97,8 | Dividendový výnos (%) | 1,8 |

Michal Bárta, Fio banka, a.s.

Zdroj: Wells Fargo, Bloomberg

Klíčová slova: Dividendy | Akcie | Bloomberg | CEO | Dividendový výnos | Marže | P/E | Riziko | Ukazatel | Výkonnost | Výnos | Zisk na akcii | USD | Obchodování | Zisk | Výsledky | Investiční bankovnictví | EPS | Banka | Fio banka | Cena | Fio | Investiční | Trh | Cílová cena | Čistá úroková marže | ROA | ROCE | ROE | Wells Fargo | Bankovnictví | Agentura Bloomberg | Kapitalizace | Výhled | Konsensus | Odhady trhu | Výnosy | Očekávání analytiků | Očekávání | Čistý zisk | Objem | Generální ředitel | Hospodaření | Návratnost | Výsledky hospodaření | Pokles | Meziroční růst | Vývoj | Růst | Americká banka | Snížení nákladů | Objem aktiv | Finanční výsledky | WFC | Akcie Wells Fargo | Cíle | Čisté úrokové výnosy | Úrokové výnosy | Společnosti | Opatření | Společnost | Výsledky společnosti | Celoroční výhled | 3М | Správa | Vklady | Úvěrování | Banka Wells Fargo | Fio banka, a.s. | Rok 2025 | Michal Bárta | Náklady |

Čtěte více

-

Banco Macro posiluje o 5 % díky podpoře argentinského pesa ze strany amerického ministerstva financí 🗽

Akcie argentinských bank rostou po zprávě médií, že americké ministerstvo financí prodávalo dolary na podporu argentinského pesa. -

Banka HSBC vstoupila do světa Metaverse

HSBC je aktuálně poslední finanční institucí, která debutovala v Metaverse a její vstup přímo souvisí s kryptoměnami. Společnost oznámila akvizici virtuální nemovitosti v rámci svého projektu Sandbox. Virtuální země má být využívána v rámci rostoucího odvětví e-sportů a platforem „play-to-earn“. -

Banka JP Morgan jmenována "nejdůležitější bankou světa" pro zdraví finančního systému

Podle nejnovějšího každoročního žebříčku předních poskytovatelů půjček sestaveného globálními regulátory byla JPMorgan Chase (JPM.N) opět jmenována nejvýznamnější bankou světa pro zdraví finančního systému jako celku. -

Banka JPMorgan reportovala solidní výsledky za 3Q a navýšila roční výhled

Americká banka JPMorgan zveřejnila výsledky hospodaření za třetí kvartál. Analytici hodnotí výsledky pozitivně, dle nich společnost těžila z růstu kapitálových trhů a z expanze úvěrového portfolia. Společnost rovněž navýšila výhled čistých úrokových výnosů na fiskální rok 2025. -

Banka JPMorgan zaznamenala rekordné zisky, akcie však poklesli

Optimizmus, ktorý podporoval americké bankové akcie po zvolení Donalda Trumpa pomaly z trhu vyprcháva. JPMorgan Chase znížila výhľad pre rast pôžičiek a úrokové príjmy v druhom polroku, Wells Fargo reportovala pokles pôžičiek na autá, čo prekvapilo časť analytikov. Citigroup sa pridala k obom bankám a reportovala nižšie zisky z tradingu, hlavne vďaka neochote klientov obchodovať. -

Bankám klesají v pololetí čisté zisky, výsledek ovlivní výběr na windfall tax

V uplynulém týdnu došlo k výrazným turbulencím v evropském bankovním sektoru kvůli návrhu na zavedení Windfall tax v Itálii. Evropské akciové indexy byly pod tlakem během celého týdne. Na pražské burze ve čtvrtek zveřejnil své výsledky ČEZ. Ve stejný den skončila výsledková sezóna šestice největších bank působících v České republice. Jaký byl výsledek? To, a mnoho dalšího se dozvíte již nyní v našem videu. -

Bankám loni narostl zisk i přes pokles úrokových sazeb. Letos by měl růst dále

Bankám a spořitelnám v Česku v roce 2024 stoupl souhrnný čistý zisk meziročně o 17,7 miliardy Kč na 121,7 miliardy korun. Vyplývá to z dat, která zveřejnila Česká národní banka. -

Bankám v ČR v 1. pololetí stoupl čistý zisk o 7,4 miliardy na 67,4 miliardy Kč

Bankám a spořitelnám v Česku v letošním 1. pololetí stoupl souhrnný čistý zisk meziročně o 7,4 miliardy korun na 67,38 miliardy korun. Vyplývá to z aktuálních dat, která zveřejnila Česká národní banka. Bilanční suma bank ke konci června činila 11,31 bilionu Kč, což je proti stejnému období loni nárůst o 688 miliard korun. Za růstem zisků stojí podle analytiků zejména úvěrová aktivita a následně vyšší čisté úrokové výnosy. -

Bankám za tři čtvrtletí stoupl čistý zisk o 9,4 miliardy na 100,4 mld. Kč

Bankám a spořitelnám v Česku v letošních prvních třech čtvrtletích stoupl souhrnný čistý zisk meziročně o 9,4 miliardy korun na 100,4 miliardy korun. Vyplývá to z dat, která zveřejnila Česká národní banka (ČNB). Bilanční suma bank ke konci září činila 11,48 bilionu korun, což je proti stejnému období loni nárůst o 616 miliard korun. Za růstem zisků stojí podle analytiků zejména pozitivní vývoj ekonomiky a z něj plynoucí úvěrová aktivita. -

Banka pro mezinárodní platby nabádá k opatrnosti při snižování sazeb

Banka pro mezinárodní platby (BIS) se se svojí poslední zprávou přiřadila po bok “konzervativnějších” hlasů varujících před přetrvávajícími inflačními riziky a nabádá spíše k opatrnosti při snižování úrokových sazeb. Velká část vyspělých ekonomik dál čelí kombinaci vysoké inflace služeb, rychlého růstu nominálních mezd a relativně málo ukotvených inflačních očekávání. -

Bankéři ECB a BoE komentují současnou ekonomiku a měnovou politiku

Dopoledne přineslo několik zajímavých projevů bankéřů ECB a BoE. Zde jsou nejzajímavější věty, které bankéři pronesli. Základním tónem bylo, že současné „jestřábí“ změny politiky znamenají „vyšší déle“: -

Bank of America čeká již 13. růst tržeb z obchodování v řadě, investiční bankovnictví ale ztrácí

Generální ředitel Bank of AmericaBrian Moynihan uvedl, že banka očekává další růst tržeb z obchodování, konkrétně o střední jednociferné procento, čímž by si připsala již 13. růstový kvartál v řadě. Na druhé straně však varoval, že poplatky z investičního bankovnictví pravděpodobně klesnou na přibližně 1,2 miliardy dolarů, oproti 1,6 miliardám ve stejném období loni. Tento pokles připisuje Moynihan zejména nejistotě kolem amerických cel a dopadu na ekonomický výhled, i když zároveň zdůraznil, že „probíhají dobrá jednání a vyhlídky jsou slibné“. -

Bank of America nevidí pro krypto zimu žádné důvody. Jakou dynamiku BTC v blízké budoucnosti ukáže?

Bitcoin opět dosáhl nového lokálního minima – 34 300 USD. Poté začali obchodníci aktivum nakupovat. V důsledku toho BTC prudce vzrostl a vytvořil sebevědomou býčí svíčku. Přestože aktivum roste, krypto komunita nadále očekává globální krypto zimu. -

Bank of America otevírá dveře kryptoměnám i drobnějším investorům

Od 5. ledna 2026 umožní Bank of America (BAC) svým poradcům z Merrill, Merrill Edge a Private Bank doporučovat kryptoměnové produkty v rámci klientských portfolií. Jedná se o významný posun v přístupu banky ke kryptoměnám, neboť poradci doposud mohli pouze realizovat pokyny klientů, nikoliv kryptoměny aktivně doporučovat. Nově tak budou moci sami navrhovat alokaci části portfolia do krypto ETF a ETP produktů, a to bez ohledu na výši spravovaných aktiv. -

Bank of America po výsledcích posiluje o 3 % 📈 Goldman Sachs ztrácí

Akcie druhé největší banky v USA, Bank of America, dnes posilují o více než 3 %, protože banka překonala prognózy a meziročně zvýšila zisk o 10 %. Goldman Sachs naopak po výsledcích ztrácí téměř 0,5 % - Wall Street je přijala mnohem opatrněji - čistý zisk klesl o 33 % r/r, mírně vyšší než očekávané tržby nedokázaly investory povzbudit k nákupu akcií. -

Bank of America predikuje zlato za 5 000 USD: Nový vrchol v roce 2026?

Bank of America (BofA) výrazně zvýšila svůj výhled pro cenu zlata, když v nové prognóze pro rok 2026 očekává, že dosáhne až 5 000 USD za unci, přičemž průměrná cena by se měla pohybovat kolem 4 400 USD. Tato predikce přichází krátce poté, co zlato překonalo historickou hranici 4 000 USD za unci a v pondělí dosáhlo nového rekordu 4 079,62 USD. -

Bank of America představuje nové cíle: vyšší ziskovost, nižší náklady a obrat v akciovém zaostávání

Bank of America se rozhodla reagovat na zaostávající výkonnost svých akcií novým plánem pro investory, v němž slibuje 12% roční růst zisku na akcii a přísnější kontrolu nákladů. Ačkoliv akcie banky letos vzrostly o 22 %, zůstávají pod průměrem pěti největších amerických konkurentů, a za posledních pět let patří dokonce k nejhůře výkonným ve skupině. -

Bank of America překonala očekávání

Bank of America zažívá silný začátek roku 2025, když její divize akciového obchodování zaznamenala rekordní kvartál, a celkový výsledek překonal odhady analytiků. Tržby z obchodování s akciemi vzrostly meziročně o 17 % na 2,18 miliardy USD, zatímco obchodování s dluhopisy, měnami a komoditami přineslo 3,46 miliardy USD, což odpovídá očekáváním trhu. -

Bank of America překonala očekávání díky silnému investičnímu bankovnictví a zvyšuje výhled úrokových příjmů

Americká banka Bank of America (BAC) zveřejnila výsledky za třetí čtvrtletí, které překonaly očekávání Wall Street, a to především díky výraznému oživení v oblasti investičního bankovnictví a vyšším čistým úrokovým výnosům (NII). Akcie banky reagovaly růstem o přibližně 4 % v premarketu. -

Bank of America přináší silné výsledky díky rostoucím výnosům investičního bankovnictví 📊

Bank of America (BAC.US) po zveřejnění údajů za 2Q24 posílila téměř o 2 % v obchodování před otevřeným trhem. I přes pokles zisků banka vykázala silnější výnosy, podpořené zejména výsledky investičního bankovnictví.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Prop trading firmy a marketing – velký přehled statistik

Denní kalendář událostí

V USA výdaje na výstavbu

Členka Fedu Michelle Bowman

Člen Fedu Alberto Musalem

Člen Fedu Jeffrey Schmid

Šéf SNB Martin Schlegel

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

V USA výdaje na výstavbu

Členka Fedu Michelle Bowman

Člen Fedu Alberto Musalem

Člen Fedu Jeffrey Schmid

Šéf SNB Martin Schlegel

V USA index PPI

V Kanadě hrubý domácí produkt (HDP)

V Německu index CPI

V Japonsku maloobchodní tržby

V Japonsku index CPI

Tradingové analýzy a zprávy

Akcie oslabují, dolar naopak po dlouhé době zakončuje ziskový měsíc

Bloomberg: Muskova SpaceX plánuje podat v březnu žádost o vstup na burzu

Warner Bros podepsala smlouvu o převzetí s Paramountem

OpenAI vybrala od investorů 110 miliard dolarů, z toho 50 miliard od Amazonu

Forex: Dolar mírně oslabuje, za únor ale může vykázat první celoměsíční růst

Evropské akcie uzavřely na rekordu, růstová série je nejdelší od roku 2013

Míra inflace v Německu v únoru klesla na 1,9 procenta, uvedli statistici

Akcie na pražské burze v prvních dvou měsících roku klesly o 1,3 procenta

Pražská burza v uplynulém týdnu oslabila, index PX klesl o 2,2 procenta

Pražská burza na konci týdne pokračovala v poklesu, index PX ubral 0,20 procenta

Akcie oslabují, dolar naopak po dlouhé době zakončuje ziskový měsíc

Bloomberg: Muskova SpaceX plánuje podat v březnu žádost o vstup na burzu

Warner Bros podepsala smlouvu o převzetí s Paramountem

OpenAI vybrala od investorů 110 miliard dolarů, z toho 50 miliard od Amazonu

Forex: Dolar mírně oslabuje, za únor ale může vykázat první celoměsíční růst

Evropské akcie uzavřely na rekordu, růstová série je nejdelší od roku 2013

Míra inflace v Německu v únoru klesla na 1,9 procenta, uvedli statistici

Akcie na pražské burze v prvních dvou měsících roku klesly o 1,3 procenta

Pražská burza v uplynulém týdnu oslabila, index PX klesl o 2,2 procenta

Pražská burza na konci týdne pokračovala v poklesu, index PX ubral 0,20 procenta

Blogy uživatelů

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (27. 2. 2026)

Stroukal: Bitcoin po 18 letech? Pořád je to spíš tech akcie než zlato

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Ego jako největší náklad

„FOMO je tvůj největší nepřítel.“ Jak polský trader zvládl prop trading a fundovaný účet

Když mysl hledá jistotu. Psychologie ukotvení v každodenním rozhodování Ψ Marek Horňanský

Payout: Scalpingová stratégia sa vyplatila!

Jak pochopení vlastní osobnosti může pomoci stát se lepším traderem

Moje cesta prop tradingem: Záchrana challenge bude složitá, ale nic není nemožné

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (27. 2. 2026)

Stroukal: Bitcoin po 18 letech? Pořád je to spíš tech akcie než zlato

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Ego jako největší náklad

„FOMO je tvůj největší nepřítel.“ Jak polský trader zvládl prop trading a fundovaný účet

Když mysl hledá jistotu. Psychologie ukotvení v každodenním rozhodování Ψ Marek Horňanský

Payout: Scalpingová stratégia sa vyplatila!

Jak pochopení vlastní osobnosti může pomoci stát se lepším traderem

Moje cesta prop tradingem: Záchrana challenge bude složitá, ale nic není nemožné

Forexové online zpravodajství

Bitcoin se v reakci na zahájení úderu proti Íránu propadl, kartel OPEC zváží možnost výraznějšího navýšení těžby ropy, aby tlumil tlak na její zdražení

Právě se stalo: útok na Írán a dopady na ekonomiku a finanční trhy

Amerika zavírá týden v červeném

Trhu na konci týdne ve špatné náladě

Denní shrnutí: Začátek konce dezinflace?

Pšenice na nejvyšší úrovni za 8 měsíců 📈

Jane Street: Legendární market maker u soudu

Frankfurtská burza zakončila únor na červené nule

Pražská burza v závěru týdne mírně klesla

USA: Stavební výdaje v prosinci meziměsíčně vzrostly o 0,3 % při očekávání růstu o 0,2 %

Bitcoin se v reakci na zahájení úderu proti Íránu propadl, kartel OPEC zváží možnost výraznějšího navýšení těžby ropy, aby tlumil tlak na její zdražení

Právě se stalo: útok na Írán a dopady na ekonomiku a finanční trhy

Amerika zavírá týden v červeném

Trhu na konci týdne ve špatné náladě

Denní shrnutí: Začátek konce dezinflace?

Pšenice na nejvyšší úrovni za 8 měsíců 📈

Jane Street: Legendární market maker u soudu

Frankfurtská burza zakončila únor na červené nule

Pražská burza v závěru týdne mírně klesla

USA: Stavební výdaje v prosinci meziměsíčně vzrostly o 0,3 % při očekávání růstu o 0,2 %

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Obchodní doporučení a přehled vývoje obchodování páru EUR/USD. 10. července

Long signál na akcie Citrix (CTXS)

Makro: HDP eurozóny rostl ve třetím čtvrtletí o 0,4 pct

VIDEO: Týdenní výhled 9.12.2013

IPO Xiaomi: Dosáhne čínský Apple ocenění nad $100 miliard?

Makro: Maloobchodní prodej Německa v červnu nečekaně vyskočil o 6,3 pct

Cineworld se snaží odrazit po možné akvizici společnosti Vue ⚡

Forex: Koruna si připisuje zisky, zastavit jí může kovid

Německo čekají předčasné volby již v únoru

US OPEN: Wall Street si vybírá pauzu

Obchodní doporučení a přehled vývoje obchodování páru EUR/USD. 10. července

Long signál na akcie Citrix (CTXS)

Makro: HDP eurozóny rostl ve třetím čtvrtletí o 0,4 pct

VIDEO: Týdenní výhled 9.12.2013

IPO Xiaomi: Dosáhne čínský Apple ocenění nad $100 miliard?

Makro: Maloobchodní prodej Německa v červnu nečekaně vyskočil o 6,3 pct

Cineworld se snaží odrazit po možné akvizici společnosti Vue ⚡

Forex: Koruna si připisuje zisky, zastavit jí může kovid

Německo čekají předčasné volby již v únoru

US OPEN: Wall Street si vybírá pauzu

Blogy uživatelů

Pomůže Barbie akciím Birkenstock?

Moje cesta prop tradingem: I tímto způsobem lze obchod ukončit

Roubini predikuje stagflaci

Praktická ukázka: Jeden obchod, který se docela povedl

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Král měn se nevzdá bez boje. Lze očekávat posilování dolaru?

Technická analýza měnových párů USD/CHF, AUD/JPY a CAD/CHF

Multitimeframe analýza: 17.8.2021 EUR/GBP

Navzdory svému věku, stále aktuální a efektivní technika head & shoulders (formace hlava a ramena)

Ako nás Bitcoin prekvapí tentokrát?

Pomůže Barbie akciím Birkenstock?

Moje cesta prop tradingem: I tímto způsobem lze obchod ukončit

Roubini predikuje stagflaci

Praktická ukázka: Jeden obchod, který se docela povedl

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Král měn se nevzdá bez boje. Lze očekávat posilování dolaru?

Technická analýza měnových párů USD/CHF, AUD/JPY a CAD/CHF

Multitimeframe analýza: 17.8.2021 EUR/GBP

Navzdory svému věku, stále aktuální a efektivní technika head & shoulders (formace hlava a ramena)

Ako nás Bitcoin prekvapí tentokrát?

Vzdělávací články

Chamtivost a strach: Největší cenové pohyby na finančních trzích (září 2025)

Měsíční report finančních trhů (červenec 2023)

Trading v praxi: Jak úspěšně obchodovat více časových rámců (1. část)

Kde obchodovat CZK nejlevněji?

Výsledky intradenního obchodování podle VIP zóny (únor 2022)

V jednoduchosti je síla – aplikace Price Action na akciových indexech

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Co bychom o tradingu rádi věděli na začátku kariéry

FXstreet.cz přináší rozhovor se stratégem londýnské ING Petrem Krpatou

Měsíční report finančních trhů (srpen 2022)

Chamtivost a strach: Největší cenové pohyby na finančních trzích (září 2025)

Měsíční report finančních trhů (červenec 2023)

Trading v praxi: Jak úspěšně obchodovat více časových rámců (1. část)

Kde obchodovat CZK nejlevněji?

Výsledky intradenního obchodování podle VIP zóny (únor 2022)

V jednoduchosti je síla – aplikace Price Action na akciových indexech

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Co bychom o tradingu rádi věděli na začátku kariéry

FXstreet.cz přináší rozhovor se stratégem londýnské ING Petrem Krpatou

Měsíční report finančních trhů (srpen 2022)

Tradingové analýzy a zprávy

Nejsilnější a nejslabší měny 20.11.2023

Dow Jones - Intradenní výhled 29.8.2017

Aktuálně otevřené forex pozice 6.12.2016

GBP/USD - Intradenní výhled 4.8.2020

Bitcoin - Intradenní výhled 7.12.2021

Intradenní Price Action patterny na GBP/JPY 19.3.2025

Forex: Dolar mírně posiluje, investoři čekají na nové údaje z USA

Analytici: Vyšší sazby rychle zdraží hypotéky, úroky vkladů stoupnou později

Akcie v USA prudce zpevňují, trh spoléhá na pomoc vlád

EUR/GBP - Intradenní výhled 24.5.2024

Nejsilnější a nejslabší měny 20.11.2023

Dow Jones - Intradenní výhled 29.8.2017

Aktuálně otevřené forex pozice 6.12.2016

GBP/USD - Intradenní výhled 4.8.2020

Bitcoin - Intradenní výhled 7.12.2021

Intradenní Price Action patterny na GBP/JPY 19.3.2025

Forex: Dolar mírně posiluje, investoři čekají na nové údaje z USA

Analytici: Vyšší sazby rychle zdraží hypotéky, úroky vkladů stoupnou později

Akcie v USA prudce zpevňují, trh spoléhá na pomoc vlád

EUR/GBP - Intradenní výhled 24.5.2024

Témata v diskusním fóru

Pohled forex tradera na EUR/USD, GBP/USD a NZD/USD

Trading jako součást prokrastinace

Dostáváte u vašeho brokera férové plnění příkazů?

Americký dolar vs. bezpečné přístavy

QT znovu jede naplno

Mulla Nasruddin a jeho FX

Diskuse k blogům

Překvapí Fed ve středu trhy?

Praktické okénko – crossové měnové páry a obchodní příprava s důrazem na pozitivní RRR

Intradenní strategie na stříbro? I to je možné!

Pohled forex tradera na EUR/USD, GBP/USD a NZD/USD

Trading jako součást prokrastinace

Dostáváte u vašeho brokera férové plnění příkazů?

Americký dolar vs. bezpečné přístavy

QT znovu jede naplno

Mulla Nasruddin a jeho FX

Diskuse k blogům

Překvapí Fed ve středu trhy?

Praktické okénko – crossové měnové páry a obchodní příprava s důrazem na pozitivní RRR

Intradenní strategie na stříbro? I to je možné!