Ticker Tape by TradingView

Výběr 10 nejlepších dividendových aristokratů a ETF roku 2020

Dividendový aristokrat je společnost, která nepřetržitě zvyšuje dividendu po dobu 25 let. Zpravidla se nejedná o cyklické akcie. Dividendoví aristokraté nebývají příliš zasaženi recesí a někdy i dokonce svoji dividendu v období recese nadále zvyšují.

Dividendových aristokratů je poměrně málo a jedná se o silné a stabilní společnosti. V roce 2017 obsahoval index S&P 500 pouze 57 dividendových aristokratů.

V tomto článku objevíte vše, co potřebujete vědět o akciích nejzajímavějších dividendových aristokratů a ETF zaměřujících se na dividendové aristokraty. Zjistěte jaké tituly vybrat a jak do nich lze investovat.

V následujícím článku se dočtete:

- Evropští dividendoví aristokraté

- Dividendoví králové

- Psychologie dividend

- Efekt reinvestice dividendy

- 5 nejlepších dividendových aristokratů roku 2020

- 5 nejlepších ETF zaměřených na dividendové aristokraty

- Obchodování dividendových akcií a ETF

Evropští dividendoví aristokraté

Nejznámější a největší dividendoví aristokraté pocházejí z USA. V Evropě je však také celá řada společností, které byly schopny dlouhodobě nepřetržitě zvyšovat své dividendy. Politika každoročního zvyšování dividendy nebyla v Evropě velmi populární.

Evropské společnosti se historicky zaměřovaly spíše na stabilitu svých dividend. V USA naopak u společností vidíme spíše průběžný malý nárůst dividend, aby nedošlo ke zhoršení důležitých výsledků.

Složení evropských dividendových aristokratů je jiné, než v USA. Společnost S&P Global sestavuje akciový index S&P Europe 350. Z tohoto indexu vybírá alespoň 40 společností, které dokázaly minimálně 10 po sobě jdoucích let zvyšovat svoji dividendu. Momentálně je v indexu S&P 350 Europe Dividend Aristocrats 51 evropských akcií.

Mezi americkými a evropskými dividendovými aristokraty je podstatný rozdíl. Evropským společnostem stačí pouhých 10 let, aby se dostaly na seznam evropských dividendových aristokratů. Do indexu se tak může dostat celá řada cyklických akcií.

Dividendoví králové

Existují společnosti, které nepřetržitě zvyšovaly dividendu více než 50 let. Těmto společnostem se říká dividendoví králové. Jedná se o prestižní titul, který v současné době nese pouhých 27 akcií. Mezi dividendové krále patří následující společnosti:

- Genuine Parts Company

- Lowe’s

- Hormel Foods

- Lancaster Colony

- Procter & Gamble

- Coca-Cola

- Tootsie Roll

- 3M Company

- Emerson Electric

- Dover

- Nordson

- Parker-Hannifin

- ABM Industries

- Stanley Back & Decker

- Farmers & Merchants Bancorp

- Cincinnati Financial

- Commerce Bancshares

- Johnson & Johnson

- Stephan Company

- American States Water Company

- Northwest Natural Holding Company

- Vectren corporation

- SJW Corp

- California Water Service

- Federal Realty

Psychologie dividend

Psychologicky má dividenda výhodu pro řadu investorů. Lovci dividendových akcií vnímají dividendu jako pravidelný pasivní příjem. Pro konzervativní investory, kteří špatně snášejí riziko, jsou dividendové akcie perfektním investičním prostředkem. Výše a vývoj dividendy jsou měřítkem toho, jak se společnosti daří.

Vysoké dividendy a rostoucí dividendy jsou proto u investorů velmi oblíbené. Vysoká dividenda zajišťuje, že se investice rychle proplatí. Rostoucí dividenda chrání před inflací a růst také ukazuje, že portfolio se pohybuje správným směrem.

Hodnota akcie se nakonec rovná všem peněžním tokům. S vysokou dividendou získáte více kapitálu, ale výše dividendy poroste méně. Historicky nejsou investiční strategie, které cílí na vysoké dividendy, nutně lepší než jiné strategie, které se například zaměřují na růst dividend, ziskovost nebo volný peněžní tok.

[E-book ZDARMA]: 11 strategií největších investičních guru

Objevte jaká kritéria při výběru akcií jednotliví guru sledují a zjistěte jaké zhodnocení popsané strategie dosahují a naučte se 6 investičních zásad, které posunou Vaše investování dále.

Efekt reinvestice dividendy

Opětovné investování dividend zajišťuje, že v průběhu času získáte více a více akcií dané společnosti. Z těchto nově nabytých akcií samozřejmě také plyne dividenda. Díky těmto novým výplatám dividend roste váš zisk exponenciálně, stejně jako základní hodnota investice. Exponenciální nárůst dividend má stejný charakter jako složený úrok, který Einstein nazval osmým divem světa.

5 nejlepších dividendových aristokratů roku 2020

1. Hormel (1,84 % dividenda a roční nárůst 16 % za posledních 5 let)

Hormel (HRL) má historii zvyšování dividend po dobu 53 let. Společnost se zaměřuje především na masné výrobky a vlastní řadu velkých značek. Hormel dodává 65 % svých produktů do supermarketů a zbytek přímo společnostem. Navzdory prémiovým cenám, které Hormel může účtovat za své výrobky, zůstává společnost poněkud citlivá na kolísání cen drůbeže a vepřového.

Přechod stále více lidí na vegetariánskou stravu společnosti nehraje do karet. Nicméně tento trend zatím společnost znatelně nezasáhl. Společnost stále více rozšiřuje své portfolio bezmasých produktů. Hormel se zaměřuje především na USA, ale roste i v mezinárodním měřítku.

S čistou peněžní pozicí je rozvaha Hormel solidní a nabízí prostor pro růst. Skutečnost, že Hormel za posledních 5 let zvýšila svou dividendu o 16 % ročně, ukazuje, že společnost má stále růstový potenciál. Dlouhodobě stabilní výsledky, defenzivní profil, silná rozvaha a růst jsou důvody, proč Hormel obsadil první příčku v našem seznamu.

S čistou peněžní pozicí je rozvaha Hormel solidní a nabízí prostor pro růst. Skutečnost, že Hormel za posledních 5 let zvýšila svou dividendu o 16 % ročně, ukazuje, že společnost má stále růstový potenciál. Dlouhodobě stabilní výsledky, defenzivní profil, silná rozvaha a růst jsou důvody, proč Hormel obsadil první příčku v našem seznamu.

2. Parker-Hannifin (dividenda 1,73 % a roční nárůst 10,4 % za posledních 5 let)

Parker-Hannifin (PH) se podařilo zvýšit dividendu po dobu 62 let v řadě, což z ní učinilo jednu ze společností s nejlepšími výsledky. Společnost se zaměřuje na pohybové a ovládací systémy, což zahrnuje čerpadla, filtry a motory, které se používají k ovládání uchopovacích ramen. Parquet-Hannifin dále dodává elektromechanická, hydraulická a pneumatická řešení.

Tento průmysl je ze své podstaty cyklický a tudíž nepříznivý pro dividendové aristokraty. Společnost má však na trhu silné dominantní postavení, což přispívá k jejím vynikajícím výsledkům.

Analytická společnost Standard & Poor’s ocenilo finanční rozvahu Parker-Hannifin nejlepší známkou A. S poměrem cena / zisk 16,8 a konverzí volného cash flow téměř 100 %, může Parker-Hannifin investovat do rozvoje prostřednictvím akvizic. Dividendový růst v budoucnosti je proto velmi pravděpodobný.

Analytická společnost Standard & Poor’s ocenilo finanční rozvahu Parker-Hannifin nejlepší známkou A. S poměrem cena / zisk 16,8 a konverzí volného cash flow téměř 100 %, může Parker-Hannifin investovat do rozvoje prostřednictvím akvizic. Dividendový růst v budoucnosti je proto velmi pravděpodobný.

Chcete získat zdarma tipy na zajímavé akcie a ETF?

Odebírejte pravidelný týdenní akciový newsletter Breakout Trader. Každý týden tip na obchodování čtyř světových akcií a vybraného ETF.

3. Wolters Kluwer (dividenda 1,61 % a roční nárůst 8,0 % za posledních 5 let)

Nizozemské vydavatelství Wolters Kluwer (WKL) dokázalo zvyšovat nebo udržet dividendu déle než 30 let. Od roku 2006 společnost vykazuje silný nárůst dividend. Wolters Kluwer stále více přechází z papírové na digitální formu svých produktů. Organizace se nyní zaměřuje především na poskytování informačních služeb.

Správné systémy mohou zvýšit produktivitu a v mnoha případech je Wolters Kluwer lídrem na trhu. Řada odborníků je zvyklá na systémy Wolter Kluwer a je tudíž společnosti velmi loajální. Prostřednictvím partnerství s dalšími stranami chce Wolters Kluwer dále růst na sousedních trzích.

Akcie Wolters Kluwer se zdají drahé, pokud se podíváme pouze na poměr ceny a zisku ve výši 29. Volný cash flow Wolters Kluwer byl však historicky vždy velmi vysoký. Proto je důvěryhodnější použít multiplikátor volného cash flow, což je 21,2. Vzhledem k defenzivní povaze a potenciálu růstu skončil Wolters Kluwer na třetím místě.

Akcie Wolters Kluwer se zdají drahé, pokud se podíváme pouze na poměr ceny a zisku ve výši 29. Volný cash flow Wolters Kluwer byl však historicky vždy velmi vysoký. Proto je důvěryhodnější použít multiplikátor volného cash flow, což je 21,2. Vzhledem k defenzivní povaze a potenciálu růstu skončil Wolters Kluwer na třetím místě.

4. Linde PLC (dividenda 1,73 % a roční nárůst 6,1 % za posledních 5 let)

Linde (LIN) je lídrem na trhu s průmyslovým plynem. Německá společnost zvýšila svůj podíl na trhu, když došlo ke spojení se společností Praxair. Linde dokázala zvyšovat svoji dividendu posledních 25 let.

Trh s průmyslovým plynem má dobré vyhlídky, protože v průmyslových procesech a ve zdravotnictví se stále více používají speciální plyny. Akcie momentálně není levná s poměrem cena / zisk 28,8. Nicméně dominantní postavení na rostoucím trhu je atraktivní.

Vysoký volný cash flow může navíc společnost využít k expanzi nebo například ke zpětnému odkupu vlastních akcií.

Vysoký volný cash flow může navíc společnost využít k expanzi nebo například ke zpětnému odkupu vlastních akcií.

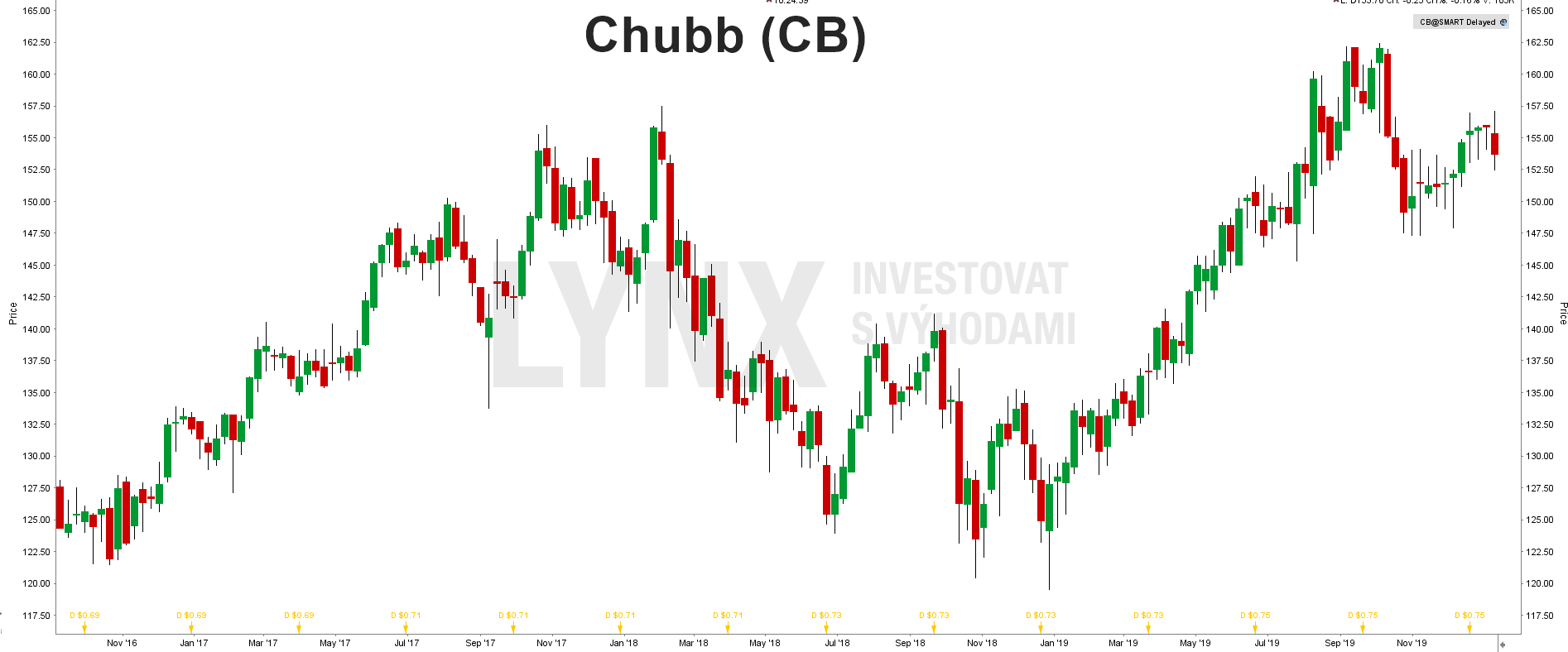

5. Chubb (dividenda 1,98 % a roční nárůst 2,95 % za posledních 5 let)

Novým jménem na seznamu dividendových aristokratů je pojišťovací společnost Chubb (CB), která zvyšovala svoji dividendu 26 let. Společnost se zaměřuje především na neživotní a úrazové pojištění. Díky zaměření na velmi specifické segmenty trhu je společnost velmi výnosná. To je mimo jiné patrné ze složeného poměru 90 %.

Toto skóre je velmi dobré, protože většina pojišťoven se pohybuje okolo 100 %. To znamená, že Chubb nezávisí pouze na výsledcích svých investic. Jedním z důvodů dobrých výsledků společnosti Chubb je hluboká znalost rizik spojená se silnými pozicemi na trhu. Vysoké marže zajišťují, že společnost Chubb může i v nepříznivých dobách zvyšovat dividendu.

Poměr ceny / zisku je momentálně 15,6, což je poměrně drahé ve srovnání s minulostí. Pojišťovny obvykle nemají velké potíže pramenící z ekonomické recese. Program zpětného odkupu akcií také pomáhá zlepšit výkon.

Poměr ceny / zisku je momentálně 15,6, což je poměrně drahé ve srovnání s minulostí. Pojišťovny obvykle nemají velké potíže pramenící z ekonomické recese. Program zpětného odkupu akcií také pomáhá zlepšit výkon.

5 nejlepších ETF zaměřených na dividendové aristokraty

V USA existuje několik ETF, které sledují dividendové aristokraty. V Evropě je nabídka díky novým předpisům poněkud omezená.

1) Nejznámější z nich je S&P 500 dividend aristocrats ETF (NOBL), které mapuje všech 54 dividendových aristokratů z S&P 500. Evropské předpisy v současnosti znemožňují evropským investorům investovat do tohoto ETF.

2) The SPDR S&P dividend ETF (SDY) je dobrou alternativou a sleduje akcie z S&P 1500 composite, které dokázaly nepřetržitě zvyšovat dividendu po dobu 20 let.

3) Tento ETF má verzi, která je přístupná Evropě – SPDR S&P US Dividend Aristocrats UCITS ETF (ISIN: IE00B6YX5D40). ETF má objem 3,18 miliardy EUR, poměr výdajů 0,35 % a dividendový výnos 1,9 %. Nejzvučnějšími tituly jsou Abbvie, AT&T a Amcor.

4) SPDR S&P Euro Dividend Aristocrats UCITS ETF (ISIN: IE00B5M1WJ87) mapuje akcie, které zvyšovaly dividendu nejméně 10 po sobě jdoucích let. ETF má objem 1,83 miliardy EUR, poměr výdajů 0,30 % a dividendový výnos 3,1 %. Největšími společnostmi v tomto ETF jsou UPM-Kymmene, EDP-Energias de Portugal a Bayer.

5) Existuje také globální varianta dividendových aristokratů – SPDR S&P Global Dividend Aristocrats UCITS ETF (ISIN: IE00B9CQXS71). Akcie v tomto ETF zvyšovaly dividendu po dobu nejméně 10 let. ETF má poměrně malý objem – 584 milionů EUR, poměry výdajů 0,45 % a dividendový výnos 3,35 %. Nejdůležitějšími společnostmi v tomto ETF jsou H&M, AT&T a Klépierre.

Investujte do dividendových akcií a ETF s LYNX

LYNX nabízí obchodování s dividendovými akciemi přímo na domácích burzách. To našim klientům garantuje vysoký objem obchodování a úzký spread.

Dále pro vás pravidelně připravujeme naše týdenní investiční newslettery a vysíláme profesionální vzdělávací webináře.

Ať už jste intradenní obchodník nebo dlouhodobý investor, můžete využít vynikající nabídky společnosti LYNX, protože vám umožníme obchodovat s akciemi, ETF, futures, opcemi , CFD, či forexem za příznivé poplatky.

U LYNX můžete obchodovat v reálném čase prostřednictvím našich profesionálních platforem.

Chcete převést zahraniční ceny akcií nebo ceny ETF na eura? Pak použijte převodník měn na více než 130 měn.

Navíc pro vás pravidelně zveřejňujeme analýzy trhu a novinky ze světa investic v rámci našeho LYNX zpravodajského a vzdělávacího portálu.

V případě jakýchkoliv dotazů můžete bezplatně využít naší klientské podpory.

Obchodujte akcie s LYNX

S LYNX je jednoduché vytvořit si diverzifikované portfolio. Pomůže Vám k tomu přístup na více než 100 burz ve 30 zemích světa. Zároveň máte možnost sledovat aktuální akciové tipy od LYNX , které mohou sloužit jako inspirace pro Vaše portfolio.

Investujte do akcií s LYNX

3 nejlepší světové dividendové akcie v roce 2020

10. června 2019 | Akcie

Dividenda je jeden z klíčových ukazatelů výkonnosti společnosti. Objevte 3 nejlepší plátce dividend pro rok %%currentyear%%.

6 nejlepších amerických dividendových akcií 2020

24. ledna 2019 | Akcie

Snem každého dlouhodobého investora je nakoupit akcie a vyčkat, až se mu investice vrátí. ✅ Jak dosáhnout takových výkonů ve Vašem portfoliu?

Redakční použití: Vladimir Wrangel / Shutterstock.com

The post Výběr 10 nejlepších dividendových aristokratů a ETF roku 2020 appeared first on LYNX Czech Republic.

Klíčová slova: Psychologie | Akciový index | USA | ETF | Dividendy | Recese | Daně | Akciové tipy | Politika | Akcie | Zhodnocení | Breakout | CFD | Cash flow | Dividenda | Dividendový výnos | Euro | Futures | ISIN | Intradenní obchodník | Investice | Investor | Investování | Marže | Nabídka | Obchodník | Portfolio | Reinvestice | Riziko | S&P 500 | Spread | Trader | Trend | Trigger | Výnos | EUR | Obchodování | Zisk | Výsledky | Obchodovat | Investovat | LYNX | Ceny akcií | Index | Investiční strategie | Analýzy | Cena | Eura | Index S&P 500 | Investiční | Pasivní příjem | Převodník měn | Trh | Webináře | ROCE | Dividendové akcie | Znalost | S&P Global | S&P | Poplatky | Breakout Trader | Složený úrok | Objem obchodování | Obchodovat s akciemi | Nakoupit akcie | Akcie a ETF | Výše dividendy | UCITS | Investujte do akcií | Obchodujte | Objem | UCITS ETF | Úrok | Miliardy | Vyhlídky | Průmysl | Pojišťovny | Amcor | AbbVie | Investujte | AT&T | Ziskovost | Stabilní společnosti | ETF roku 2020 | Vysoká dividenda | Miliardy eur | Německá společnost | Dividendový aristokrat | Psychologie dividend | Reinvestice dividendy | Obchodování dividendových akcií |

Čtěte více

-

VW prodloužil uzavírku německých továren do 19. dubna

Německý automobilový koncern Volkswagen prodloužil odstávku výroby v německých továrnách své hlavní značky VW kvůli koronaviru o dalších deset dnů, tedy až do 19. dubna. Firma to dnes oznámila na svých internetových stránkách. -

VW prý může brzy předstihnout Teslu ve výrobě elektromobilů

Německý automobilový koncern Volkswagen by mohl v blízké budoucnosti předstihnout amerického konkurenta Tesla v objemu výroby elektromobilů i v softwaru. Uvedl to šéf závodní rady Volkswagenu Bernd Osterloh v rozhovoru s německým listem Welt am Sonntag. Tesla, v jejímž čele stojí známý podnikatel Elon Musk, je považována za průkopníka v oblasti elektromobilů. -

VW už má aféru Dieselgate dávno za sebou

Dne 29. července 2021 oznámil VW výsledky za první pololetí letošního roku - i přes pandemii dosahuje provozní výsledek rekordní úrovně 11,4 miliardy eur. Výnosy jsou o 10 % vyšší a zisk na akcii je o 30 % lepší, než se čekalo. Díky vynikajícím výsledkům nemají pozůstatky minulosti tak velký vliv na cenu akcií. Porsche čelí v USA soudnímu sporu. Důvodem jsou nároky související s emisním skandálem spojeným s Volkswagenem, protože Porsche je největším akcionářem Volkswagenu. -

VW vypověděl dohodu o zajištění pracovních míst, od července může propouštět

Automobilový koncern Volkswagen formálně vypověděl dohodu o zajištění pracovních míst, která bránila propuštění zaměstnanců v jeho německých podnicích od roku 1994. Dnes o tom podle agentury DPA informoval odbory. Znamená to, že smlouva, která měla původně platit až do roku 2029, vyprší za šest měsíců, takže v červenci příštího roku může podnik začít v Německu propouštět. -

VW zaplatí prodejcům v USA 1,2 miliardy dolarů

Soudce amerického oblastního soudu Charles Breyer schválil urovnání německého Volkswagenu s prodejci v USA kvůli emisnímu skandálu ve výši 1,2 miliardy dolarů. Zhruba 650 prodejců v USA tak v příštích 18 měsících obdrží v průměru 1,85 milionu dolarů. -

Výběrem správného hlavního jističe uspoříte za elektřinu nemalé peníze

Nejen vhodně zvolenou distribuční sazbou a výběrem dodavatele, ale dokonce i přiměřeným elektrickým jističem je možné snížit výdaje za elektřinu. Správná hodnota jističe má přitom vliv na další aspekty. -

Výběr hlavních ekonomických událostí v ČR v roce 2019

V tomto velmi rozsáhlém článku najdete kompletní výběr nejdůležitějších hospodářských událostí v České republice v roce 2019 (řazeno chronologicky po měsících a dnech): -

Výběr spotřební daně opět pod očekáváním

„Inkaso spotřební daně z tabákových výrobků zaostalo za očekáváním ministerstva financí o 3,3 miliardy korun. Spotřební daň z tabákových výrobků s výnosem 59,4 miliardy korun je však stále jedním z nejvyšších příjmů státního rozpočtu,“ říká hlavní ekonom BHS Štěpán Křeček. -

Výber ziskov a predlžený víkend v USA

Dnes vidíme silný potenciál  v&ya... -

Výběr zisků na ropě WTI

Zdravím Vás, obchodníci! Rád bych vám řekl, jak se v praxi osvědčil obchodní nápad pro WTI. Minulý týden jsem vám dal obchodní doporučení založené na růstu od 109 do 117 USD za barel. Včera stupeň WTI stoupal a prolomil cílovou úroveň 117 USD. -

Vybírání zisků povede k otevření na nižších úrovních, pak by mohl následovat zvrat

Očekává se, že evropské akciové trhy otevřou ve středu níže, a to na pozadí prohlášení představitelů Fedu, že k ... -

Vybírání zisků sráželo korunu, nálada na trzích je ale dál sváteční

Vybírání zisků dnes sráželo českou korunu, která sestoupila až na 25,9608 za euro, tedy nejslabší úroveň od začátku října. Na trzích jinak panovala sváteční nálada a tolik se neobchodovalo. Dolar klesal ke koši měn včetně eura, ke kterému byl naposledy kolem 1,1900. Pražská burza si první povánoční seanci střihla v zeleném. -

Vybírání zisků stahuje Bitcoin do oblasti 44 000 $

Bitcoin se obchoduje dolů o skromných 1,3 % a dnes ustupuje na 44 400 USD. Na trhu altcoinů nejvíce ztrácí Stepn s téměř 12% výprodejem. Zároveň americký dolar pokračuje ve svém růstu, který včera zaznamenal svou nejlepší seanci od března 2023, čímž vyvíjí tlak na riziková aktiva. Kryptotrh čeká na rozhodnutí SEC o žádostech o ETF poté, co zdroje agentury Reuters uvedly aktuální týden jako pravděpodobný čas pro rozhodnutí regulátorů. Agentura však zatím k případu neposkytla žádné informace. -

Výborná data (inflace + průmysl) z USA a boj dolaru o přežití

Spotřebitelské ceny ve Spojených státech v dubnu zaznamenaly největší meziměsíční růst za tři roky, když podražil zejména benzin a nájmy, což naznačuje stabilní tvorbu inflačních tlaků, které by mohly poskytnout centrální bance (Fed)... -

Výborná data novozélandské obchodní bilance a NZD válcuje AUD

Novozélandský dolar zatím válcuje australského kolegu (AUD/NZD), tak jak dlouhodobě predikovala harmonická formace. V noci si opět fanoušci NZD smlsli na výsledku tamní obchodní bilance, jenž skončila v nečekaně vysokém přebytku 292 milionů, což je druhý nejlepší výsledek za poslední rok. Z technického pohledu se trh nyní dostal na úroveň netopýří formace, lze zde pozorovat zpomalení výprodeje, ale je otázkou, zda to bude na medvědí naladění stačit. -

Výborná data z trhu práce Austrálie, ropa přidala přes 5 procenta, USD v korekci, CAD posiluje; analýza ROPY, AUD/USD, EUR/JPY

Americká ropa WTI včera uzavřela 5,8 procenta v plusu na úrovni 56,39 USD za barel, což je nejvyšší hodnota letošního roku. Severomořský Brent... -

Výborný předpokládal další kroky fondu ve vymáhání dotací Agrofertu

Bývalý ministr zemědělství Marek Výborný (KDU-ČSL) nemá informace o tom, zda Státní intervenční fond (SZIF) zahájil řízení v souvislosti s vymáháním dotací po firmách vlastněných šéfem hnutí ANO a nynějším premiérem Andrejem Babišem. Minimálně u dvou společností holdingu Agrofert byly zahájeny kontroly a uskutečnilo se vypořádání námitek už v době jeho působení na ministerstvu, řekl Výborný ČTK. Předpokládal další kroky. Babiš dnes ve Sněmovně prohlásil, že Agrofert nic nedluží. -

Výborný výsledek amerického HDP by mohl utnout řeči o kolapsu na trzích

Revize amerického HDP znamená obvykle poklidné zveřejnění fundamentu, které sice zpravidla nabízí znatelnou odchylku o... -

Vybrané instrumenty ke sledování příští týden (23.08.2024)

Sympozium Fedu v Jackson Hole již skončilo a investoři se nyní musí znovu zaměřit na tvrdá makroekonomická data. Mezi klíčovými zprávami příští týden lze najít americká PCE data za červenec, blesková data CPI za srpen z Evropy a kanadskou zprávu o HDP za 2. čtvrtletí. Kromě toho má Nvidia ve středu naplánováno zveřejnit zprávu o příjmech za fiskální čtvrtletí 2025. V následujícím týdnu určitě sledujte EUR/USD, US100 a USD/CAD! -

Vybraní akcionáři CZG – České zbrojovky Group SE dokončili prodej části jejich akcií ve zrychleném úpisu

CZG – Česká zbrojovka Group SE (dále CZG, Skupina, či Společnost) tímto oznamuje, že byla svými akcionáři informována o dokončení prodeje části jejich akcií prostřednictvím zrychleného úpisu (accelerated book-building), cílícího na vybrané investory.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

Ruští ekonomové z exilu: Úroky v Rusku brzdí inflaci i růst

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Ruští ekonomové z exilu: Úroky v Rusku brzdí inflaci i růst

Akcie ve Spojených státech dnes výrazně vzrostly

Akciový index Dow Jones poprvé překonal hranici 50.000 bodů

Forex: Americký dolar po uklidnění trhů a růstu rizikových aktiv oslabuje ke koši měn

Komodity: Ropa zdražuje po uvalení amerických sankcí na obchodování s íránskými produkty

Pražská burza v týdnu nepatrně oslabila, index PX klesl o 0,14 procenta

Pražská burza znovu oslabila, dolů ji táhly akcie Komerční banky i Monety

Forex: Koruna zpevnila k euru i dolaru

Forex sentiment 6.2.2026

Swingové obchodování USD/JPY 6.2.2026

Blogy uživatelů

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Forexové online zpravodajství

Akcie softwarových firmem čeká brutální rally vzhůru, prognózuje banka Jefferies. Investoři se začínají bát, že miliardy na umělou inteligenci končí v černé díře

Navýšení schodku rozpočtu je jen kosmetická změna, říká Česká národní banka. Svoji prognózu letošní inflace i přes navýšení schodku upravuje citelně směrem dolů

Na trhy se vrátil optimismus, Dow Jonesův index poprvé v historii překonal úroveň 50 000 bodů. Podle Bank of America nehrozí, že by Kevin Warsh v křesle šéfa centrální banky uskutečnil svůj záměr zeštíhlit její rozvahu

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Akcie softwarových firmem čeká brutální rally vzhůru, prognózuje banka Jefferies. Investoři se začínají bát, že miliardy na umělou inteligenci končí v černé díře

Navýšení schodku rozpočtu je jen kosmetická změna, říká Česká národní banka. Svoji prognózu letošní inflace i přes navýšení schodku upravuje citelně směrem dolů

Na trhy se vrátil optimismus, Dow Jonesův index poprvé v historii překonal úroveň 50 000 bodů. Podle Bank of America nehrozí, že by Kevin Warsh v křesle šéfa centrální banky uskutečnil svůj záměr zeštíhlit její rozvahu

Zámoří zakončilo jinak červený týden výrazně zeleným pátkem

Americký trh je jako politý živou vodou

Denní shrnutí: Euforie na Wall Street; SILVER se odráží o 10 % 📱

Frankfurtská burza zakončila týden v zeleném

Tři trhy, které sledovat příští týden (09.02.2026)

Devon a Coterra spojují síly a vzniká americký gigant

Aktuální statistika zahraničního obchodu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Makro: Týdenní žádosti o podporu v USA klesly o 11 tisíc

Írsko

Lidé ve strachu z koronaviru v rekordní míře investují do zlata

Objednávky zboží dlouhodobé spotřeby v USA vs. inflační tlaky

BREAKING: ECB ponechala úrokové sazby beze změny

Měsíční předpovědi: Ekonomika brzdí, inflace nikoliv

Forex: Eurodolar zaparkoval nad 1,0500

BREAKING: Ceny výrobců ve Švýcarsku nadále klesají 📉

Německá burza v úvodu úterního obchodování ztrácí

Pražskou burzu podržel VIG

Makro: Týdenní žádosti o podporu v USA klesly o 11 tisíc

Írsko

Lidé ve strachu z koronaviru v rekordní míře investují do zlata

Objednávky zboží dlouhodobé spotřeby v USA vs. inflační tlaky

BREAKING: ECB ponechala úrokové sazby beze změny

Měsíční předpovědi: Ekonomika brzdí, inflace nikoliv

Forex: Eurodolar zaparkoval nad 1,0500

BREAKING: Ceny výrobců ve Švýcarsku nadále klesají 📉

Německá burza v úvodu úterního obchodování ztrácí

Pražskou burzu podržel VIG

Blogy uživatelů

Výhody a nevýhody obchodování s CFD (Contracts For Difference)

Nejhorší měna letošního roku

Padá Bitcoin, něco si přej

Zase ta Itálie…

Nová nabídka kryptoměn u XTB

Kde a jak se vzdělávat v tradingu

Analýza S&P 500, DJ30, EUR/USD, USD/CHF - Začínají letní prázdniny, výzva pro každého tradera

Co může příští týden hýbat trhy? Fundamentálni analýza 13.01-17.01.2020

Žiadna edge (tradingová výhoda) netrvá večne

Forexový kalendář a jeho důležitost pro tradery

Výhody a nevýhody obchodování s CFD (Contracts For Difference)

Nejhorší měna letošního roku

Padá Bitcoin, něco si přej

Zase ta Itálie…

Nová nabídka kryptoměn u XTB

Kde a jak se vzdělávat v tradingu

Analýza S&P 500, DJ30, EUR/USD, USD/CHF - Začínají letní prázdniny, výzva pro každého tradera

Co může příští týden hýbat trhy? Fundamentálni analýza 13.01-17.01.2020

Žiadna edge (tradingová výhoda) netrvá večne

Forexový kalendář a jeho důležitost pro tradery

Vzdělávací články

VIDEO: Začínáme s investováním do ETF (díl 2.)

Video článek MT4: Informace o cenách a účtu

Price Action: Pokročilé obchodování formace Pin Bar (2. díl)

Technická analýza II. - trendy a trendline

Nejlepší trading příležitosti - kde a jak profitovali tradeři (červen 2024)

Video článek MT4: Skripty - funkce MessageBox

Centrální banka, první bankovky a finanční podvody. To všechno díky švédské koruně

Seriál o ETF: Druhy ETF (díl 7.)

Prop Trading: Obchodování a zkušenosti u prop firmy RebelsFunding

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

VIDEO: Začínáme s investováním do ETF (díl 2.)

Video článek MT4: Informace o cenách a účtu

Price Action: Pokročilé obchodování formace Pin Bar (2. díl)

Technická analýza II. - trendy a trendline

Nejlepší trading příležitosti - kde a jak profitovali tradeři (červen 2024)

Video článek MT4: Skripty - funkce MessageBox

Centrální banka, první bankovky a finanční podvody. To všechno díky švédské koruně

Seriál o ETF: Druhy ETF (díl 7.)

Prop Trading: Obchodování a zkušenosti u prop firmy RebelsFunding

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Tradingové analýzy a zprávy

Index spekulativního sentimentu 4.10.2017

Cena zlata po Trumpově kritice šéfa Fedu vzrostla na rekordních 3500 dolarů

S&P 500 - Intradenní výhled 2.2.2021

Komodity: Ceny ropy pokračují v růstu, konflikt mezi Izraelem a Íránem ohrožuje dodávky

Analytici: Nové restrikce vrací ekonomiku eurozóny do recese

S&P 500 - Intradenní výhled 2.2.2023

Forex: Koruna zpevnila k euru i dolaru

S&P 500 - Intradenní výhled 2.2.2026

AUD/USD prolomil rostoucí trendovou linii

Bývalý nejvyšší státní zástupce Zeman se stane poradcem guvernéra ČNB

Index spekulativního sentimentu 4.10.2017

Cena zlata po Trumpově kritice šéfa Fedu vzrostla na rekordních 3500 dolarů

S&P 500 - Intradenní výhled 2.2.2021

Komodity: Ceny ropy pokračují v růstu, konflikt mezi Izraelem a Íránem ohrožuje dodávky

Analytici: Nové restrikce vrací ekonomiku eurozóny do recese

S&P 500 - Intradenní výhled 2.2.2023

Forex: Koruna zpevnila k euru i dolaru

S&P 500 - Intradenní výhled 2.2.2026

AUD/USD prolomil rostoucí trendovou linii

Bývalý nejvyšší státní zástupce Zeman se stane poradcem guvernéra ČNB

Témata v diskusním fóru

Mark Spitznagel: Poslední z medvědů

Moje cesta prop tradingem: Nuda na forexu a Trading Race soutěž

Forex Edge: Aktuální trading příležitosti na EUR/USD a EUR/GBP

Forex Edge: Aktuální trading příležitosti na měnových párech EUR/USD a AUD/USD

MetaTrader Tester - výsledky a optimalizace testování

Tato komodita je až překvapivě levná

Obchodný výhľad na Bitcoin, Ethereum a Shiba Inu

Forex Edge: Aktuální trading příležitosti na EUR/USD a zlato

Eurodolar - Chat

Praktická ukázka: Nové dva částečné odprodeje

Mark Spitznagel: Poslední z medvědů

Moje cesta prop tradingem: Nuda na forexu a Trading Race soutěž

Forex Edge: Aktuální trading příležitosti na EUR/USD a EUR/GBP

Forex Edge: Aktuální trading příležitosti na měnových párech EUR/USD a AUD/USD

MetaTrader Tester - výsledky a optimalizace testování

Tato komodita je až překvapivě levná

Obchodný výhľad na Bitcoin, Ethereum a Shiba Inu

Forex Edge: Aktuální trading příležitosti na EUR/USD a zlato

Eurodolar - Chat

Praktická ukázka: Nové dva částečné odprodeje