Ticker Tape by TradingView

ČNBlog: Je vývoj kurzu koruny odrazem neúčinnosti měnové politiky?

Od ukončení kurzového závazku v dubnu 2017 jsou úrokové sazby opět hlavním nástrojem měnové politiky ČNB. Ta od té doby zvýšila sazby již sedmkrát. Koruna začala po exitu posilovat, jak bylo všeobecně očekáváno, a tím kurz přispěl k potřebnému zpřísňování měnových podmínek. V únoru 2018 se ale trend vývoje kurzu změnil. Je poslední vývoj kurzu koruny odrazem neúčinnosti měnové politiky, je tedy – slovy učenými – narušena její transmise?

Autoři Petr Král, Jan Filáček, Dana Hájková a Branislav Saxa odpovídají na ČNBlogu, že nikoliv. V textu pojednávají o činitelích kurzového vývoje, včetně výše devizových rezerv a pozic zahraničních investorů v domácí měně, tak obecně o funkčnosti transmise měnové politiky. ČNBlog přebíráme v plném a nezměněném rozsahu.

Koruna na jaře 2018 přestala posilovat

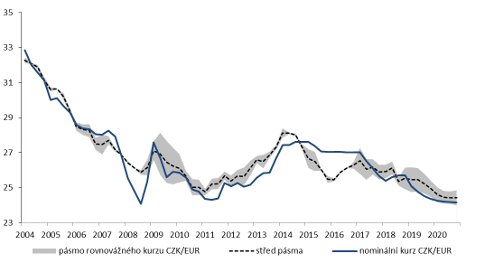

Nejprve si přibližme kontext posledního vývoje. Česká národní banka až do dubna 2017 používala měnový kurz jako další nástroj měnové politiky. Zejména ke konci kurzového závazku přitom bylo v rámci devizových intervencí nakoupeno značné množství eur, za celé trvání závazku pak téměř 76 miliard eur. Po exitu přitom ČNB na devizovém trhu neintervenovala. Koruna po ukončení závazku v roce 2017 mírně posilovala až na hladinu 25,20 korun za euro začátkem roku 2018 (Graf 1). Uvedené posilování bylo loňskými – v té době stále ještě přechodně nezveřejňovanými – prognózami ČNB očekáváno. Ty ve shodě s analytiky finančních trhů předpovídaly posilování kurzu hned z několika důvodů. Prvním byl rozevírající se úrokový diferenciál, když ČNB začala od léta roku 2017 zvyšovat své úrokové sazby, zatímco Evropská centrální banka drží dodnes úrokové sazby v záporných hodnotách a pokračuje v kvantitativním uvolňování. Neméně významným důvodem bylo obnovení reálného rovnovážného posilování koruny souvisejícího s doháněním hospodářské výkonnosti vyspělých zemí a růstem domácí produktivity.

Graf 1: Kurz koruny vůči euru

(CZK/EUR)

Zdroj: ČNB

V březnu 2018 se však posilování kurzu zastavilo a koruna v následujících měsících buď stagnovala, nebo spíše mírně oslabovala, a to až na současnou úroveň těsně pod 26 korunami za euro. Důvodem tohoto obratu v trendu bylo zejména zhoršení globálního sentimentu a s tím související výprodej aktiv na rozvíjejících se trzích. Mezi tyto trhy někteří investoři z historických důvodů nadále zařazují i Českou republiku. Zhoršení sentimentu bylo vyvoláno mnoha faktory, zejména pak krizí v Argentině a Turecku, nárůstem protekcionistických tendencí ve světovém obchodě, narůstající hrozbou „tvrdého“ brexitu, růstem sazeb v USA a obavami z výrazného zpomalení („tvrdého přistání“) čínské ekonomiky. Vedle těchto řekněme psychologických vlivů působil v roce 2018 směrem k pomalejšímu posilování kurzu i jeden materiální faktor, a to mírně nižší čistý příliv deviz na běžném účtu platební bilance. K němu přispěl utlumený vývoj v tuzemském automobilovém průmyslu, donedávna vysoké ceny ropy a vývoj v oblasti mzdových převodů a soukromých transferů. Ke konci roku se pak již téměř „tradičně“ přidává i jeden poměrně technický, resp. sezonní, a tím pádem i přechodný faktor. Tím je skutečnost, že komerční banky se snaží snížit objem vkladů ve svých bilancích ke konci kalendářního roku, a to kvůli požadavkům na příspěvky do rezolučního fondu. Zejména velké, institucionální, mnohdy zahraniční vkladatele se přitom banky z uvedených důvodů snaží odrazovat penalizačními poplatky či záporným úročením velkých depozit uvalovaných na vklady držené přes konec roku. To mnohé zahraniční investory motivuje k (často pouze dočasnému) uzavírání jejich korunových pozic a vyvolává tlak na krátkodobé oslabení koruny. Před rokem přitom tento vliv rychle odezněl již na samém začátku ledna a koruna posílila.

Podle posledních odhadů ČNB je kurz koruny v současné době mírně podhodnocen.1 Míra jejího podhodnocení je však umírněná a svou velikostí historicky nijak nevybočuje. Aktuální prognóza ČNB pak očekává posílení reálného kurzu koruny v průběhu příštího roku nejprve do blízkosti jeho rovnovážné hladiny a posléze jen mírně pod ni (Graf 2).

Graf 2: Odhad nominálního rovnovážného kurzu

(CZK/EUR)

Zdroj: ČNB

Jaký je vliv překoupenosti?

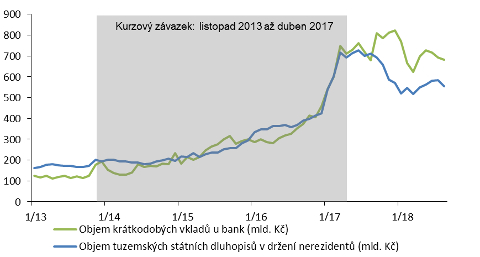

Další z hypotéz pro vysvětlení současné úrovně kurzu koruny je tzv. překoupenost trhu s korunou. Komunikace ČNB v období kolem ukončení kurzového závazku přitom tento vliv transparentně uváděla jako faktor, který může tlumit posilování koruny tažené výše uvedenými fundamenty. Je pravda, že korunová aktiva nerezidentů jsou v posledních letech výrazně vyšší než v dřívější minulosti. Hypotéza překoupenosti předpokládá, že nabídka deviz daná cizoměnovými příjmy českých subjektů nebude ještě po nějakou dobu postačovat na vykrytí poptávky po devizách, která by vznikla, pokud by nerezidenti chtěli své krátkodobé pozice najednou hromadně uzavřít. V podstatě by to mělo vést k tomu, že koruna by neměla ještě po nějakou dobu posilovat tempem, které by odpovídalo reálné konvergenci a kladnému, resp. dále se rozevírajícímu úrokovému diferenciálu. Vzhledem ke kurzovému posilování pozorovanému v prvních deseti měsících po ukončení závazku se však kloníme k závěru, že se překoupenost trhu s korunou na aktuálně oslabeném kurzu podílí v porovnání s vlivem globálního sentimentu méně významně.

Tento náš názor podporuje i vývoj objemu korunových aktiv nerezidentů. Od ukončení kurzového závazku uběhly téměř dva roky. Původně horké peníze spekulující na rychlé posílení koruny v období krátce po exitu proto postupně, ale nevyhnutelně vychládají. Zahraniční investoři snižovali objem vlastněných domácích dluhopisů zejména v roce 2017, v roce 2018 držba domácích dluhopisů nerezidenty stagnovala (Graf 3). Korunové vklady nerezidentů v českých bankách se ve sledovaném období chovaly jako na houpačce. V roce 2017 mírně rostly, ale na začátku roku 2018 výrazně poklesly. A v létě pak opět mírně vzrostly. Celkový objem těchto aktiv byl v srpnu zhruba o 200 mld. Kč nižší než v době ukončení kurzového závazku. Z tohoto vývoje se dá usuzovat, že snaha zahraničních investorů uzavírat pozice v české koruně mohla mít významný vliv na kurz koruny zejména ve druhé polovině roku 2017 a na začátku roku 2018. Tehdy však koruna posilovala.

Graf 3: Objem korunových aktiv nerezidentů

(v mld. Kč)

Zdroj: ČNB

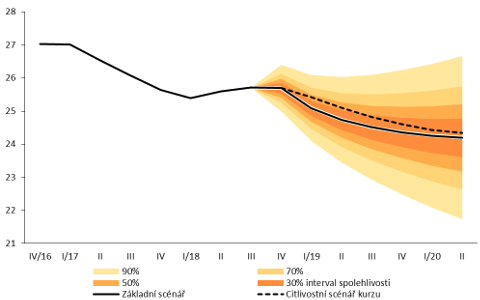

ČNB vnímá nejistotu o budoucím vývoji kurzu a zachycuje ji v citlivostním scénáři

Prognózy ČNB berou v úvahu veškeré dostupné ekonomické informace, negativní globální sentiment nevyjímaje. Aktuálně platná prognóza z listopadu 2018 očekává, že tyto efekty budou i v dalším roce tlumit posilování kurzu koruny, ale tento vliv v průběhu prvního pololetí 2019 postupně odezní. V základním scénáři prognózy by tak koruna měla posílit pod 25 korun za euro na jaře 2019 a pod 24,50 CZK/EUR ke konci uvedeného roku. Za tímto očekávaným posilováním přitom budou stát stejné fundamentální faktory jako v minulosti.

Rizikem této prognózy je délka trvání výše uvedených globálních faktorů spojených se změnou sentimentu na světových trzích, které v poslední době působí na kurz koruny. Výhledy ostatních subjektů přitom v ročním horizontu naznačují slabší kurz než prognóza ČNB, a to při vyšší úrovni úrokových sazeb a podobné predikci inflace. Riziko slabšího než prognózovaného kurzu bylo v poslední Zprávě o inflaci IV/2018 popsáno tzv. kurzovým citlivostním scénářem. V něm vede déletrvající tlak na slabší kurz ke zřetelně vyšší trajektorii úrokových sazeb než v základním scénáři poslední prognózy. Měnová politika tak reaguje výrazným zvyšováním úrokových sazeb, aby zabránila silnějším inflačním tlakům, které by výrazně slabší kurz jinak vytvořil prostřednictvím urychlení růstu dovozních cen. Zvyšování úrokových sazeb rozšiřuje úrokový diferenciál a působí proti tlaku na oslabování kurzu, kterému však nedokáže plně zabránit (Graf 4). Inflace se tak v tomto scénáři navrací k cíli o něco později než v základním scénáři prognózy.

Graf 4: Citlivostní scénář kurzu

(CZK/EUR)

Zdroj: ČNB

V tomto ohledu je tedy situace pro centrální banku poměrně komfortní: pokud je v současné cyklické situaci potřeba zpřísnění měnových podmínek, lze ho v případě přetrvávajícího tlaku na oslabení kurzu koruny dosáhnout výraznějším zvyšováním úrokových sazeb. Ve směru zpřísňování má měnová politika vždy dostatek munice a nic nebrání tomu, aby se úrokové sazby navracely ke své rovnovážné úrovni rychleji, než se dosud očekává, nebo případně šly i nad ni (neboť„sky is the limit“).

Naproti tomu volání po aktivním snižování devizových rezerv ČNB, které by zabezpečilo posilování kurzu, nelze považovat za odůvodněné. Prodej devizových rezerv by v současné situaci představoval nesystematický zásah do fungování devizového trhu a do kurzového vývoje. Takové opatření by bylo současně kontraproduktivní v tom, že by ještě dále oslabilo vliv fundamentálních faktorů na tuto klíčovou ekonomickou proměnnou a vneslo nejistotu do fungování transmise měnové politiky. Možností otevřenou do budoucna samozřejmě zůstává obnovení programu odprodeje části výnosů z devizových rezerv ČNB. Tento program byl v roce 2012 dočasně pozastaven. Nejedná se však zatím o aktuální téma v úvahách ČNB. Případné obnovení těchto odprodejů by v každém případě bylo provedeno tak, aby vliv tohoto programu na kurz byl minimální.

Je transmise měnové politiky skutečně oslabena?

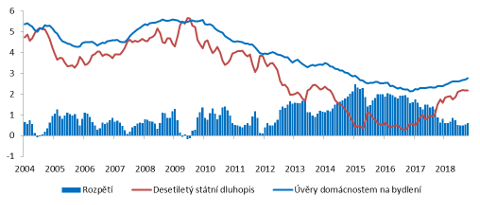

Abychom odpověděli, zda je transmisní mechanismus v nebezpečí, jak bývá na adresu ČNB zmiňováno, pojďme se vedle kurzového kanálu podívat i na další důležitý kanál měnověpolitické transmise – úrokový a úvěrový kanál. Měnověpolitické sazby by se ideálně měly s poměrně malým zpožděním projevovat v úrokových sazbách, které banky účtují nebo naopak platí svým klientům. To znamená zejména domácnostem a podnikům na vkladech i na úvěrech. Signálem případných problémů ve funkčnosti transmise by pak byl abnormální vývoj rozpětí mezi relevantními úrokovými sazbami.

Velmi rychlá transmise byla před kurzovým závazkem typicky pozorována u úvěrů podnikům. Rozdíl mezi úrokovou sazbou z úvěrů podnikům a repo sazbou ČNB dosahoval v letech 2004–2012 v průměru 1,8 procentního bodu, v dosavadním průběhu roku 2018 je tento rozdíl 1,7 procentního bodu. Zde tedy není patrný žádný fatální rozdíl.

Dalším názorným důkazem fungující transmise měnověpolitických sazeb do sazeb klientských jsou úvěry domácnostem na bydlení. Dostatečná konkurence na trhu a poměrně homogenní produkt zajišťují, že banky reagují na vývoj na finančních trzích zpravidla plošně a poměrně záhy, a úrokové sazby z nových úvěrů mají evidentní tendenci následovat ty tržní. To opět dokládá porovnání rozpětí mezi hypoteční sazbou a dlouhodobými sazbami finančního trhu, které jsou pro úročení úvěrů na bydlení relevantní: V období 2004–2012 bylo průměrné rozpětí mezi úrokovou sazbou z úvěrů na bydlení a výnosem desetiletého vládního dluhopisu 0,7 procentního bodu, v dosavadním průběhu roku 2018 dosahuje toto rozpětí 0,6 procentního bodu (Graf 5).

Graf 5: Rozpětí mezi výnosem desetiletého státního dluhopisu a úrokovou sazbou z nových úvěrů domácnostem na bydlení

(v procentech, procentních bodech)

Zdroj: ČNB

V oblasti spotřebitelských úvěrů docházelo donedávna k soustavnému poklesu průměrných klientských sazeb z předchozích vysokých hodnot. To odráželo vliv zesílené konkurence a snad i nárůst finanční gramotnosti české populace projevující se v postupném poklesu úrokových marží bank, které v minulosti dosahovaly hodnot vysoko nad průměrem eurozóny. Obrat ve vývoji sazeb v tomto specifickém úvěrovém segmentu daný posunem výnosové křivky finančního trhu směrem vzhůru proto přichází jen pozvolna. Analýza transmise je tak na základě dostupných dat zatím velmi obtížná. Přitom ani před kurzovým závazkem nebyla v tomto úvěrovém segmentu transmise měnové politiky nijak silná, a to z uvedených strukturálních důvodů.

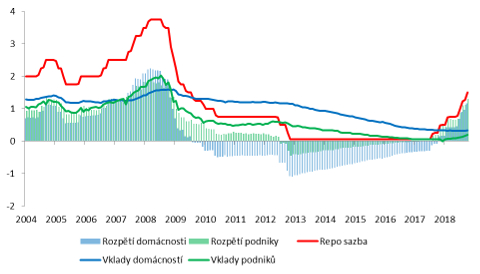

Žádné selhání transmise se dle aktuálních dat nekoná ani u úrokových sazeb z vkladů. Pozorovaná data ukazují, že rozpětí klientských a tržních sazeb v minulosti dosahovalo výrazně kladných, ale i záporných hodnot (Graf 6). Zde byl vývoj ovlivněn nulovou dolní hranicí pro pohyb sazeb, která byla pro český bankovní sektor velmi relevantní. V letech 2004–2012, tj. v období před kurzovým závazkem, dosáhlo průměrné rozpětí mezi dvoutýdenní repo sazbou ČNB a úrokovou sazbou z korunových vkladů přijatých bankami od domácností a podniků 0,5, resp. 0,8 procentního bodu. V dosavadním průběhu roku 2018 dosahuje průměrná výše tohoto rozpětí 0,6 resp. 0,8 procentního bodu. Ani přenos měnověpolitických sazeb do sazeb depozitních se tedy nijak dramaticky nezhoršil.

Graf 6: Rozpětí mezi repo sazbou ČNB a úrokovou sazbou korunových vkladů přijatých bankami od domácností a podniků

(v procentech, procentních bodech)

Zdroj: ČNB

Z výše uvedeného vyplývá, že přenos změn měnověpolitických sazeb do klientských sazeb tedy nebyl v žádné z námi sledované oblasti hmatatelně narušen.

Další fáze přenosu úrokových sazeb do ekonomiky může být oslabena nárůstem podílu cizoměnových úvěrů na financování firem v posledních letech. Úrokové sazby z těchto úvěrů jsou odvozeny od zahraničních výnosových křivek, a měnová politika ČNB je tak neovlivňuje. Podíl těchto úvěrů v letech 2004–2012 dosahoval 18 %, od té doby se však zvýšil a cizoměnové úvěry aktuálně tvoří 30 % všech podnikových úvěrů. Je to odrazem vysoké otevřenosti české ekonomiky, když se cizoměnové úvěry (ale i vklady) koncentrují zejména u podniků zapojených do mezinárodního obchodu Zčásti se současně jedná o přirozené zajištění kurzového rizika u exportérů, ale např. i domácích developerů. Tyto subjekty takto párují (finančníci říkají „mečují“) své budoucí cizoměnové příjmy se splátkami úvěrů v cizí měně a tím snižují svou expozici vůči kurzovému riziku. Nicméně lze očekávat, že s nárůstem úrokových sazeb v eurozóně bude podíl cizoměnových úvěrů podnikům klesat.

U domácností se cizoměnové úvěry v podstatě nevyskytují, a podíl cizoměnových úvěrů podniků a domácností na celkových aktivech bank je tak v celkovém souhrnu velmi nízký, když aktuálně činí přibližně 6 %. Ani žádné jiné změny či problémy v úrokovém a úvěrovém transmisním kanálu zatím nebyly pozorovány.

Transmise měnové politiky ČNB funguje

Centrální banka bude vždy čelit nejistotám, zda je optika jejího nahlížení na aktuální ekonomické dění správně seřízena. ČNB proto systematicky monitoruje a analyzuje probíhající ekonomický a měnový vývoj a z něj plynoucí potenciální rizika nenaplnění prognóz budoucího vývoje. V posledním období je pozornost zaměřena na vývoj měnového kurzu jako hlavní nejistotu prognóz. Nicméně velmi uspořádaný průběh aktuálního ekonomického cyklu a úspěšné plnění inflačního cíle po opuštění kurzového závazku dokládají, že měnověpolitický arzenál ČNB je dostatečně účinný. To se týká jak přímo jejích nástrojů, tak schopnosti udržet si velmi potřebnou důvěru odborné i laické veřejnosti ve schopnost centrální banky ukotvovat inflační očekávání a stabilizovat ekonomiku. Transmise měnové politiky ČNB zkrátka funguje.

1 ČNB odhaduje úroveň rovnovážného kurzu pomocí metod BEER (behaviorální rovnovážný měnový kurz) a FEER (fundamentální rovnovážný měnový kurz, více v tomto blogu).

Klíčová slova: Peníze | Inflace | USA | Koruna | Měnová politika | Ceny ropy | Rizika | Politika | Sazby | Aktiva | Analýza | Behaviorální | Centrální banka | Centrální banky | Euro | Evropská centrální banka | Kurz | Nabídka | Nástroj | Platební bilance | Pozice | Riziko | Sentiment | Trend | ČNB | Česká národní banka | Úrokové sazby | Úrokový diferenciál | Banky | EUR | Investoři | Fundamenty | Kurz koruny | Financování | CZK/EUR | Přenos | Banka | CZK | Graf | Měnový kurz | Oslabení koruny | Prognóza | Ropy | Výprodej | Vývoj kurzu | ROCE | Bankovní sektor | Kurz koruny vůči euru | Finančníci | Zvyšování úrokových sazeb | Posilování koruny | Fundamentální faktory | Vývoj měnového kurzu | Posílení koruny | Zajištění | Poplatky | Měnová politika ČNB | Příjmy | Očekávání | Vývoj na finančních trzích | Prognóza ČNB |

Čtěte více

-

ČNB je připravena dále snižovat úrokové sazby

Záznam z mimořádného jednání bankovní rady ČNB poodhalil odhodlanost k dalšímu snižování úrokových sazeb. Toto jednání se uskutečnilo minulé pondělí a jeho jediným tématem byla reakce centrální banky na aktuální situaci šířícího se koronaviru a s tím spojené dopady do vývoje české ekonomiky. Ačkoliv bankovní rada rozhodla o snížení základní úrokové sazby o 50bb, na stole bylo i snížení o 75bb. To navrhovali hned dva její členové, jmenovitě guvernér J. Rusnok a člen bankovní rady A. Michl. Zbytek osazenstva sice souhlasil s potřebou výraznějšího uvolnění měnových podmínek nad rámec standardních 25bb, snížení o 75bb by však podle některých (T. Holub a V. Benda) mohlo vyslat zbytečně panický signál, a ještě více vystrašit již tak zkoušené finanční trhy. K obezřetnosti vedlo některé členy (M. Mora a V. Benda) také to, že bankovní rada v době mimořádného zasedání nedisponovala úplnými analytickými podklady, které by zhodnotily současnou situaci. Ty budou k dispozici až na řádném zasedání. Výsledné snížení úrokových sazeb o 50bb je tak podle bankovní rady bezpečnější reakcí na očekávané hospodářské potíže s tím, že pokud by se výhled české ekonomiky dále zhoršoval, přistoupila by ČNB k dalšímu snížení úrokových sazeb na příštím řádném zasedání tento čtvrtek. -

ČNB ještě jednou zvýší úrokové sazby

Podle záznamu z posledního jednání bankovní rady ČNB lze poslední květnové zvýšení interpretovat jako „jemné ladění nastavení měnové politiky.“ Většina členů rady se shoduje, že další pohyb úrokových sazeb může být oběma směry. Ačkoli inflační tlaky jsou podle bankovní rady na vrcholu i nadále zůstávají silné. Kladná mezera výstupu ekonomiky se postupně uzavírá, ale proinflační tlaky přetrvávají. Oproti oficiálnímu výstupu z jednání, bankovní rada v záznamu zdůrazňuje rizika uvolněnější fiskální politiky v příštím roce. Zároveň někteří členové zmínili obavy ze současného extrémního sucha v Evropě, což by mohlo vést k vyšším cenám potravin. Zdrojem vnějších nejistot zůstává riziko dopadu obchodních válek na českou ekonomiku a zpomalení globální ekonomiky. Podle bankovní rady však plnění inflačního cíle není oproti předchozí prognóze tolik závislé na výrazném posílení koruny. -

ČNB je výrazně pesimističtější než trh. V pomalejší vakcinaci vidí pětkrát větší problém

Česká národní banka ladí poměrně ponurou notu ohledně letošního vývoje tuzemské ekonomiky. Podle dnes zveřejněné prognózy předpokládá růst pouze 1,2 procenta. Přitom ještě její prognóza zveřejněná začátkem února počítala s růstem 2,2 procenta. -

ČNB: Konec jistých časů

Ačkoliv to tak podle tržní reakce na koruně nevypadalo (poprvé od léta 2016 oslabila přes 27,10), druhé letošní zasedání ČNB nebylo překvapivé. ČNB žádnou změnu politiky neprovedla, s intervencemi pokračuje dál a sazby jsou dále na nule. Část trhu pouze zřejmě nerozuměla, co to „tvrdý závazek“ je, nebo ČNB nevěřila. Anebo to prostě zkusila. -

ČNB: Konsolidační balíček v příštím roce připraví českou ekonomiku o zhruba 70 miliard korun

Vládní konsolidační balíček, který nyní prochází legislativním procesem, v případě schválení sníží v příštím roce dynamiku růstu české ekonomiky o 0,9 procentního bodu, předpokládá Česká národní banka. Údaj uvedl viceguvernér ČNB Jan Frait na dnešním pravidelném setkání s analytiky. Tuzemská ekonomika by v příštím roce měla podle ČNB růst tempem 2,3 procenta, vyplývá z její nově zveřejněné prognózy. -

ČNB koruně novou krev do žil nevlila. Pozornost míří k Fedu

Dnešní zasedání České národní banky nepřineslo zásadní překvapení. Úrokové sazby vzrostly, rizika jsou hodnocena jako vyrovnaná, koruna je poblíž prognózy. Nové zvýšení sazeb ještě tento rok banka nevylučuje, ale ani neslibuje. Podle guvernér Rusnoka není příliš podstatné, zda bude termínem konec letošního, či až začátek příštího roku. S tím lze určitě souhlasit, trh si ale dneškem potvrdil, že více razance s utahováním politiky už z ČNB nepřijde. Koruna tak zareagovala menším oslabením na 25,66 za euro. -

ČNB korunu dál oslabovat nebude

První měsíc letošního roku byl na tuzemském devizovém trhu ve znamení nečekaného veletoče. Koruna vůči euru nejprve dramaticky oslabovala... -

ČNB květnová zadluženost českých domácností

„Růst zadlužení postupuje vcelku stabilním tempem. V souvislosti s poklesem sazeb a oživením realitního trhu však v posledních měsících zesiluje růst hlavně na hypotékách a úvěrech na bydlení. Na spotřebitelských úvěrech vzrostlo zadlužení o 0,9 %, tedy podobně jako v loňském květnu, kdy byl růst 1 %. Přes léto čekáme nižší tempo, přeci jen i z hlediska poptávky po úvěrech se jedná o takzvaně okurkovou sezónu.“ -

ČNB lednová zadluženost českých domácností

„Celková zadluženost roste konstantním tempem. U spotřebitelských úvěrů po poptávkově slabším prosinci, kdy zadluženost klesla o 0,1 %, došlo v lednu k oživení a růstu o 0,3 %. To je na leden poměrně výrazné, v předchozích dvou letech byl růst maximálně 0,2 %. Poptávka po spotřebitelských úvěrech tak zůstává poměrně silná, i u našich klientů jsme pozorovali meziroční nárůst v počtu žádostí.“ -

čnBlog: ČNB na čele pelotonu aneb dva roky od ukončení kurzového závazku

Dne 6. dubna uplynou dva roky od ukončení kurzového závazku ČNB. V dubnu 2017 si možná málokdo dovedl představit, že se po dvou letech skutečně dostaneme na dvě třetiny cesty k neutrálním sazbám, připomíná čnBlog Luboše Komárka z měnové sekce. čnBlog přebíráme se souhlasem ČNB v plném nezměněném rozsahu. -

ČNB loni nechala vyrazit 31,2 milionu mincí, nejméně od vzniku ČR

Česká národní banka (ČNB) nechala loni vyrazit 31,2 milionu nových oběžných mincí. Je to nejnižší počet od vzniku Česka, dosud nejméně jich centrální banka nechala vyrobit v roce 2011, kdy jich bylo 37,6 milionu. Proti roku 2022, kdy vzniklo 63,1 milionu nových mincí, ubylo především nových korun a dvoukorun, ČNB jich nechala vyrazit nejméně od roku 2005. Vyplývá to z údajů zveřejněných na internetových stránkách centrální banky. -

ČNB loni zvýšila základní úrokovou sazbu suverénně nejvíce ve vyspělém světě i nejvíce ve své historii od roku 1993. Pomohla tím pražské burze k nejlepšímu výkonu ve vyspělém světě

Česká národní banka loni zvýšila základní úrokovou sazbu suverénně nejvýrazněji mezi všemi centrálními bankami ekonomicky vyspělého světa. K nejlepšímu výkonu v ekonomicky vyspělém světě tím pomohla pražské burze. -

ČNB má interně stanovený kurz, při kterém vstoupí na trh

Bankovní rada ČNB včera snížila základní úrokovou sazbu o 3/4 procentního bodu na 1 %. Současně snížila i sazbu proticyklické kapitálové rezervy na 1,00 % s platností od 1. dubna 2020. Bankovní rada si uvědomuje mimořádnost situace a v případě nutnosti bude měnové podmínky dále uvolňovat. Zároveň ČNB avizovala připravenost použít i dalších opatření k řešení případných likviditních problémů ve finančním sektoru, nevyloučila ani možnost reagovat na nadměrné výkyvy kurzu svými nástroji. -

ČNB má pod novým vedením smělý plán – chce nakoupit zhruba 100 tun zlata. Česko by tak opět začalo budovat svůj „zlatý poklad“ a mělo by nakonec suverénně nejvíce zlata ve své historii

Česká národní banka by ráda rozšířila dvé zlaté rezervy přibližně desetinásobně, na více než 100 tun. Má se tak stát během několika let. V dnešním rozhovoru pro deník Právo to uvedl nový guvernér ČNB Aleš Michl. -

ČNB má v boji proti inflaci nenápadného, ale velmi silného protivníka. Enormní úspory Čechů

Nejprudší zvýšení úrokových sazeb od roku 1997 je ze strany České národní banky na místě. Stimulovat dál levnými penězi ekonomiku, která je kvůli nedostatku pracovních sil a rozsáhlým výpadkům v dodávkách surovin a komponentů tak jako tak na hraně svých aktuálních možností, by byl čirý nesmysl. Pouze by se tak dál přiživovala inflace, aniž by to mělo výraznější dopad na zrychlení hospodářského růstu České republiky. -

ČNB mění výhled – ale zvýšení v dohledné době nevylučuje

Bankovní rada ČNB dnes dle očekávání rozhodla o zachování sazeb na současné úrovni. Dva členové bankovní rady hlasovali pro její zvýšení. -

ČNB mimořádně snižuje sazby, míč je teď na straně fiskální politiky

Česká národní banka dnes překvapila snížením svých úrokových sazeb o 50 bazických bodů. Dvoutýdenní repo sazba tak bude od zítra na úrovni 1,75 %. Mimořádné snížení sazeb je součástí balíčku opatření v souvislosti s epidemií koronaviru, který mimo jiné zahrnuje snadnější přístup tuzemských bank k likviditě. Sám guvernér však uvedl, že toto opatření je prozatím jen preventivní. Připustil také možnost intervencí na devizovém trhu. Se současnou úrovní koruny je však komfortní. Podle slov guvernéra by centrální banka tak reagovala na „nadměrné pohyby“ kurzu koruny. -

ČNB mimořádně snižuje základní sazbu o 0,50 pb

Bankovní rada České národní banky na dnešním mimořádném zasedání rozhodla o snížení základní sazby o 50 bazických bodů na 1,75 %. Rozhodnutí bylo přijato jednomyslně a jedná se o přímou reakci na probíhající epidemii koronaviru a opatření s ní spojená. Bankovní rada signalizuje i připravenost přikročit k dalším opatřením na základě vývoje situace. Zároveň dala banka najevo, že se nebude zdráhat zasáhnout proti nadměrným výkyvům kurzu české měny, což si lze vykládat jako deklarovanou připravenost použít devizové rezervy proti spekulativním útokům proti koruně. ČNB konstatuje, že je z jejího pohledu český finanční a bankovní systém na turbulentní vývoj posledních dní připraven. Nezávazně se také vyslovila pro možnost odkladu splátek klientů komerčních bank, kteří se kvůli epidemii mohou dostat do finančních potíží. Centrální banka také vzala zpět své předchozí rozhodnutí o zvýšení proticyklické kapitálové rezervy na 2 % od 1. července, a sazba tak zůstane na úrovni 1,75 %. -

ČNB: Možnosti bank odkládat splátky úvěrů jsou dostatečné

Česká národní banka považuje současné možnosti bank odkládat splátky úvěrů v souvislosti s koronavirovou krizí za dostatečné. ČNB tím dnes reagovala na výzvu Asociací exportérů a Asociací textilního-oděvního-kožedělného průmyslu (ATOK), aby rozvolnila pravidla při odkladu splátek úvěrů, na která údajně narážejí komerční banky. -

ČNB na holubičí vlně

Bankovní rada ČNB v uplynulém týdnu podle očekávání ponechala své úrokové sazby beze změny. Rozhodnutí je plně v souladu s dlouhodobě holubičí rétorikou centrální banky. Míra inflace a HDP se pohybuje pod prognózou ČNB a plánované utahování měnových podmínek v ekonomice skrze posilování koruny probíhá podle plánu. Podle guvernéra J. Rusnoka už zůstane spotřebitelská inflace nad dvouprocentním cílem po zbytek tohoto roku. Kvůli slabému výsledku v únoru byla rizika inflace vyhodnocena jako lehce protiinflační. Důležitým dodatkem bylo, že s prognózou je konzistentní nárůst úrokových sazeb až ke konci roku, nebo v roce příštím. To ale neznamená, že bankovní rada nemá v záloze dřívější navyšování sazeb. Páteční zveřejnění záznamu z jednání bankovní rady by nám mohlo poodhalit, jak moc svou holubičí politiku centrální bankéři myslí vážně.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Člen Fedu Philip Jefferson

V USA spotřebitelské úvěry

V USA bude mít slovo prezident Donald Trump

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

Tradingové analýzy a zprávy

FCA varuje před brokerem Fortis Equity & Reserve

Upozornění na aktivity Finvorium AI

Upozornění na nabídku obchodování přes platformu Finprime.pro

Index Russell 2000 - Intradenní výhled 6.2.2026

NZD/USD - Intradenní výhled 6.2.2026

GBP/JPY - Intradenní výhled 6.2.2026

EUR/JPY - Intradenní výhled 6.2.2026

EUR/GBP - Intradenní výhled 6.2.2026

ČNB varovala před subjektem Finprime.pro

Bitcoin - Intradenní výhled 6.2.2026

FCA varuje před brokerem Fortis Equity & Reserve

Upozornění na aktivity Finvorium AI

Upozornění na nabídku obchodování přes platformu Finprime.pro

Index Russell 2000 - Intradenní výhled 6.2.2026

NZD/USD - Intradenní výhled 6.2.2026

GBP/JPY - Intradenní výhled 6.2.2026

EUR/JPY - Intradenní výhled 6.2.2026

EUR/GBP - Intradenní výhled 6.2.2026

ČNB varovala před subjektem Finprime.pro

Bitcoin - Intradenní výhled 6.2.2026

Blogy uživatelů

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Praktické okénko: Přichází čas shortování akcií?

Než začnete obchodovat trend – přečtěte si toto!

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Forexové online zpravodajství

Goldman Sachs a Nomura očekávají propad libry vůči euru

Stellantis z důvodu resetu podnikání zaúčtuje ve 2H 2025 jednorázové náklady 22,2 mld. EUR

Softwarová společnost Atlassian zveřejnila výsledky za 2Q a navýšila výhled, přetrvávají obavy z AI

Stříbro prudce roste o 5 % 📈

Amazon zveřejnil solidní výsledky za 4Q, letos plánuje enormní investice ve výši 200 mld. USD

CSG rozšiřuje představenstvo a zřizuje pozici ředitele pro vztahy s investory

Reddit reportoval za 4Q výnosy i zisk nad odhady, výhled překonal očekávání

Akcie Stellantis prudce propadly kvůli obřímu odpisu spojenému s elektromobilitou

Průmysl ke konci roku rostl, dočkáme se v roce 2026 zrychlení

Obchodní bilance v prosinci posílila

Goldman Sachs a Nomura očekávají propad libry vůči euru

Stellantis z důvodu resetu podnikání zaúčtuje ve 2H 2025 jednorázové náklady 22,2 mld. EUR

Softwarová společnost Atlassian zveřejnila výsledky za 2Q a navýšila výhled, přetrvávají obavy z AI

Stříbro prudce roste o 5 % 📈

Amazon zveřejnil solidní výsledky za 4Q, letos plánuje enormní investice ve výši 200 mld. USD

CSG rozšiřuje představenstvo a zřizuje pozici ředitele pro vztahy s investory

Reddit reportoval za 4Q výnosy i zisk nad odhady, výhled překonal očekávání

Akcie Stellantis prudce propadly kvůli obřímu odpisu spojenému s elektromobilitou

Průmysl ke konci roku rostl, dočkáme se v roce 2026 zrychlení

Obchodní bilance v prosinci posílila

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

📈Wall Street se zotavuje, VIX klesá o 5 % 🗽Co nám ukazuje výsledková sezóna v USA?

Panika na trhu s kryptoměnami

Amazon plánuje investice do AI až 200 miliard dolarů, akcie reagují poklesem

Bitcoin klesl k přibližně 70 000 USD po nové vlně výprodejů

Praha v úvodu mírně klesá, zítra reportuje Moneta

Forex: Fed oznámí detaily ohledně omezování nákupů aktiv

Praha zahajuje páteční seanci mírným oslabením

Praha zahajuje nový týden mírným poklesem

🔴Karpiš a Ižip: Zlato a bitcoin. Medvědí trend nebo útok na rekordy?

Pravda dňa

📈Wall Street se zotavuje, VIX klesá o 5 % 🗽Co nám ukazuje výsledková sezóna v USA?

Panika na trhu s kryptoměnami

Amazon plánuje investice do AI až 200 miliard dolarů, akcie reagují poklesem

Bitcoin klesl k přibližně 70 000 USD po nové vlně výprodejů

Praha v úvodu mírně klesá, zítra reportuje Moneta

Forex: Fed oznámí detaily ohledně omezování nákupů aktiv

Praha zahajuje páteční seanci mírným oslabením

Praha zahajuje nový týden mírným poklesem

🔴Karpiš a Ižip: Zlato a bitcoin. Medvědí trend nebo útok na rekordy?

Pravda dňa

Blogy uživatelů

Falcon Broker - recenze, poplatky a hodnocení

Moje cesta prop tradingem: Praktická ukázka slabé stránky technické analýzy

Oplatí sa ešte obchodovať Litecoin

Byl propad zlata jen panikou spekulantů?

Forex Edge: Aktuální trading příležitosti na EUR/USD a USD/JPY

Pasivní vs. aktivní investování

Další krach? Klíčová úroveň u bitcoinu!

Moje cesta prop tradingem – zvyšuji riziko v rámci challenge

Bude rok 2024 plný překvapení a příležitostí?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Falcon Broker - recenze, poplatky a hodnocení

Moje cesta prop tradingem: Praktická ukázka slabé stránky technické analýzy

Oplatí sa ešte obchodovať Litecoin

Byl propad zlata jen panikou spekulantů?

Forex Edge: Aktuální trading příležitosti na EUR/USD a USD/JPY

Pasivní vs. aktivní investování

Další krach? Klíčová úroveň u bitcoinu!

Moje cesta prop tradingem – zvyšuji riziko v rámci challenge

Bude rok 2024 plný překvapení a příležitostí?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Vzdělávací články

Chyby v tradingu, které nevidíte, ale platíte za ně

Měsíční report finančních trhů (srpen 2022)

Děláte v obchodování tyto chyby?

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Technická analýza pro začátečníky: Jak analyzovat grafy krok za krokem

Nebankovní společnosti dobývají svět. Které akcie z tohoto boomu mohou těžit?

RSI Strategie: Tajemství úspěšného tradingu

Jak může stres traderům pomoci

Opravdu potřebujete 10 000 hodin praxe pro ziskový trading?

Výsledky VIP zóny FXstreet.cz za červenec 2025: Klidné léto přináší stabilní zisky

Chyby v tradingu, které nevidíte, ale platíte za ně

Měsíční report finančních trhů (srpen 2022)

Děláte v obchodování tyto chyby?

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Technická analýza pro začátečníky: Jak analyzovat grafy krok za krokem

Nebankovní společnosti dobývají svět. Které akcie z tohoto boomu mohou těžit?

RSI Strategie: Tajemství úspěšného tradingu

Jak může stres traderům pomoci

Opravdu potřebujete 10 000 hodin praxe pro ziskový trading?

Výsledky VIP zóny FXstreet.cz za červenec 2025: Klidné léto přináší stabilní zisky

Tradingové analýzy a zprávy

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 6.2.2026

Aktuálně otevřené forex pozice 24.10.2019

Míra inflace v Polsku v listopadu klesla na 17,4 procenta, čekal se růst

Bitcoin - Intradenní výhled 6.2.2026

Denní analýza pro EUR/USD, AUD/USD a zlato 17.6.2022

Shrnutí obchodování: Akcie v USA kvůli koronaviru klesly, dolar oslabil

ČNB zhoršila odhad letošního schodku veřejných financí

Zlato - Intradenní výhled 6.2.2026

Libra klesla na tříleté minimum pod 1,2000 GBP/USD

Stříbro - Intradenní výhled 6.2.2026

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 6.2.2026

Aktuálně otevřené forex pozice 24.10.2019

Míra inflace v Polsku v listopadu klesla na 17,4 procenta, čekal se růst

Bitcoin - Intradenní výhled 6.2.2026

Denní analýza pro EUR/USD, AUD/USD a zlato 17.6.2022

Shrnutí obchodování: Akcie v USA kvůli koronaviru klesly, dolar oslabil

ČNB zhoršila odhad letošního schodku veřejných financí

Zlato - Intradenní výhled 6.2.2026

Libra klesla na tříleté minimum pod 1,2000 GBP/USD

Stříbro - Intradenní výhled 6.2.2026

Témata v diskusním fóru

EUR/USD

Vyhodnocení challenge duben 2017 pro e-mini NQ100

Zajímavosti ze světa finančních trhů

Indická rupie (INR)

Bude Bitcoin v roce 2021 na ATH?

VIP zóna: Institucionální objednávky a výsledky obchodování za srpen

Jak to vidíte 6 ?

LIVE TRADING pomocí PRICE ACTION, S/R, S/D, DIVERGENCÍ, TL

Elliottova vlnová teorie pro kryptoměnu Ethereum, akcii Tesla a měnový pár NZD/CHF

Naučte se přijímat ztráty v obchodování

EUR/USD

Vyhodnocení challenge duben 2017 pro e-mini NQ100

Zajímavosti ze světa finančních trhů

Indická rupie (INR)

Bude Bitcoin v roce 2021 na ATH?

VIP zóna: Institucionální objednávky a výsledky obchodování za srpen

Jak to vidíte 6 ?

LIVE TRADING pomocí PRICE ACTION, S/R, S/D, DIVERGENCÍ, TL

Elliottova vlnová teorie pro kryptoměnu Ethereum, akcii Tesla a měnový pár NZD/CHF

Naučte se přijímat ztráty v obchodování