Ticker Tape by TradingView

Nafúkla sa historicky prvá bublina na akciách centrálnej banky

Môj dnešný komentár pre finweb.sk

Pri pohľade na graf nižšie, ktorý ukazuje rast ceny jedného aktíva z úrovní okolo 1000 až k 6000, by drvivá väčšina ľudí bez váhania povedala, že to je nejaká kryptomena. Je to však cena niečoho diametrálne odlišného – akcií švajčiarskej centrálnej banky SNB. Od začiatku minulého roka vzrástla ich hodnota o 219% a od začiatku roka 2016 o 408%

Vývoj akcií SNB

Pre niekoho to môže byť prekvapivé, ale na svete existuje zopár centrálnych bánk, ktorých akcie môže súkromný sektor voľne obchodovať. Je to taký historický prežitok. Mnohé centrálne banky totiž boli v minulosti súkromnými inštitúciami, ktoré popri komerčných aktivitách dostali monopol na prevádzkovanie platobného systému (a týmpádom aj na dodávanie likvidity do neho, ľudovo povedané na tlačenie peňazí).

V priebehu času tieto banky prebral štát, prípadne ich ponechal v súkromných rukách, ale zrušil možnosť akcionárov podieľať sa na rozhodovaní (ako americký FED). Väčšinou sa pritom zrušila aj obchodovateľnosť týchto akcií. Nie však v Švajčiarsku, a preto si dnes môže hocikto kúpiť akcie SNB.

Tento prudký rast jej akcií je však bizarný. Z toho dôvodu, že akcionárom sa každý rok rozdeľuje 6% základného imania, ktoré je fixné na úrovni 25 mil. CHF. Počet akcií je 100 tis. a tak dividenda na akcionára vychádza 15 eur ročne. Takúto dividendu platí SNB už dekády a nič nenaznačuje tomu, že by mala svoju politiku zmeniť. Čiže prečo akcie zaznamenali v roku 2017 rast na úrovni kryptomien, keď ostali vyhliadky pre dividendy nezmenené?

Jedným vysvetlením je, že v očiach niektorých investorov sa mohli vyhliadky pre vývoj dividendy zmeniť. A to kvôli tomu, že odkedy SNB masívne intervenovala na devízových trhoch, tak nadobudla množstvo zahraničných aktív, ktoré generujú určité cash-flowy. Intervencie SNB teda môžu priniesť zisky. V roku 2017 dosiahla SNB rekordný zisk 54 mld. frankov. Nedá sa teda vylúčiť, že niekto rozmýšľa tým spôsobom, že SNB sa pri vyšších ziskoch rozhodne vyplácať viac akcionárom.

Lenže má to dva háčiky. Po prvé, akcionári o rozdelení zisku nerozhodujú. Rozhoduje o nich SNB a tá preferuje rozdávať časť ziskov kantónom (teda štátu). Po druhé, rozdeľovať zisky by nebolo rozumné. Pretože tieto zisky závisia od toho, ako sa vyvíja frank. Keďže sú aktíva, ktoré SNB v rámci intervencií nadobudla v cudzích menách, tak ich musí preceňovať podľa vývoja meny. Práve oslabenie franku sa postaralo o vysoký zisk SNB v roku 2017. Pokiaľ by sa však frank posilnil, tak bude SNB tieto aktíva nútená preceňovať smerom nadol, čo ju môže dostať do straty. Práve tieto predošlé nerozdelené zisky by mali slúžiť na vykrývanie týchto potenciálnych strát. Preto je pravdepodobnosť, že ich SNB rozdá akcionárom, veľmi malá.

Viac obstojí vysvetlenie, že akcie SNB objavili investori hľadajúci istotu. Akcia s fixnou dividendou totiž napĺňa vlastnosti večného dlhopisu. T.j. takého, ktorý naveky platí fixný úrok. Ten je v tomto prípade 15 eur ročne, teda dividenda. A keďže SNB nemôže zbankrotovať, lebo má v rukách tlačiarne, tak to vyzerá, že tieto dividendy budú prúdiť veľmi dlhú dobu. V investičnom horizonte bežného človeka by sa dalo povedať, že večne.

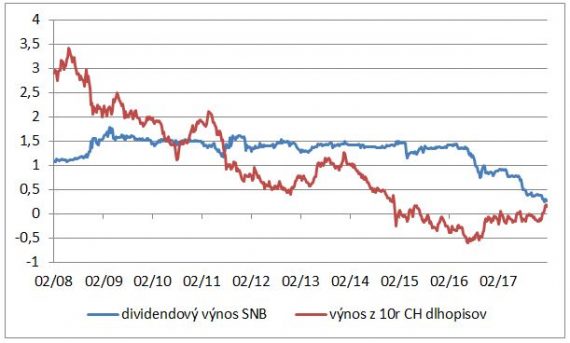

Keďže výnosy zo švajčiarskych štátnych dlhopisov boli kvôli záporným úrokovým sadzbám centrálnej banky v mínuse, tak sa akcie SNB javili ako dobrá alternatíva. Aj pri aktuálnych gigantických cenách, vynášajú akcie SNB ročne 0,27%. Pred boomom ich cien bol dokonca dividendový výnos (teda pomer dividendy k cene) zhruba 0,8%. Určite je to lepšie ako prerábať na štátnych dlhopisoch. Vzhľadom na to, že na akciách SNB je veľmi nízka likvidita (teda málo kupujúcich a predávajúcich), mohlo „objavenie“ tejto alternatívy k štátnym dlhopisom pokojne posunúť ich ceny niekoľkonásobne vyššie.

Lenže, aj tu je háčik. Štátne dlhopisy donekonečna nebudú nižšie úročené ako je dividendový výnos akcií SNB. A keď výnosy vzrastú, tak budú dlhopisy opäť výhodnejšie ako akcie SNB. Tá doba nemusí byť ďaleko, celosvetový optimizmus ohľadom vývoja úročenia stihol v januári poslať výnosy z desaťročných švajčiarskych dlhopisov do plusu. Aktuálne sú ešte stále menej výhodné ako akcie SNB (vynášajú 0,16%), ale to sa pokojne môže v priebehu niekoľkých týždňov zmeniť. Medzera medzi výnosmi je totiž v porovnaní s predošlými kvartálmi minimálna.

Vývoj dividendového výnosu SNB a výnosov z desaťročných švajčiarskych štátnych dlhopisov

Vyzerá to teda tak, že neexistuje žiaden fundamentálny dôvod, prečo by sa akcie SNB mali obchodovať tak vysoko. Na rozdiel od kryptomien, ktoré tiež zaznamenali stelárne rasty, je pravdepodobnosť, že akcie SNB prinesú investorom gigantické zisky, nulová. Časom teda akcie SNB padnú. Tieto pohyby akcií SNB sú teda pekný príkladom toho, aké perverzné situácie vytvárajú na trhoch záporné úrokové sadzby.

Klíčová slova: Dividendy | Akcie | Aktiva | Dividenda | Dividendový výnos | Fed | Likvidita | Měny | SNB | Výnos | Banky | EUR | CHF | Investoři | Pravděpodobnost | Zisk | Obchodovat | FinWeb | Cena | Frank | Graf | Vývoj akcií | Zisky | Akcionáři | Kryptoměna | Výnosy |

Čtěte více

-

Nafta stále zlevňuje, benzin stagnuje

Cena nafty stále klesá. Cena benzinu se tento týden už zastavila na stálé hodnotě. I nadále je ale na nejnižší ceně od dubna 2009. -

Nafta v Česku kvůli vyšší dani prudce zdražuje a růst její ceny zdaleka nekončí. Zdražuje také benzín, a to proto, že roste cena ropy i velkoobchodně prodávaných paliv

Nafta v Česku prudce zdražuje. Za uplynulé dva dny zdražila o takřka 1,70 koruny na litr. Důvodem je zvýšení spotřební daně z ní o 1,50 koruny na litr, k němuž došlo předevčírem. Čerpací stanice a dodavatelé pohonných hmot nyní promítají vyšší daň do svých cen. Navíc zdražují velkoobchodně prodávaná paliva na surovinové burze v Rotterdamu, což zdražování nafty v Česku jen umocňuje. Za poslední měsíc zdražila nafta v Rotterdamu o více než 23 procenta. V Česku nyní zdražuje také benzín, kvůli růstu cen ropy na světových trzích – jeho zdražování však není zdaleka tak výrazné jako u nafty, protože spotřební daň z benzínu zůstává letos beze změny. -

Nafta v Česku může stát brzy opět kolem 50 korun na litr. Kartel OPEC prudce srazil těžbu, Goldman Sachs čeká cenu 110 USD za barel

Benzín v ČR od soboty zdražil o takřka 1,50 koruny na litr. V pátek, v poslední zářijový den, stál jeho jeden litr celorepublikově průměrně 37,54 koruny. Včera už to bylo rovných 39 korun. Od soboty 1. 10. je totiž zrušeno snížení spotřební daně z benzínu. Ta se tak zvedla o 1,50 Kč/l. -

Nafta v Česku už stojí i 29,90 koruny za litr – a půjde ještě dolů. Obrovské zlevnění je ovšem výsledkem toho, že do EU stále proudí ruská ropa, a to přes země typu Číny, Singapuru či Turecka

Pohonné hmoty v Česku dále rapidně zlevňují, zejména pak nafta. Mezi cenou nafty a benzínu se tak rozevírají rekordní nůžky. -

Nafta v Česku zdražuje v posledním roce čtvrtým nejpomalejším tempem v celé EU, podprůměrné tempo zdražení vykazuje i benzín. Může za to i poměrně silná koruna, jež vůči dolaru ztrácí méně než euro

Pohonné hmoty v České republice v posledním roce zdražovaly v rámci celé EU citelně podprůměrným tempem. Vyplývá to ze statistiky, kterou dnes zveřejnila Evropská komise. Její nová čísla jsou tak v příkrém rozporu se zažitou představou, že v Česku pohonné hmoty naopak zdražují nadprůměrně výrazně. To mohlo platit v některých z uplynulých měsíců letošního roku, kdy docházelo k přechodnému navýšení marží například čerpadlářů, ale z meziročního srovnání nic takového neplyne. -

Nafta v ČR i včera zdražovala, navzdory poklesu ceny na burze v Rotterdamu. Ve vztahu k běžné mzdě jsou ale pohonné hmoty stále mnohem levnější než třeba v roce 2012

Růst cen pohonných hmot v ČR vrcholí. Benzín Natural 95 včera podruhé od zahájení ruské invaze na Ukrajinu zlevnil. Oproti sobotě o čtyři haléřů na litr. Takže se včera prodával průměrně za 47,08 koruny za litr, jak vyplývá z dnešních údajů společnosti CCS. Nafta ovšem i včera dále zdražovala, avšak výrazně pomalejším tempem než počátkem týdne. Její cena vzrostla oproti sobotě jen o čtyři haléře na litr, na 49,57 koruny za litr, což je historicky rekordní cena. Nafta však včera zdražila nejméně od zahájení invaze. -

Nafta v ČR je kvůli koronaviru nejlevnější za více než rok, zlevňuje i benzín. Pokud si Rusko dnes ve Vídni „postaví hlavu“, propad cen bude ještě výraznější

Pohonné hmoty v Česku v uplynulém týdnu pokračovaly ve svém zlevňování. Benzín zlevnil o deset haléřů na litr, nafta o dvanáct, takže se benzín aktuálně prodává za průměrnou cenu 31,51 koruny za litr, zatímco nafta za 31,07 koruny za litr. Benzín je tak nejlevnější od loňského dubna, nafta dokonce od loňského února. -

Nafta v ČR je nejlevnější od počátku ruské invaze, pohonné hmoty ještě zlevní. Češi nyní tankují naftu o čtyři koruny na litr levněji než Maďaři a mají ji levnější i než Poláci a Slováci

Pohonné hmoty v Česku dále zlevňují. Průměrná celorepubliková cena litru nafty se předevčírem propadla pod hranici 37 korun za litr, vyplývá z dat společnosti CCS. Naposledy se pod touto hranicí nafta prodávala loni 25. února, tedy pouhý den po zahájení ruské invaze na Ukrajinu. -

Nafta v uplynulém týdnu zlevňovala nejvýrazněji od roku 2005, benzín od roku 2010. Pohonné hmoty v ČR historicky padají kvůli koronaviru

Pohonné hmoty v ČR v uplynulém týdnu zlevňovaly v týdenním sledování nejvýrazněji od února 2010. To znamená, že v jakýchkoli sedmi dnech v řadě se jejich cena snížila rapidněji naposledy před více než deseti lety. Pokud se zaměříme pouze na ceny nafty, ty v uplynulém týdnu zlevňovaly v týdenním sledování nejvýrazněji dokonce za celé období minimálně od začátku roku 2005, od kdy CCS zveřejňuje příslušná data. -

Nafta zdražuje, benzín stagnuje. Důvodem je růst cen zemního plynu a obava z jeho nedostatku v EU po Novém roce 2025, po ukončení ruských dodávek přes Ukrajinu

Průměrná cena benzinu v Česku za poslední týden klesla o čtyři haléře na 35,67 koruny za litr. Je tak nejlevnější zhruba od půlky října. Naopak nafta za posledních sedm dní zdražila, a to o 35 haléřů na 34,63 koruny za litr. Více za ni řidiči platili naposledy koncem prvního zářijového týdne. -

Nafukují centrální banky ceny realit, aniž by pomáhaly ekonomice?

Centrální banky mají problém. Potenciálně fatální. Poslední dobou se totiž množí akademické studie, které je „viní“ z mnohem většího vlivu na vývoj dlouhodobých reálných úrokových sazeb, než jaký jim doposud hlavní ekonomický proud připisoval. Nejde o maličkost. Pokud se závěry zmíněných studií potvrdí, budou se přepisovat základní učebnice ekonomie. Potvrdilo by se totiž třeba to, že vysoce expanzivní měnová politika nemusí podněcovat ekonomický růst či spotřebu, ale spíše jen nafukovat ceny aktiv, jako jsou akcie nebo nemovitosti. A tím rozevírat nůžky ekonomické nerovnosti ve společnosti. Se všemi neblahými důsledky, včetně politické polarizace, nyní tolik patrné rozhodně nejen v Česku. -

Na futures trhu BRENT se vytvořilo dvojité dno

Futures kontrakty na ropu BRENT po odmítnutí 200denního jednoduchého klouzavého průměru (SMA) v polovině srpna vytrvale ustupují. Ve středu se cena propadla na čerstvé sedmiměsíční minimum, než našla své pevné místo kousek nad psychologickou hranicí 70,00 bodu. -

Na GBP nás čeká hodně nejistoty

GBPUSD se stahuje zpět pod hranici 1,13, protože výhled pro Spojené království zůstává nejistý. Premiérka Liz Trussová se za své chyby omluvila s tím, že ty byly z velké části napraveny. Poškození reputace však již bylo způsobeno, a přestože Truss neplánuje rezignovat, většina členů její strany si to přeje. Podle průzkumu YouGov si 55 % členů konzervativní strany přeje, aby Trussová rezignovala, zatímco pouze 38 % se domnívá, že by měla ve funkci zůstat. Navíc 55 % uvedlo, že by hlasovali pro Rishi Sunaka, pokud by dostali další šanci rozhodnout se mezi Sunakem a Trussem. Zajímavé je, že průzkum ukázal, že 63 % členů Tory vidí bývalého premiéra Borise Johnsona jako dobrou náhradu za Liz Trussovou. To jen dokazuje, že zatímco snížení daní bylo prozatím zrušeno nebo odloženo, politická nejistota může nadále přetrvávat ohledně GBP. -

Na GBPUSD sa schyľuje k zatvoreniu trojuholníkovej formácie. Padne už dnes? (TA, H4)

Po tom, čo sa libra po post-referendových výpredajoch stabilizovala, sa na GBPUSD vytvorili zaujímavé technické formácie. Zdola je jej vývoj ohraničený mierne rastúcou trendovou čiarou, zhora zase mierne klesajúcou. V rámci ping-pongu medzi týmito čiarami sa vytvoril krátkodobý klesajúci trend (ten funguje cca. od začiatku septembra). A práve tento krátkodobý klesajúci trend naráža na strednodobú, post-referendovú, rastúcu spodnú trendovú čiaru: -

Na GBPUSD sa uzatvára vlajková formácia (TA, H4)

Na GBPUSD sa v posledných týždňoch vytvorila vlajková formácia, ktorá sa v dohľadnej dobe zatvorí. Jej horná (klesajúca) a dolná (rastúca) krivka viacnásobne otočili krátkodobé rastové/klesajúce trendy. Aktuálne sa GBPUSD opäť nachádza pri jej spodnej hrane, ktorá zastavila jej dnešný pokles. S tým, ako sa táto formácia zužuje, sa znižuje aj volatilita na GBPUSD, ktorá je vzhľadom na posledné mesiace a aj fundamenty (BrExit, dáta) mimoriadne nízka. Keď sa GBPUSD v najbližších dňoch vymaní z tejto formácie, tak sa otvorí priestor pre vyššie pohyby jedným, alebo druhým smerom: -

Nagel, ECB: Zvyšování sazeb může pokračovat

Poptávka po evropské měně a britské libře nadále roste. Jak jsem již zmínil v předchozích recenzích, roste poměrně zvláštně, protože minimálně v polovině případů nemá trh důvod zvyšovat poptávku po těchto měnách. Přesto euro a libra v úterý přidaly dalších 30-50 pipů, i když během dne nedošlo k žádným významným událostem. -

Nagelovy jestřábí komentáře nepodpořily EUR

Jestřábí komentáře Nagela z ECB nedokázaly podpořit euro, které v prostředí posilujícího amerického dolaru vůči širšímu trhu oslabuje. Bankéř zmínil, že práce ECB ohledně budoucího zvyšování sazeb ještě není u konce a v současné době sazby nedosáhly restriktivní úrovně. Snižování úrokových sazeb není v nejbližší době v plánu ECB, dodal Nagel. -

Na hlavních amerických indexech se před Fedem formuje medvědí pohlcení

Na D1 grafech US500 a US100 můžeme vidět formování technického patternu medvědí pohlcení. Dnešní událostí číslo 1 je zasedání americké centrální banky Fed, které může mít výrazný dopad na USD i americké akciové indexy. Trh čeká intervenci Fedu proti růstu úrokových sazeb. Fed riskuje, že pokud se neodhodlá k dostatečně silné akci, tak výnosy dále porostou a začnou ohrožovat ekonomické oživení. Pokud medvědí pohlcení podpoří výstup ze zasedání Fedu, tak se můžeme dočkat i hlubší korekce. -

Náhled na čtvrté čtvrtletí roku 2025 společnosti Alphabet. Je tempo monetizace umělé inteligence udržitelné?

Společnost Alphabet vstupuje do období zveřejňování výsledků jako jedna z nejdůležitějších a zároveň nejnáročnějších technologických společností na světě. Po čtvrtletích dynamické expanze v oblasti cloud computingu, spektakulárního přijetí umělé inteligence a silného růstu příjmů z reklamy nyní trh očekává potvrzení, že nedávné výsledky nebyly jednorázové, ale že se jedná o trvalý strukturální růstový trend. -

Náhled na lednové zasedání Fedu

Dnešní den rozhodne o osudu dolarových párů přinejmenším pro střednědobý horizont. Fed ve středu ke konci americké seance oznámí výsledky svého prvního letošního zasedání. Vzhledem k dosavadní rétorice jeho představitelů a dynamice klíčových amerických makroekonomických ukazatelů nebude lednové zasedání revizní. Při pohledu do budoucna máme za to, že očekávání trhu jsou přehnaná – obchodníci čekají od členů amerického regulátora příliš mnoho. Vzhledem k bezprecedentnímu tempu inflace v USA ale nelze vyloučit žádnou variantu, dokonce ani tu nejsilněji "jestřábí".

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Denní kalendář událostí

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Tradingové analýzy a zprávy

Komodity: Ceny ropy po snížení prognózy vývoje poptávky agenturou IEA klesají

Růst polské ekonomiky ve čtvrtém čtvrtletí zrychlil na čtyři procenta

Pražská burza oslabila potřetí v řadě, ztrácely akcie ČEZ, Erste a VIG

Forex: Kurz koruny k euru se znovu téměř neměnil, vůči dolaru česká měna zpevnila

Dopolední blok summitu EU se věnoval energetice, trhům i průmyslu

Forex sentiment 12.2.2026

Cena emisních povolenek v EU klesla nejníže od srpna

MF prodalo státní dluhopisy za 21,9 mld. Kč

Swingové obchodování Nasdaqu 12.2.2026

Swingové obchodování EUR/USD 12.2.2026

Komodity: Ceny ropy po snížení prognózy vývoje poptávky agenturou IEA klesají

Růst polské ekonomiky ve čtvrtém čtvrtletí zrychlil na čtyři procenta

Pražská burza oslabila potřetí v řadě, ztrácely akcie ČEZ, Erste a VIG

Forex: Kurz koruny k euru se znovu téměř neměnil, vůči dolaru česká měna zpevnila

Dopolední blok summitu EU se věnoval energetice, trhům i průmyslu

Forex sentiment 12.2.2026

Cena emisních povolenek v EU klesla nejníže od srpna

MF prodalo státní dluhopisy za 21,9 mld. Kč

Swingové obchodování Nasdaqu 12.2.2026

Swingové obchodování EUR/USD 12.2.2026

Blogy uživatelů

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Technická analýza: Jak efektivně kreslit trendové čáry

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Technická analýza: Jak efektivně kreslit trendové čáry

Rozhoduje Vaša nálada o Vašom prístupe?

Moje cesta prop tradingem: Otevřený obchod na EUR/USD. Jak to dopadne?

Významné historické události hýbající burzou v týdnu 9.–15. února

Věčný prorok krize: Peter Schiff

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Forexové online zpravodajství

Palo Alto Networks plánuje duální kotaci v Tel Avivu po dokončení akvizice CyberArk za 25 miliard USD

US100 ztrácí 1,5 % 📉

Microsoft posiluje nezávislost v oblasti AI, vyvíjí vlastní modely a infrastrukturu

US Open: Cisco Systems klesá o 10 % po výsledcích 📉 Smíšený sentiment na Wall Street

🚨Zlato klesá o 3 % v souvislosti s přípravami trhu na pauzu během čínského lunárního nového roku

Signalizuje současný výprodej konec kvantových společností?

Pražská burza klesá potřetí v řadě, akcie CSG ztratily dalších -3,65 %

Unilever reportoval výsledky za 4Q a fiskální rok 2025

Kakao klesá o 2,5 % na nejnižší úroveň od října 2023 📉

NATGAS bez výraznější reakce po zveřejnění změny zásob podle EIA

Palo Alto Networks plánuje duální kotaci v Tel Avivu po dokončení akvizice CyberArk za 25 miliard USD

US100 ztrácí 1,5 % 📉

Microsoft posiluje nezávislost v oblasti AI, vyvíjí vlastní modely a infrastrukturu

US Open: Cisco Systems klesá o 10 % po výsledcích 📉 Smíšený sentiment na Wall Street

🚨Zlato klesá o 3 % v souvislosti s přípravami trhu na pauzu během čínského lunárního nového roku

Signalizuje současný výprodej konec kvantových společností?

Pražská burza klesá potřetí v řadě, akcie CSG ztratily dalších -3,65 %

Unilever reportoval výsledky za 4Q a fiskální rok 2025

Kakao klesá o 2,5 % na nejnižší úroveň od října 2023 📉

NATGAS bez výraznější reakce po zveřejnění změny zásob podle EIA

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

OIL.WTI se propadá – největší pokles od roku 2023 📉

Trump propásl cla? Na trhy se vrací pozitivní sentiment

Novo Nordisk žaluje Hims & Hers, akcie telemedicínské firmy po zprávě klesají

Akcie Meta Platforms blízko nových maxim díky zprávám o možné akvizici 📈

Technická analýza páru ETH/USD na 13. dubna 2022

Korekce bitcoinu pokračuje navzdory pokusům o oživení

Společnost Delta Air Lines překonala očekávání za 4. čtvrtletí a předpokládá silný růst v roce 2025 díky poptávce po prémiovém cestování

Obchodní signály pro ZLATO (XAU/USD) na 3.–5. dubna 2025: nakupujte nad 3 055 USD (21 SMA – odraz)

Mzdový růst výrazně překonal tržní odhady i předpoklad ČNB

US100 ztrácí 1,5 % 📉

OIL.WTI se propadá – největší pokles od roku 2023 📉

Trump propásl cla? Na trhy se vrací pozitivní sentiment

Novo Nordisk žaluje Hims & Hers, akcie telemedicínské firmy po zprávě klesají

Akcie Meta Platforms blízko nových maxim díky zprávám o možné akvizici 📈

Technická analýza páru ETH/USD na 13. dubna 2022

Korekce bitcoinu pokračuje navzdory pokusům o oživení

Společnost Delta Air Lines překonala očekávání za 4. čtvrtletí a předpokládá silný růst v roce 2025 díky poptávce po prémiovém cestování

Obchodní signály pro ZLATO (XAU/USD) na 3.–5. dubna 2025: nakupujte nad 3 055 USD (21 SMA – odraz)

Mzdový růst výrazně překonal tržní odhady i předpoklad ČNB

US100 ztrácí 1,5 % 📉

Blogy uživatelů

52 týdnů praktických ukázek: Bilance za rok

Trump své sliby nesplní

Je index S&P 500 v roce 2026 „mrtvý“? Proč ho někteří vynechávají z portfolií?

Trading analýza EUR/USD, USD/JPY a ropy

Teorie aukce – reakční, iniciativní aktivita

Mírný pokles indexu S&P 500 před vrcholem výsledkové i předvolební sezóny

INVESTIČNÍ GLOSA: Stačil měsíc a všechno je růžové. Emoce ale zničily řadu portfolií

Kdo táhne trh a kdo zaostává? Magnificent 7 v přehledu posledních čísel

Používání denních grafů, aneb možná cesta, jak se stát lepším obchodníkem

Bitcoin je najvýkonnejšie aktívum tohto roka

52 týdnů praktických ukázek: Bilance za rok

Trump své sliby nesplní

Je index S&P 500 v roce 2026 „mrtvý“? Proč ho někteří vynechávají z portfolií?

Trading analýza EUR/USD, USD/JPY a ropy

Teorie aukce – reakční, iniciativní aktivita

Mírný pokles indexu S&P 500 před vrcholem výsledkové i předvolební sezóny

INVESTIČNÍ GLOSA: Stačil měsíc a všechno je růžové. Emoce ale zničily řadu portfolií

Kdo táhne trh a kdo zaostává? Magnificent 7 v přehledu posledních čísel

Používání denních grafů, aneb možná cesta, jak se stát lepším obchodníkem

Bitcoin je najvýkonnejšie aktívum tohto roka

Vzdělávací články

Obchodování Pin Bars - IV

Chamtivost a strach: Největší cenové pohyby na finančních trzích (srpen 2025)

VIP zóna: Výsledky obchodování za květen

XTB se chce znovu přiblížit traderům, říká regionální šéf Vladimír Holovka

Bitcoin, zlato, stříbro, akcie: Začíná to!

Exkluzivní akce: 0 komise a mezibankovní spready!

Rumunský leu kouše už druhé století. Měna si vláčí historii drastických reforem

Jak obchodovat pomocí formace Engulfing

Forex zůstává největším trhem na světě

Trading pro začátečníky

Obchodování Pin Bars - IV

Chamtivost a strach: Největší cenové pohyby na finančních trzích (srpen 2025)

VIP zóna: Výsledky obchodování za květen

XTB se chce znovu přiblížit traderům, říká regionální šéf Vladimír Holovka

Bitcoin, zlato, stříbro, akcie: Začíná to!

Exkluzivní akce: 0 komise a mezibankovní spready!

Rumunský leu kouše už druhé století. Měna si vláčí historii drastických reforem

Jak obchodovat pomocí formace Engulfing

Forex zůstává největším trhem na světě

Trading pro začátečníky

Tradingové analýzy a zprávy

Cena mědi v USA po oznámení vysokých cel stoupla na rekord

Index DAX - Intradenní výhled 31.12.2025

Bloomberg: Renáta Kellnerová mění tvář PPF, skupinu otáčí víc na Západ

Stříbro - Intradenní výhled 12.2.2026

Ekonomika letos podle bankovní asociace stoupne o 2,6 pct.

Zahraniční obchod Číny na začátku roku výrazně vzrostl

Binární opce: Černá listina brokerů

Index DAX - Intradenní výhled 3.1.2024

Forex: Dolar klesá, údaje o ekonomice by mohly přimět Fed k pomalejšímu snižování úroků

Mezinárodní měnový fond zlepšil výhled čínské ekonomiky

Cena mědi v USA po oznámení vysokých cel stoupla na rekord

Index DAX - Intradenní výhled 31.12.2025

Bloomberg: Renáta Kellnerová mění tvář PPF, skupinu otáčí víc na Západ

Stříbro - Intradenní výhled 12.2.2026

Ekonomika letos podle bankovní asociace stoupne o 2,6 pct.

Zahraniční obchod Číny na začátku roku výrazně vzrostl

Binární opce: Černá listina brokerů

Index DAX - Intradenní výhled 3.1.2024

Forex: Dolar klesá, údaje o ekonomice by mohly přimět Fed k pomalejšímu snižování úroků

Mezinárodní měnový fond zlepšil výhled čínské ekonomiky

Témata v diskusním fóru

Fintokei - 3 ziskové dny

Nastal konsolidáciam na menových pároch koniec?

Falcon Broker - recenze, poplatky a hodnocení

Obchodování trhu NQ100 - pokračování zaznamenávání obchodů

PA okem začátečníka, co vy na to?

Měsíční report finančních trhů (červenec 2023)

Multitimeframe analýza: 20.4.2023 Zlato

Price Action Trading Jakuba Hodana

Je zlato opravdu tou nejlepší variantou, ve které by měli obchodníci hledat „bezpečné útočiště“ pro své investice?

Krypto trh bude rásť! Čo však treba nakúpiť?

Fintokei - 3 ziskové dny

Nastal konsolidáciam na menových pároch koniec?

Falcon Broker - recenze, poplatky a hodnocení

Obchodování trhu NQ100 - pokračování zaznamenávání obchodů

PA okem začátečníka, co vy na to?

Měsíční report finančních trhů (červenec 2023)

Multitimeframe analýza: 20.4.2023 Zlato

Price Action Trading Jakuba Hodana

Je zlato opravdu tou nejlepší variantou, ve které by měli obchodníci hledat „bezpečné útočiště“ pro své investice?

Krypto trh bude rásť! Čo však treba nakúpiť?

Odborná literatura

Rozšířené vydání knihy: Začínáme na burze - Jak uspět při obchodování na finančních trzích (2. vydání)

Rozšířené vydání knihy: Začínáme na burze - Jak uspět při obchodování na finančních trzích (2. vydání)

Odborné kurzy a semináře

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)