Ticker Tape by TradingView

Globální akciové valuace indikují mírně pozitivní výkonnost

Jedním z nejdůležitějších indikátorů atraktivity akcií ve střednědobém horizontu, a možná vůbec tím nejdůležitějším, jsou valuace. Ty představují poměr tržních cen akcií na různých fundamentálních veličinách z finančních výkazů jako zisky či tržby. Čím jsou valuace nižší, tím jsou akcie levnější a tím vyšší výnos od nich investoři mohou ve střednědobém horizontu očekávat a naopak.

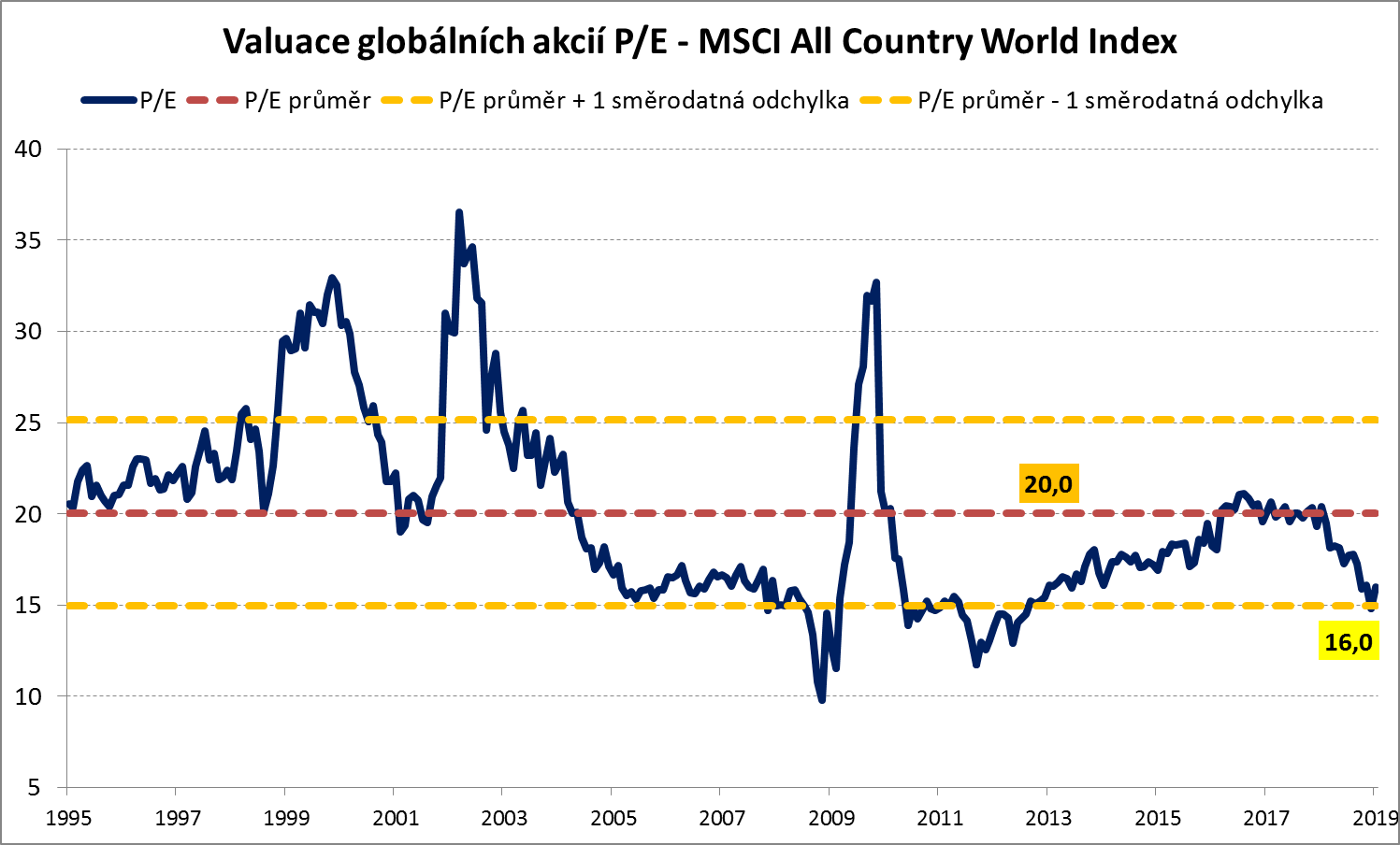

Za poslední rok se globální akciové valuace dostaly výrazně níže, přesto se nicméně nedostaly až na tak nízké úrovně, které by nás přiměly váhu akcií v našich investičních portfoliích výrazněji zvýšit. Pohyb valuací směrem dolů byl hnán především akciovými poklesy, když globální akciový index MSCI All Country World v uplynulém roce poklesl o 11 %. V případě nejsledovanějšího valuačního ukazatele P/E – poměr ceny a zisku – byl v loňském roce způsoben také přibližně 15% růstem zisků.

A tak zatímco na konci roku 2017 činilo globální P/E 19,3násobek, na konci letošního ledna to bylo výrazně o 17 % níže na úrovni 16,0násobku. A to je o výrazných 20 % pod dlouhodobým průměrem 20,0násobku. Na základě ukazatele P/E jsou tak globální akcie relativně výrazně atraktivně oceněny neboli se zdají být poměrně levné.

Zdroj: Bloomberg

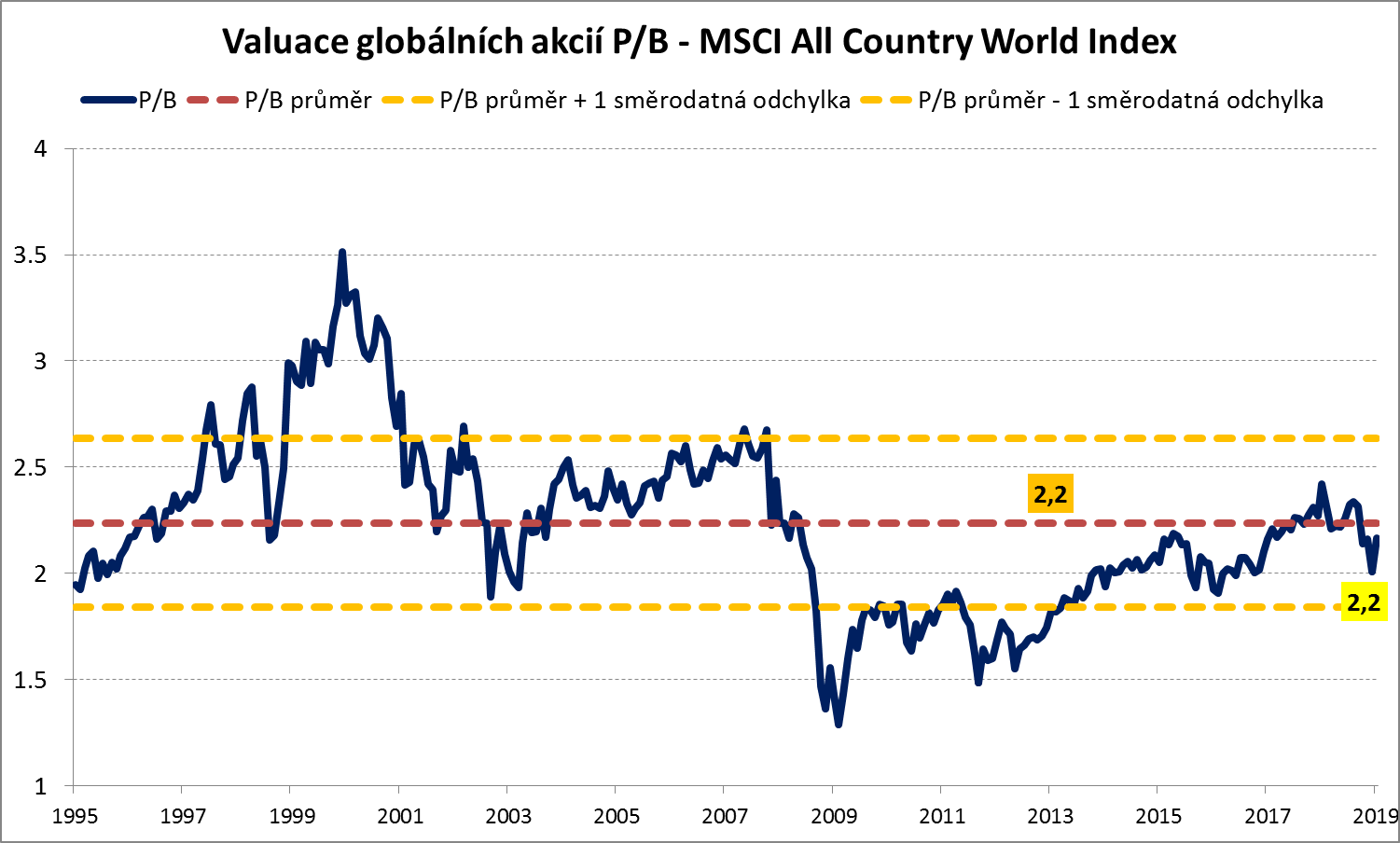

Vždy je ovšem vhodné podívat se i na další valuační ukazatele. Jedním z nich je P/B – poměr ceny a účetní hodnoty vlastního kapitálu. Zatímco na konci roku 2017 činilo globální P/B 2,27násobek, na konci letošního ledna to bylo o 5 % níže na úrovni 2,17násobku. A to jsou pouze 3 % pod dlouhodobým průměrem 2,23násobku. Na základě ukazatele P/B jsou tak globální akcie oceněny spíše férově, resp. neutrálně.

Zdroj: Bloomberg

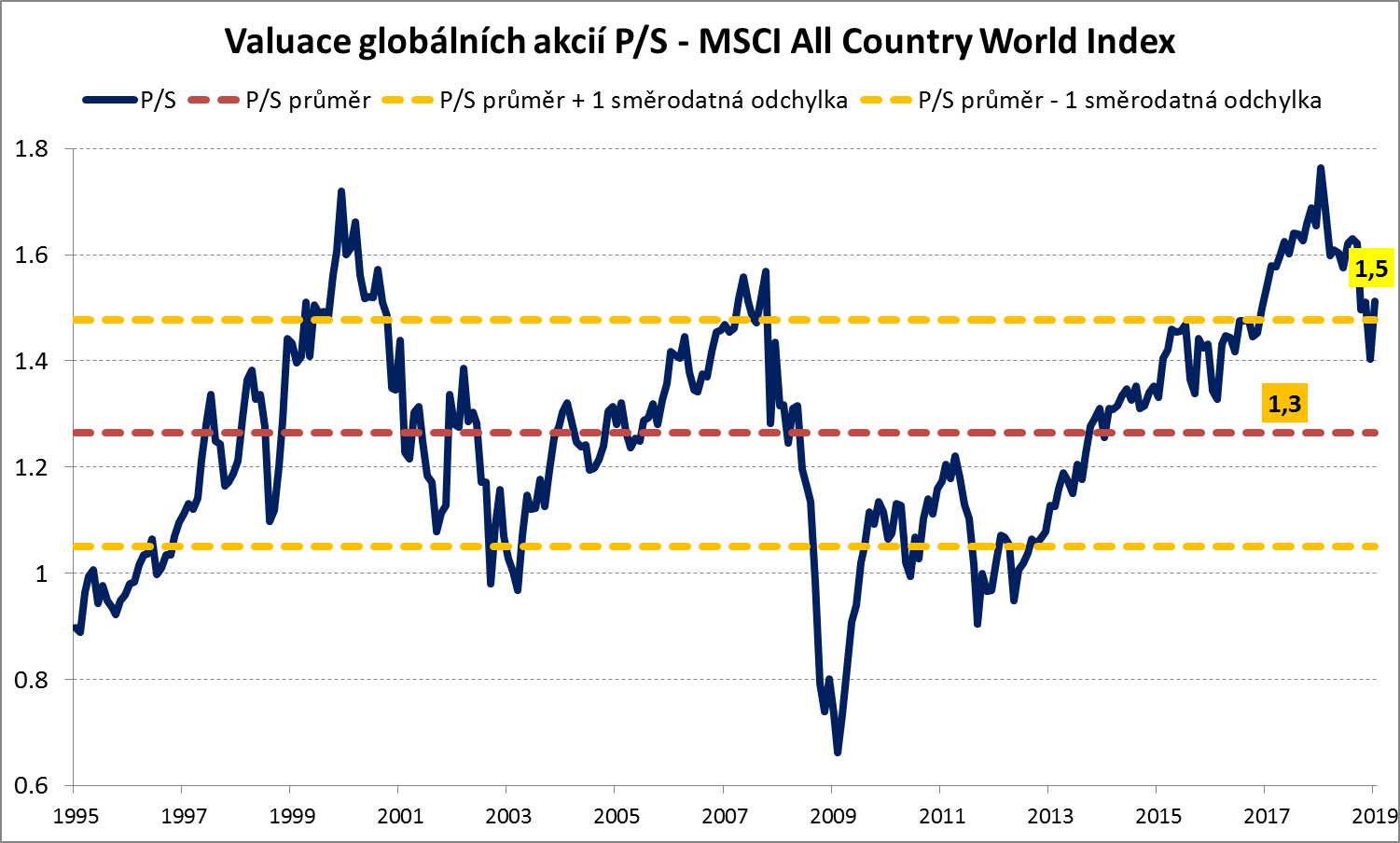

A co nám ukazuje ukazatel P/S – poměr ceny a tržeb? Zatímco na konci roku 2017 činilo globální P/S 1,65násobek, na konci letošního ledna to bylo poměrně výrazně o 9 % níže na úrovni 1,51násobku. A to je ovšem stále výrazně, konkrétně 20 %, nad dlouhodobým průměrem 1,26násobku. Na základě ukazatele P/S tak globální akcie nejsou příliš atraktivně oceněny neboli se zdají být stále spíše drahé.

Zdroj: Bloomberg

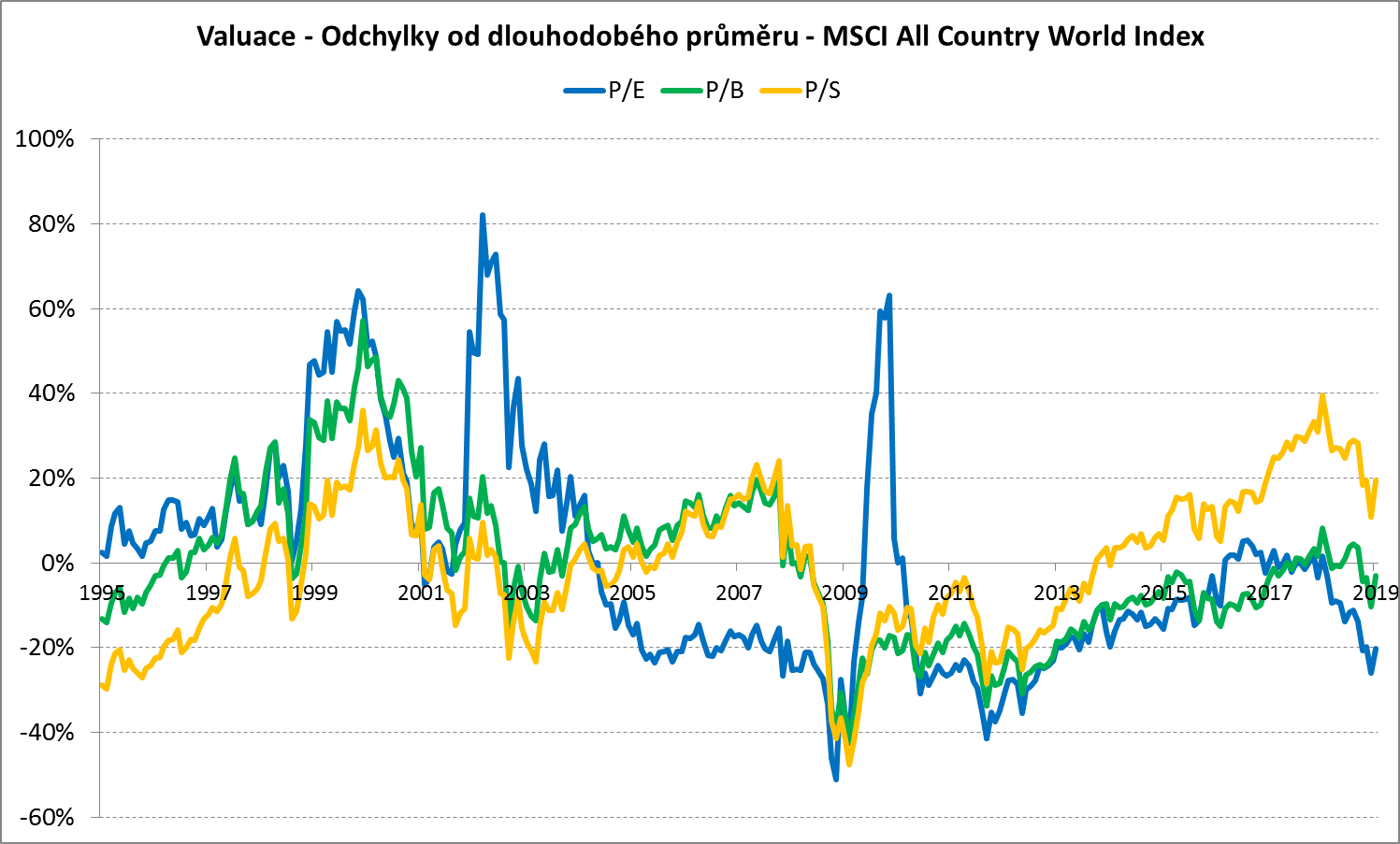

Následující graf ukazuje všechny tři valuační indikátory. Diskont u P/E -20 %, prémie u P/S 20 % a nepatrný diskont u P/B -3 %. Když si to zprůměrujeme, dostaneme zanedbatelný průměrný valuační diskont -1 %.

Zdroj: Bloomberg

Celkově tak proto považujeme aktuální globální akciové valuace za průměrné, resp. neutrální. Když k tomuto valuačnímu pohledu přidáme ještě aktuální globální makroekonomický obrázek, kdy dynamika světové ekonomiky pokračuje v mírném zpomalování – především kvůli eurozóně a Číně, vychází nám z toho náš aktuálně neutrální postoj ke globálním akciím. Žádné dramatické poklesy proto neočekáváme, na druhou stranu neočekáváme ani nijak zářnou výkonnost. Celkově se tak domníváme, že by si globální akciové trhy za celý letošní rok mohly připsat kladnou výkonnost v rozmezí 5-10 %.

Michal Stupavský, investiční stratég Conseq Investment Management a.s.

Klíčová slova: Akciový index | Akciové trhy | Akcie | Bloomberg | Indikátory | P/E | Prémie | Ukazatel | Výkonnost | Výnos | Index MSCI | Investoři | Conseq | Index | Graf | Investiční | Management | Zisky | Diskont | P/S | ROCE | Tržby | Světové ekonomiky | Investment | MSCI | Globální akciové trhy | Investiční stratég | Conseq Investment Management | Globální akciové valuace | Akciové valuace | Globální akcie | Globální akciový index | Index MSCI All Country World | MSCI All Country World | Michal Stupavský |

Čtěte více

-

Globální akciové a dluhopisové trhy nejdražší v historii

Deutsche Bank vytvořila vynikající graf, který znázorňuje kombinovanou globální akciovou a dluhopisovou valuaci neboli ocenění za posledních 160 let od roku 1860. Výsledek pravděpodobně téměř nikoho nepřekvapí. Kombinovaná globální akciová a dluhopisová valuace je momentálně nejvyšší v historii. -

Globální akciové indexy podpořilo oživení cen ropy

Index evropských akciových trhů vzrostl o 0,8 %, zatímco britský index FTSE vzrostl o více než 1 %, a to díky podpoře ze strany rostoucích akcií ropných a plynárenských společností. -

Globální akciové trhy budou růst

Na Investičním výboru ve čtvrtek 21. července jsme se rozhodli zvýšit váhu akcií, a to napříč všemi akciovými regiony. Globální akciovou alokaci jsme tak posunuli z mírného podvážení na neutrální váhu. K tomuto rozhodnutí nás vedlo několik důvodů. -

Globální akciové trhy dnes korigují předchozí růst

Americké akciové trhy zahajují dnešní obchodování se ztrátami. Index S&P 500 odepisuje 0,3 % hodnoty, Dow Jones klesá o 0,4 % a technologický Nasdaq přichází o 0,9 %. V rámci širšího indexu S&P 500 se nejhůře vede zpracovatelům komodit (-1,1 %). Naopak vcelku vydařený začátek obchodování má sektor zdravotní péče (+0,1 %). Velmi podobná situace se odehrává i na evropských trzích, kde se poklesy pohybují do jednoho procenta. Hlavní index Stoxx 600 je aktuálně slabší o 0,8 %. Nejhůře jsou na tom opět zpracovatelé komodit (-1,3 %). -

Globální akciové trhy dnes mírně rostou

Americké akciové trhy zahajují dnešní obchodování v zisku. Index Dow Jones posiluje o 0,2 %, S&P 500 roste o 0,3 % a technologický Nasdaq přidává také 0,3 %. V rámci širšího indexu S&P 500 se nejlépe daří realitním developerům (+1,1 %). Ztráty jsou relativně omezené do výše jedné desetiny procenta a týkají se především zpracovatelů komodit. -

Globální akciové trhy: investoři by měli zůstat velmi selektivní

Buffettův valuační indikátor globálních akciových trhů je nyní na úrovni 111 %. Tato hodnota výrazně převyšuje úroveň dlouhodobého mediánu s hodnotou 87 % a je dokonce poměrně výrazně i nad další klíčovou úrovní dlouhodobého mediánu plus jedné směrodatné odchylky s hodnotou 105 %. Globální akciové trhy jako celek se proto nyní zdají být dosti nadhodnocené. -

Globální akciové trhy korigují předchozí silný růst

Americký akciový trh uzavřel včerejší obchodování se ztrátami. Indexy Dow Jones a S&P 500 shodně odepsaly 0,5 % hodnoty a technologický Nasdaq klesl o 1 %. Vzhledem k absenci negativních zpráv je tento pokles nejpravděpodobněji způsoben vybíráním zisků investory, když trhy v předchozích dnech dosahovaly nových historických maxim. V rámci širšího indexu S&P 500 se nedařilo ani jednomu sektoru. Nejhlubších ztrát ve výši 1,2 % dosáhly energetické společnosti následované technologickými firmami s poklesem o 0,8 %. -

Globální akciové trhy postihla negativní nálada

Globální akciové trhy mají za sebou dosti pochmurné období, když od začátku října nejširší globální akciový index MSCI All Country World ztratil 9 procent a od začátku roku je už v 7procentním mínusu. Za tímto akciovým poklesem stojí několik důvodů. Zaprvé je to mírně zpomalující dynamika světové ekonomiky, která je patrná již od počátku letošního roku a odráží se ve vývoji globálního indexu nákupních manažerů PMI, který dosáhl vrcholu na konci loňského roku a od počátku letošního roku setrvale klesá. Z klíčových ekonomik se nadstandardně daří pouze Spojeným státům, v ostatních velkých ekonomikách jsme nicméně svědky mírného ochlazování ekonomického růstu. Patrné je to zejména v Číně, kde tempo růstu HDP ve třetím kvartálu zpomalilo na 6,5 procenta, což je nejslabší dynamika od globální finanční krize. Přitom Čína přispívá k růstu světového HDP bezprecedentní jednou třetinou. -

Globální akciové trhy zažívají nejhorší týden od globální finanční krize v roce 2008

Globální akciové trhy zažívají nejhorší týden od globální finanční krize v roce 2008, když hlavní indexy momentálně od minulého týdně padají o přibližně 11 %. Na vině je samozřejmě šíření koronaviru po celém světě. Globální akciové trhy tak ztratily na celkové tržní kapitalizaci nevídaných 5 bilionů dolarů. -

Globální akciové valuace indikují akciové výnosy kolem 5 % ročně

Pro výhled na očekávané akciové výnosy ve střednědobém horizontu kolem pěti let jsou klíčové valuace neboli ocenění akciových trhů ve vztahu k fundamentálním veličinám jako korporátní zisky či tržby. Na základě historických statistik jsou sice pro střednědobý investiční horizont významnými faktory celkových akciových výnosů také růst korporátních zisků a vyplácené dividendy, nicméně tím nejdůležitějším faktorem se zdají být právě akciové valuace neboli ocenění (angl. valuations). Čím více jsou akciové valuace níže, tím levnější akcie jsou a zároveň tím vyšší potenciál pro dodatečné výnosy ve střednědobém horizontu a naopak. K nejsledovanějším valuačním ukazatelům přitom patří poměr ceny akcie k čistému zisku P/E (price-to-earnings ratio) a poměr ceny akcie k tržbám (price-to-sales ratio). -

Globální akciový účastnický fond jako první na trhu pokořil hranici 3 Kč za jednotku

K 29. říjnu 2025 Conseq globální akciový účastnický fond (GLAK) jako první penzijní účastnický fond v České republice překonal hranici 3 korun za jednotku. Tím od svého založení 19.2.2013 během necelých 13 let dosáhl celkového zhodnocení přes 200 %, což odpovídá průměrnému ročnímu výnosu 9,1 % (po započtení všech poplatků). V současnosti spravuje aktiva blížící se hodnotě 20 mld. Kč. -

Globální akciový výhled – Býci by se měli mít i nadále na pozoru

Nejširší globální akciový index MSCI All Country World poklesl ze svého historického maxima ze dne 16. listopadu 2021 ke dnešku již o 20 %. Mnoho akciových býků se proto v tuto chvíli domnívá, že je nyní vhodný okamžik k větším akciovým nákupům. Já nicméně zůstávám spíše opatrný a vůbec bych se nedivil, pokud by v následujících měsících globální akciové trhy i nadále klesaly. Další pokles by se klidně mohl opět pohybovat kolem 15-20 %, takže celkový pokles globálních akciových trhů z historického maxima by mohl dosáhnout až 40 %. Tento svůj spíše negativní aktuální globální akciový výhled opírám o několik nepříznivých fundamentálních faktorů. -

Globální ceny ropy by mohly dosáhnout 380 dolarů za barel

Jak uvedli analytici z JPMorgan, ceny ropy ve světě by mohly dosáhnout 380 USD za barel. Varovali, že nabídka bude dál prudce klesat, budou-li země G7 trvat na sankcích, které předtím zavedly vůči Rusku v reakci na geopolitickou krizi na Ukrajině. Moskva by mohla odpovědět snížením ropné produkce, protože si díky své současné finanční situaci může dovolit snížit produkci ropy o 5 milionů barelů za den. -

Globální dluh, japonský scénář, zombifikace ekonomiky a akciové výnosy

Japonský scénář je pro Evropskou unii i USA vysoce pravděpodobný. Fed na svém posledním zasedání potvrdil, že bude udržovat základní úrokové sazby na nule minimálně do roku 2023. ECB se bude chovat stejně. -

Globální dluh loni narostl o 557 bilionů korun na nový rekord. Česká vláda se na nárůstu podílela z 0,07 procenta, tedy menší sumou, než jaká odpovídá jejímu podílu na světové ekonomice

Celkový světový dluh loni vzrostl o 24 bilionů dolarů na historicky rekordní úroveň 281 bilionů dolarů. Tato hodnota odpovídá úrovni 355 procent světového hrubého domácího produktu. Čísla jako každoročně zveřejnil Institut pro mezinárodní finance. -

Globální dluh na novém historickém maximu

Institut mezinárodních financí (Institute of International Finance) včera zveřejnil pravidelnou kvartální analýzu, která se věnuje celkové globální zadluženosti, tedy zadluženosti všech ekonomických subjektů – vlády, podniků a domácností. V průběhu letošního druhého čtvrtletí celkový globální dluh vzrostl o 5 bilionů dolarů na nový rekord 296 bilionů dolarů. Podíl celkového globálního dluhu na globálním HDP přitom díky silnému oživení světové ekonomiky ve druhém čtvrtletí mírně poklesl na 353 %, nicméně i tak se tento poměr pohyboval poblíž historického maxima. Celkově se tak jednoznačně potvrdil již poměrně známý fakt, že objem celkového dluhu ve světové ekonomice nebyl nikdy větší. -

Globální dluhopisové trhy: Potenciál se vyčerpal

Globálním dluhopisovým trhům se v letošním roce velice výrazně daří. Široký globální dluhopisový index ICE BofAML Global Government totiž od začátku roku připisuje vysoce nadprůměrné zhodnocení 6 %. Ceny dluhopisů rostly prakticky kontinuálně, jak je to vidět na grafu níže. Průměrný globální dluhopisový výnos na začátku roku činil 2,0 % a do začátku září silně vyklesal až na úroveň 1,2 %. Samozřejmě přitom platí, že pokles dluhopisových výnosů, tj. výnosů do doby splatnosti (yield to maturity), měl za následek růst cen dluhopisů a kladné zhodnocení pro investory. -

Globální ekonomika je na hraně – obchodní válka mezi USA a Čínou otřásá trhy

Světovými trhy v úterý otřásl pokles futures na americké akcie, prudké posílení dolaru a ztráta nedávných zisků hongkongského indexu Hang Seng. Obchodní roztržka mezi USA a Čínou se vyostřila, když na sebe obě strany navzájem uvalily nová cla, což podnítilo obavy z globálního ekonomického konfliktu. -

Globální ekonomika je na pokraji recese způsobené politikou Fedu

Nyní hodně záleží na rozhodnutí, které Fed udělá ve středu. Je pozoruhodné, že trhy již předpověděly výsledek zasedání. Předpokládají, že regulátor zvýší základní úrokovou sazbu o 75 bazických bodů. Většina analytiků také ve středu očekávala nárůst o 75 bazických bodů. Poté může Fed zvýšit srovnávací sazbu o 50 bazických bodů a později o 25 bazických bodů. Poté si regulátor pravděpodobně udělá pauzu, aby analyzoval reakci inflace na úrokovou sazbu 4,75 %. Někteří členové FOMC se domnívají, že by to mělo stačit k tomu, aby se inflace během příštího roku nebo dvou posunula k 2% cíli. Pokud Fed zaznamená sebevědomý pokles inflace, může začít snižovat referenční sazbu blíže ke konci roku 2023. -

Globální ekonomika je vážně ohrožena, protože další zvyšování sazeb zvyšuje finanční stres

Banka pro mezinárodní platby (BIS) varuje před dalším finančním napětím, protože centrální banky pokračují ve zvyšování sazeb v boji proti inflaci. Zpráva uvedla, že čím více centrální banky zvedají sazby, tím vyšší je riziko finančního stresu a selhání bank. Poslední příležitost bojovat s inflací a obnovit cenovou stabilitu bude pro centrální banky nejnáročnější.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Je téměř bezcenný a za nic ho nevyměníte. Laoský kip v zemi vystřídal „tygří jazyk“

Denní kalendář událostí

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

V USA nová pracovní místa JOLTS

V USA skladování zemního plynu

V Německu obchodní bilance

V Japonsku volby do dolní komory parlamentu

V USA inflační očekávání University of Michigan

V USA spotřebitelská důvěra University of Michigan

V Kanadě Ivey index PMI

V Kanadě míra nezaměstnanosti

Guvernérka RBA Michele Bullock

Na Novém Zélandu státní svátek

Tradingové analýzy a zprávy

Forex: Koruna na lednovou inflaci a zachování úrokové sazby reagovala posílením

ČNB nechala sazby beze změny, nechává si dále všechny možnosti otevřené

Havlíček nevěří, že se EU vydá cestou dvourychlostní Evropy

Forex sentiment 5.2.2026

Havlíček: Německo si uvědomuje své chyby v energetické politice

Ropa výrazně zlevňuje, zmírňují se obavy o dodávky

ECB úroky opět nezměnila, sazba zůstává na dvou procentech

Swingové obchodování etherea 5.2.2026

Swingové obchodování USD/JPY 5.2.2026

Swingové obchodování zlata 5.2.2026

Forex: Koruna na lednovou inflaci a zachování úrokové sazby reagovala posílením

ČNB nechala sazby beze změny, nechává si dále všechny možnosti otevřené

Havlíček nevěří, že se EU vydá cestou dvourychlostní Evropy

Forex sentiment 5.2.2026

Havlíček: Německo si uvědomuje své chyby v energetické politice

Ropa výrazně zlevňuje, zmírňují se obavy o dodávky

ECB úroky opět nezměnila, sazba zůstává na dvou procentech

Swingové obchodování etherea 5.2.2026

Swingové obchodování USD/JPY 5.2.2026

Swingové obchodování zlata 5.2.2026

Blogy uživatelů

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Byl propad zlata jen panikou spekulantů?

Trading jako řemeslo: co dělat každý den, aby rostla konzistence

Významné historické události hýbající burzou v týdnu 2.–8. února

Moje cesta prop tradingem: Obchod, který skončil tam, kde začal

Zlomový bod pre BTC, čo bude ďalej?

Železná pojistka portfolia: Investice do obrany v časech globální nejistoty

Analýza Nasdaq, DAX, EUR/USD a stříbra: nový kandidát na šéfa Fedu zařídil černý pátek pro stříbro

Malé drobnosti, které posouvají trading na vyšší úroveň (2. část)

Praktická ukázka: Dlouhé a krátké obchody

Co letos chystáme ve Fintokei? Zeptej se přímo našeho CEO v live AMA streamu

Forexové online zpravodajství

Pražská burza klesala, Komerční banka před výsledky klesala

Estée Lauder zveřejnila za 2Q solidní výsledky a navýšila výhled, trh však očekával více

Akcie týdne: Alphabet už není jen vyhledávač (05. 02. 2026)

USA: Zásoby plynu podle EIA k 30. lednu klesly o 360 mld. kubických stop

Wall Street v úvodu čtvrteční seance v červeném

Hims & Hers začne nabízet kopie pilulky Wegovy od Novo Nordisk za zaváděcí cenu 49 USD měsíčně

Forex: ČNB ani ECB sazby podle očekávání nezměnily

Pokles ceny bitcoinu

🔴Karpiš a Ižip: Zlato a bitcoin. Medvědí trend nebo útok na rekordy?

Nová prognóza ČNB počítá letos s rychlejším růstem a pomalejší inflací. Reálné mzdy by tak letos měly růst zhruba jako loni, o 4,5 procenta, dosud se přitom čekalo zpomalení jejich růstu

Pražská burza klesala, Komerční banka před výsledky klesala

Estée Lauder zveřejnila za 2Q solidní výsledky a navýšila výhled, trh však očekával více

Akcie týdne: Alphabet už není jen vyhledávač (05. 02. 2026)

USA: Zásoby plynu podle EIA k 30. lednu klesly o 360 mld. kubických stop

Wall Street v úvodu čtvrteční seance v červeném

Hims & Hers začne nabízet kopie pilulky Wegovy od Novo Nordisk za zaváděcí cenu 49 USD měsíčně

Forex: ČNB ani ECB sazby podle očekávání nezměnily

Pokles ceny bitcoinu

🔴Karpiš a Ižip: Zlato a bitcoin. Medvědí trend nebo útok na rekordy?

Nová prognóza ČNB počítá letos s rychlejším růstem a pomalejší inflací. Reálné mzdy by tak letos měly růst zhruba jako loni, o 4,5 procenta, dosud se přitom čekalo zpomalení jejich růstu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

VIDEO: Libra zpět nad 1,71 GBP/USD, dolar silnější díky komentáři J. Yellenové

USD/CAD: možné pokračování medvědího trendu | 9. ledna 2023

Pražská burza mírně oslabuje, akcie ČEZ se dnes obchodují již bez nároku na dividendu

Rusové teď budou Evropě plyn zapínat a vypínat, na zimu jej vypnou zcela, varuje expert z Bruselu. Včera oznámené vypnutí zřejmě Němce definitivně přiměje zachovat si své jaderné elektrárny

Pražská burza klesala, Komerční banka před výsledky klesala

VIDEO: Výsledková sezóna s XTB: Lockheed Martin předpovídá vyšší tržby, vrací akcionářům miliardy USD

Kryptoměnový trh si udělal přestávku

Estée Lauder zveřejnila za 2Q solidní výsledky a navýšila výhled, trh však očekával více

ZAR čeká na hlasování parlamentu o vyslovení nedůvěry v prezidenta, akcie i dnes pouze přešlapují na místě

Bitcoin exponenciálně roste k důležité hranici 100 000 USD

VIDEO: Libra zpět nad 1,71 GBP/USD, dolar silnější díky komentáři J. Yellenové

USD/CAD: možné pokračování medvědího trendu | 9. ledna 2023

Pražská burza mírně oslabuje, akcie ČEZ se dnes obchodují již bez nároku na dividendu

Rusové teď budou Evropě plyn zapínat a vypínat, na zimu jej vypnou zcela, varuje expert z Bruselu. Včera oznámené vypnutí zřejmě Němce definitivně přiměje zachovat si své jaderné elektrárny

Pražská burza klesala, Komerční banka před výsledky klesala

VIDEO: Výsledková sezóna s XTB: Lockheed Martin předpovídá vyšší tržby, vrací akcionářům miliardy USD

Kryptoměnový trh si udělal přestávku

Estée Lauder zveřejnila za 2Q solidní výsledky a navýšila výhled, trh však očekával více

ZAR čeká na hlasování parlamentu o vyslovení nedůvěry v prezidenta, akcie i dnes pouze přešlapují na místě

Bitcoin exponenciálně roste k důležité hranici 100 000 USD

Blogy uživatelů

Analýza indexu S&P 500, EUR/USD a GBP/USD

Jak uspět v obchodování - praktické rady a tipy pro tradery

Swingový výhled - 25. týden (Zasedání Fedu)

Trading a každodenní rutina: Jak vytvořit systém, který vás podrží

Analýza S&P 500, DAX, EUR/USD, USD/JPY: Ekonomika USA v obchodní válce zatím odolává

Bezpečný přístav v nejisté době: Zlato, stříbro i Bitcoin lámou rekordy

Pěti drobnými krůčky se americké akcie posunuly o procento výše

INVESTIČNÍ GLOSA: Pevné disky, Hollywood i stříbro. Nejlepší investice roku 2025

Fundamentální analýza akciových trhů – behaviorální ekonomie a psychologie investování (5. díl)

Významné historické události hýbající burzou v týdnu 15.–21. září

Analýza indexu S&P 500, EUR/USD a GBP/USD

Jak uspět v obchodování - praktické rady a tipy pro tradery

Swingový výhled - 25. týden (Zasedání Fedu)

Trading a každodenní rutina: Jak vytvořit systém, který vás podrží

Analýza S&P 500, DAX, EUR/USD, USD/JPY: Ekonomika USA v obchodní válce zatím odolává

Bezpečný přístav v nejisté době: Zlato, stříbro i Bitcoin lámou rekordy

Pěti drobnými krůčky se americké akcie posunuly o procento výše

INVESTIČNÍ GLOSA: Pevné disky, Hollywood i stříbro. Nejlepší investice roku 2025

Fundamentální analýza akciových trhů – behaviorální ekonomie a psychologie investování (5. díl)

Významné historické události hýbající burzou v týdnu 15.–21. září

Vzdělávací články

Obchodování svíčkových formací Evening Star a Morning Star (3. část)

VIDEO: 💥 Trhy jedou bomby a rekordy padají! Zlato, Bitcoin, S&P 500 - obří příležitost nebo začátek konce?

Dividendy: Evropské dividendové akcie (6. díl)

VIDEO: Osobní zkušenosti s prop trading firmou RebelsFunding - hodnocení a recenze

VIP zóna - půl roku po spuštění

FXstreet.cz přináší rozhovor se stratégem finančních trhů České spořitelny

Začněte si vydělávat tradingem pomocí této jednoduché metody

Technologické akcie Apple, Microsoft a Google na prahu nového růstu 🚀

Grafické formace v technické analýze - kompletní průvodce (1. část)

Predikce finančních trhů 2025: Akcie, komodity a kryptoměny - nic neroste do nebes

Obchodování svíčkových formací Evening Star a Morning Star (3. část)

VIDEO: 💥 Trhy jedou bomby a rekordy padají! Zlato, Bitcoin, S&P 500 - obří příležitost nebo začátek konce?

Dividendy: Evropské dividendové akcie (6. díl)

VIDEO: Osobní zkušenosti s prop trading firmou RebelsFunding - hodnocení a recenze

VIP zóna - půl roku po spuštění

FXstreet.cz přináší rozhovor se stratégem finančních trhů České spořitelny

Začněte si vydělávat tradingem pomocí této jednoduché metody

Technologické akcie Apple, Microsoft a Google na prahu nového růstu 🚀

Grafické formace v technické analýze - kompletní průvodce (1. část)

Predikce finančních trhů 2025: Akcie, komodity a kryptoměny - nic neroste do nebes

Tradingové analýzy a zprávy

Růst novozélandské ekonomiky v 1. čtvrtletí zaostal za odhady

Forex: Technická analýza GBP/USD

Důvěra účetních v globální ekonomiku v 1. čtvrtletí rekordně vzrostla

Ministři financí G7 zahájili schůzku, kde proberou i minimální globální daň

Forex: GBP/USD - technická analýza

Odrazí se index DAX od supportu?

Forex: Otestuje EUR/USD rezistenci na 1,1500?

Analytici: Zlato a stříbro letos zlevnilo, platina, měď či ropa zdražily

Intradenní Price Action patterny na bitcoinu 17.7.2024

GBP/USD se propadl na 7leté minimum

Růst novozélandské ekonomiky v 1. čtvrtletí zaostal za odhady

Forex: Technická analýza GBP/USD

Důvěra účetních v globální ekonomiku v 1. čtvrtletí rekordně vzrostla

Ministři financí G7 zahájili schůzku, kde proberou i minimální globální daň

Forex: GBP/USD - technická analýza

Odrazí se index DAX od supportu?

Forex: Otestuje EUR/USD rezistenci na 1,1500?

Analytici: Zlato a stříbro letos zlevnilo, platina, měď či ropa zdražily

Intradenní Price Action patterny na bitcoinu 17.7.2024

GBP/USD se propadl na 7leté minimum

Témata v diskusním fóru

Týden na S&P 500: Trhy mají za sebou hodně živý týden, čeká je další zkouška

Americké akcie zpevnily, index S&P 500 prolomil první rezistenci

4 dangerous Trading Pitfalls (4 nebezpečné nástrahy v tradingu)

11. září 2018: NZDJPY

Tak jde čas: 9 týden 2012

Praktické okénko – Vysoké RRR nebo vyšší úspěšnost?

Jak je to s tou umělou inteligencí?

seif.finance zkušenosti?

VIP zóna FXstreet.cz: Výsledky obchodování za květen

Šachista tradingovým mistrem světa: Jak Ján Smoleň dobyl finanční svět?

Týden na S&P 500: Trhy mají za sebou hodně živý týden, čeká je další zkouška

Americké akcie zpevnily, index S&P 500 prolomil první rezistenci

4 dangerous Trading Pitfalls (4 nebezpečné nástrahy v tradingu)

11. září 2018: NZDJPY

Tak jde čas: 9 týden 2012

Praktické okénko – Vysoké RRR nebo vyšší úspěšnost?

Jak je to s tou umělou inteligencí?

seif.finance zkušenosti?

VIP zóna FXstreet.cz: Výsledky obchodování za květen

Šachista tradingovým mistrem světa: Jak Ján Smoleň dobyl finanční svět?