Ticker Tape by TradingView

Obrázky dňa: Rast úročenia z USA môže spôsobiť problémy rozvíjajúcim sa ekonomikám

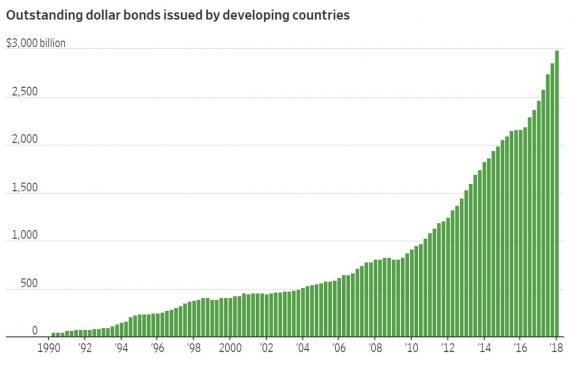

Vyzerá to tak, že americká ekonomika zatiaľ nemá problém vysporiadať sa s vyšším úročením. Väčší problém s tým môžu mať emerging ekonomiky, v ktorých v posledných rokoch doslova explodovalo vydávanie dlhopisov v dolároch. Oproti začiatku dekády je ich objem zhruba trojnásobný. Nemalá časť tohto kapitálu je zrejme krátkodobá (špekulatívna) a s rastúcim úročením (včera sa výnosy z 10-ročných amerických štátnych dlhopisov dostali k trom percentám) môže ochota investorov držať špekulatívny kapitál v týchto krajinách klesnúť. Možno aj výraznejšie (@Birdyword):

Celkom zaujímavý predstihový indikátor k EURUSD – rozdiel v indexoch výrobnej dôvery medzi eurozónou a USA. Ten v posledných dvoch rokoch predbieha vývoj EURUSD o dva až tri mesiace. A keďže výrobná dôvera v eurozóne od februára padá, pričom americká je zhruba stabilná, tak pokiaľ by tento vzťah mal pokračovať aj naďalej, tak by sa EURUSD mal vybrať nižšie (@Schuldensuehner):

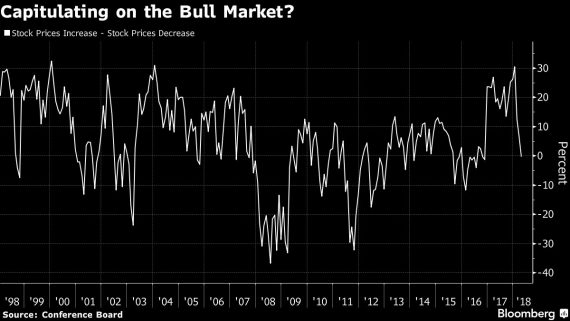

V rámci včerajšieho indexu spotrebiteľskej dôvery v USA zaujalo čisté percento respondentov očakávajúcich rast akcií v najbližších 12 mesiacoch, ktoré kleslo k nule (teda podiel tých, čo očakávajú rast je cca. rovnaký ako podiel tých, čo očakávajú pokles). Začiatkom roka to bolo zhruba 30%, čo bolo najviac za 15 rokov. Podľa mňa to nie je nič smerodajné, spotrebitelia majú tendenciu oneskorene reflektovať vývoj na trhoch, teda keď trhy rastú, tak sú optimistickí a keď klesajú, tak sú pesimistickí. Keď sa pozrieme na tento prieskum z dlhodobejšieho pohľadu, tak v rámci tejto dekády (počas ktorej akcie takmer non-stop rástli), je to zhruba priemerná úroveň. V podstate tento index len vymazal zisky, ktoré nadobudol po Trumpovom víťazstve po voľbách a následnej akciovej rally (@TN):

K včerajším menším výpredajom na akciách – ako sa najlepšie zaistiť voči poklesu akcií/medvediemu trhu?. Nižšie je tabuľka s najlepším negatívnym vzťahom s vývojom akcií – tri z prvých štyroch miest obsadili indexy volatility na akcie a dlhopisy, na treťom mieste je short na meď, na piatom je long na akcie výrobcov esenciálnych spotrebných tovarov kombinovaný so shortom na celý trh. Vysoko sú aj shorty emerging a komoditných mien voči doláru (@ldaalder):

Výsledková sezóna však zatiaľ nedáva veľa dôvodov k tomu, aby akcie klesali. Zatiaľ prekonalo očakávania 80% spoločností, čo je rekord minimálne pre toto tisícročie (@johnauthers):

Klíčová slova: USA | Výsledková sezóna | Americká ekonomika | Kapitál | Akcie | Ekonomika | Indikátor | Long | Rally | Short | Indexy | EURUSD | Index | Trh | Volatility | Zisky | Měď | Výnosy |

Čtěte více

-

Obrázky dňa: Rast inflačných očakávaní podporuje bankové akcie

Rast inflačných očakávaní, ktorých sme svedkom po Trumpovom víťazstve pomáha bankám. A to skrz vyššie úročenie na štátne dlhopisy, ktoré je sprievodným javom vyšších inflačných očakávaní. Čím vyšší je rozdiel medzi dlhodobým a krátkodobým úročením, tým lepšie pre bankové marže. Napríklad takým akciám Deutsche Bank sa otvoril priestor pre solídny rast , zo súčasných 14 eur za akciu až niekde k 18 (@Schuldensuehner): -

Obrázky dňa: Rast kolektívne vyjednaných miezd v eurozóne poskočil na päťročné maximum

Medziročný rast miezd v eurozóne, konkrétne tých kolektíve vyjednávaných, vyskočil v prvom kvartáli z 1,56% na 1,86%. To ne najvyššia úroveň za posledných päť rokov. Zrejme aj to je dôvod, prečo začali byť predstavitelia ECB zrazu optimistickí ohľadom budúceho vývoja úročenia. Z historického hľadiska je to však stále málo, pred krízou sa tento rat pohyboval v koridore 2-2,5% (@Schuldensuehner): -

Obrázky dňa: Rast miezd v eurozóne je príliš nízky na to, aby mohla ECB začať s výraznejším uťahovaním

Medziročný rast miezd v eurozóne je aktuálne niekde medzi 1,5% a 2% (v závislosti od toho, na akú mieru sa pozeráme). Vyzerá to tak, že dno už je za nami. Na to, aby ECB robila to, čo robí aktuálne FED (teda zvyšovala úrokové sadzby niekoľkokrát ročne), však musí ich rast zrýchliť. A to minimálne niekde k 2,5% (@fwred): -

Obrázky dňa: Rast miezd v Japonsku prudko zrýchľuje, aktuálne je najvyšší za viac ako dve dekády

Vyzerá to, že zrýchlenie medziročného rastu miezd v Japonsku nie je jednorazová záležitosť. V júni zrýchlil rast na 3,6%. To je najviac od roku 1997! A tak, že s odstupom najviac. Keď sa toto tempo udrží niekoľko mesiacov, tak je dokonca možné, že by krajina mohla konečne prelomiť svoje neinflačné prostredie, ktoré nafukuje jej dlh k HDP. Trhy však tomu zatiaľ súdiac podľa chabej reakcie na jene neveria. (@ThePainReport): -

Obrázky dňa: Rast miezd v Taliansku po nástupe novej vlády zrýchlil na najvyššiu úroveň od roku 2010

Rast kolektívne vyjednávaných miezd v Taliansku prudko zrýchlil. Z úrovní tesne nad nulou k dvom percentám. Takto vysoko bol naposledy v roku 2010. Zrejme to bude zvýšením platov policajtov a vojakov po príchode novej vlády. Uvidíme, ako sa to odrazí na deficite a aj na spotrebe domácností. Nová talianska vláda totiž tvrdí, že vyššie výdavky sa vrátia v podobe vyšších príjmov z lepšej ekonomiky. Je to veľmi málo pravdepodobné, vyzerá to skôr na vyššie deficity (@ClausVistesen): -

Obrázky dňa: Rast miezd v USA sa vrátil na predkrízové úrovne. Zvýšeniu sadzieb už nič nebráni

Včera večer vyšiel aktuálny index miezd z dielne Atlantského FEDu. Ten na rozdiel od miezd v rámci NFP (vládnych štatistík z trhu práce) meria zmenu miezd tých istých pracovníkov (NFP to meria pre celú ekonomiku, to ich však skresľuje nadol, keďže silné ročníky odchádzajú do dôchodku a v USA majú starší výrazne vyššie platy ako mladší). Keď to dáme dokopy s rastúcimi inflačnými očakávaniami, tak FEDu nič nebráni v tom, aby v decembri zvýšil sadzby (@TheStalwart): -

Obrázky dňa: Rast ropných vrtov v USA je na jednej z najvyšších úrovní v histórii

Zaujímavá divergencia sa vyskytuje aj medzi inštitucionálnymi a retailovými investormi. Kým dôvera inštitucionálnych prudko poskočila a ja najvyššia od roku 2006, retail je skeptickejší. Dá sa na to pozrieť dvojakým metrom – inštitucionálni investori majú pravdu a retail ešte nenakúpil, čo vytvára potenciál pre rast akcií. Alebo, že na Wall Street sú odtrhutí od reality a ekonomiku vidia pozitívnejšie než bežní ľudia, ktorí svojim spotrebiteľským správaním určujú chod ekonomiky, v tom prípade by to znamenalo, že priestor pre ďalší rast akcií sa zužuje (@bespokeinvest): -

Obrázky dňa: Rast ropy podporuje euro

Euru v posledných týždňoch pomáha aj rast cien ropy. Spolu s ňou idú nahor ja päťročné inflačné očakávania, ktoré sú jedným z faktorov ťahajúcich nahor výnosy z dlhopisov a týmpádom aj euro (@IIF): -

Obrázky dňa: Rast talianskych priemyselných tržieb vystrelil k 10%

Tržby v talianskom priemysle vzrástli medziročne o 9,4%. To je najviac od roku 2011, kedy sa celý svet spamätával z finančnej krízy. Žeby sa začalo Taliansko konečne ožívať po tej dlhovej? Z môjho pohľadu skôr nie ako áno, nič zásadné sa totiž v poslednom čase v krajine neudialo (žiadne výraznejšie reformy, rekapitalizácia bánk ešte v decembri neprebehla?). Možno sa však mýlim a pozitívny vývoj v eurozóne potiahol nahor aj Taliansko. Ostatne tržby na zahraničných trhoch vzrástli o 12%. Určite bude veľmi zaujímavé januárové číslo, ktoré ukáže, či sa jednalo o jednorazový výkyv, alebo sa možno rodí nový trend (@jsblokland): -

Obrázky dňa: Rast tržieb USA zrýchlil na najvyššiu úroveň od krízy

Medziročná zmena tržieb v maloobchodných predajniach otvorených minimálne rok (tzv. same store sales), zrýchlila na najvyššiu úroveň od krízy 6,5%. Rast spotrebiteľského dopytu v USA je teda širokospektrálny, a týka sa aj starších prevádzok. Je to ďalší signál mimoriadne silného rastu ekonomiky USA (@TheStalwart): -

Obrázky dňa: Rast v eurozóne je najrovnomernejší v histórii

Ekonomický rast v eurozóne je čím ďalej, tým viac rovnomerný. Smerodajná odchýlka rastu medzi krajinami a sektormi prudko klesá. Aktuálne je v oboch prípadoch najnižšia od vzniku eurozóny. Žeby euro zosúladilo hospodárske cykly krajín eurozóny? (@Schuldensuehner): -

Obrázky dňa: Reálne mzdy v USA klesajú najrýchlejšie od roku 2012

Zrýchlenie inflácie zatlačilo rast reálnych miezd v USA do mínusu. Aktuálne klesajú najviac od roku 2012. V Británii to malo za následok spomalenie rastu ekonomiky. Nastane podobná situácia aj v USA? Druhou možnosťou je, že vyššia inflácia zlepší vyjednávaciu pozíciu zamestnancov (ktorých je už teraz nedostatok) a vytlačí nahor rast nominálnych miezd. Sám som zvedavý (@jessefelder): -

Obrázky dňa: Reálny úrokový diferenciál naznačuje, že USDJPY by mohol klesnúť k 105

S posilňujúcim sa jenom sa objavuje čoraz ďalej, tým viac korelačných grafov, ktoré sa snažia tento jav vysvetliť. Nap... -

Obrázky dňa: Recesia má prísť až v roku 2020

Wall Street Journal robil prieskum medzi ekonómami ohľadom toho, že kedy čakajú v USA recesiu. Väčšina odpovedí bola, že v roku 2020. Je to podľa mňa také tipovanie, keďže na viac ako rok dopredu sa tieto veci predpovedať nedajú. Každopádne je to dobrá správa pre akcie a trhy z toho pohľadu, že pre najbližší povedzme rok, dokedy sa plus/mínus dá niečo s určitou presnosťou predpovedať, čaká recesiu menej ako 10% ekonómov. A keďže do roku 2020 nikto nevidí, tak pokojne sa tento termín môže pri ďalšom prieskume posunúť do budúcna (@BenLeubsdorf): -

Obrázky dňa: Reformy vo Francúzsku sú v ohrození, Macronova popularita prudko padla.

Popularita francúzskeho prezidenta Macrona klesla z 2/3 po voľbách pod 1/3. Medzi júlom a septembrom klesla o 10 percentuálnych bodov. Hlavným dôvodom je škandál jeho bodyguarda, ktorý bil protestujúcich. Aktuálne je jeho popularita dokonca nižšia ako popularita jeho predchodcu Hollanda v rovnakom štádiu funkčného obdobia. Jeho doterajšie reformné snahy boli tolerované vo veľkej miere vďaka jeho populárnosti (t.j. viaceré záujmové skupiny neprotestovali). To už po novom nemusí byť pravda a reformy v krajine sú teda ohrozené. „chorý člen EÚ“ sa teda tak skoro vyliečiť nemusí (@ColeStangler): -

Obrázky dňa: Rekordné percento amerických firiem plánuje zvyšovať mzdy. Model FEDu ukazuje mimoriadne silný rast HDP

Podľa prieskumu medzi malými podnikateľmi v USA plánovalo/hlásilo v máji zvyšovanie platov najvyššie percento respondentov v histórii, ktorá siaha do roku 1986. S americkými mzdami (a teda aj ekonomikou) to teda vyzerá dobre (@economics): -

Obrázky dňa: Rekordné percento amerických firiem vykazuje lepšie než očakávané zisky

Aktuálne výsledková sezóna je mimoriadne úspešná čo sa týka percenta spoločností, ktoré prekonali prognózy ziskov. V jej doterajšom priebehu hlási lepšie než očakávané výsledky 80% spoločností. Pokiaľ by sa toto percento udržalo do jej skončenia, tak by to bol nový rekord. Z korporátnej sféry teda pre akcie prichádzajú dobré čísla (@Callum_Thomas): -

Obrázky dňa: Rekordné percento Američanov očakáva rast akcií

Podľa prieskumu University of Michigan očakáva v budúcom roku rast akcií až 65% Američanov. To prekonalo doterajšie maximá (prieskum sa robí od roku 2002). Vyzerá to však tak, že Američania reagujú na vývoj S&P 500, čím je vyššie, tým viac ich čaká ďalší rast. Pred medvedím trhom, ktorý sa začal na prelome rokov 2007/2008 ,čakalo ďalší rast zhruba 60% respondentov, čiže skôr to vypovedá o prílišnom optimizme amerických domácností ako o tom, či sú akcie ocenené správne (@jessefelder): -

Obrázky dňa: Riziká pre globálny bankový sektor ustupujú

BIS (Banka pre medzinárodné platby, čo je centrálna banka centrálnych bánk), vydala novú verziu predstihových indikátorov problémov pre bankový sektor. Tie sú tri – 1) rozdiel medzi rastom úverov a rastom HDP; 2) zmena nákladov na obsluhu dlhu; 3) zmena nákladov na obsluhu dlhu v prípade rastu úrokových sadzieb o 2,5 percentuálneho bodu. V tabuľke sú červenou kritické úrovne, oranžovou nie práve najzdravšie a bielou úrovne, ktoré sú v pohode. Je potrebné povedať, že oproti predošlým vydaniam sa v tejto tabuľke menej červená, čo znamená, že rast HDP je závislý na dlhu v menšej časti sveta ako predtým. Kritická ostáva Čína (ktorá nakazila aj Hongkong), ktorá sa bude zbavovať závislosti na dlhu len ťažko. Z emerging ekonomík to aktuálne nevyzerá dobre len v Turecku a spomedzi vyspelých ekonomík je suverénne najväčšie riziko bankových problémov v Kanade (@BIS_org): -

Obrázky dňa: Ropa sa obchoduje v najužšom pásme od roku 2004

Aktuálne supporty a rezistencie na rope sú mimoriadne silné. Ropa WTI sa obchoduje v najtesnejšom koridore od roku 2004. Čiže ropa aj naďalej vyzerá dobre pre technické obchodovanie (@JavierBlas2):

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

Denní kalendář událostí

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

Tradingové analýzy a zprávy

Forex: Dolar oslabuje poté, co statistika doložila slabší růst americké ekonomiky

Komodity: Ropa mírně zlevňuje, pozornost se soustřeďuje na Írán a válku na Ukrajině

Pražská burza oslabila, dolů ji tlačil finanční sektor i akcie ČEZ

Forex: Koruna mírně oslabila k euru i dolaru

Forex sentiment 10.2.2026

VDA: Automobilový průmysl v Německu je v krizi

Swingové obchodování bitcoinu 10.2.2026

Intradenní Price Action patterny na GBP/USD 10.2.2026

FCA varuje před brokerem Evohedge Traders

Intradenní Price Action patterny na USD/JPY 10.2.2026

Forex: Dolar oslabuje poté, co statistika doložila slabší růst americké ekonomiky

Komodity: Ropa mírně zlevňuje, pozornost se soustřeďuje na Írán a válku na Ukrajině

Pražská burza oslabila, dolů ji tlačil finanční sektor i akcie ČEZ

Forex: Koruna mírně oslabila k euru i dolaru

Forex sentiment 10.2.2026

VDA: Automobilový průmysl v Německu je v krizi

Swingové obchodování bitcoinu 10.2.2026

Intradenní Price Action patterny na GBP/USD 10.2.2026

FCA varuje před brokerem Evohedge Traders

Intradenní Price Action patterny na USD/JPY 10.2.2026

Blogy uživatelů

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Malé drobnosti, které posouvají trading na vyšší úroveň, 3. část

Největší chyba není ztráta. Největší chyba je malý zisk

Praktická ukázka: Konečně jen jeden obchod

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Prináša kozistentnosť pravidelné payouty?

Analýza Dow Jones, Nasdaq, EUR/USD: Trumpovy tarify odradily spotřebitele

Výsledková sezóna: Big Tech ukazuje rostoucí sázky na umělou inteligenci

Malé drobnosti, které posouvají trading na vyšší úroveň, 3. část

Největší chyba není ztráta. Největší chyba je malý zisk

Praktická ukázka: Konečně jen jeden obchod

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Forexové online zpravodajství

Denní shrnutí: Slabá data z USA táhnou trhy dolů, drahé kovy znovu pod tlakem!

Datadog ve skvělé formě: Rekordní Q4 a silný výhled na rok 2026

Frankfurtská burza zakončila obchodní seanci v mírném záporu

Amazon v éře investic do AI: Rekordní tržby versus dvousetmiliardová sázka na budoucnost

Paramount Skydance nevzdává souboj o akvizici Warner Bros. Discovery a vylepšuje svoji nabídku

Index Dow Jones táhne Wall Street do zelených čísel

Pražská burza klesala

Coca-Cola zklamala část investorů svým výhledem organických tržeb

USA: Podnikové zásoby v listopadu vzrostly o 0,1 % při očekávání růstu o 0,2 %

Spotify ve 4Q překonalo očekávání a přidalo rekordní počet měsíčně aktivních uživatelů

Denní shrnutí: Slabá data z USA táhnou trhy dolů, drahé kovy znovu pod tlakem!

Datadog ve skvělé formě: Rekordní Q4 a silný výhled na rok 2026

Frankfurtská burza zakončila obchodní seanci v mírném záporu

Amazon v éře investic do AI: Rekordní tržby versus dvousetmiliardová sázka na budoucnost

Paramount Skydance nevzdává souboj o akvizici Warner Bros. Discovery a vylepšuje svoji nabídku

Index Dow Jones táhne Wall Street do zelených čísel

Pražská burza klesala

Coca-Cola zklamala část investorů svým výhledem organických tržeb

USA: Podnikové zásoby v listopadu vzrostly o 0,1 % při očekávání růstu o 0,2 %

Spotify ve 4Q překonalo očekávání a přidalo rekordní počet měsíčně aktivních uživatelů

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

COT: Rekordní shortování kukuřice. Spekulanti přestali podporovat vzestup kakaa

USA: Newyorský výrobní index v březnu na -20 b. při očekávání -1,9 b.

Okénko finančního trhu 4.3.2019

Obchodní signály pro ZLATO (XAU/USD) na období 23.-25. října 2024: nakupujte (buy) při odrazu od 2 710 USD (korekce – 21 SMA)

Důvěra v českou ekonomiku (únor)

Signály pro obchodování ZLATA (XAU/USD) na 24.–25. října 2024: nakupujte při odrazu na 2 720 – 2 728 USD (61,8 % – 21 SMA)

Ekonomický kalendář: Objednávky zboží dlouhodobé spotřeby v USA a maloobchodní tržby v Kanadě

GBP

Akciové trhy: Evropa opět na maximech, před výsledky zájem o ČEZ

Akcie Boeingu padají, ačkoli problémová letadla 737 MAX mohou do vzduchu už i v Česku a EU. Výrobce letadel má totiž čelí nevětší ztrátě své století historie

COT: Rekordní shortování kukuřice. Spekulanti přestali podporovat vzestup kakaa

USA: Newyorský výrobní index v březnu na -20 b. při očekávání -1,9 b.

Okénko finančního trhu 4.3.2019

Obchodní signály pro ZLATO (XAU/USD) na období 23.-25. října 2024: nakupujte (buy) při odrazu od 2 710 USD (korekce – 21 SMA)

Důvěra v českou ekonomiku (únor)

Signály pro obchodování ZLATA (XAU/USD) na 24.–25. října 2024: nakupujte při odrazu na 2 720 – 2 728 USD (61,8 % – 21 SMA)

Ekonomický kalendář: Objednávky zboží dlouhodobé spotřeby v USA a maloobchodní tržby v Kanadě

GBP

Akciové trhy: Evropa opět na maximech, před výsledky zájem o ČEZ

Akcie Boeingu padají, ačkoli problémová letadla 737 MAX mohou do vzduchu už i v Česku a EU. Výrobce letadel má totiž čelí nevětší ztrátě své století historie

Blogy uživatelů

Index S&P 500 se udržel nad důležitou podporou

Trading ideas: AUD/CAD, EUR/JPY a GBP/AUD

GBP/USD: Kombinovaná analýza denního (D1) grafu

Hrozby kryptomien

Forexový zeměpis: Úvodní díl

Ideologie AOS

Koruna končí cyklus oslabování

Nejlepší filmy o penězích

Inflace a bambitky

Burzovní grafy: Čekání na výraznější pohyb indexu S&P 500

Index S&P 500 se udržel nad důležitou podporou

Trading ideas: AUD/CAD, EUR/JPY a GBP/AUD

GBP/USD: Kombinovaná analýza denního (D1) grafu

Hrozby kryptomien

Forexový zeměpis: Úvodní díl

Ideologie AOS

Koruna končí cyklus oslabování

Nejlepší filmy o penězích

Inflace a bambitky

Burzovní grafy: Čekání na výraznější pohyb indexu S&P 500

Vzdělávací články

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2025)

Nejrozšířenější digitální měna zažila za 11 let vzestupy i pády

Jak poznat problémového brokera?

Trading doma - jak na to?

Úvod do technických indikátorů

Jak správně backtestovat AOS v MT4

Trhy na křižovatce: Jak pomáhají reverzní formace odhalit další pohyb?

Jak se měna komunistů stala rezervním platidlem světa. Příběh čínského jüanu

Intradenní obchodníci XIII. - využití oscilátoru RSI - díl I.

Měsíční report finančních trhů (únor 2023)

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2025)

Nejrozšířenější digitální měna zažila za 11 let vzestupy i pády

Jak poznat problémového brokera?

Trading doma - jak na to?

Úvod do technických indikátorů

Jak správně backtestovat AOS v MT4

Trhy na křižovatce: Jak pomáhají reverzní formace odhalit další pohyb?

Jak se měna komunistů stala rezervním platidlem světa. Příběh čínského jüanu

Intradenní obchodníci XIII. - využití oscilátoru RSI - díl I.

Měsíční report finančních trhů (únor 2023)

Tradingové analýzy a zprávy

Zlato - Intradenní výhled 18.1.2019

Zlato - Intradenní výhled 27.3.2017

Zlato - Intradenní výhled 13.5.2020

Bude pokračovat NZD/USD ve svém rostoucím trendu?

Zlato - Intradenní výhled 17.9.2020

Cena zlata je na dalším rekordu, zdolala hranici 2550,00 USD za troyskou unci

Komodity: Ceny ropy klesají, Brent ztrácí přes půl procenta a je pod 74,50 USD za barel

Zlato - Intradenní výhled 16.3.2022

Akciový index FTSE 100 (UK100) testuje klíčovou S/R úroveň

Zlato - Intradenní výhled 12.6.2019

Zlato - Intradenní výhled 18.1.2019

Zlato - Intradenní výhled 27.3.2017

Zlato - Intradenní výhled 13.5.2020

Bude pokračovat NZD/USD ve svém rostoucím trendu?

Zlato - Intradenní výhled 17.9.2020

Cena zlata je na dalším rekordu, zdolala hranici 2550,00 USD za troyskou unci

Komodity: Ceny ropy klesají, Brent ztrácí přes půl procenta a je pod 74,50 USD za barel

Zlato - Intradenní výhled 16.3.2022

Akciový index FTSE 100 (UK100) testuje klíčovou S/R úroveň

Zlato - Intradenní výhled 12.6.2019

Témata v diskusním fóru

Eurodolar - Chat

Divergence MACD 1 min indexy

EA pro MT4

Mýtus o FOREXu jménem matematika

EUR/USD

Nový produkt od XTB: Investice dostupnější než kdykoli předtím

AUD/USD

Situace v DXH10 po včerejším zásahu FEDu

USD/CHF

Netradiční způsob, jakým lze používat ADX indikátor

Eurodolar - Chat

Divergence MACD 1 min indexy

EA pro MT4

Mýtus o FOREXu jménem matematika

EUR/USD

Nový produkt od XTB: Investice dostupnější než kdykoli předtím

AUD/USD

Situace v DXH10 po včerejším zásahu FEDu

USD/CHF

Netradiční způsob, jakým lze používat ADX indikátor

Odborná literatura

Světový bestseller o tradingu v češtině! Úspěšní obchodníci: Jak běžní lidé porážejí Wall Street v jeho vlastní hře

Světový bestseller o tradingu v češtině! Úspěšní obchodníci: Jak běžní lidé porážejí Wall Street v jeho vlastní hře

Odborné kurzy a semináře

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)