Ticker Tape by TradingView

Dvě třetiny českých drobných investorů tvrdí, že medvědí trh jim nezkazil chuť investovat

- 62 % českých drobných investorů vnímá rok trvající medvědí trh pozitivně nebo nejednoznačně

- Mnozí z nich vkládají prostředky do defenzivních aktiv, jako jsou materiály a nemovitosti, zatímco alokace hotovosti vzrostla o 23 p.b.

- Důvěra v posledním čtvrtletí opět posílila, protože vnímaná hrozba inflace klesá

Podle nejnovějšího průzkumu „Retail Investor Beat“ sociální investiční sítě eToro se většina drobných investorů vzpamatovává z poklesu, který již více než rok sužuje finanční trhy.

Na otázku, jaký vliv měl medvědí trh na jejich myšlení, odpověděly dvě třetiny českých drobných investorů (62 %) buď pozitivně, nebo nejednoznačně, zatímco zbytek (38 %) uvedl, že jejich chuť investovat byla do jisté míry snížena.

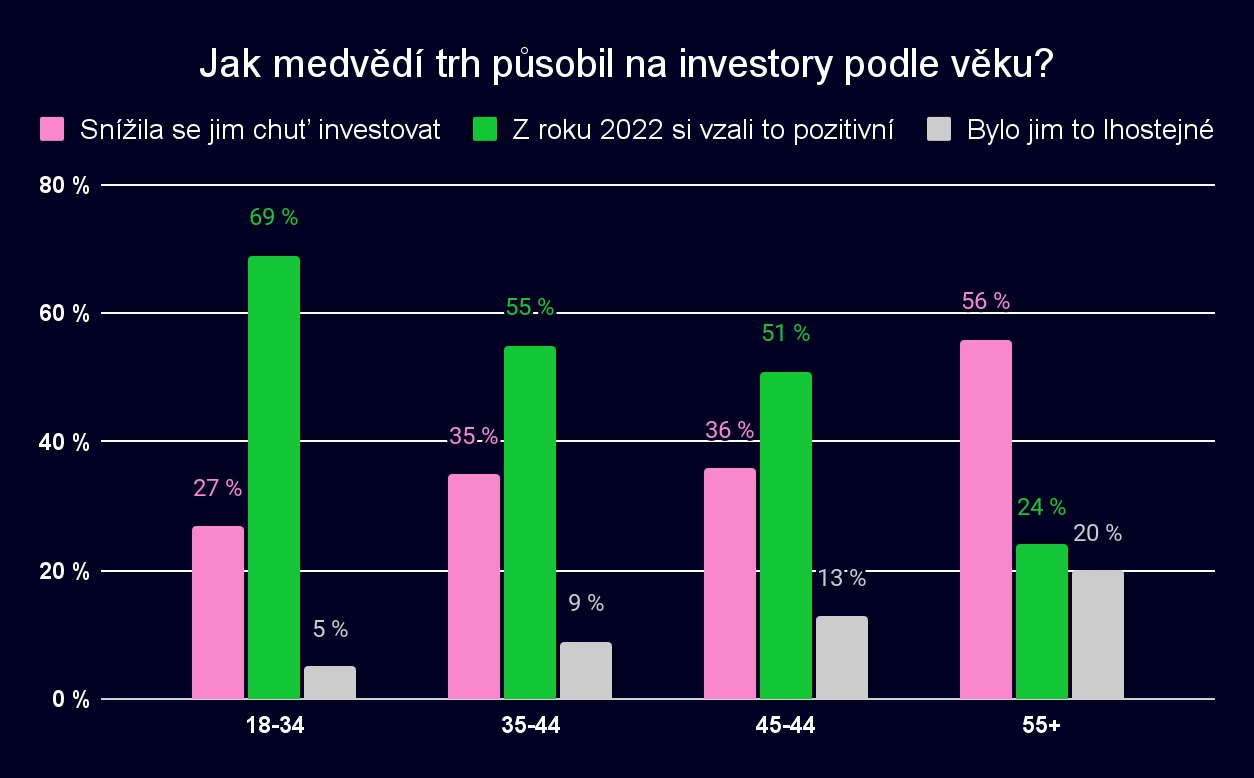

Rok 2022 bude pro mnoho méně zkušených drobných investorů prvním velkým medvědím trhem, nicméně údaje ukazují, že nejvíce pociťují zátěž starší investoři s kratším časovým horizontem odchodu do důchodu.

Tři ze čtyř (74 %) osob ve věku 18-34 let vnímají hospodářskou krizi pozitivně nebo lhostejně, zatímco u osob starších 55 let tento podíl klesá na 44 % (viz graf). Ve všech věkových skupinách platí, že čím mladší je investor, tím optimističtěji se staví k medvědímu trhu v roce 2022, což zpochybňuje názor, že mladší investoři jsou více orientováni na krátkodobé cíle.

Ben Laidler, stratég pro globální trhy společnosti eToro, k tomuto trendu uvedl: „Skutečnost, že dvě třetiny drobných investorů se po nejhorším roce pro trhy za celou generaci cítí lhostejně nebo dokonce pozitivně, se může zdát zvláštní. Ale většina této kohorty uvažuje v letech a desetiletích. Pro ty, kteří mají delší časový horizont, nabídl konec roku 2022 příležitost nakupovat společnosti za nižší ocenění, což zlepšilo vyhlídky na dlouhodobé výnosy.“

Došlo také ke zlepšení sentimentu, neboť 69 % českých respondentů se cítí sebejistě ohledně svých portfolií. I když je to stále relativně nízké číslo ve srovnání s minulými Retail Investor Beats průzkumy, jedná se o mezičtvrtletní nárůst o pět procentních bodů, přičemž se zlepšila i důvěra v další oblasti života, jako je příjem a životní standard.

Jedním z vysvětlení je, že vnímaná hrozba inflace, která byla v šesti z posledních sedmi čtvrtletních průzkumů považována za největší investiční riziko, postupně klesá. V druhém čtvrtletí roku 2022 považovalo 61 % respondentů inflaci za největší hrozbu pro své portfolio v tříměsíčním období, na konci čtvrtého čtvrtletí tento podíl klesl na 32 %. Při dotazu na největší riziko v průběhu celého následujícího roku 2023 klesl počet těch, kteří uváděli inflaci, na 24 %, jako druhou největší hrozbu považovalo 21 % globální recesi.

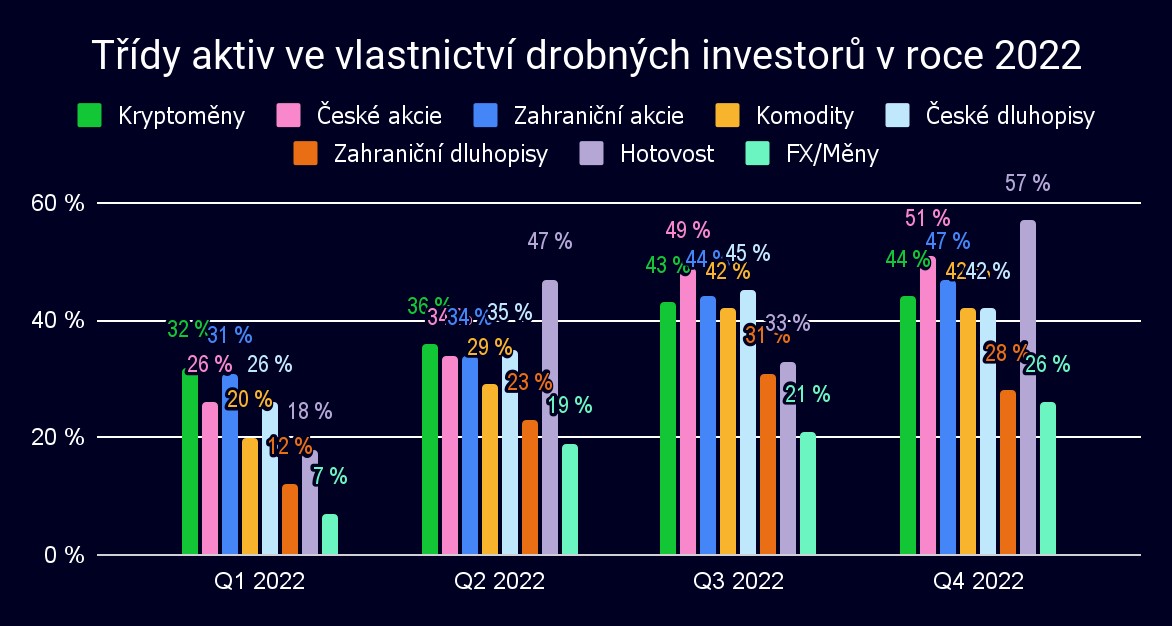

V rámci přípravy na toto riziko recese mnozí defenzivně upravují svá portfolia a zároveň se připravují na budoucí příležitosti. Podíl držitelů hotovostních aktiv (např. spořicího účtu) vzrostl ze 33 % ve 3. čtvrtletí na 57 % na konci 4. čtvrtletí, což představuje nárůst o 24 procentních bodů. Mezitím vede sektor s finančními služby, do kterého investuje 66 % českých drobných investorů. Přičemž největší nárůst zaznamenaly tři sektory - komunikace (28 %), technologie (56 %) a luxusní spotření zboží (21 %) - s tím, že počet nových investorů vzrostl o 6 a 7 procentních bodů, zatímco v současné situaci defenzivní sektory - základní trh s nemovitostmi (56 %) a materiály (34 %) - vykázaly nárůst o 3 procentní body.

„Investoři prožili krušný rok 2022, ale jejich sentiment se vrací k lepšímu, neboť mnozí z nich se díky signálům o inflaci cítí klidněji.

Zároveň si však dobře uvědomují, že většina odborníků předpovídá přinejmenším mírnou celosvětovou recesi, a mnozí z nich podle toho mění pozici a více se zaměřují na defenzivní akcie. V posledním čtvrtletí také došlo k výraznému úprku za hotovostí, protože banky po celém světě pokračovaly v navyšování úrokových sazeb pro majitele spořících účtů, i když pozvolna, a investoři si tak ponechali trochu suchého střelného prachu pro budoucí tržní příležitosti,“ dodává Laidler.

Autor: Ben Laidler, stratég pro globální trhy ve společnosti eToro

Klíčová slova: Inflace | Medvědí trh | Recese | Akcie | Alokace | Finanční trhy | Investiční riziko | Investor | Portfolio | Riziko | Sentiment | Banky | Investoři | Trh s nemovitostmi | Myšlení | Investovat | Etoro | Graf | Investiční | Nemovitosti | Portfolia | Trh | ROCE | Retail | Globální trhy | Citi | Výnosy | Chuť investovat | Riziko recese | Defenzivní akcie | Vyhlídky | Průzkumy | Konec roku | Zlepšení sentimentu | Stratég | Komunikace | Trhy | Zlepšení | Medvědi | Mladší investoři | Údaje | Ocenění | Důvěra | Časový horizont | Cíle | Příležitosti | Technologie | Společnosti | Retail Investor Beat | Retail Investor | TIM | 3М | Ben Laidler |

Čtěte více

-

Dve formácie hlavy a ramien na DE30

Nemecký index začal dnešné obchodovanie s poklesom a v nasledujúcich hodinách výpredaj naberal na obrátkach. Pri pohľade na interval H4 je vidieť, že predajcovia sa pokúšajú dostať cenu pod dôležitú úroveň podpory. Index sa obchoduje pod výstrihom širokej hlavy a ramien (označené zelenou farbou) a testuje tiež výstrih menšej formácie (vyznačený červenou farbou). Ak sviečka H4 uzavrie na súčasnej úrovni alebo na nižšej úrovni, môže podľa klasickej technickej analýzy generovať medvedí signál, čo môže viesť k hlbšiemu výpredaju. V takomto scenári leží najbližšia podpora na úrovni 13 580 bodov a je označená predchádzajúcimi cenovými reakciami a 50% Fibonacciho retracementom nedávneho pohybu smerom nahor. -

Dvě hlavní firmy skupiny E.ON zvedly čistý zisk na pět miliard Kč

Dvě klíčové společnosti skupiny E.ON ČR, firmy EG.D a E.ON Energie, měly loni v součtu zisk po zdanění 5,03 miliardy korun. Zisk obou společností meziročně stoupl zhruba o 500 milionů. Firma EG.D, dříve E.ON Distribuce, má za sebou loni rekordní investice. Vyplývá to z výroční zprávy. O výsledcích dnes informoval Ekonomický deník. -

Dvě nastupující globální mocnosti: O kolik je Indie za Čínou?

Jestli v letošní Velké ceně Singapuru F1 tým Force India zaostal za lídrem celéh... -

Dvě největší německé banky chystají sloučení, odbory i akcionáři se děsí

Dvě největší německé banky chystají sloučení. Desetitisícům jejich stávajících zaměstnanců proto hrozí vyhazov. Možnému sloučení Deutsche Bank a Commerzbank, ústavů založených shodou okolností ve stejném roce 1870, nebude německá vláda bránit. Sama je k takovému kroku pobízí, protože v době další ekonomické krize už nechce, aby se německé firmy a podniky musely spoléhat na zahraniční bankovní domy. -

Dve pozitívne správy z úvodu týždňa

Tou prvou je vývoj verejných financií krajín EÚ a predovšetkým eurozóny v treťom kvartáli 2016. Ten dosiahol úroveňi 90,1% HDP, medzikvartálne to znamená pokles o 1,1% a medziročne o 1,4% HDP. Navyše v posledných troch rokoch je sezonalita jednoznačná – najnižší dlh počas roka zaznamenávala eurozóna vo štvrtom kvartáli, je teda reálne očakávať pokles aj v ďalšom kvartáli: -

Dvě role amerického dolaru

V současnosti má americká měna dvě protichůdné funkce – ochranný přínos a prostředek ohrožení v geopolitických konfliktech. Použití amerického dolaru v geopolitických konfliktech s sebou přináší ztrátu jeho dominance na globálním finančním trhu. -

Dvě Trumpovy zásady: nespravedlnost a falšování

Donald Trump odvolal ředitelku amerického Úřadu pro statistiku práce Ericu McEntarfer. Pokud by záleželo jen na něm, už dávno by odvolal i šéfa Federálního rezervního systému Jeroma Powella. Důvodem odvolání McEntarfer byla revize zpráv o nonfarm payrolls za květen a červen směrem dolů – o více než 100 000 pracovních míst. Původní údaje z trhu práce byly poměrně dobré, překonaly očekávání trhu a umožnily optimistický výhled. Nakonec se však ukázaly jako klamné a naznačily prudké "ochlazení". Za pokles trhu práce ale samozřejmě McEntarfer nemůže. Může za něj Trump. A nezáleží na tom, jestli přímo, nebo nepřímo. Právě jeho obchodní válka fakticky zastavila tvorbu pracovních míst ve Spojených státech. Trump si však nikdy nepřizná, že to byly jeho vlastní kroky, které přivedly trh práce ke stagnaci poblíž linie nula. A tak se obětním beránkem stala nevinná McEntarfer. -

Dvě třetiny Čechů si někdy vzaly půjčku, nejčastějším důvodem je rekonstrukce nebo koupě auta

Většina Čechů se někdy za život ocitla v situaci, kdy pro ně východisko představovala půjčka. Ačkoliv třetina z nich po takové možnosti nikdy sáhnout nemusela, polovina měla dvě půjčky a více. Nejčastějším poskytovatelem úvěru je banka, skoro pětina Čechů si jej ale časem převedla ke konkurenci. Data vyplynula z reprezentativního průzkumu NMS Market Research pro Raiffeisenbank. -

Dvě třetiny Čechů si odkládají na důchod. Téměř pětina naopak nemůže, protože na to jednoduše nemá

Dvě třetiny Čechů si odkládají tak, aby si mohly zpříjemnit důchod. Více než polovina lidí, kteří si z různých důvodů neodkládají, jednoduše nedisponuje dostatkem peněz, a vše obratem využije na živobytí. Muži jsou odvážnější než ženy a více diverzifikují portfolio produktů, skrze které si odkládají. Vůle přilepšit si roste s věkem. Index investiční gramotnosti ukázal, že se Češi a Češky v investičních znalostech zlepšují. O novince, Dlouhodobém investičním produktu, ale zatím moc neví. Dva z pěti Čechů, kteří si odkládají, DIP neznají, naopak téměř třetina jej zvažuje. Ukázal to průzkum, který pro investiční platformu Portu vypracovala na přelomu roku agentura IPSOS a zúčastnilo se jej 1050 respondentů. -

DVĚ TŘETINY ČECHŮ SPOŘÍ SVÝM DĚTEM NA BUDOUCNOST

Celkem 66 % respondentů uvedlo, že spoří svým dětem, aby jim usnadnili vstup do dospělosti. Zbylých 34 % uvádí, že nemají možnost spořit dětem kvůli své finanční situaci. Vyplývá to z průzkumu, který pro Asociaci pro kapitálový trh ČR (AKAT ČR) již podruhé provedla agentura Perfect Crowd. -

Dve zlé správy pre FED – vyhliadky pre rast HDP klesajú, zmena reálnych miezd je záporná

Aktuálne je pravdepodobnosť zvýšenia sadzieb v USA na marcovom zasadnutí nad úrovňou 90%. Je teda vysoko pravdepodobné, že FED pôjde so sadzbami nahor. S týmto očakávaním sa stotožňujem, keďže FED plánuje v tomto roku dvíhať sadzby trikrát a má na to štyri možnosti (FED zvykne meniť politiku na dvojdňových zasadnutiach, ktoré sa konajú každé tri mesiace) a ekonomické dáta pri budúcich zasadnutiach nemusia byť tak dobré, ako sú v súčasnosti. Vyzerá to tak, že zvýšenie sadzieb na marcovom zasadnutí môže aktuálne ohroziť len veľmi slabý report z trhu práce (ktorý bude zverejnený o týždeň), alebo nejaký šok zo zahraničia/finančných trhov. -

Dvojitá rána pro euro

Dozvědět se teď pravdu o úrokových sazbách centrální banky je doslova nemožné. Federální rezervní systém i Evropská centrální banka zakládají svou měnovou politiku na datech. Zpomalení inflace v USA i v eurozóně naznačuje, že červencové zvýšení sazeb může být pro obě centrální banky posledním. Není divu, že EUR/USD byl jako na horské dráze. -

Dvojka na čínském realitním trhu má vážné problémy

„Od začátku roku oslabily akcie společností Evergrande o 70,16 procenta a nadále jsou pod prodejním tlakem. Investoři se obávají, že předlužený realitní gigant může poškodit čínský finanční systém,“ říká hlavní ekonom BHS Štěpán Křeček. -

Dvojnásobný dopad na americký akciový trh

Prezident Federální rezervní banky v St. Louis James Bullard ve čtvrtek uvedl, že podporuje zvýšení úrokových sazeb do začátku července o celé jedno procento s tím, že index spotřebitelských cen dosáhl 7,5 %; swapy Fedu nyní ukazují na zpřísnění o celý jeden bod během následujících tří zasedání. -

Dvojnásobný mistr světa v tradingu odhalí své metody v živém vysílání

Dne 13. listopadu 2021 se v prostředí luxusní pražské restaurace Aureole k příležitosti 5. narozenin společnosti Purple Trading bude konat tradingová konference, která se bude zároveň vysílat živě online. Přednášky, semináře a diskuze jsou rozděleny do 3 hlavních tematických okruhů v podobě tradingových strategií, nástrojů a psychologie. -

Dvouciferná inflace a další růst cen před námi

Meziroční míra inflace v Česku se poprvé od června 1998 přehoupla do dvouciferných hodnot. Zatímco v lednu stouply spotřebitelské ceny o 9,9 %, v únoru již meziroční inflace zrychlila na 11,1 %, čímž o téměř jeden procentní bod (opětovně) překonala očekávání trhu. Mimořádně silné cenové tlaky jsou patrné napříč spotřebitelským košem. Náklady na bydlení mají i nadále největší (více než třetinový) podíl na růstu inflace v meziročním srovnání. -

Dvouciferné zdražování je běžné u mnoha produktů

„Inflace pálí úspory lidí, které v koronavirové krizi narostly na rekordní úroveň. Naspořené peníze je proto vhodné chránit například pomocí protiinflačních státních dluhopisů. Standardní úročení vkladů v bankách není při současné inflaci dostatečné,“ říká hlavní ekonom BHS Štěpán Křeček. -

Dvourychlostní Evropa se stává realitou

Rozšiřující se ekonomická propast mezi jádrem a periferií eurozóny znamená, že politická intervence je nevyhnutelná. Můžeme předpokládat, že se ke slovu opět dostane náš starý známý – cílené dlouhodobější refinanční operace (TLTRO), možná doplněné o pár inovativních opatření. -

D-Wave Quantum spustila nový segment podnikání pro americkou vládu

Technologická společnost D-Wave Quantum spustila nový oddíl podnikání s cílem urychlit adopci kvantových systémů pro americkou vládu. -

D-Wave vstupuje do státního sektoru. Akcie rostou!

Akcie D-Wave Quantum Inc. rostou o 3 % během dnešní seance po oznámení vzniku nové obchodní jednotky zaměřené na rozšíření využití kvantových technologií ve vládním sektoru USA. Jednotka se zaměří na vývoj řešení pro federální oblast, včetně tvorby aplikací, vývoje produktů splňujících požadavky státní správy a marketingových aktivit podporujících zavádění kvantových systémů.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Denní kalendář událostí

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

Japonské akcie jsou po volebním vítězství strany Takaičiové na rekordu

NZD/USD - Intradenní výhled 9.2.2026

EUR/JPY - Intradenní výhled 9.2.2026

Očekávané události pro tento týden

Bitcoin - Intradenní výhled 9.2.2026

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Korekce a další růst na CHF/JPY?

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 2.2.2026 - 6.2.2026

CAC 40 - Intradenní výhled 9.2.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 9.2.2026

Japonské akcie jsou po volebním vítězství strany Takaičiové na rekordu

NZD/USD - Intradenní výhled 9.2.2026

EUR/JPY - Intradenní výhled 9.2.2026

Očekávané události pro tento týden

Bitcoin - Intradenní výhled 9.2.2026

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Korekce a další růst na CHF/JPY?

VIP zóna FXstreet.cz: Obchodní příležitosti minulého týdne 2.2.2026 - 6.2.2026

CAC 40 - Intradenní výhled 9.2.2026

Euro Stoxx 50 (Eurex) - Intradenní výhled 9.2.2026

Blogy uživatelů

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Proč nejlepší trade vypadá nudně

Vladimír Holovka (XTB): Zájem o akcie Czechoslovak Group (CSG) výrazně překonal naše očekávání

Další krach? Klíčová úroveň u bitcoinu!

Forexové online zpravodajství

Firemní výsledky pro tento týden: Coca-Cola, Cisco Systems, McDonald's, Hermes, AstraZeneca,..

Manažerské obchody: V lednu proběhla manažerská transakce v Kofole

Lednová míra nezaměstnanosti nad 5 %, i kvůli flexinovele

Nezaměstnaných v lednu přibylo

Údaje o vývoji nezaměstnanosti v ČR za letošní leden

Ceny ropy klesají po uklidnění napětí mezi USA a Íránem

Strana Takaichiové vítězí ve volbách v Japonsku – návrat obav z dluhu? 💰✂️

Crypto zprávy: Bitcoin klesá pod 70 000 USD 📉 Spadne trh s kryptoměnami znovu?

Indie otevírá trh americkému sójovému oleji

Tržní gambit se vyplatil: býci znovu získali kontrolu

Firemní výsledky pro tento týden: Coca-Cola, Cisco Systems, McDonald's, Hermes, AstraZeneca,..

Manažerské obchody: V lednu proběhla manažerská transakce v Kofole

Lednová míra nezaměstnanosti nad 5 %, i kvůli flexinovele

Nezaměstnaných v lednu přibylo

Údaje o vývoji nezaměstnanosti v ČR za letošní leden

Ceny ropy klesají po uklidnění napětí mezi USA a Íránem

Strana Takaichiové vítězí ve volbách v Japonsku – návrat obav z dluhu? 💰✂️

Crypto zprávy: Bitcoin klesá pod 70 000 USD 📉 Spadne trh s kryptoměnami znovu?

Indie otevírá trh americkému sójovému oleji

Tržní gambit se vyplatil: býci znovu získali kontrolu

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Akciové trhy: Včera ČEZ, dnes Moneta

Spotřebitelská důvěra podle UniMichigan klesla

Nezaměstnanost v USA poklesla

Americké akcie v úvodu posilují, Oracle pokračuje v růstu po oznámení projektu „Stargate"

CNBC: Trumpova cla mohou poškodit kvetoucí autoprůmysl na Slovensku

Analýza indikátorů: Denní přehled páru EUR/USD 6. července 2022

FX sumarizácia Európy

Phillips 66 obviňuje Elliott z konfliktu zájmů kvůli Citgo

Czech Top 100: Žebříček největších firem v České republice dostal finální podobu

Forex: Pád amerických bank vyvolal na trzích paniku

Akciové trhy: Včera ČEZ, dnes Moneta

Spotřebitelská důvěra podle UniMichigan klesla

Nezaměstnanost v USA poklesla

Americké akcie v úvodu posilují, Oracle pokračuje v růstu po oznámení projektu „Stargate"

CNBC: Trumpova cla mohou poškodit kvetoucí autoprůmysl na Slovensku

Analýza indikátorů: Denní přehled páru EUR/USD 6. července 2022

FX sumarizácia Európy

Phillips 66 obviňuje Elliott z konfliktu zájmů kvůli Citgo

Czech Top 100: Žebříček největších firem v České republice dostal finální podobu

Forex: Pád amerických bank vyvolal na trzích paniku

Blogy uživatelů

Moje cesta prop tradingem: Ziskový obchod s větším potenciálem

Padá Bitcoin, něco si přej

News Trading 1

Chyby, které mohou dostat tradera na mizinu

Otužováním k tradingu?

Obchodní cykly forexu

Obchodná príležitosť do trendu, proti trendu a v rámci konsolidácie

Forexový kalendář a jeho důležitost pro tradery

Berou trhy Trumpa vážně?

Trading pro začátečníky: 3 pilíře, které Vám zachrání účet

Moje cesta prop tradingem: Ziskový obchod s větším potenciálem

Padá Bitcoin, něco si přej

News Trading 1

Chyby, které mohou dostat tradera na mizinu

Otužováním k tradingu?

Obchodní cykly forexu

Obchodná príležitosť do trendu, proti trendu a v rámci konsolidácie

Forexový kalendář a jeho důležitost pro tradery

Berou trhy Trumpa vážně?

Trading pro začátečníky: 3 pilíře, které Vám zachrání účet

Vzdělávací články

🎄 FXstreet.cz vám přeje klidné Vánoce a inspirativní rok 2026 ⭐

Měsíční report finančních trhů (únor 2023)

Smart Money a koncept výběru likvidity

Kolik lze dlouhodobě vydělávat na finančních trzích (část 4.)

RSI Strategie: Tajemství úspěšného tradingu

Seriál o ETF: ESG ETF - propaganda nebo zajímavý trend? (díl 14.)

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

Purple Strike Indikátor

Vedle má rijál cenu zlata, tenhle patří mezi nejslabší měny světa. Tiskne se v Jemenu

Indikátor Envelopes a jeho využití v bočním trendu

🎄 FXstreet.cz vám přeje klidné Vánoce a inspirativní rok 2026 ⭐

Měsíční report finančních trhů (únor 2023)

Smart Money a koncept výběru likvidity

Kolik lze dlouhodobě vydělávat na finančních trzích (část 4.)

RSI Strategie: Tajemství úspěšného tradingu

Seriál o ETF: ESG ETF - propaganda nebo zajímavý trend? (díl 14.)

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

Purple Strike Indikátor

Vedle má rijál cenu zlata, tenhle patří mezi nejslabší měny světa. Tiskne se v Jemenu

Indikátor Envelopes a jeho využití v bočním trendu

Tradingové analýzy a zprávy

Forex: Udrží se GBP/CAD v rostoucím trendu?

Forex: Intradenní obchodování EUR/USD

Moody's zhoršila úvěrový rating Hongkongu o jeden stupeň

Polsko plánuje zvýšit bankám daň z příjmu, potřebuje financovat zbrojní výdaje

Polsko podle ministra financí nespěchá se zavedením eura

Průmyslová výroba v Německu v březnu klesla o 3,4 pct., více než se čekalo

EUR/USD - Intradenní výhled 14.10.2021

Studie: Británie se kvůli brexitu stává uzavřenější ekonomikou

AUD/USD po výsledcích HDP oslabuje

Forex: Dolar kvůli nepříznivé statistice z USA dál oslabuje

Forex: Udrží se GBP/CAD v rostoucím trendu?

Forex: Intradenní obchodování EUR/USD

Moody's zhoršila úvěrový rating Hongkongu o jeden stupeň

Polsko plánuje zvýšit bankám daň z příjmu, potřebuje financovat zbrojní výdaje

Polsko podle ministra financí nespěchá se zavedením eura

Průmyslová výroba v Německu v březnu klesla o 3,4 pct., více než se čekalo

EUR/USD - Intradenní výhled 14.10.2021

Studie: Británie se kvůli brexitu stává uzavřenější ekonomikou

AUD/USD po výsledcích HDP oslabuje

Forex: Dolar kvůli nepříznivé statistice z USA dál oslabuje

Témata v diskusním fóru

Forexový návrat normalizace

Obchodování akciového indexu S&P 500 a měnového páru EUR/USD

Eurodolar - Chat

Technická analýza - indikátory sledující trend

Marek Soska z RebelsFunding: Ceníme si konzistentnosti našich traderů

ECB dále potápí euro

Burzovní grafy: Mírná ztráta na konci roku nepokazila oslavy býčího akciového roku

INVESTIČNÍ GLOSA: Nečasujte trh. A hledejte investice, o kterých masa neví

Price Action Trading Jakuba Hodana

Přehled zajímavých obchodních příležitostí pro 17. týden

Forexový návrat normalizace

Obchodování akciového indexu S&P 500 a měnového páru EUR/USD

Eurodolar - Chat

Technická analýza - indikátory sledující trend

Marek Soska z RebelsFunding: Ceníme si konzistentnosti našich traderů

ECB dále potápí euro

Burzovní grafy: Mírná ztráta na konci roku nepokazila oslavy býčího akciového roku

INVESTIČNÍ GLOSA: Nečasujte trh. A hledejte investice, o kterých masa neví

Price Action Trading Jakuba Hodana

Přehled zajímavých obchodních příležitostí pro 17. týden