Ticker Tape by TradingView

Směřují italské banky ke španělskému scénáři?

Dovolte, abych nejprve zopakoval jednu z nejdůležitějších myšlenek týkajících se investování, a vysvětlil tak dynamiku vývoje ceny banky na trhu: když nakupujeme akcie banky, spekulujeme na to, že objem úvěrů poskytovaných bankou poroste, a pracujeme s deseti- až dvacetinásobnou pákou. Z tohoto důvodu je ještě před tím, než se k nákupu akcií banky rozhodneme, nesmírně důležité vědět, v jaké fázi úvěrového cyklu se nacházíme.

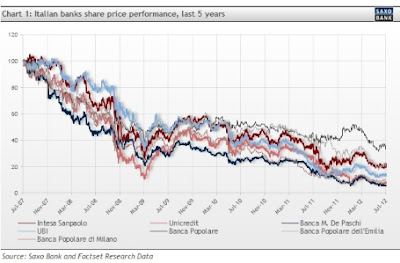

Jaká je tedy situace italských bank? Pokud se podíváme na vývoj cen akcií největších italských bank za posledních pět let, nalezneme během tohoto období jen málo příznaků, které by ukazovaly na zvyšující se kvalitu úvěrů, viz graf č. 1.

Chart 1: Italian banks share price performance, last 5 years | Graf č. 1: Vývoj cen akcií italských bank za posledních 5 let |

Source: Saxo Bank and Factset Unearth Data | Zdroj: Saxo Bank and Factset Unearth Data |

Na všech italských bankách s výjimkou Banca Popolare se projevila celková nepříznivá situace bankovního sektoru a poklesly o 70 % nebo více. Z hlediska ocenění je celkový obrázek ještě neradostnější. Podíváme-li se na očekávání pro rok 2012, italské banky se obchodují za průměrný poměr ceny k účetní hodnotě (Price-to-Book – P/B) ve výši 0,28 a dosahují očekávanou návratnost vlastního kapitálu (ROE) ve výši 4 % (viz graf č. 2), což ve srovnání s historickými průměry, které se v případě P/B nacházejí nad hodnotou 1 a v případě ROE dosahují okolo 15 %, skutečně není přesvědčivý výsledek. Pokud by mělo za současných úrovní dojít k navýšení kapitálu, došlo by k extrémnímu naředění akcií italských bank, v některých případech dokonce až o 50 % nebo více. Tento scénář může rychle zničit každou dobrou investici a změnit ji v nejhorší rozhodnutí, jaké jste kdy učinili.

Chart 2: Italian banks valuation and return expecations for 2012 | Graf č. 2: Ocenění italských bank a očekávané ROE pro rok 2012 |

Source: Saxo Bank and Factset Unearth Data | Zdroj: Saxo Bank and Factset Unearth Data |

Investoři by měli věnovat pozornost tomu, že zlepšení stávající situace nelze očekávat ani v roce 2013 a že s ohledem na poměr rizika a zisku zabudovaný do stávající struktury ocenění italských bank je k dosažení hodnoty P/B = 1 (tj. cena akcie se rovná její účetní hodnotě, tj. parita vlastního kapitálu) zapotřebí vykázat ROE ve výši 13 %. To znamená, že je zapotřebí dosáhnout více než 200% nárůstu výnosů, protože nelze očekávat pokles dnešních úrovní kapitalizovanosti, viz graf č. 3.

Chart 3: Italian banks valuation and return expectations for 2013 | Graf č. 3: Ocenění italských bank a očekávané ROE pro rok 2013 |

Source: Saxo Bank and Factset Unearth Data | Zdroj: Saxo Bank and Factset Unearth Data |

Čeká italské banky zatracení, pokud požádají o kapitál i pokud o něj nepožádají?

Riziko dalších velkých ztrát, popř. potřeby dalšího navýšení kapitálu tedy ředí stávající akciové podíly. I když italské banky stojí před stále většími problémy, tyto problémy by podle mého názory mohly být také příležitostí k investici, jaká ve vyskytuje jednou za život, pokud by došlo k obnovení důvěryhodnosti evropského finančního sektoru a pokud by se italská ekonomika opět vrátila k růstu. V této rovnici je ovšem celá řada „ale“. Osobně jsem však přesvědčen, že zotavení italských bank bude trvat příliš dlouho, což bude znamenat, že na osudu akcionářů vlastnících podíly v italských bankách se může negativně podepsat celá řada nových problémů. Itálie by se ještě před koncem roku 2012 mohla ocitnout v pozici Španělska a možná bude nucena požádat o pomoc zvenčí. Zajímalo by mě, jestli se v takovém případě trh zachová tak smířlivě, jako tomu bylo v případě Španělska.

Klíčová slova: Rizika | Kapitál | Akcie | Ekonomika | Investování | Parita | Riziko | Performance | Banky | Saxo Bank | Investoři | Cena | Graf | Trh | Vývoj cen akcií | ROCE | ROE | Itálie | FactSet | Očekávání |

Čtěte více

-

Smeruje EUR/CHF k parite?

Aby sme si priblížili, čo sa deje na švajčiarskom franku, pozr... -

Smerujeme k finančnému útlaku

Situácia na finančných trhoch bola včera opäť pozitívn... -

📢Smerujeme ku globálnej kríze❓

„Myslím, že teraz už lepšie chápeme, ako málo rozumieme inflácii,“ povedal Jerome Powell na konferencii organizovanej ECB. V zásade by tieto slová nemali vyžadovať komentár, na druhej strane však ukazujú, že centrálne banky sa pravdepodobne pohnú. V tomto článku sa pokúsime ukázať, či skutočne máme čo do činenia so strašiakom globálnej recesie a ako na to môžu reagovať veľké globálne trhy. -

Smeruje Turecko k hyperinflácii?

O Hyperinflácii zatiaľ hovoriť našťastie nemôžeme. Akademické definície sa rôznia, často sa krát sa ako hranica spomína 50 % mesačný rast cien (ročne teda ide o tisícky až desiatky tisícok %), od čoho je Turecko ešte ďaleko. Súčasná ročná miera inflácie sa v Turecku pohybuje „len“ okolo 20 % (aj keď niektoré nezávislé čísla hovoria o dvojnásobku, teda o približne 40 % a oficiálne čísla teda nemusia byť úplne dôveryhodné a nemusia zodpovedať reálnemu nárastu výdajov ľudí). V rámci západného sveta, v ktorom žijeme, ide však aj tak o veľmi vysokú hodnotu, ktorá bežným Turkom výrazne znepríjemňuje život. Na pomery Turecka však táto hodnota nie je nijakým extrémom, práve naopak, historicky, aj napriek vysokému rastu inflácie posledné mesiace, ide o podpriemernú hodnotu. Na obrázku dole môžete vidieť, ako sa vyvíjala inflácia v Turecku posledných približne 50 rokov. Z obrázku je zrejmé, že za posledných 20 rokov bola vyššia inflácia v krajine iba raz, okolo roku 2018, avšak počas minulého tisícročia sa jej hodnota dostala viackrát až k úrovni 140 % ročne. Z tohto pohľadu teda nejde v kontexte Turecka o nejakú extrémnu hodnotu. K hyperinflácii má krajina teda zatiaľ ďaleko. -

Směr vzhůru podtrhl tentokrát Google. Do hledáčku se dostává trh práce

Akciové trhy postupují pomaleji, ale neúnavně vzhůru i další den. Dnes si v Evropě připisuje index DAX 0,4 pct, FTSE 100 stoupá o 0,6 pct, CAC 40 je nahoře o 0,3 pct a AEX přidává 0,6 procenta. -

🛢Směřuje ropa k $100 za barel?

V posledních týdnech narůstají obavy z globální energetické krize. Nedostatečné zásoby komodit jako zemního plynu nebo uhlí a nízká úroveň produkce vede k výraznému růstu cen. K této skupině se nyní přidává ropa. Vypadá to, že počasí a teploty budou mít na cenu této komodity výrazný dopad. Navíc se cena blíží bodu, jehož překročení bude znamenat zásadní ohrožení globálního ekonomického oživení. -

Směřují italské banky ke španělskému scénáři?

Tomas Berggren Dovolte, abych nejprve zopakoval jednu z nejdůležitějších myšlenek týkajících se investování,... -

Směřují italské banky ke španělskému scénáři?

Tomas BerggrenDovolte, abych nejprve zopakoval jednu z nejdůležitějších myšlenek týkajících se investování, a vys... -

Směřují italské banky ke španělskému scénáři?

Tomas BerggrenDovolte, abych nejprve zopakoval jednu z nejdůležitějších myšlenek týkajících se investování, a vys... -

Směřují italské banky ke španělskému scénáři?

Tomas BerggrenDovolte, abych nejprve zopakoval jednu z nejdůležitějších myšlenek týkajících se investování, a vys... -

Směřují USA k uzavření vlády?

Index Dow Jones -0,16 % na 46242,31 b. S&P 500 -0,06 % na 6657,33 b. Nasdaq Composite -0,16 % na 22553,88 b. -

Sme svedkami ďalšej technologickej bubliny? Skôr nie ako áno.

Po prepadoch akcií Facebooku a Twittru, ktoré síce vykázali relatívne slušné kvartálne hospodárske výsledky, sklamal však rast ich nových používateľov, sa opäť začalo diskutovať o tom, či tu nemáme novú technologickú bublinu. -

Sme svedkami prvých náznakov praskania realitnej bubliny v Kanade?

Už dlhšie upozorňujeme, že na kanadskom trhu s bývaním nie je všetko v poriadku. V súčasnosti sú medzi západnými ekonomikami kanadské domácnosti piate najviac predĺžené – dlh ich domácností k HDP dosahuje takmer 100 % a už teraz je vyšší ako v USA pred krízou. Navyše Kanada patrí k tým krajinám, ktorým dlh domácností k HDP prudko rastie a majú aj vysoký verejný dlh (na rozdiel od napr. Austrálie, Švajčiarska, či Dánska), takže riziká sú o to vyššie: -

S milionem jen tak?

Jak si „nanečisto“ vyzkoušet, co obnáší obchodování s měnami, zlatem nebo třeba ropou? Zkuste soutěžení s virtuálním milionem! -

Smíšená Amerika, červená Evropa a rostoucí euro. Trhy vstřebávají výsledky i Čínu

Do dnešního dne evropské trhy vstupovaly pod negativním dojmem včerejšího výběru zisků v USA. Ztráty na akciích se v případě klíčových evropských indexů pohybují kolem 1 procenta. Wall Street je na tom po otevření smíšeně, když dolů míří největší sektor - technologie. Zatímco index S&P 500 se nyní drží lehce v plusu, Nasdaq sbírá další ztráty. Pražská burza dnes naprosto zapadá do vývoje v západní Evropě. -

Smíšená data čínské inflace ponechávají další vývoj měnové politiky v nejasnosti

Během asijské obchodní seance se veškerá pozornost soustředila na číns... -

Smíšená data evropským akciím směr neukázala, dluhopisům se však daří

Úvodem týdne stihlo Japonsko zklamat výkonem své ekonomiky za 3Q, když HDP klesl nečekaně výrazně (-0,8 % q/q). Naopak Čína dodala údaje o maloobchodu (+4,9 % y/y) a průmyslové výrobě (+3,5 % y/y), jejichž tempo se oproti minulému měsíci zlepšilo a překonalo odhady. Výkon asijských trhů je převážně pozitivní, ale Evropa znovu sklouzává k nepřesvědčivému vývoji. -

Smíšená data o maloobchodních tržbách z eurozóny ➡️ Reakce EURUSD je utlumená

V říjnu maloobchodní tržby v eurozóně zůstaly meziměsíčně prakticky beze změny, když dosáhly 0 % – mírně pod očekávaným růstem 0,1 %, a zároveň zopakovaly předchozí hodnotu. Meziročně však tržby vzrostly o 1,5 %, čímž překonaly jak odhad (1,3 %), tak předchozí údaj (1,2 %). Data odrážejí mírný růst spotřeby v regionu, zatímco krátkodobý vývoj zůstává převážně stabilní. -

Smíšená data o maloobchodních tržbách z Kanady

Maloobchodní tržby v Kanadě za duben vzrostly o 0,8 % meziměsíčně(očekávání: 0,7 %; předchozí: -0,4 %). -

Smíšená data z amerického trhu bydlení 🗽 Měsíční cenový index mírně nižší

US House Price Index MoM: -0,2 % (Odhad -0,1 %; Předchozí -0,2 %).

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Proč skončila prop firma My Forex Funds (MFF) a přichází její comeback?

Vyplatí se kupovat akciové vítěze minulého roku?

VIDEO: 10 trhů, které mohou v roce 2026 explodovat

Denní kalendář událostí

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

V Německu index WPI

V USA prodeje existujících domů

V USA žádosti o podporu v nezaměstnanosti

V Británii průmyslová produkce

V Británii hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

Komodity: Ropa zdražuje, přispívá k tomu napětí mezi USA a Íránem

Forex: Japonský jen posiluje po volebním vítězství premiérky Takaičiové

Pražská burza zpevnila, pomohlo jí posílení akcií Erste a Monety

Forex: Koruna dnes zpevnila k dolaru o 15 haléřů, vůči euru nepatrně oslabila

Forex sentiment 9.2.2026

5 událostí, které dnes stojí za pozornost

FCA varuje před brokerem Trilo Forge Trades

Swingové obchodování GBP/USD 9.2.2026

Politico: Macron prosazuje nákupy v Evropě

Guvernér francouzské centrální banky odstoupí z funkce

Komodity: Ropa zdražuje, přispívá k tomu napětí mezi USA a Íránem

Forex: Japonský jen posiluje po volebním vítězství premiérky Takaičiové

Pražská burza zpevnila, pomohlo jí posílení akcií Erste a Monety

Forex: Koruna dnes zpevnila k dolaru o 15 haléřů, vůči euru nepatrně oslabila

Forex sentiment 9.2.2026

5 událostí, které dnes stojí za pozornost

FCA varuje před brokerem Trilo Forge Trades

Swingové obchodování GBP/USD 9.2.2026

Politico: Macron prosazuje nákupy v Evropě

Guvernér francouzské centrální banky odstoupí z funkce

Blogy uživatelů

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

INVESTIČNÍ GLOSA: Super Bowl se stal kolbištěm AI gigantů. Reklama pobouřila OpenAI

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Crypto a kovy s pokračujúcími výpredajmi

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Jak zahlcení informacemi ničí váš trading

Padá Bitcoin, něco si přej

Index S&P 500 zatím nedokázal prorazit nad 7 000 bodů, průraz ale může přijít už brzy

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (6. 2. 2026)

Forexové online zpravodajství

Denní shrnutí: Kovy a Wall Street rostou; zemní plyn zaostává 💡

Frankfurtská burza otevřela nový týden růstem

Wall Street prodlužuje růst; US100 se odráží o více než 1 % 📈

Smíšený vývoj na pražské burze

Meta čelí varování EU, otevřený přístup k AI se dostává pod regulační tlak

Novo Nordisk žaluje Hims & Hers, akcie telemedicínské firmy po zprávě klesají

Lilly kupuje Orna Therapeutics, za sázku na RNA medicínu zaplatí až 2,5 miliardy dolarů

Bitcoin se zotavuje z minimálních hodnot naposledy viděných před prezidentskými volbami. IBIT společnosti BlackRock zaznamenává rekordní denní objemy

🎥 Streamy tento týden od XTB

Americké akcie na začátku obchodování oscilují kolem nuly

Denní shrnutí: Kovy a Wall Street rostou; zemní plyn zaostává 💡

Frankfurtská burza otevřela nový týden růstem

Wall Street prodlužuje růst; US100 se odráží o více než 1 % 📈

Smíšený vývoj na pražské burze

Meta čelí varování EU, otevřený přístup k AI se dostává pod regulační tlak

Novo Nordisk žaluje Hims & Hers, akcie telemedicínské firmy po zprávě klesají

Lilly kupuje Orna Therapeutics, za sázku na RNA medicínu zaplatí až 2,5 miliardy dolarů

Bitcoin se zotavuje z minimálních hodnot naposledy viděných před prezidentskými volbami. IBIT společnosti BlackRock zaznamenává rekordní denní objemy

🎥 Streamy tento týden od XTB

Americké akcie na začátku obchodování oscilují kolem nuly

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Forex: Koruna zůstává v blízkosti úrovně kurzového závazku

Makro: Většina Němců si nepřeje společnou euroměnu, Ipsos

Kolik pracovních míst vytvořila US ekonomika v lednu? Makrodata 2.-6.2

Smíšený vývoj na pražské burze

Forex: Koruna si po lednové inflaci a zasedání ČNB oddechla

BREAKING: Kanadské maloobchodní tržby nižší, než se očekávalo

Markets Insider: EURUSD, GBPUSD, DAX, Brent (19-01-18)

Obrat širší skupiny Broker Consulting za rok 2023 dosáhl téměř 3 miliardy korun

Výsledková sezóna s XTB: Elon Musk tvrdí, že Tesla bude největší společnost na světě. Má pravdu?

Technická analýza intradenního pohybu ceny indexu Nasdaq 100, čtvrtek 24. října 2024

Forex: Koruna zůstává v blízkosti úrovně kurzového závazku

Makro: Většina Němců si nepřeje společnou euroměnu, Ipsos

Kolik pracovních míst vytvořila US ekonomika v lednu? Makrodata 2.-6.2

Smíšený vývoj na pražské burze

Forex: Koruna si po lednové inflaci a zasedání ČNB oddechla

BREAKING: Kanadské maloobchodní tržby nižší, než se očekávalo

Markets Insider: EURUSD, GBPUSD, DAX, Brent (19-01-18)

Obrat širší skupiny Broker Consulting za rok 2023 dosáhl téměř 3 miliardy korun

Výsledková sezóna s XTB: Elon Musk tvrdí, že Tesla bude největší společnost na světě. Má pravdu?

Technická analýza intradenního pohybu ceny indexu Nasdaq 100, čtvrtek 24. října 2024

Blogy uživatelů

Padá Bitcoin, něco si přej

Mapa 6/12

Srpen nadělil vánoční dárky

Výběr z nedělní přípravy: Měnové páry USD/JPY, GBP/USD a AUD/CAD

Francie strašákem pro euro

Swingový výhled - 2. týden (Akciové indexy v USA, dolar, ropa)

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Proč chci být algo traderem?

Proč je algoritmické obchodování důležité?

Padá Bitcoin, něco si přej

Mapa 6/12

Srpen nadělil vánoční dárky

Výběr z nedělní přípravy: Měnové páry USD/JPY, GBP/USD a AUD/CAD

Francie strašákem pro euro

Swingový výhled - 2. týden (Akciové indexy v USA, dolar, ropa)

Výběr z nedělní přípravy: Měnové páry USD/CHF a EUR/CAD

Akcie jsou nuda. Sledujte stříbro a bitcoin!

Proč chci být algo traderem?

Proč je algoritmické obchodování důležité?

Vzdělávací články

Intradenní obchodníci XIII. - využití oscilátoru RSI - díl I.

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Co a kdo je za úspěchem FTMO

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Technická analýza - indikátory

Grafické formace v technické analýze - kompletní průvodce (1. část)

Ako profitovať z Fibonacciho? (2/2)

10 forexových tipů pro nováčky

Price Action: Klíčový level a struktura ceny

RSI Strategie: Tajemství úspěšného tradingu

Intradenní obchodníci XIII. - využití oscilátoru RSI - díl I.

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Co a kdo je za úspěchem FTMO

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

Technická analýza - indikátory

Grafické formace v technické analýze - kompletní průvodce (1. část)

Ako profitovať z Fibonacciho? (2/2)

10 forexových tipů pro nováčky

Price Action: Klíčový level a struktura ceny

RSI Strategie: Tajemství úspěšného tradingu

Tradingové analýzy a zprávy

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Dva forexoví obchodníci jsou mimo službu

Analytici: ČNB bude volit mezi stabilitou sazeb a snížením na 3,5 pct

Burza propadla na nejnižší hodnotu za 2,5 roku, koruna oslabuje

EUR/CAD připravuje long obchod v throwback oblasti

CAC 40 - Intradenní výhled 26.3.2025

Forex: Česká měna dnes ztrácela na obě hlavní světové měny

ECB sazby beze změny

Analýza GBP/NZD, EUR/CAD a USD/CAD

Koruna oslabila k euru nejníže za šest let

Zlato oslabuje z historických maxim, vyplatí se nyní nakoupit

Dva forexoví obchodníci jsou mimo službu

Analytici: ČNB bude volit mezi stabilitou sazeb a snížením na 3,5 pct

Burza propadla na nejnižší hodnotu za 2,5 roku, koruna oslabuje

EUR/CAD připravuje long obchod v throwback oblasti

CAC 40 - Intradenní výhled 26.3.2025

Forex: Česká měna dnes ztrácela na obě hlavní světové měny

ECB sazby beze změny

Analýza GBP/NZD, EUR/CAD a USD/CAD

Koruna oslabila k euru nejníže za šest let

Témata v diskusním fóru

PONDELKOVÉ POBCHODOVANIA

Psychologie kulatých čísel na forexu – 1. část

FOREX trading

Start výsledkové sezóny se vydařil, americké akcie výrazně posílily

Aktuálne aprílové obchodné príležitosti na Forexe

Praktické okénko – Ziskový obchod, který nepotěší

Obchodování Pinocchio (Pin) Bars I.

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 3.12.2012

Data za 07/2012.. help

Statisticka Arbitrage

PONDELKOVÉ POBCHODOVANIA

Psychologie kulatých čísel na forexu – 1. část

FOREX trading

Start výsledkové sezóny se vydařil, americké akcie výrazně posílily

Aktuálne aprílové obchodné príležitosti na Forexe

Praktické okénko – Ziskový obchod, který nepotěší

Obchodování Pinocchio (Pin) Bars I.

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY podle Elliottovy teorie 3.12.2012

Data za 07/2012.. help

Statisticka Arbitrage