Ticker Tape by TradingView

Coface Barometr rizik zemí a odvětví za 2. čtvrtletí 2023: Ztracené iluze a velká očekávání

Rok 2023 začal s velkými očekáváními, ale s největší pravděpodobností se optimismus, s nímž do něj některé ekonomiky vstupovaly, nenaplní. První polovina roku utvrdila společnost Coface, která je globálním lídrem v pojištění pohledávek firem a obchodních rizik, v jejích předpokladech: inflace se ve vyspělých zemích bezbolestně nevrátí ke svému 2% cíli; centrální banky do konce roku „kormidlem neotočí"; a pouhé zrušení zdravotních omezení neumožní Číně hrát roli motoru světové ekonomiky. Do popředí se také vrátily dvě zásadní věci: přístup k dostatku levné energie zůstává pro fungování globální ekonomiky klíčový a měnová politika má přímější vliv na ocenění aktiv a finanční stabilitu než na spotřebitelské ceny.

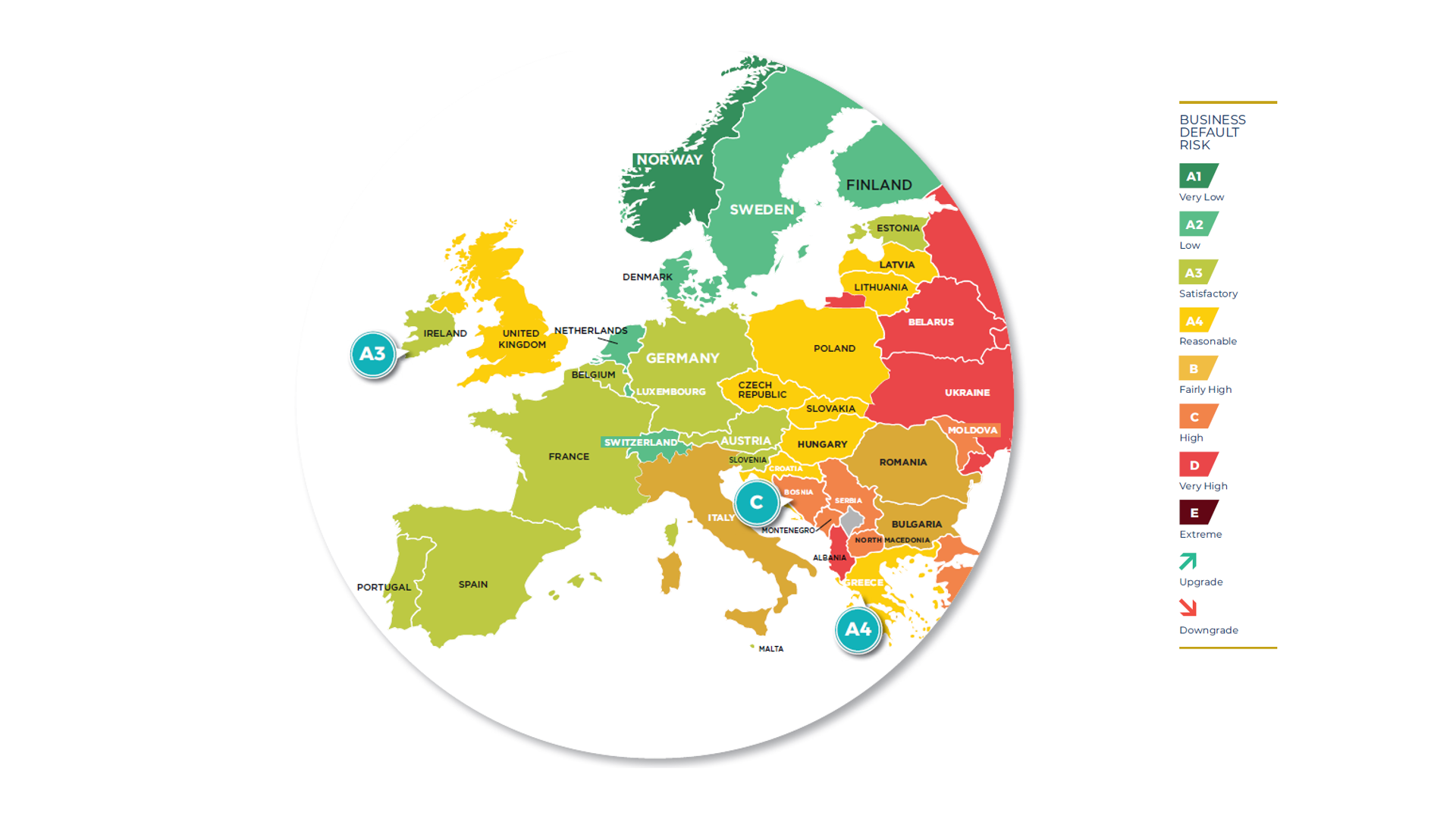

„Hospodářský výhled zůstává úzce spjat s vývojem inflace a s reakcí centrálních bank – naše prognózy proto vidí řadu rizik, včetně přístupů firem k energiím a úvěrů. V této souvislosti provedla společnost Coface ve svém Barometru rizik zemí a odvětví 13 revizí hodnocení zemí na vyšší a 2 na nižší stupeň a 26 změn v hodnocení jednotlivých sektorů (13 zlepšení a 13 snížení). Ty podtrhují zlepšení výhledu, avšak prostředí zůstává velmi náročné a nejisté,“ představuje výsledky analýzy Ján Čarný, generální ředitel pojišťovny Coface pro Českou republiku a Slovensko.

„K zemím, u nichž Coface ponechal svůj rizikový rating beze změny, patří i Česká republika, která zůstala na stupni A4 – Reasonable (přiměřené riziko). Na vině je mimo jiné jen pomalu klesající inflace. Česká ekonomika se po řadu měsíců potýkala s jednou z nejvyšších inflací v EU. Květen byl sice již čtvrtý měsíc v řadě, kdy meziroční míra inflace brzdila, stále však pro českou ekonomiku představuje problém. Zkrocení inflace je přitom důležité pro nastartování růstu české ekonomiky. Nejde jen o zlevnění finančních zdrojů pro investice firem, ale je to podstatné i pro znovuoživení domácí poptávky,“ vysvětluje Ján Čarný, generální ředitel pojišťovny Coface pro Českou republiku a Slovensko.

Světová ekonomika potvrdila svou odolnost, ale vyhlídky jsou stále pochmurné

Údaje o růstu hlavních ekonomik na začátku roku potvrdily, že přízrak recese – alespoň prozatím – ustoupil. Výjimkou je však Německo. Důvodů je několik. Zaprvé se Evropě podařilo zabránit narušení dodávek energie. Za druhé, odolnost vyspělých ekonomik posílil růst spotřeby v Severní Americe a Číně. A konečně svou odolnost potvrdily i rozvíjející se ekonomiky. To vše nás vedlo k revizi naší prognózy růstu světové ekonomiky v roce 2023 směrem nahoru na 2,2 %.

„Pro českou ekonomiku je však rizikový vývoj v Německu. Německá ekonomika se v letošním prvním čtvrtletí propadla do recese, když se její HDP ve srovnání s předchozími třemi měsíci snížil o 0,3 %. Německá ekonomika je přitom největší v Evropě a je na ní závislá řada českých firem. Česká exportně orientovaná ekonomika se při poklesu domácí poptávky mohla vždy v minulosti spolehnout na vývoz. Spoléhat se na poptávku z našeho tradičního exportního trhu však můžeme nyní jen v omezené míře,“ uvedl Ján Čarný, generální ředitel pojišťovny Coface pro Českou republiku a Slovensko.

Přesto zůstávají hospodářské vyhlídky pro rok 2023 a další roky nejisté, zejména ve vyspělých ekonomikách. Naše prognóza pro rok 2024 předpokládá 2,3% růst světové ekonomiky. To naznačuje, že globální růst se pravděpodobně výrazněji nezotaví. Téměř stagnace světové ekonomiky bude pokračovat, přičemž ekonomika USA bude i nadále slabá, v Evropě bude docházet k nesmělému oživení a čínský růst bude pod úrovní před pandemií.

Inflace klesla, ale není pryč

Ve výčtu hlavních rizik pro nadcházející měsíce zůstává vysoké riziko přetrvávající inflace. Potvrdil se náš předpoklad „mechanického" poklesu inflace v 1. pololetí, protože ve většině ekonomik odeznívají dopady konfliktu na Ukrajině na ceny energií. Na druhou stranu se potvrdily i signály pevněji zakořeněné inflace, když se jádrová inflace stabilizovala na vysokých úrovních v eurozóně, ve Velké Británii a USA.

Obnovení inflačních tlaků je stále možné. Oživení v Číně ještě nedosáhlo svého plného potenciálu a pravděpodobně bude vyvíjet tlak na dodávky plynu. Trh s ropou je však po oznámení OPEC+ o snížení produkce napjatější. Tato organizace stáhla z trhu ekvivalent přibližně 3,7 % celosvětové poptávky. Prozatím zachováváme naši prognózu ročního cenového průměru kolem 90 USD/barel.

Kromě cen energií stojí za pozornost také zemědělské komodity. Ačkoli se jejich pokles v posledních měsících nemusel nutně promítnout do spotřebitelských cen, objevují se již nová rizika jejich růstu. Kromě rusko-ukrajinského konfliktu, který bude nadále vyvíjet tlak, se zdá, že od druhé poloviny roku 2023 bude na obzoru klimatický jev El Niño. Ten by mohl ovlivnit produkci a ceny v letech 2023-24, a to vyššími teplotami a intenzivním nedostatkem vody v některých částech světa.

Zpřísnění úvěrových podmínek a další nárůst insolvencí podniků

Dopady bezprecedentního zpřísnění měnové politiky v hlavních ekonomikách v posledních měsících se na inflaci teprve do značné míry projeví, zejména pokud jde o ceny služeb. Ty stále rostou na úrovních, které jsou jen stěží slučitelné s 2% inflačním cílem. Přesto se některé z hlavních centrálních bank rozhodly pozastavit zvyšování sazeb, počínaje Bank of Canada, Reserve Bank of Australia a pravděpodobně i FED. Naopak Bank of England pravděpodobně opět zvýší své sazby a ECB bude pravděpodobně nucena na svých příštích zasedáních sazby zvýšit.

Pauzy ve zvyšování sazeb by měly umožnit vyhodnotit dopad opatření přijatých v uplynulém roce. Turbulence v bankovním sektoru totiž mohou vyvolat obavy z omezování úvěrů, které je již patrné. Pro opatrný postoj centrálních bank hovoří také zpomalení nových úvěrů domácnostem a podnikům, které táhne dolů domácí poptávku, hospodářskou aktivitu a v konečném důsledku i inflaci.

„V nadcházejících měsících se podniky budou muset potýkat s nepříznivým prostředím vyšších cen a přísnějších úvěrových podmínek i s pomalou domácí poptávkou. Po celkovém zvýšení marží v roce 2022 navíc podniky pravděpodobně zaznamenají pokles provozní ziskovosti pod kombinovaným vlivem postupného poklesu jádrové inflace a rostoucích jednotkových nákladů práce. Prudký nárůst počtu podnikových insolvencí od začátku roku ve většině vyspělých ekonomik bude v nadcházejících měsících pravděpodobně pokračovat, a dokonce se zintenzivní,“ uvedl Ján Čarný, generální ředitel pojišťovny Coface pro Českou republiku a Slovensko.

Rozvíjející se ekonomiky budou i nadále hnací silou světového růstu, ale přetrvávají ohniska zranitelnosti

Zatímco ve vyspělých ekonomikách dojde v roce 2024 k poklesu růstu, rozvíjející se země by měly zrychlit a jejich růst by měl dosáhnout 3,9 %, což je nejsilnější expanze od roku 2018. Hlavním faktorem bude postupné oživení čínské ekonomiky, z něhož budou těžit vývozci komodit. Druhým faktorem je pauza v cyklu zpřísňování měnové politiky Fedu.

Společnost Coface proto zlepšuje hodnocení zemí vyvážejících energie, jako jsou Saúdská Arábie, Katar, Nigérie a Kazachstán. Mezitím se Malajsie a Filipíny, které budou těžit z přílivu čínských turistů, vracejí ke svým hodnocením před pandemií. Je však třeba zdůraznit, že zpřísnění podmínek globálního financování vystavilo mnoho zemí riziku platební neschopnosti. V roce 2022 byl snížen rating Egypta a loni v únoru Ghany. Ve stejném duchu snižujeme v tomto čtvrtletí hodnocení Keni a Bolívie.

Klíčová slova: Velká očekávání | Ztracené iluze | Coface Barometr rizik | Barometr rizik | Coface Barometr | Klesající inflace | Levné energie | Zkrocení inflace | Narušení dodávek | Kazachstán | 3М | Společnost | Pozornost | Opatření | Odvětví | Malajsie | Dodávky plynu | Ján Čarný | Nio | Oživení čínské ekonomiky | Česká republika | Ceny | Ocenění | JDE | Expanze | Vývoz | Rozvíjející se země | Snížení produkce | Společnost Coface | Coface | Oživení v Číně | Údaje | Práce | Organizace | Slovensko | Nigérie | Ekonomiky | Platební neschopnosti | Růst | Katar | Čínský růst | Vývoj | Zemědělské komodity | Zlepšení | Pokles | Ceny energií | Zpřísnění měnové politiky | Naše prognóza | Měnové politiky | Míra | Prognózy | Pojišťovny | Vyhlídky | Růst světové ekonomiky | Generální ředitel | Vysoké riziko | Hospodářský výhled | Investice firem | Zpřísňování měnové politiky | Trh s ropou | Globální růst | Podniky | OPEC+ | Očekávání | Výhled | Stagnace | Saúdská Arábie | Globální ekonomiky | Energie | Zvyšování sazeb | Hospodářské vyhlídky | Světové ekonomiky | ROCE | Trh | Signály | Prognóza | Míra inflace | Meziroční míra inflace | Jádrová inflace | Ekonomika USA | Česká ekonomika | Analýzy | Financování | Výsledky | Optimismus | EU | Německá ekonomika | USD | Banky | Riziko | Reserve Bank of Australia | Rating | Komodity | Investice | Fed | Ekonomika | ECB | Centrální banky | Bank of England | Sazby | Spotřebitelské ceny | Politika | Rizika | Recese | Světová ekonomika | Německo | Měnová politika | HDP | OPEC | USA | Rusko | Inflace | Bank of Canada |

Čtěte více

-

Co dnes můžeme čekat od makroekonomických dat USA? ADP, HDP, FOMC, analýza USD

Včera večer promluvil americký prezident Barack Obama, jenž se přidal k Evropské unii v rozšíření sankcí v... -

Co dnes můžeme čekat od zasedání americké centrální banky?

Počet nově započatých staveb domů se v listopadu v USA po delší době vrátil nad milionovou hranici, když posílil ... -

Co dnes můžeme čekat od zasedání ECB?

Evropská centrální banka (ECB) dnes zveřejnění rozhodnutí o úrokové sazbě. Nadále se očekává zachování sazby reko... -

Co dnes očekávat od Bank of England?

Bank of England měla původně oznámit své rozhodnutí o měnové politice minulý týden ve čtvrtek ve 13:00. Rozhodnutí se však o týden zpozdilo kvůli úmrtí královny Alžběty II. a národním smutku. Bank of England již na svém předchozím zasedání varovala, že očekává, že britská ekonomika v posledním čtvrtletí roku 2022 přejde do recese a že tato skutečnost ji neodradí od zvyšování sazeb v boji proti inflaci. -

Co dnes očekávat od Fedu?❓

FOMC oznámí rozhodnutí dnes ve 20:00. Jestřábí překvapení od běžně holubičí ECB ukázalo, že centrální banky opravdu nežertují se snahou porazit inflaci. Dočkáme se však dnes večer podobně jestřábího překvapení Fedu? Nebo zůstane americká centrální banka ve svých starých kolejích i navzdory zhoršující se makroekonomické situaci? -

Co dnes očekávat od zpráv o velkých technologiích❓

Dnes po skončení seance na Wall Street budou obchodníkům nabídnuty zprávy o výsledcích za 1. čtvrtletí 2024 od tří známých amerických technologických společností. Alphabet (GOOGL.US), Microsoft (MSFT.US) a Intel (INTC.US). Zprávy těchto tří společností by mohly pomoci utvářet sentiment vůči americkému technologickému sektoru. Obchodníci by však měli mít na paměti, že trhy jsou nepředvídatelné a překonání zisků nemusí znamenat růst cen akcií po zveřejnění výsledků - zklamání z výsledků společnosti Tesla poslalo akcie výrobce elektromobilů do vzduchu, zatímco společnost Meta Platforms se v předobchodní fázi propadá, přestože vykázala lepší než očekávané výsledky. Pojďme se krátce podívat na to, co trh očekává od společností Alphabet, Microsoft a Intel a na co se zaměřit. -

Co dnes večer očekávat od Fedu?

FOMC dnes zveřejní rozhodnutí o sazbách (20:00) a guvernér Powell vystoupí o 30 minut později na tiskové konferenci. Zde prezentujeme 3 hlavní body, na které by se měli obchodníci zaměřit. -

👁🗨Co dnes večer očekávat od Fedu❓

Inflace v USA je nejvyšší za posledních takřka 40 let na úrovni 7 %. V těchto výšinách si už ani Fed nedovolí tvrdit, že se jedná pouze o dočasný fenomén. Ať už je za změnou narativu Fedu jakýkoliv důvod (ekonomický či politický), tak se zdá, že americká centrální banka začala konečně brát problematiku inflace vážně. A to znamená utahování měnové politiky. Po výrazné rally na akciích a kryptoměnách, kterou podpořil masivní přiliv likvidity z centrálních bank, jsme se dostali do období, kdy se začíná likvidita pomalu stahovat. Není tak vůbec překvapením, že jsou trhy nervózní. Co dnes můžeme čekat od guvernéra Fedu Powella? -

Co druhá vlna udělá s ekonomikou. Může zlevnit zejména méně atraktivní nemovitosti

Závažná druhá vlna pandemie připraví českou ekonomiku až takřka o bilion korun, veřejnou kasu pak o minimálně o další desítky miliard. Měla by ale i své pozitiv, i když jak pro koho. Třeba by zlevnila některé nemovitosti. -

Co euro v příštím týdnu čeká?

Poptávka po euru dál pozvolna klesá, což odpovídá současnému vlnovému patternu. Ekonomické pozadí občas působí proti růstu amerického dolaru, což brzdí konstrukci vlny 3 neboli C. Hodnoty dvou relativně důležitých zpráv byly v pátek slabější, než trh očekával, takže účastníkům trhu bránily prodávat instrument EUR/USD. Proto je velmi důležité rozumět nadcházejícímu zpravodajskému pozadí a tomu, co od něho očekávat. -

Cohenová (Goldman Sachs) vidí S&P 500 na konci roku již ,,jen" na 1200 bodech kvůli ekonomice; pro zisky roku 2011 ochladl konsensus Bloomberg

Abby Joseph Cohenová, analytička Goldman Sachs, ochladila svůj výhled pro hodnotu indexu... -

Co hýbe trhy v září: Ponořte se do 4 nejlepších krypto projektů

Orientace na trhu s kryptoměnami může být náročná, zejména při určování nejlepšího kryptoměnového projektu, který lze aktuálně koupit. Tento článek pojednává o čtyřech projektech, z nichž jsou investoři mimořádně nadšeni a které jsou nejen inovativní, ale nabízejí i vyhlídky na vysoký růst. Byly pečlivě vybrány na základě různých faktorů, jako je technologická vynalézavost, transformační potenciál a silné zapojení komunity. Ponořte se do nich a zjistěte, které kryptoměny se dnes vyplatí koupit. -

📈Coinbase IPO na XTB❗

Coinbase (COIN.US), jedna z hlavných kryptomenových búrz, bola dnes listovaná na Wall Street. Spoločnosť bola založená v roku 2012 Brianom Armstrongom a Fredom Ehrsamom a od marca 2021 bola v objeme obchodov najväčšou kryptomenovou burzou v USA. Namiesto nasledovania tradičnej počiatočnej verejnej ponuky (IPO) zverejnila Coinbase svoje akcie priamo na burze NASDAQ prostredníctvom priameho úpisu, čo je technika, ktorú v posledných rokoch propagovali veľké mená ako Spotify a Palantir. Spoločnosť bude obchodovať pod burzovým kódom COIN a kótuje 114 850 769 akcií s počiatočným ocenením 100 miliárd USD. Dnešné IPO poskytuje investorom formu expozície na trhu s kryptomenami. Zajtra poskytneme viac informácií o spoločnosti v našej analýze „Akcia týždňa“. -

Coinbase odměňuje uživatele za držení kryptoměny Tezos

U kryptoměnové směnárny Coinbase mohou uživatelé získat odměny za držení digitální měny. Například za coin Tezos známý pod zkratkou XTZ. U kryptoměnové směnárny Coinbase na svém firemním blogu uvedla, že zákazníci z USA, s výjimkou obyvatel Havaje a New Yorku, nově mohou využívat kryptoplatformu smart-contract, která má odhadovanou roční návratnost 5 %. Kryptoměna Tezos využívá alternativní mechanismus s názvem proof-of-stake a odměňuje uživatele sítě za držení mincí. Pomáhá tak chránit síť. Tato síť je alternativou k proof-of-work systému, jenž využívá i Bitcoin, která je nyní nejúspěšnější kryptoměnou. -

Coinbase oznamuje ztráty

V úterý společnost Coinbase Global Inc (COIN.O) oznámila více než očekávanou čtvrtletní ztrátu. Investoři znepokojení letošním poklesem rizikových aktiv se vyhnuli obchodování s kryptoměnami, což způsobilo pokles akcií o 6 %. -

Coinbase po výsledcích rose o více než 9 % 🔔

Coinbase (COIN.US) posiluje o více než 9,0 % po pozoruhodných výsledcích za čtvrté čtvrtletí, které překonaly očekávání Wall Street. Zprostředkovatel kryptoměn vykázal zisk 1,04 USD na akcii při tržbách 954 milionů USD, čímž výrazně překonal odhady analytiků, kteří předpokládali 2 centy na akcii při tržbách 826 milionů USD. Tato pozitivní zpráva o výsledcích vedla k růstu akcií Coinbase, přestože akcie letos klesly o téměř 5 %. Za posledních šest měsíců se však více než zdvojnásobila, čímž překonala zisky Bitcoinu a dalších digitálních aktiv. -

Coinbase propustí 18 % zaměstnanců před „kryptozimou“

Akcie Coinbase (COIN.US) dnes klesají o více než 4,5 % kvůli informacím o plánovaném propouštění 18 % zaměstnanců, protože manažeři očekávají recesi a dlouhodobý kolaps na trhu s kryptoměnami. -

Coinbase roste o 12 % po vypořádání s newyorským regulátorem

Americká kryptoměnová burza Coinbase (COIN.US) dosáhla urovnání s newyorským ministerstvem finančních služeb, v jehož rámci je nucena zaplatit pokutu ve výši 50 milionů dolarů za to, že umožnila zákazníkům otevřít si účty, aniž by dodržovala příslušné postupy KYC/AML. Kromě toho společnost vynaloží 50 milionů dolarů na zlepšení dodržování předpisů a podporu systémů zajišťujících dodržování předpisů. Investoři tuto zprávu uvítali, protože dohoda odstraňuje určitý regulační tlak ze strany veřejně obchodovaných společností z kryptografického sektoru. V důsledku toho cena akcií Coinbase během dnešní seance vyskočila o téměř 12 %. -

Coinbase roste o 6 %, protože společnost plánuje další kolo propouštění

Akcie společnosti Coinbase (COIN.US) v úterý vyskočily o více než 6 % poté, co tato kryptoměnová burza oznámila, že v rámci restrukturalizačního plánu plánuje propustit 950 zaměstnanců, tedy 20,0 % své pracovní síly. Společnost v červnu propustila 18 % svých zaměstnanců, protože výprodej na trhu s kryptoměnami zatížil její akcie. -

Coinbase roste po oznámení partnerství s BlackRock

Akcie Coinbase (COIN.US) během dnešní seance získaly více než 14 % poté, co kryptoměnová směnárna ohlásila partnerství s největším správcem aktiv na světě - společností BlackRock (BLK.US). Partnerství má podpořit institucionální investory v práci s BTC. Divize insitucionálního obchodování společnosti Coinbase, Coinbase Prime, nabídne klientům BlackRock, kteří jsou zároveň klienty Coinbase, správcovské a zpravodajské služby.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Základní strategie Prop Tradingu – jak získat velký účet

Jaký je nejlepší broker?

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Základní strategie Prop Tradingu – jak získat velký účet

Jaký je nejlepší broker?

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Denní kalendář událostí

Shrnutí jednání Bank of Canada

V USA týdenní změna zásob ropy

V USA spotřebitelská důvěra UoM

V USA cenový index PCE

Šéf SNB Thomas Jordan

Tisková konference Bank of Japan

Rozhodnutí o úrokové sazbě Bank of Japan

V Japonsku index CPI

V USA zásoby zemního plynu

V USA rozjednané prodeje domů

Shrnutí jednání Bank of Canada

V USA týdenní změna zásob ropy

V USA spotřebitelská důvěra UoM

V USA cenový index PCE

Šéf SNB Thomas Jordan

Tisková konference Bank of Japan

Rozhodnutí o úrokové sazbě Bank of Japan

V Japonsku index CPI

V USA zásoby zemního plynu

V USA rozjednané prodeje domů

Tradingové analýzy a zprávy

Akcie v USA posílily, nahoru je táhly velké technologické společnosti

Japonský jen se dostal na nové 34leté minimum, americký dolar po údajích o inflaci roste

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Pražská burza druhý týden v řadě oslabila, index PX klesl o 0,5 procenta

Pražská burza dnes klesla potřetí po sobě, dolů ji stáhly akcie Monety

Forex: ANZ doporučuje long na GBP/USD

Forex: Kurz koruny se v závěru týdne změnil pouze minimálně

Index spekulativního sentimentu 26.4.2024

Intradenní Price Action patterny na bitcoinu 26.4.2024

Swingové obchodování EUR/USD 26.4.2024

Akcie v USA posílily, nahoru je táhly velké technologické společnosti

Japonský jen se dostal na nové 34leté minimum, americký dolar po údajích o inflaci roste

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Pražská burza druhý týden v řadě oslabila, index PX klesl o 0,5 procenta

Pražská burza dnes klesla potřetí po sobě, dolů ji stáhly akcie Monety

Forex: ANZ doporučuje long na GBP/USD

Forex: Kurz koruny se v závěru týdne změnil pouze minimálně

Index spekulativního sentimentu 26.4.2024

Intradenní Price Action patterny na bitcoinu 26.4.2024

Swingové obchodování EUR/USD 26.4.2024

Blogy uživatelů

Korelace akcií a dluhopisů se blíží rekordu!

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Bitcoin po halvingu! Jaký bude vývoj? | Investiční Memento #73

Pohled do budoucnosti – měnové trendy (3. díl)

Akciové trhy v ohrožení? Očekávání o úrokových sazbách se mění!

Praktické okénko – ID obchod na cross měnovém páru

Multitimeframe analýza: 25.4.2024 Stříbro

Půl milionu za měsíc? I to je ve Fintokei možné

Kouzelník Musk znovu ovládl akciové trhy

Analýza S&P 500, GBP/USD, EUR/USD - Dolar na steroidech, akciové indexy klesají

Korelace akcií a dluhopisů se blíží rekordu!

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Bitcoin po halvingu! Jaký bude vývoj? | Investiční Memento #73

Pohled do budoucnosti – měnové trendy (3. díl)

Akciové trhy v ohrožení? Očekávání o úrokových sazbách se mění!

Praktické okénko – ID obchod na cross měnovém páru

Multitimeframe analýza: 25.4.2024 Stříbro

Půl milionu za měsíc? I to je ve Fintokei možné

Kouzelník Musk znovu ovládl akciové trhy

Analýza S&P 500, GBP/USD, EUR/USD - Dolar na steroidech, akciové indexy klesají

Forexové online zpravodajství

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Nezaměstnanost v Maďarsku klesla

Abbvie po čtvrtletních výsledcích klesá o 4 % 📃

USDJPY na nových 34letých maximech 📈

Reálné osobní výdaje na 0,5 %

Týden na akciových trzích: v Praze podividendový propad, ostatní trhy rostly

Forex: Region i euro posilují

US OPEN: Indexy Wall Street smazávají ztráty od otevření trhu 📌

BREAKING: Inflační očekávání UoM mírně rostou 🔔

DE40: Evropa chytá americký optimismus

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Nezaměstnanost v Maďarsku klesla

Abbvie po čtvrtletních výsledcích klesá o 4 % 📃

USDJPY na nových 34letých maximech 📈

Reálné osobní výdaje na 0,5 %

Týden na akciových trzích: v Praze podividendový propad, ostatní trhy rostly

Forex: Region i euro posilují

US OPEN: Indexy Wall Street smazávají ztráty od otevření trhu 📌

BREAKING: Inflační očekávání UoM mírně rostou 🔔

DE40: Evropa chytá americký optimismus

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Minuta s XTB

Ropě ztrácí vůli růst, analýza ropy

Komodity: Európska i americká spotreba kakaa v druhom štvrťroku klesala

FX TRHOVÝ POTENCIÁL-7.10.2015

S&P500 – Možný návrat ke dnu po dalším odrazu

Jen dokázal ranní oslabování zastavit, rubl začíná znovu padat

Euro poslal níž horší španělský rating, korunu ovlivnila slova guvernéra Singera

Makro: Přebytek obchodní bilance ČR se v říjnu snížil na 33,6 mld. Kč

Makro: V roce 2014 dosáhl přebytek běžného účtu platební bilance Japonska nejnižší úroveň v historii

Ranní komentář: Další sada korporátních výsledků, trhy zůstávají v klidu. Meta chce dál propouštět

Minuta s XTB

Ropě ztrácí vůli růst, analýza ropy

Komodity: Európska i americká spotreba kakaa v druhom štvrťroku klesala

FX TRHOVÝ POTENCIÁL-7.10.2015

S&P500 – Možný návrat ke dnu po dalším odrazu

Jen dokázal ranní oslabování zastavit, rubl začíná znovu padat

Euro poslal níž horší španělský rating, korunu ovlivnila slova guvernéra Singera

Makro: Přebytek obchodní bilance ČR se v říjnu snížil na 33,6 mld. Kč

Makro: V roce 2014 dosáhl přebytek běžného účtu platební bilance Japonska nejnižší úroveň v historii

Ranní komentář: Další sada korporátních výsledků, trhy zůstávají v klidu. Meta chce dál propouštět

Blogy uživatelů

Multitimeframe analýza: 5.5.2021 EUR/CHF

Čínský jüan nabírá na důležitosti

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie11.8.2014

Býci měli opět převahu, i překoupený index S&P 500 posunuli o procento výše

Výběr z nedělní přípravy: Index S&P 500 a vybrané měnové páry

Elliottovy vlny: Měnový pár USD/JPY, kryptoměna Bitcoin a akcie Apple

Dokáže japonský jen udržet dosavadní tempo?

Proč mám rád Formuli 1

Mají středoevropské měny potenciál?

Prague Quantitative Finance Meetup: Zajímavá příležitost pro setkávání traderů

Multitimeframe analýza: 5.5.2021 EUR/CHF

Čínský jüan nabírá na důležitosti

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie11.8.2014

Býci měli opět převahu, i překoupený index S&P 500 posunuli o procento výše

Výběr z nedělní přípravy: Index S&P 500 a vybrané měnové páry

Elliottovy vlny: Měnový pár USD/JPY, kryptoměna Bitcoin a akcie Apple

Dokáže japonský jen udržet dosavadní tempo?

Proč mám rád Formuli 1

Mají středoevropské měny potenciál?

Prague Quantitative Finance Meetup: Zajímavá příležitost pro setkávání traderů

Vzdělávací články

Forex a teorie pravděpodobnosti II.

Přichází éra Psychologie Prop tradingu?

Forex: 10 nejobchodovanějších měn světa

Jaký je nejlepší broker?

Jak fungují prop firmy?

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

8 nejlepších obchodních strategií – scalping (7. díl) – 1. část

Forex: Výhled na rok 2013

Možnosti práce se Stop-Lossem

Výhled 2021 – Dolar, indexy a inflace

Forex a teorie pravděpodobnosti II.

Přichází éra Psychologie Prop tradingu?

Forex: 10 nejobchodovanějších měn světa

Jaký je nejlepší broker?

Jak fungují prop firmy?

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

8 nejlepších obchodních strategií – scalping (7. díl) – 1. část

Forex: Výhled na rok 2013

Možnosti práce se Stop-Lossem

Výhled 2021 – Dolar, indexy a inflace

Tradingové analýzy a zprávy

Forex: Throwback a další růst na CAD/JPY?

Investoři vlastní méně čínských dluhopisů

S&P 500 - Intradenní výhled 9.8.2016

Forex: Shrnutí obchodování 4.11.2016

Ceny ropy po zprávě o poklesu zásob v USA rostou

Ropa WTI - Intradenní výhled 1.2.2018

Bitcoin se kvůli vybírání zisků propadl pod 67.000 dolarů

The Information: Soukromě vlastněné kryptoměnové burzy nepřestávají překvapovat

Komodity: Ceny ropy pokračují v růstu

5 událostí, které dnes stojí za pozornost

Forex: Throwback a další růst na CAD/JPY?

Investoři vlastní méně čínských dluhopisů

S&P 500 - Intradenní výhled 9.8.2016

Forex: Shrnutí obchodování 4.11.2016

Ceny ropy po zprávě o poklesu zásob v USA rostou

Ropa WTI - Intradenní výhled 1.2.2018

Bitcoin se kvůli vybírání zisků propadl pod 67.000 dolarů

The Information: Soukromě vlastněné kryptoměnové burzy nepřestávají překvapovat

Komodity: Ceny ropy pokračují v růstu

5 událostí, které dnes stojí za pozornost

Témata v diskusním fóru

Burzovní grafy: Býčí kanonáda pokračuje, americké akcie pokračují v Trump rally

Obrat na SGD/JPY a iné exotiky

Kde hledat nápady na stavbu AOS

Válka na Ukrajině - SLEDUJEME ONLINE

Hlídejte si náklady u svého brokera

Akciové indexy

Elliott waves

Backtesting, aneb jak testovat na historickych datech?

Zdravím nadšené FX tradery z tohoto regionu, pokud tedy jsou :-)..... dejte o sobě vědět...

TopForex zkušenosti

Burzovní grafy: Býčí kanonáda pokračuje, americké akcie pokračují v Trump rally

Obrat na SGD/JPY a iné exotiky

Kde hledat nápady na stavbu AOS

Válka na Ukrajině - SLEDUJEME ONLINE

Hlídejte si náklady u svého brokera

Akciové indexy

Elliott waves

Backtesting, aneb jak testovat na historickych datech?

Zdravím nadšené FX tradery z tohoto regionu, pokud tedy jsou :-)..... dejte o sobě vědět...

TopForex zkušenosti