Ticker Tape by TradingView

Fixní výnos: Zvyšovat či nezvyšovat? Toť otázka

Centrální banky si uvědomují, že více než rok trvající agresivní měnová politika nemusela k boji s inflací stačit. Finanční podmínky zůstávají uvolněné, vlády nadále provádějí expanzivní fiskální politiku a ekonomika nezpomaluje očekávaným tempem. Čeká nás další zpřísňování, které bude ve třetím čtvrtletí roku nadále vést k hlubší inverzi výnosových křivek. Další zvyšování úrokových sazeb by však nemuselo fungovat tak, jak bylo zamýšleno. Proto musí tvůrci měnové politiky zvážit aktivní rozpouštění bilancí centrálních bank s cílem zvýšit výnosy v dlouhé části výnosové křivky. S blížícím se koncem cyklu zvyšování výnosů budou trhy podnikových a státních dluhopisů poskytovat lákavé příležitosti v přední části výnosové křivky.

Centrální banky stojí před znepokojivým dilematem: mají splasknout bublinu vytvořenou více než desetiletým kvantitativním uvolňováním (QE), nebo jsou schopny bojovat s inflací, aniž by udělaly jakékoliv kroky?

Zvýšení úrokových sazeb o 500 bazických bodů ve Spojených státech a o 400 bazických bodů v Evropě nesplnilo očekávání centrálních bankéřů. Trh práce zůstává solidní a inflace je tvrdošíjně lepkavá a výrazně nad dvouprocentním cílem centrálních bank. Jediné, co dosud vyspělé centrální banky udělaly, bylo, že výnosové křivky přivedly k inverzi. Zatímco inverzní výnosová křivka ohrožuje společnosti s nedostatkem hotovosti, větší podniky nadále využívají nižších výnosů v dlouhé části výnosové křivky. Amazon může zvýšit dluh na 4,5 % a investovat do krátkodobých směnek za více než 5 %. Není třeba mnoho, abychom pochopili, že takové prostředí sazeb by vytvářelo špatné pobídky. Sen o tom, že boj proti inflaci nebude znamenat ohrožení finanční stability, ještě prohlubuje existující bublinu.

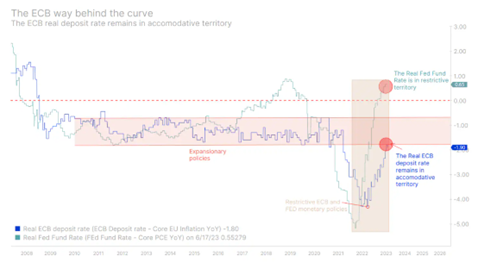

Celkově zůstávají finanční podmínky uvolněné. Národní index finančních podmínek upravený chicagským FEDem je záporný, což naznačuje, že finanční podmínky jsou v průměru volnější, než by obvykle naznačovaly současné ekonomické podmínky. Stejně tak reálná sazba Fedu se na konci března poprvé od listopadu 2019 dostala do kladných hodnot a restriktivního postoje dosáhla až po roce a 500 bazických bodech zvýšení sazeb. Na druhé straně ECB je výrazně pozadu s reálnou depozitní sazbou ECB v dolním pásmu, ve kterém se pohybovala před Covidem, kdy se ECB snažila stimulovat růst. Vlády přesto pokračují v rozmařilé fiskální politice, aby získaly voliče, a zvyšují tak tlak na nebezpečné inflační prostředí.

Cesta vpřed: aktivní kvantitativní utahování se stává vhodnějším než zvyšování sazeb

Přestože bylo kvantitativní uvolňování a rozvahy velkých centrálních bank oficiálně ukončeno, zůstává hlavním problémem lepivá inflace.

Společná rozvaha Federálního rezervního systému a ECB přesahuje $15 bilionů. V současné době obě centrální banky aktivně neprodávají své bilance, protože se rozhodly část svých splatných cenných papírů nereinvestovat. Nazývat takovou strategii "kvantitativním utahováním" je pro ně jen způsob, jak mluvit jestřábí řečí a chovat se holubičím způsobem. Vědí, že v boji proti inflačnímu strašákovi je třeba zvýšit dlouhodobé výnosy, a způsob, jak toho dosáhnout, je aktivně dezinvestovat své rozvahy, které jsou tvořeny dlouhodobými dluhopisy. Výsledek může být opačný, pokud se centrální banky rozhodnou zvýšit sazby nad očekávání. Čím vyšší je referenční sazba, tím pravděpodobněji začnou dlouhodobé výnosy státních dluhopisů klesat, protože trhy předpovídají hlubokou recesi. Takový krok by byl v rozporu s programem centrálních bank na zpřísňování měnové politiky.

Lze tedy očekávat, že cyklus zpřísňování sazeb ve druhé polovině roku skončí, neboť větší zvýšení úrokových sazeb, než jaké trhy očekávají, by spíše jen dále invertovalo výnosové křivky, než aby mělo výrazný dopad na inflaci.

Očekáváme, že s blížícím se koncem cyklu utahování měnové politiky začnou představitelé Federálního rezervního systému a ECB hovořit o snižování bilanční sumy. V tomto okamžiku se výnosové křivky začnou zvedat, což bude způsobeno růstem dlouhodobých výnosů. Přední část výnosové křivky by mohla začít klesat, protože trhy očekávají začátek cyklu snižování sazeb. Pokud se však očekávání snížení úrokových sazeb v budoucnu posunou dále, existuje šance, že zůstanou po určitou dobu podhodnoceny. Tato cesta je však méně jistá, neboť závisí na schopnosti tvůrců měnové politiky udržet na uzdě očekávání snížení sazeb a na schopnosti ekonomiky snášet období vyšší volatility. V tomto okamžiku očekáváme, že trh přejde od rizikových aktiv k bezrizikovým aktivům a praskne bublina vytvořená desetiletími kvantitativního uvolňování.

Očekáváme, že první centrální bankou, která ukončí cyklus zvyšování sazeb, bude Federální rezervní systém, zatímco ECB bude muset zvýšit sazby ještě několikrát, aby se reálná depozitní sazba ECB dále zvýšila. Bank of England možná bude muset v novém roce zvýšit úrokové sazby, čímž se ještě více odchýlí od svých kolegů.

Lákavý vstupní bod pro zájemce o příjem

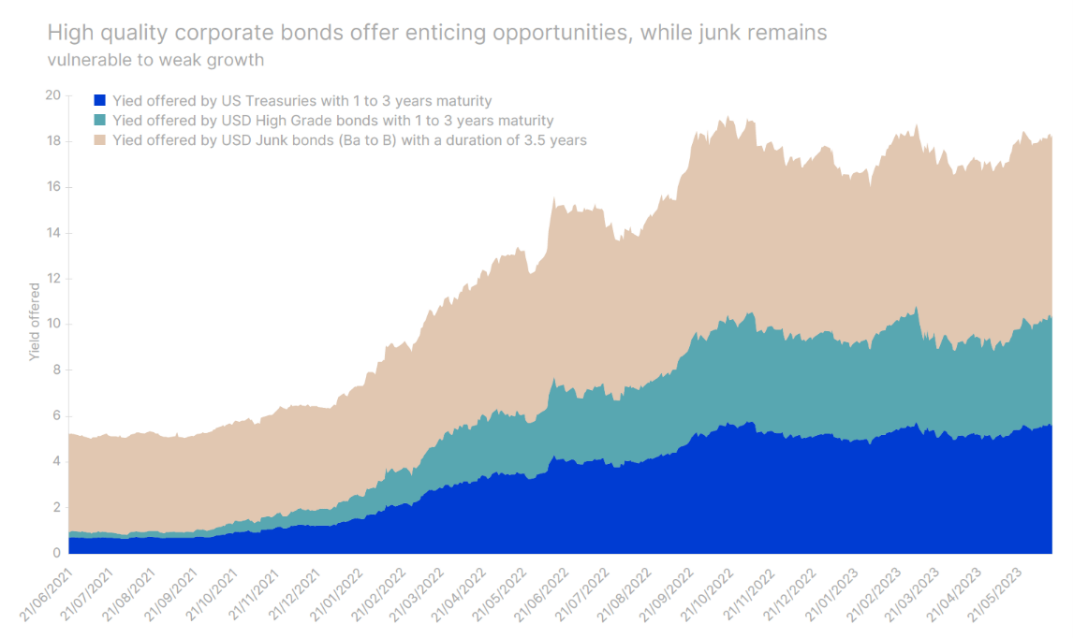

Investoři usilující o příjmy by se měli připravit na identifikaci vstupních bodů v době, kdy zpřísňování politiky centrálních bank vrcholí. Vzhledem k tomu, že vstupujeme do volatilního prostředí, bude klíčové vyvážit duraci a úvěrové riziko. Navíc vzhledem k tomu, že nejistota udržuje volatilitu na dluhopisových trzích na zvýšené úrovni, preferujeme udržování durace na minimální úrovni.

Trhy s krátkou durací, které jsou nejcitlivější na politiku centrálních bank, nabízejí nadprůměrné příležitosti k výnosům. I kdyby sazby v blízké budoucnosti dále rostly, výnosy, které nabízejí dluhopisy vysokého stupně, jsou pro investory typu buy-and-hold lákavé. Rozpětí, které nabízejí podniky investičního stupně se splatností od jednoho do tří let oproti americkým státním dluhopisům, činí 62 bazických bodů, přičemž průměrný výnos činí 5,04 %. Podle indexu Bloomberg US Aggregate Bond Index je to nejvyšší výnos, který dluhopisy vysokého stupně s tak krátkou splatností vyplácejí od roku 2007. Ještě pozoruhodnější je, že podnikové dluhopisy IG se splatností jeden až tři roky nabízely od roku 2007 do současnosti průměrný výnos 1,8 %.

Stejně tak vysoce bonitní eurové podniky se splatností od jednoho do tří let nesou výnos 4,43 %, což je nejvyšší výnos od Evropské státní krize v roce 2011, přičemž průměrný výnos za posledních patnáct let je o 280 bazických bodů vyšší.

Výnosy podnikových dluhopisů ve Spojeném království jsou mnohem vyšší než ve Spojených státech a v Evropě. Ačkoli pro investory typu buy-and-hold nemusí další zvyšování sazeb BOE představovat hrozbu, je důležité si uvědomit, že úvěrové riziko ve Spojeném království je vyšší než kdekoli jinde ve vyspělých ekonomikách kvůli nejistotě ohledně inflace a budoucí agendy měnové politiky. Proto je výběr třešniček v této oblasti ještě kritičtější.

Zdroj: Bloomberg Barclays Indexes, Saxo Group

Nejen podnikové dluhopisy nabízejí lákavé výnosy

Nedávné emise státních dluhopisů ukazují, že bezrizikové alternativy k trhu podnikových dluhopisů nebo dokonce akcií nabízejí dobré příležitosti. V červnu britský úřad pro správu dluhu (DMO) prodal pětileté dluhopisy s kupónem 4,5 % a výnosem 4,932 % (GB00BMF9LG83). To je nejvyšší nabízený kupon pětiletých dluhopisů od roku 2012 a nejvyšší výnos od roku 2008. Podobně americké ministerstvo financí vydalo v červnu dvouleté dluhopisy s kuponem 4,25 % (US91282CHD65). Také německý Bund prodaný v dubnu (DE000BU3Z005) platí kupón ve výši 2,3 %. To je docela ohromující, když si uvědomíme, že ještě před několika lety by platil kupón ve výši 0 % a poskytoval by investorům záporný výnos.

Zdroj: Bloomberg a Saxo Group

Umělá inteligence a trh s dluhopisy: velká deflace

V ekonomice s umělou inteligencí bude zvýšená produktivita a přesun pracovních míst prohlubovat příjmovou nerovnost. To se projevuje ve vyšších rozpočtových deficitech, protože vlády iniciují vzdělávací iniciativy a sociální záchranné sítě. S rostoucí nezaměstnaností a klesající inflací se měnová politika bude stávat uvolněnější a záporné sazby se mohou stát normou. Nový režim však bude spojen se zvýšenou volatilitou inflace. Aby se tomu předešlo, budou tvůrci politik motivováni k regulaci umělé inteligence a jejímu selektivnímu využívání, aby nezničili reálnou ekonomiku, což bude mít mírnější ekonomické dopady.

Autor: Althea Spinozzi, specialistka na dluhopisy Saxo Bank

Klíčová slova: Umělá inteligence | Durace | Barclays | QE | Zvyšování sazeb | Větší podniky | Zvýšení sazeb | Deflace | Bod | Ekonomické podmínky | Krize | Snižování sazeb | Zvyšování úrokových sazeb | Snížení sazeb | Saxo Bank | Americké ministerstvo | Podniky | Trh s dluhopisy | Emise státních dluhopisů | Investovat | Výnosové křivky | Měnové politiky | Inflace | Růst | Měnová politika | Podhodnocený | Centrální banky | Saxo Group | Americké ministerstvo financí | Aktivum | Cyklus zvyšování sazeb | Ekonomické dopady | TIM | Záporné sazby | Výnosy státních dluhopisů | Riziko | Vice | Výnos | Federální rezervní systém | Depozitní sazba | ECB | Výnosová křivka | Investoři | Společnosti | Trhy | Ministerstvo financí | Trh práce | Hold | Volatility | Emise | Politika | Trh | Utahování měnové politiky | Banky | Příležitosti | Kupón | Podnikové dluhopisy | Bloomberg | Zvýšení úrokových sazeb | 3М | Bilance | Nejvyšší výnos | ROCE | Amazon | Umělé inteligence | Příjmy | Ekonomika | Finanční podmínky | Sazba Fedu | Nejistota | Práce | Dluhopisy | Bank of England | Úrokové sazby | Výnosy | Saxo | Depozitní sazba ECB | Očekávání | Althea Spinozzi | Kvantitativní utahování | Buy-and-Hold | IG | Pro investory | Sazby | Kvantitativní uvolňování | Inverzní výnosová křivka | Snížení úrokových sazeb | Buy | Zpřísňování měnové politiky | Boj proti inflaci | Šance | Bund | Ekonomiky | Bond | Průměrný výnos | Bloomberg Barclays | Index | Fixní výnos |

Čtěte více

-

Fitch snížil Číně rating o jeden stupeň, varuje před netransparentností

Mezinárodní ratingová agentura Fitch Ratings snížila Číně hodnocení dlouhodobých závazků v domácí měně o jeden stupeň ... -

Fitch snížil rating Itálie a Španělska, důvodem zhoršení krize v Evropě

Dvě evropské země naráz se dnes staly terčem ratingové agentury Fitch kvůli zhor... -

Fitch snižuje rating Portugalska mimo investiční pásmo, výhled negativní. Problémem rozpočet, dluh a budoucnost ekonomiky

Hluboké fiskální nerovnováhy, vysoké zadlužení napříč všemi sektory ekonomiky a ... -

📣Fitch snižuje rating USA!

Agentura Fitch na začátku srpna všechny překvapila rozhodnutím snížit úvěrový rating USA z nejvyššího možného AAA na AA+. Stalo se tak poprvé za něco málo přes 10 let, kdy se ratingová agentura rozhodla snížit důvěryhodnost amerického dluhu, což vyvolalo omezené pohyby na trhu, ale zároveň značné pobouření amerických úřadů. Co stojí za rozhodnutím agentury Fitch? Rozhodnou se i další agentury přehodnotit své ratingy? Co to znamená pro trhy a měly by se potenciálních problémů obávat i další země? -

Fitch sráží rating 8 španělských regionů včetně Katalánska a Madridu. Možný vidí odchod Řecka, ne rozpad eurozóny

Ratingová agentura Fitch srazila rating osmi španělských regionů včetně oblasti Madridu či Katalánska, tvořícího pětinu ekonomiky země, které vládu požádalo o finanční pomoc se svými dluhy. Navíc ponechává negativní výhled a uvádí, že u nejslabších regionů ještě horšímu hodnocení brání pouze podpora centrální vlády. -

Fitch umístil kreditní rating USA na revizi.

Každý nový obchodní den na trhu poslední 2 týdni začíná s nadějí, že rozpočtový problém USA bude vyřešen, a a kongresm... -

Fitch: USA můžeme vzít „AAA“ rating příští rok, jako jediní nemají plán ozdravění financí

Spojené státy jako jediná země na světě, která se těší nejvyššímu ratingu „AAA“ ... -

Fitch varuje pred „kataklizmickým“ kolapsom eura

Euro po dvoch dňoch miernych prírastkov včera opäť klesalo. Dô... -

Fitch znižuje rating Portugalska

Ratingová agentúra Fitch práve zníži... -

Fitzpatrick z fondu George Sorose upřednostňuje ethereum před bitcoiny

V nedávném rozhovoru pro Bloomberg, Dawn Fitzpatrick, generální ředitel společnosti Soros Fund Management, předpověděl, že ethereum získá „větší trakci“ ve srovnání s bitcoiny. -

F.JP225 rollover

Dnes, na konci obchodního dne, nastane změna doby dodání podkladového futures kontraktu u instrumentu F.JP225. Výsl... -

Flash-crash a chýbajúci dolár

6. mája 2010 sa stalo niečo nepredvídateľné a pre mnohých hrozivé. V priebehu niekoľkých minút stratili najväčšie americké akciové indexy takmer 10% svojej hodnoty. Počas dňa sa ich cena vrátila späť, no pachuť tohto pohybu a nezodpovedané otázky ostali. -

Flash Crash na japonském jenu. NFP vysoko nad odhady.

V pondělí schválila italská vláda státní rozpočet na rok 2019. Původní návrh rozpočtu počítal se schodkem 2,4 % HDP, ale tento předložený návrh se nelíbil Evropské komisi, a tak nakonec italská vláda musela přijít s kompromisem a snížila schodek 2,04 % HDP. -

Flash crash poslal bitcoin z letošních maxim až pod 6200 dolarů, rychle se zotavuje

Na kybernetické měně bitcoin byl dnes zaznamenán prudký propad z čerstvě dosažených maxim posledních deseti měsíců nad 8300 dolary až pod hladinu 6200 dolarů. Podle prvních reakcí obchodníků neexistuje pro tak náhlý propad jednoznačný důvod, jde podle nich zřejmě o snahu vybrat zisky z dosavadního růstu ceny. Další dostupné informace hovoří o masívním prodejním příkazu na burze Bitstamp v objemu 5 tisíc BTC, který se postaral o krátkodobý propad virtuální měny až na 6178 dolarů, jak upozornila agentura Reuters, a vytvořil krátkodobou arbitrážní příležitost. Aktuálně se cena bitcoinu pohybuje kolem 7200-7300 USD. -

FLASH: ČNB zvyšuje úrokové sazby

Bankovní rada ČNB na svém dnešním jednání zvýšila dvoutýdenní repo sazbu (2T repo sazbu) o 25 bazických bodů na 1,25 %. Tento krok byl analytiky a ekonomy dle konsensu očekáván. Současně rozhodla o zvýšení lombardní sazby o 25 bazických bodů na 2,25 % a diskontní sazby o 20 bazických bodů na 0,25 %. Nově stanovené úrokové sazby jsou platné od 3. srpna 2018. -

FLASH - Erste Bank za tři čtvrtletí zvedla zisk o 54 pct na 1,18 mld. eur

Rakouská finanční skupina Erste Group Bank, která ovládá Českou spořitelnu, zvýšila za letošní první tři čtvrtletí čistý zisk o víc než 54 procent na 1,18 miliardy eur (31,9 miliardy Kč). Provozní výnosy klesly kvůli nízkým úrokovým sazbám o 2,6 procenta na 4,96 miliardy eur. Výsledky dnes banka sdělila ČTK. -

Flash: Euro k americkému dolaru nad 1,30 USD/EUR, těží z obav o zpomalení americké ekonomiky, ani výsledky US bank a GE nepřesvědčují zejména slabšími příjmy

Euro k americkému dolaru překročilo úroveň 1,300 USD/EUR na dosavadní denní maxima 1,3007 dolaru k ... -

FLASH: Euro padá pod 1,30 a je nejslabší od začátku roku

Strmé oslabování společné evropské měny nebere konce. Po včerejším oslabení o ví... -

FLASH: Euro padá pod 1,30, je nejslabší od začátku roku

Strmé oslabování společné evropské měny nebere konce. Po včerejším oslabení o ví... -

FLASH: Evropské trhy propadají ve strachu z šíření koronaviru

O řádově 4 procenta klesá v úvodu obchodování nového týdne italský akciový trh pod tlakem tří úmrtí a šíření koronaviru v zemi. Hlavní akciové indexy odepisují 2 až 3 procenta.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Základní strategie Prop Tradingu – jak získat velký účet

Jaký je nejlepší broker?

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Základní strategie Prop Tradingu – jak získat velký účet

Jaký je nejlepší broker?

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Denní kalendář událostí

Shrnutí jednání Bank of Canada

V USA týdenní změna zásob ropy

V USA spotřebitelská důvěra UoM

V USA cenový index PCE

Šéf SNB Thomas Jordan

Tisková konference Bank of Japan

Rozhodnutí o úrokové sazbě Bank of Japan

V Japonsku index CPI

V USA zásoby zemního plynu

V USA rozjednané prodeje domů

Shrnutí jednání Bank of Canada

V USA týdenní změna zásob ropy

V USA spotřebitelská důvěra UoM

V USA cenový index PCE

Šéf SNB Thomas Jordan

Tisková konference Bank of Japan

Rozhodnutí o úrokové sazbě Bank of Japan

V Japonsku index CPI

V USA zásoby zemního plynu

V USA rozjednané prodeje domů

Tradingové analýzy a zprávy

Akcie v USA posílily, nahoru je táhly velké technologické společnosti

Japonský jen se dostal na nové 34leté minimum, americký dolar po údajích o inflaci roste

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Pražská burza druhý týden v řadě oslabila, index PX klesl o 0,5 procenta

Pražská burza dnes klesla potřetí po sobě, dolů ji stáhly akcie Monety

Forex: ANZ doporučuje long na GBP/USD

Forex: Kurz koruny se v závěru týdne změnil pouze minimálně

Index spekulativního sentimentu 26.4.2024

Intradenní Price Action patterny na bitcoinu 26.4.2024

Swingové obchodování EUR/USD 26.4.2024

Akcie v USA posílily, nahoru je táhly velké technologické společnosti

Japonský jen se dostal na nové 34leté minimum, americký dolar po údajích o inflaci roste

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Pražská burza druhý týden v řadě oslabila, index PX klesl o 0,5 procenta

Pražská burza dnes klesla potřetí po sobě, dolů ji stáhly akcie Monety

Forex: ANZ doporučuje long na GBP/USD

Forex: Kurz koruny se v závěru týdne změnil pouze minimálně

Index spekulativního sentimentu 26.4.2024

Intradenní Price Action patterny na bitcoinu 26.4.2024

Swingové obchodování EUR/USD 26.4.2024

Blogy uživatelů

Korelace akcií a dluhopisů se blíží rekordu!

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Bitcoin po halvingu! Jaký bude vývoj? | Investiční Memento #73

Pohled do budoucnosti – měnové trendy (3. díl)

Akciové trhy v ohrožení? Očekávání o úrokových sazbách se mění!

Praktické okénko – ID obchod na cross měnovém páru

Multitimeframe analýza: 25.4.2024 Stříbro

Půl milionu za měsíc? I to je ve Fintokei možné

Kouzelník Musk znovu ovládl akciové trhy

Analýza S&P 500, GBP/USD, EUR/USD - Dolar na steroidech, akciové indexy klesají

Korelace akcií a dluhopisů se blíží rekordu!

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Bitcoin po halvingu! Jaký bude vývoj? | Investiční Memento #73

Pohled do budoucnosti – měnové trendy (3. díl)

Akciové trhy v ohrožení? Očekávání o úrokových sazbách se mění!

Praktické okénko – ID obchod na cross měnovém páru

Multitimeframe analýza: 25.4.2024 Stříbro

Půl milionu za měsíc? I to je ve Fintokei možné

Kouzelník Musk znovu ovládl akciové trhy

Analýza S&P 500, GBP/USD, EUR/USD - Dolar na steroidech, akciové indexy klesají

Forexové online zpravodajství

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Nezaměstnanost v Maďarsku klesla

Abbvie po čtvrtletních výsledcích klesá o 4 % 📃

USDJPY na nových 34letých maximech 📈

Reálné osobní výdaje na 0,5 %

Týden na akciových trzích: v Praze podividendový propad, ostatní trhy rostly

Forex: Region i euro posilují

US OPEN: Indexy Wall Street smazávají ztráty od otevření trhu 📌

BREAKING: Inflační očekávání UoM mírně rostou 🔔

DE40: Evropa chytá americký optimismus

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Nezaměstnanost v Maďarsku klesla

Abbvie po čtvrtletních výsledcích klesá o 4 % 📃

USDJPY na nových 34letých maximech 📈

Reálné osobní výdaje na 0,5 %

Týden na akciových trzích: v Praze podividendový propad, ostatní trhy rostly

Forex: Region i euro posilují

US OPEN: Indexy Wall Street smazávají ztráty od otevření trhu 📌

BREAKING: Inflační očekávání UoM mírně rostou 🔔

DE40: Evropa chytá americký optimismus

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

SP strieľa slepými nábojmi

Forex: Fed si nechává otevřená vrátka

BREAKING: Konečné údaje o inflaci v Německu v souladu s očekáváním

Makro: Poptávka na trhu hypoték USA rostla, MBA

Ranní komentář: Risk-off sentiment včera pomohl dolaru, dnes projev J. Powella

Forex: Koruna oslabila zpět k úrovním z konce minulého týdne

Týdenní výhled: EMU/Draghi, PMI, Ifo, USA/CPI, prodeje domů, Yellenová

Ranní komentář: Fed nepřekvapil a zvýšil sazby, Meta po výsledcích +6 %

FOREX Update: Australské maloobchodní tržby zaznamenaly v dubnu prudký obrat nahoru. Jsou příčinou jednorázové faktory, nebo se jedná o trend?

Pražská burza po pěti dnech oslabování dnes zakončila v plusu

SP strieľa slepými nábojmi

Forex: Fed si nechává otevřená vrátka

BREAKING: Konečné údaje o inflaci v Německu v souladu s očekáváním

Makro: Poptávka na trhu hypoték USA rostla, MBA

Ranní komentář: Risk-off sentiment včera pomohl dolaru, dnes projev J. Powella

Forex: Koruna oslabila zpět k úrovním z konce minulého týdne

Týdenní výhled: EMU/Draghi, PMI, Ifo, USA/CPI, prodeje domů, Yellenová

Ranní komentář: Fed nepřekvapil a zvýšil sazby, Meta po výsledcích +6 %

FOREX Update: Australské maloobchodní tržby zaznamenaly v dubnu prudký obrat nahoru. Jsou příčinou jednorázové faktory, nebo se jedná o trend?

Pražská burza po pěti dnech oslabování dnes zakončila v plusu

Blogy uživatelů

NZD/CAD: Očekávám konec konsolidace

Americká dezinflace dále živí optimismus

Přehled zajímavých obchodních příležitostí pro 25. týden

Technická analýza měnových párů EUR/USD a USD/JPY

Jak analyzovat akcie pomocí ukazatele P/B (P/BV)

Dárek k Vánocům

Dobíháš tramvaj? Nechoď na burzu!

Renesance akcií pokračuje, S&P 500 se přiblížil zásadní rezistenci

Co nového v Purple Trading – Q3 2021

Můj obchodní plán na další obchody

NZD/CAD: Očekávám konec konsolidace

Americká dezinflace dále živí optimismus

Přehled zajímavých obchodních příležitostí pro 25. týden

Technická analýza měnových párů EUR/USD a USD/JPY

Jak analyzovat akcie pomocí ukazatele P/B (P/BV)

Dárek k Vánocům

Dobíháš tramvaj? Nechoď na burzu!

Renesance akcií pokračuje, S&P 500 se přiblížil zásadní rezistenci

Co nového v Purple Trading – Q3 2021

Můj obchodní plán na další obchody

Vzdělávací články

Jaký je nejlepší broker?

Koronavirus - propady HDP a některých oborů, velké zadlužování

3 způsoby, jak zlepšit řízení pozic

Rozhovor: Snížení finanční páky se (nakonec) chystá

Podrobnější pohled na obchodní platformu xStation (2. díl)

Umění diverzifikace v tradingu

Fibonacci retracement a jeho využití v tradingu

Nejvýznamnější svíčkové formace – část I.

Technická analýza II. - trendy a trendline

Video seriál - obchodování MT4 a AOS

Jaký je nejlepší broker?

Koronavirus - propady HDP a některých oborů, velké zadlužování

3 způsoby, jak zlepšit řízení pozic

Rozhovor: Snížení finanční páky se (nakonec) chystá

Podrobnější pohled na obchodní platformu xStation (2. díl)

Umění diverzifikace v tradingu

Fibonacci retracement a jeho využití v tradingu

Nejvýznamnější svíčkové formace – část I.

Technická analýza II. - trendy a trendline

Video seriál - obchodování MT4 a AOS

Tradingové analýzy a zprávy

Index spekulativního sentimentu 27.1.2022

Zlato v silné konfluenční oblasti, tradeři připravují shorty

Aktuálně otevřené forex pozice 1.3.2024

Forex: Koruna mírně zpevnila k dolaru a stagnovala vůči euru

Forex: Technická analýza EUR/USD

Forex: Dlouhodobá short příležitost na GBP/JPY?

Swingové obchodování zlata 13.11.2017

Ceny ropy po úterním propadu dál klesají

EUR/JPY - Intradenní výhled 12.11.2020

Břidlicový boom i nadále negativní pro CAD

Index spekulativního sentimentu 27.1.2022

Zlato v silné konfluenční oblasti, tradeři připravují shorty

Aktuálně otevřené forex pozice 1.3.2024

Forex: Koruna mírně zpevnila k dolaru a stagnovala vůči euru

Forex: Technická analýza EUR/USD

Forex: Dlouhodobá short příležitost na GBP/JPY?

Swingové obchodování zlata 13.11.2017

Ceny ropy po úterním propadu dál klesají

EUR/JPY - Intradenní výhled 12.11.2020

Břidlicový boom i nadále negativní pro CAD

Témata v diskusním fóru

Jak eliminovat 80 % ztrátových obchodů?

Multitimeframe analýza: 16.6.2021 USD/CAD

FXstreet.cz - oznámení, novinky, připomínky

4 způsoby, jak se vyhnout ovlivnění nedávnými výsledky

Ztracená obchodní příležitost

FX Solutions, FXCM, CitiFX Pro

Signály

Da sa aj z nizkeho vkladu dosiahnut pravidelny zisk? Ano da... a manualne.

Volby USA 2020 - Trumpova vs. Bidenova politika a jejich možné dopady na trhy

GMT+3

Jak eliminovat 80 % ztrátových obchodů?

Multitimeframe analýza: 16.6.2021 USD/CAD

FXstreet.cz - oznámení, novinky, připomínky

4 způsoby, jak se vyhnout ovlivnění nedávnými výsledky

Ztracená obchodní příležitost

FX Solutions, FXCM, CitiFX Pro

Signály

Da sa aj z nizkeho vkladu dosiahnut pravidelny zisk? Ano da... a manualne.

Volby USA 2020 - Trumpova vs. Bidenova politika a jejich možné dopady na trhy

GMT+3