Malé připomenutí, jaká byla nálada na trhu na konci 2. kvartálu

Nálada na americkém akciovém trhu na konci 2. kvartálu připomínala divokou party, zejména na technologických akciích: akciové indexy S&P 500 i technologické indexy Nasdaq Composite a Nasdaq 100 si připsaly rekordní první pololetí a optimismus investorů se zdál bezbřehý.

Trh nicméně dával hned několik varovných znamení, která jsem uváděla v minulé analýze sentimentu. Která varovná znamení to byla?

- 1. varovné znamení: Medvědi byli donuceni kapitulovat, protože po půl roce usoudili, že evidentně nemá cenu bojovat s rozjetými býky. Vychýlení trhu do extrému je vždy varovné znamení.

- 2. varovné znamení: fenomenální růst táhlo zejména 7 technologických akcií: Apple, Microsoft, Alphabet, Amazon.com, Nvidia, Tesla a Meta Platforms, které tvořily 28% hodnoty amerického akciového indexu S&P 500, šest společností z této skupiny: Apple, Microsoft, Alphabet, Amazon.com, Nvidia a Tesla tvořilo dokonce přes 50% hodnoty akciového indexu Nasdaq 100, který kvůli této poměrně výjimečné situaci prošel ke konci července rebalancem, aby se váha těchto pár společností na výkon indexu snížila.

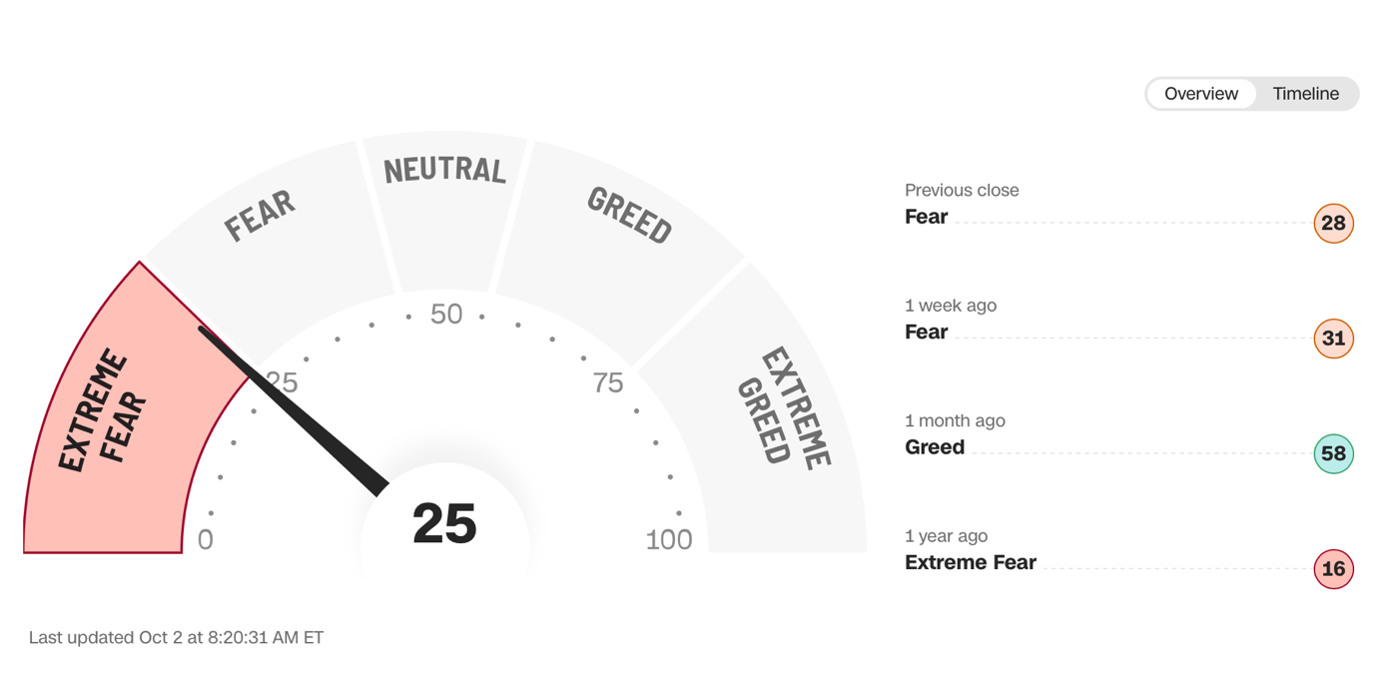

- 3. varovné znamení: CNN Fear and Greed Index vykazoval poměrně vysoké hodnoty: pohyboval se nad 80 bodů, v pásmu extrémní chamtivosti.

Veřejná potupa Wall Street analytiků

Ještě v červenci se zdálo, že optimisté si nehodlají kazit náladu. Velmi mě zaujal článek, který vyšel 21. července 2023 na Bloomberg (zdroj ZDE).

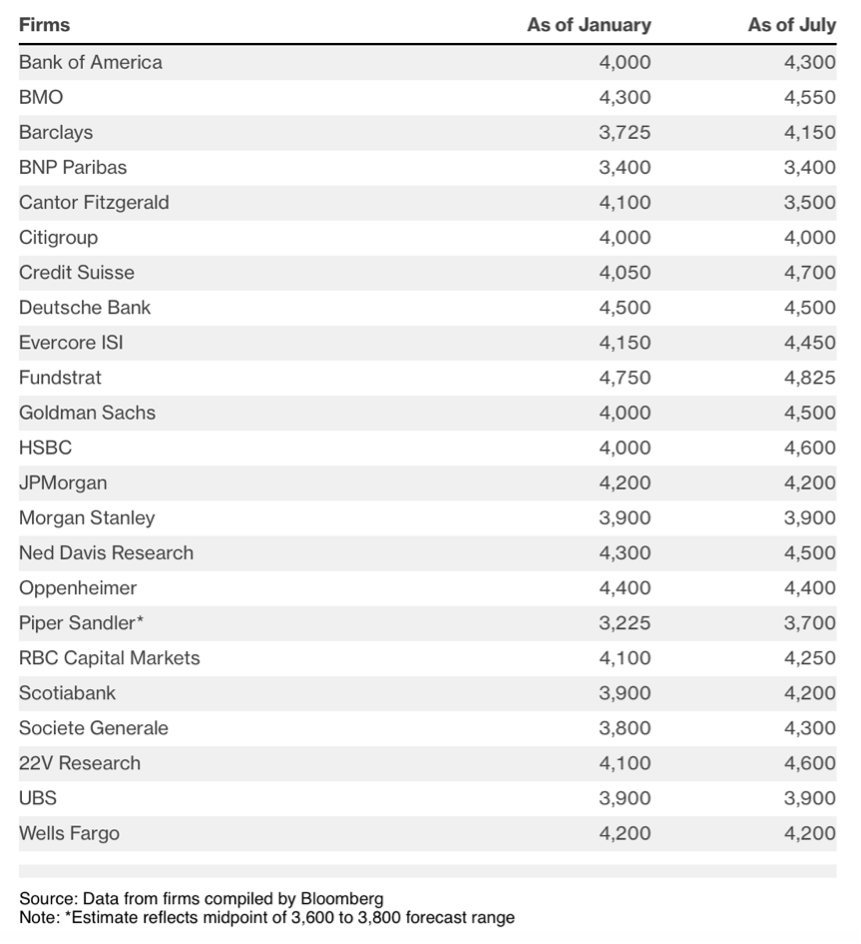

Článek uváděl odhady hlavních TOP Wall Street analytiků ohledně vývoje indexu S&P 500 v roce 2023. V lednu, kdy vládl obecný pesimismus, většina analytiků očekávala, že index S&P 500 v roce 2023 poměrně významně poklesne.

Růst indexů v 1. pololetí však překvapil drtivou většinu investičních profesionálů, což vedlo k poměrně zajímavé situaci: TOP analytici byli donuceni „stáhnout gatě“ a upravit (rozumějme navýšit) svoje odhady, kde vidí hodnotu indexu S&P 500 na konci roku 2023.

Pro zajímavost uvádím tabulku, která v prvním sloupci uvádí lednové odhady hodnoty indexu S&P 500 na konci roku, a v druhém sloupci červencové odhady hodnoty indexu S&P 500 na konci roku.

Jak to vše souvisí s aktuálním sentimentem?

Proč se zabývat červencem, když je začátek října? Vývoj o prázdninách byl velmi zajímavý pro kontext toho, jaký je aktuální sentiment na americkém akciovém trhu. Ten je totiž o poznání jiný, než byl na konci minulého kvartálu.

Vše totiž nasvědčuje tomu, že divoká party se chýlí ke konci. Na konci července akciové indexy S&P 500 a Nasdaq 100 dosáhly svých letošních maxim, od té doby prochází korekcí a aktuálně poklesly o cca 7 %.

Je zřejmé, že ti, co se na akciové party v 1. pololetí nejlépe pobavili, o prázdninách z party odešli, tedy shrábli zisky a stáhli se z trhu.

Je otázka, jestli je současná korekce jenom oddychová pauza před další rally nebo je to neklamné znamení, že dobrá nálada akciový trh definitivně opouští a party skončila.

Jaký je tedy aktuální sentiment na americkém akciovém trhu?

Mnohé nasvědčuje tomu, že sentiment se o dost zhoršil a začíná být negativní. Zdá se, že investorům začíná pomalu docházet, že pro další raketový růst akcií není v ekonomice fundament.

K závěru, že sentiment je negativní, mě vede hlavní faktor, a tím je zhoršení dostupnosti úvěrů a obecně zhoršení dostupnosti a množství peněz.

#1 – Zhoršení dostupnosti úvěrů neboli úvěrové okno se zavírá

Myslím si, že úrokové sazby, které zůstanou vyšší a déle, než se předpokládalo, teprve začnou zarývat svoje zuby. Mraky společností běžně financuje svůj růst nebo chod půjčenými penězi, ať už se jedná o peníze od bank nebo z dluhopisů, které tyto společnosti vydávají.

Náklady na takové financování představují úroky: s aktuálními rekordně vysokými úroky se dluhové financování značně prodražuje a očekává se, že řada společností bude mít problémy vůbec vydělat dost peněz na zaplacení úroků. Třeba agentura Fitch očekává, že řada společností nebude schopna splatit své půjčky už na konci letošního roku.

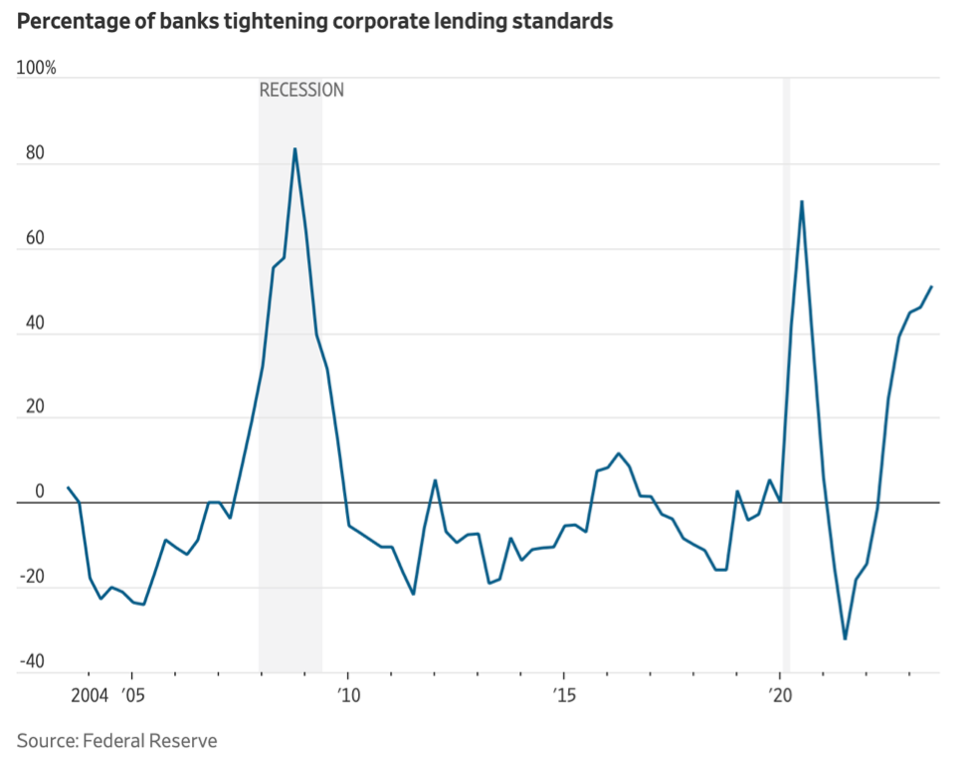

Ruku v ruce s tím jdou podmínky bank na poskytování úvěrů společnostem, které jsou aktuálně velmi přísné a které řadě společností velmi komplikují to, aby současný dluh refinancovaly nebo splatily novou půjčkou.

Níže je velmi zajímavý obrázek z Wall Street Journal, který zobrazuje procento bank, které zpřísňují podmínky pro poskytování úvěrů a jak je z obrázku patrné, počet těchto bank je značně nad dlouhodobým průměrem.

V této souvislosti se mi vybavují myšlenky z knihy Howarda Markse „Ovládněte tržní cykly a zvýšíte své investiční zisky“: jakmile se zásadně zpřísní podmínky, za kterých banky poskytují úvěry, tedy dojde k tomu, co Howard Marks nazývá „zavírá se úvěrové okno“, je to jeden z důležitých příznaků, že je ekonomický cyklus v sestupné fázi.

Osobně se domnívám, že jsme teprve na začátku sestupné trajektorie a že jízda dolů ještě přijde s tím, jak se dopady vysokých úrokových sazeb budou projevovat postupem času.

#2 – Velmi malý počet nových IPOs

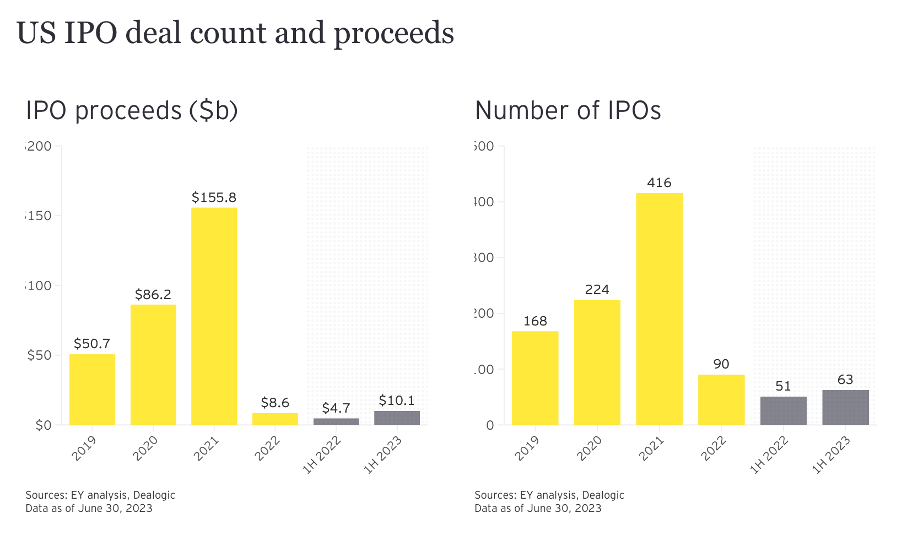

Již jsem zmiňovala, že ačkoli americké akciové indexy v letošním 1. pololetí rostly, bylo to díky pár společnostem, které indexy táhly nahoru, celkový akciový trh rozhodně nebyl v tak bujaré náladě.

Ne příliš pozitivní sentiment krásně reflektuje i počet nových IPOs neboli společností, které se svými akciemi vstupují na burzu. Letošní rok je z hlediska počtu nových IPOs v USA velmi chudý, jak ukazuje tabulka níže, a to jak podle počtu nových IPOs, tak podle množství peněz, které byly prostřednictvím IPOs získány. Pro mě osobně je z grafů zcela zjevná neochota investorů dávat peníze do nových, potenciálně rostoucích, ale zároveň rizikových společností.

Zdroj: https://www.ey.com/en_us/ipo/1h-2023-ipo-market-trends

#3 – Jak si vede tým velkých společností versus tým malých společností

Většina investorů ráda sleduje hlavně akciové indexy S&P 500 či indexy Nasdaq Composite nebo Nasdaq 100, ve kterých jsou obsaženy ty největší americké společnosti.

Je ale zajímavé porovnat, jak si vede tým těchto „velkých společností“ ve srovnání s týmem „malých společností“, které reprezentuje například index Russell 2000, ve kterém je zahrnuto 2000 společností s malou tržní kapitalizací (zvaných small-cap, kam spadají společnosti s tržní kapitalizaci od 250 milionů dolarů do 2 miliard dolarů).

Na obrázku níže je srovnání výkonu obou indexů za období od 1. ledna 2019 do 2. října 2023. Výkon indexu S&P 500 je znázorněný černou čárou, výkon indexu Russell 2000 je znázorněný fialovou čárou.

Už od roku 2022 index Russell 2000 zaostává svým výkonem za indexem S&P 500, nicméně v letošním roce se náskok S&P 500 ještě zvýšil.

Je zjevné, že akciím menších společností se zas až tak nedaří, což pro mě osobně je poměrně varovné znamení, protože se domnívám, že tyto menší společnost mohou o dost hůře snášet vysoké úrokové sazby a zhoršené dluhové podmínky, o kterých jsem psala výše.

#4 - CNN Fear and Greed Index

Výčet ne příliš radostných informací dokresluje můj oblíbený CNN Fear and Greed Index, který mapuje sentiment trhu a který je aktuálně na hodnotě 25 neboli na hodnotě extrémní strach. Pro zajímavost, na začátku července, kdy jsem psala článek o sentimentu akciového trhu na konci 2. kvartálu, byl CNN Fear and Greed Index na hodnotě 80, tedy extrémní chamtivost. Tomu se tedy říká razantní pokles nálady během relativně krátké doby.

Zdroj obrázku: https://edition.cnn.com/markets/fear-and-greed

Výhled na 4. kvartál 2023

Za mě osobně je stále na místě velká opatrnost, já osobně se aktuálně nehodlám pouštět do velkých nákupů akcií.

Položila jsem si otázku, co by se mělo stát, aby se akciová party znovu ve 4. kvartálu rozjela a napadají mě tyto hypotetické důvody:

- Výsledková sezóna za 3. kvartál a výhledy na další období budou „wow“ a většina společností, těch velkých i menších, překoná odhady analytiků.

- FED v listopadu oznámí, že už letos nenavýší úrokové sazby (ačkoli trh předpokládá, že ještě k jednomu navýšení zřejmě dojde).

- FED oznámí, že začne uvolňovat svoji politiku a snižovat úrokové sazby například již na začátku roku 2024 (ačkoli se první uvolnění očekává až v druhé polovině roku 2024).

- Přijde nějaká nečekaná událost, která FED donutí pumpovat do trhu peníze.

Asi jste si podobně jako já u všech bodů v duchu řekli, že to se sotva stane, takže mě nenapadá žádný pádný důvod, který by vedl k nové vlně nákupního optimismu.

Domnívám se tedy, že současný pokles indexů o cca 7% je pouze začátek větší korekce, ačkoli je třeba uvést, že po letošním prudkém růstu je korekce na místě. Zejména přehřáté technologické akcie zjevně potřebují upustit páru, trochu zkrotit svůj divoký růst a snížit přemrštěné valuace.

Tak uvidíme, co nám 4. kvartál přinese za překvapení. Osobně se také těším na to, až se 31. prosince kouknu, na jaké hodnotě skončil index S&P 500 a jak se trefili TOP Wall Street analytici se svým revidovaným červencovým odhadem.

Marika Čupa

Disclaimer: Dle čeho určuji sentiment amerického akciového trhu?

Analýza sentimentu amerického akciového trhu je takové moje malé osobní cvičení v „nacítění se na trh“ a naladění se na jeho sentiment. Při analýze vycházím primárně z toho, v jakém tónu píšou o akciovém trhu zahraniční finanční média (Bloomberg, Wall Street Journal a Finance Yahoo), v potaz beru grafy třech hlavních amerických akciových indexů, tedy Dow Jones Industrial Average (DJIA), S&P 500 a Nasdaq 100, které sleduji denně. Dále sleduji index strachu VIX a výsledky velkých amerických korporací – jak ty finanční, tak například zprávy o propouštění zaměstnanců, zavírání či otevírání nových továren apod.

Je zcela přirozené, že různí lidé vnímají věci různým způsobem, a to platí zejména pro něco tak subjektivního jako je sentiment trhu. Pokud tedy náladu na trhu vnímáte jinak, je to naprosto v pořádku, naopak to berte jako vaše vlastní cvičení, jak se „nacítit se na trh“.

Zdroje:

- https://www.wsj.com/finance/rising-loan-costs-are-hurting-riskier-companies-3e65f818?reflink=integratedwebview_share

- https://www.wsj.com/personal-finance/interest-rates-investing-mortgage-banks-real-estate-debt-ca87c251

- https://edition.cnn.com/markets/fear-and-greed

- https://www.ey.com/en_us/ipo/1h-2023-ipo-market-trends