Ticker Tape by TradingView

Odstartují výsledky bank překvapením?💥

Co očekávat od výsledkové sezóny na Wall Street? 🔎

Během obvykle klidného prázdninového období se na akciovém trhu očekává mimořádně zajímavý konec července a srpna, díky výsledkové sezóně za 2. čtvrtletí 2023. Od těchto výsledků by se mohl odvíjet sentiment na trzích v druhé polovině roku. Slabší výsledky bankovního sektoru navíc mohou ovlivnit revizi dalšího zpřísňování politiky FEDu. Bude poslední čtvrtletí stejně úspěšné jako to předchozí? Uvidíme ve výsledcích a prognózách firem dopad vyšších úrokových sazeb?

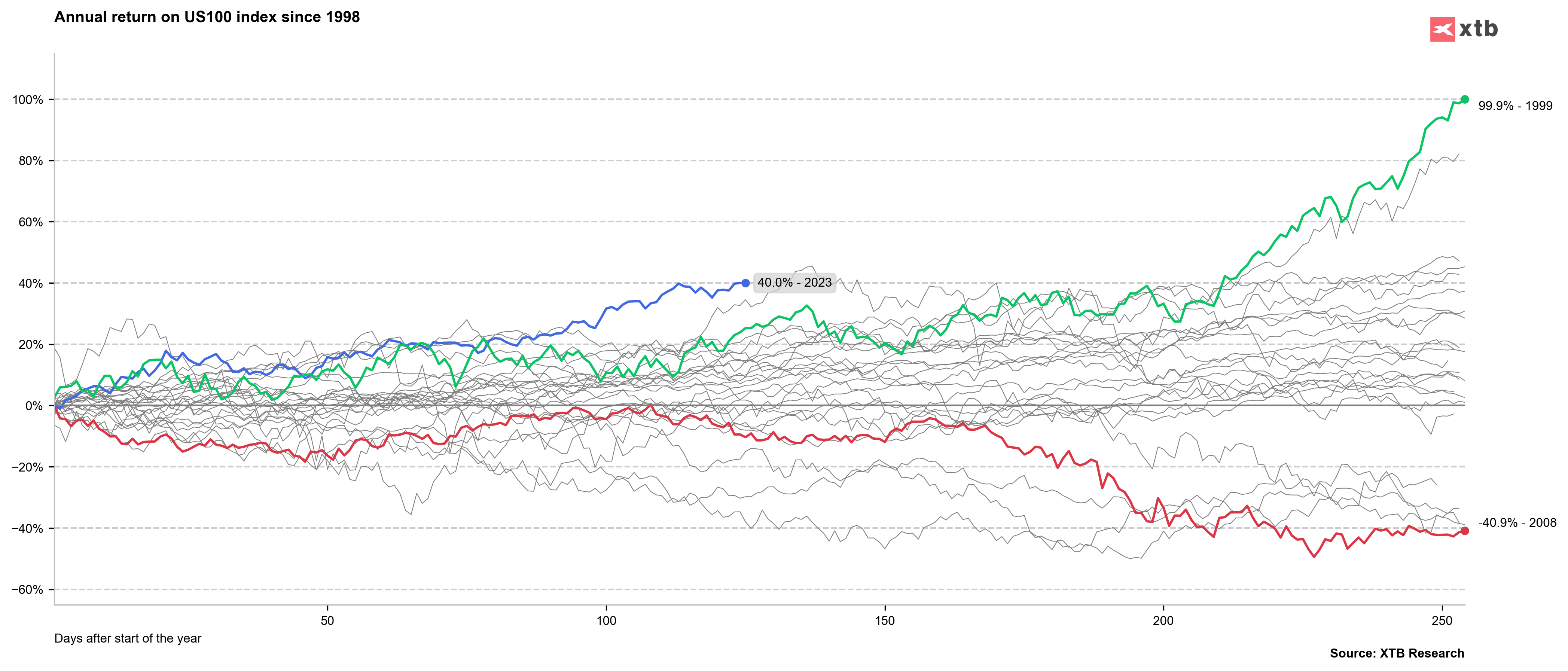

První polovina letošního roku byla z hlediska výnosů na Nasdaqu (US100) rekordní na pozadí historických let. Index technologických společností dosáhl solidního 40% růstu. Pokud by s takovým výnosem skončil i letošní rok, zařadil by se mezi pět let s nejlepší mírou výnosu, a to v prostředí tak vysokých úrokových sazeb.

První polovina letošního roku byla z hlediska výnosů na Nasdaqu (US100) rekordní na pozadí historických let. Index technologických společností dosáhl solidního 40% růstu. Pokud by s takovým výnosem skončil i letošní rok, zařadil by se mezi pět let s nejlepší mírou výnosu, a to v prostředí tak vysokých úrokových sazeb.

Trhy jsou optimistické po mimořádně dobrých výsledcích za první čtvrtletí, které trh překvapily a vedly k vysokým výnosům indexů. Očekávání investorů pro druhé čtvrtletí proto mohou být vysoká, což by mohlo položit základy pro případné zklamání. Dopad vyšších úrokových sazeb je vždy opožděný a posun může trvat od několika měsíců až po 1-2 roky. V následujících týdnech zjistíme, zda vysoké sazby začaly odčerpávat likviditu z bilancí společností. Navzdory slabším makroekonomickým údajům a četným problémům Wall Street nadále vykazuje značnou sílu. Ospravedlní však výsledky společností další růst po rekordním prvním pololetí letošního roku z hlediska růstu?

Co ukáží výsledky?

Při pohledu na tvrdá data se zdá, že vyhlídky nejsou tak chmurné. Některé společnosti již zveřejnily zprávy za 2. čtvrtletí 2023 a výsledky jsou zatím povzbudivé - společnosti v průměru překonaly odhady o +3 %. Podle prognóz agentury Bloomberg se očekává, že uplynulé čtvrtletí bude třetím čtvrtletím v řadě s meziročním poklesem čistého zisku. Zároveň se očekává, že půjde o poslední čtvrtletí s negativní dynamikou. Počínaje posledním čtvrtletím roku 2022 byla meziroční dynamika -0,1 %, -7,5 %, resp. V následujícím čtvrtletí, tj. ve 3. čtvrtletí 2023, se očekává, že průměrný čistý zisk společností z indexu S&P 500 vzroste meziročně o 0,3 %.

Banky ve stínu systémové krize

Pokud se přesuneme k jednotlivým sektorům, pozornost investorů se bude soustředit na výsledky technologických společností a bankovního sektoru. Tento sektor zahájí výsledkovou sezónu tento pátek. Finanční zprávy předloží významné banky, jako jsou JPMorgan Chase & Co, Citigroup Inc a Wells Fargo & Co. Podle prognóz analytiků se očekává, že vyšší úrokové sazby v uplynulém čtvrtletí podpoří výsledky bankovního sektoru z hlediska úrokových výnosů a vyváží slabost divizí investičního bankovnictví a obchodování. Celkové prognózované bankovní příjmy by měly vzrůst o 13,2 %. Vyšší příjmy však neznamenají vyšší zisky. Marže bank jsou omezené, protože úspory jsou přesouvány za účelem dosažení lepšího úročení vkladů. Mezi sledované pozice bude patřit tempo čistého odlivu vkladů a zpomalení poskytování úvěrů, zejména pokud jde o regionální banky. Níže jsou uvedeny prognózy pro tři přední banky:

JP Morgan: očekává se, že banka dosáhne celkových příjmů ve výši 39,3 miliardy USD, což představuje 28% meziroční nárůst, a čistý zisk vzroste o téměř 42 % na 12,2 miliardy USD.

Citigroup: v tomto případě se očekávají horší výsledky v meziročním srovnání. Čistý zisk by měl klesnout o 35 % na 2,82 miliardy dolarů. Celkově se očekává zisk na akcii ve výši 1,3 USD (v prvním čtvrtletí to bylo 2,19 USD). Hlavním faktorem špatných výsledků by měly být malé zisky z obchodování s dluhovými nástroji.

Wells Fargo & Co: Podle analytiků by Wells Fargo měla patřit mezi banky s nejlepšími výsledky v meziročním srovnání. Zisk na akcii by měl vzrůst o 53 % na 1,13 USD.

Bankovní krize z poloviny prvního čtvrtletí letošního roku se zdá být překonána. Banky však nyní mohou čelit riziku dodatečných kapitálových požadavků navržených Barrem z FEDu. Návrh by snížil hranici pro kapitál ze 700 miliard dolarů na 100 miliard dolarů v aktivech. Více bank by muselo splňovat přísnější pravidla pro kapitál založený na riziku, což by od nich vyžadovalo alokaci zdrojů na zajištění souladu s předpisy, což by mohlo v krátkodobém horizontu snížit ziskovost. Přestože tato opatření mají za cíl posílit bankovní systém, mohou dočasně ovlivnit finanční zisky. V dlouhodobém horizontu však umožní vybudovat odolnější systém, snížit rizika a podpořit růst.

Technologické výsledky spouštějící pokles Wall Street?

Technologický sektor byl v posledních měsících hlavní hnací silou euforického růstu indexů S&P 500 a Nasdaq. Zisky byly taženy optimistickými prognózami polovodičového sektoru a boomem řešení umělé inteligence a hardwaru potřebného k trénování modelů. Vysoké ocenění a koncentrace zisků v několika předních společnostech s velkou kapitalizací činí tento sektor obzvláště zranitelným vůči zklamání investorů, a to i v případě objektivně uspokojivých výsledků. A podle odhadů jsou očekávání nastavena poměrně vysoko.

Očekává se, že společnost Alphabet si udrží svou sérii dobrých výsledků s vyšším ziskem na akcii jak mezičtvrtletně, tak meziročně. Předpokládaný zisk na akcii činí 1,32, což je meziročně o +9,2 % více. Očekává se také zvýšení tržeb společnosti o +4,3 % na 72,7 miliardy USD. Na druhou stranu odhady analytiků pro Microsoft počítají s ještě vyšším, až +6,9% meziročním růstem tržeb na 55,5 miliardy USD a +14,7% zvýšením zisku na akcii na 2,56 USD.

Společnost, která má šanci získat pozornost všech investorů, je však Nvidia. Není to náhoda. Připomeňme, že před nedávnem vzbudila pozornost médií skutečnost, že na vlně euforie kolem umělé inteligence kapitalizace společnosti překročila prestižní hranici 1 bilionu dolarů. Vedení společnosti se rozhodlo, že se tato značka stane skutečným centrem umělé inteligence, a aplikace produktů Nvidia jsou vidět dokonce i v oblasti objevování léčiv. Za velkolepými sliby stojí také velká očekávání. Konsensus předpokládá, že upravený zisk na akcii společnosti dosáhne 2,05 USD na akcii, což je o 301 % více než před rokem. Tržby by měly dosáhnout 11 miliard dolarů (+64,5 % r/r). Zajímavé je, že dynamika růstu se má projevit i v samotných čtvrtletních údajích (EPS +87 %; tržby +53 %). Očekávání jsou tedy vysoká a čas ukáže, zda tato čísla najdou oporu ve faktech.

Závěr

Výsledková sezóna má šanci stát se klíčovou událostí pro sentiment v druhé polovině letošního roku. Existuje mnoho otazníků a ještě více potenciálních odpovědí. Jedno je jisté, trh bude pozorně sledovat příchozí údaje a aktivní investoři by měli zachovat zvláštní ostražitost, protože tato výsledková sezóna může přinést mnoho extrémních emocí.

Bartosz Mętrak, Mateusz Czyżkowski

XTB Research

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A. organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.

Klíčová slova: Velká očekávání | Vice | Vysoké sazby | Dynamika růstu | Komise v přenesené pravomoci (EU) | Komise v přenesené pravomoci | Marketingová komunikace | Upravený zisk | Miliardy USD | 3М | Výsledky společnosti | Společnost | Pozornost | Minulá výkonnost | Úročení | Opatření | Společnosti | Náhoda | Koncentrace | Nařízení | Nvidia | Společnost XTB | Malé zisky | Ocenění | Vysoké ocenění | Vedení společnosti | Sentiment na trzích | JDE | Umělé inteligence | CL | Předpokládaný zisk | Úspory | Úročení vkladů | Údaje | Růst | Další růst | JPMorgan Chase & Co | Zisk společnosti | Situace | Pokles | Trhy | 100 miliard dolarů | Výsledkové sezóny | Komunikace | Poradenství | Ziskovost | US100 | Prognózy | Technologický sektor | Vyhlídky | Miliardy | Čistý zisk | Vyšší úrokové sazby | Finanční situace | Poskytování úvěrů | XTB Research | Výsledky bank | Odhady analytiků | Očekávání investorů | Podnikání na kapitálovém trhu | MiFID II | Zklamání investorů | Očekávání | Alphabet | Příjmy | Krize | Bankovní systém | Bankovní krize | Konsensus | Kapitalizace | Zajištění | S&P | Miliardy dolarů | JPMorgan Chase | Pozornost investorů | Bankovnictví | Podnikání | Microsoft | Wells Fargo | Komise | Tržby | Zisky | Předpověď | Zprávy | Trh | JP Morgan | Investiční doporučení | Investiční | Banka | Investiční strategie | Index | EPS | Výsledky | Euforie | Zisk | EU | Investoři | XTB | Citigroup | JPMorgan | Obchodování | USD | Doporučení | Banky | Úrokové sazby | Zisk na akcii | Wall Street | Výkonnost | Sentiment | S&P 500 | Riziko | Pozice | Marže | MIFID | Bloomberg | Sazby | Kapitál | Rizika | Výsledková sezóna | Nasdaq |

Čtěte více

-

Odraz zlata brzy skončí

Cena zlata se v grafu H1 obchoduje v červených číslech. Krátkodobě se sice odrazila ode dna, ale tlak medvědů je stále silný. V době psaní článku se obchoduje na úrovni 1 860. Po masivním poklesu se dočasný odraz tak nějak očekával. Přesto by mohlo jít jen o přechodný odraz. -

Od rizika raději dál - nebo snad ne?

Poté, co se v rámci EU podařilo dosáhnout dohody o tom, jak do budoucna přistupovat k řešení krizí eur... -

Od roku 2023 budou kryptoměny v Uzbekistánu jen na licencovaných burzách

Další z řady konkrétních řešení regulace kryptoměn lze vidět ve Středoasijské republice Uzbekistánu, kde se sám prezident Shavkat Mirziyoyev vložil do místní regulace digitálních aktiv a stanovil jasný postup pro regulační a licenční společnosti, které chtějí v Uzbekistánu podnikat. Jak bude země postupovat a na co se místní podnikatelé nemohou či mohou těšit. -

Od septembra sa situácia otočila, korelácia EURUSD s akciami sa zmenila na pozitívnu

V posledných mesiacoch sme boli na EURUSD svedkami neobvyklej situácie – pár bol negatívne korelovaný s vývojom na akc... -

Odstartovala lavina žádostí "ochrany před věřiteli". Jde o začátek kolapsu velkých firem?

Nemuseli jsme čekat příliš dlouho, než odstartoval řetězec oznámení o tom, že velké společnosti, které fungují celá desetiletí, žádají o ochranu před věřiteli, případně přistupují k restrukturalizacím. Důsledky související s oslabením ekonomiky kvůli pandemii COVID-19 si tak postupně vybírají svou daň. A to navzdory snaze států pomoci co nejvíce firmám prostřednictvím stimulace ekonomiky a poskytnutí státní podpory. -

Odstartuje Jackson Hole debatu o r*?

Tak jako ECB má “svoji” portugalskou Sintru, tak Fed má “svoje” Jackson Hole v Kansasu. Jde o tradiční slet amerických centrálních bankéřů a akademiků, z něhož čas od času zaznívají extrémně důležité vzkazy týkající se budoucího nastavení měnové politiky. Pro finanční trhy je Jackson Hole odehrávající se vždy na konci srpna příležitostí k tomu, aby po letním útlumu zbystřily pozornost, neboť s novým školním rokem se obchodování rozjede naplno. -

Odstartují akcie Alcoa výsledky firem pozitivn??

Dnes po uzav?ení trhu v USA bude jako první spole?nost z indexu S&P 500 reportovat výsledky za první kvartál producent... -

Odstartují akcie Alcoa výsledky firem pozitivně?

Dnes po uzavření trhu v USA bude jako první společnost z indexu S&P 500 reportovat výsledky za první kvartál producent... -

Odstartují akcie Alcoa výsledky firem pozitivně?

Dnes po uzavření trhu v USA bude jako první společnost z indexu S&P 500 reportovat výsledky za první kvartál producent... -

Odstartují indexy nákupních manažerů v eurozóně chuť k riziku?

Evropské akciové trhy v pátek otevřou na nezměněné úrovni poté, co asijské obchodování proběhlo smíšeně. -

Odstávka druhé bloku Dukovan se prodlouží

Společnost ČEZ posunula termín zprovoznění druhého bloku Jaderné elektrárny Dukovany z poloviny července na začátek září. Odstávka druhé bloku Dukovan se kvůli nutné opravě protáhne, jak informoval mluvčí společnosti ČEZ Jiří Bezděk. -

Odstávka kolínské automobilky Toyota potrvá nejméně do poloviny září

Neplánovaná odstávka v kolínské automobilce Toyota Motor Manufacturing Czech Republic potrvá i příští týden, minimálně do pátku 15. září. Auta se v Kolíně přestala vyrábět 22. srpna. Důvodem jsou chybějící plastové díly, které dodává společnost Novares CZ Zebrak. Její výrobní a skladovací prostory v Žebráku na Berounsku zničil v polovině srpna požár. Podle automobilky se zatím nepodařilo obnovit výrobu u dodavatele, jasný není ani termín výroby aut v Kolíně. Na dotaz ČTK to dnes uvedl mluvčí automobilky Tomáš Paroubek. -

Od stimulu k masakru

Pred tromi týždňami sľúbil nový americký prezident, že o dva týždne oznámi „niečo fenomenálne“ v daňovej oblasti. Takmer všetci čakajú veľké daňové úľavy v korporátnej sfére a súkromnej sfére. Optimizmus investorov však môže byť na vrchole. Možno nebude trvať dlho a trh zistí, že z fiškálnych stimulov sa môže stať fiškálny masaker. -

Odstup Ruska od obilné dohody = problémy s jeho vývozem

Rusko informovalo o tom, že Ukrajina učinila masivní letecké a námořní údery bezpilotními letouny na infrastrukturu a lodě Černomořské flotily Ruské federace. -

Od Trumpa cez lode až k Deutsche Bank

Hlasy vo swingových štátoch ako Pensylvánia, Michigan či Wisconsin sa budú prepočítavať. Bude sa zisťovať, či v spočítavaní neprišlo k manipulácii. Ak sa nič nezmení, treba sledovať vplyv Trumpa na svetovú ekonomiku cez lodných prepravcov. Pretože, svetová ekonomika sa začína ozývať. -

Odvaha investorů má trhliny a odpolední vývoj budí pochybnosti. Euro drží směr vzhůru

Pondělí začalo za zlepšené tržní nálady, které prospěly příznivé zprávy týkající se zahraničního obchodu. USA s Čínou by měly být svolnější k vzájemnému vyjednávání, než naznačila série silných slov a postojů z poslední doby. Nasvědčuje tomu i zvažovaná cesta ministra financí Mnuchina do Číny v zájmu zahájení jednání. -

Odvážný Draghi a ECB jsou pozitivní zprávou pro trhy, banky, ale i reálnou ekonomiku

Podle odborníků z Fidelity International je včerejší rozhodnutí Evropské centrální banky a jejího guvernéra Maria Draghio velmi odvážné a nečekané... -

Odvětví péče o domácí mazlíčky může investory ochránit před recesí

Pro investory, ať už jsou majiteli domácích mazlíčků, nebo ne, může být průmysl s péčí o domácí mazlíčky, stojí za to sledovat v této neklidné době. Trh s péčí o domácí zvířata roste stabilně tempem více než 6 % ročně. Celosvětově vzrostl z 216 miliard dolarů v roce 2020 na 232 miliard dolarů v roce 2021. Pokud toto odhadované meziroční tempo růstu zůstane stabilní, vyšplhá se toto číslo do roku 2027 na 350 miliard dolarů. V celosvětovém měřítku rostlo toto odvětví v posledním desetiletí s téměř 70% nárůstem, čímž předstihlo globální ekonomiku, která expandovala blíže ke 40 %. Odvětví péče o domácí zvířata prudce rostlo i během finanční krize v roce 2007 a od té doby rostlo dvakrát rychleji než HDP USA, což z něj činí možného kandidáta na investiční portfolio odolné proti recesi. -

Odvolání Bednárika, první krok k privatizaci Českých drah? Ta by měla smysl, díru ve veřejných financích však trvale nezazáplatuje

Dnešní odvolání dosavadního generálního ředitele Českých drah Ivana Bednárika je zčásti politicky motivovaným krokem, jakožto přetnutí Babišovy éry. Zčásti ovšem může jít o krok motivovaný ekonomicky. Alespoň někteří členové současné vlády se totiž netají přáním České dráhy alespoň částečně privatizovat. Nic proti by evidentně neměl ani sám premiér Petr Fiala. -

Odvolaný šéf společnosti OpenAI Sam Altman přechází do Microsoftu

Odvolaný šéf společnosti OpenAI Sam Altman a bývalý šéf správní rady firmy Greg Brockman přecházejí do softwarové společnosti Microsoft, největšího podporovatele OpenAI. Na síti X to dnes oznámil šéf Microsoftu Satya Nadella. Altman a Brockman v Microsoftu povedou tým pro výzkum pokročilé umělé inteligence (AI).

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Základní strategie Prop Tradingu – jak získat velký účet

Jaký je nejlepší broker?

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Základní strategie Prop Tradingu – jak získat velký účet

Jaký je nejlepší broker?

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Denní kalendář událostí

Shrnutí jednání Bank of Canada

V USA týdenní změna zásob ropy

V USA spotřebitelská důvěra UoM

V USA cenový index PCE

Šéf SNB Thomas Jordan

Tisková konference Bank of Japan

Rozhodnutí o úrokové sazbě Bank of Japan

V Japonsku index CPI

V USA zásoby zemního plynu

V USA rozjednané prodeje domů

Shrnutí jednání Bank of Canada

V USA týdenní změna zásob ropy

V USA spotřebitelská důvěra UoM

V USA cenový index PCE

Šéf SNB Thomas Jordan

Tisková konference Bank of Japan

Rozhodnutí o úrokové sazbě Bank of Japan

V Japonsku index CPI

V USA zásoby zemního plynu

V USA rozjednané prodeje domů

Tradingové analýzy a zprávy

Akcie v USA posílily, nahoru je táhly velké technologické společnosti

Japonský jen se dostal na nové 34leté minimum, americký dolar po údajích o inflaci roste

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Pražská burza druhý týden v řadě oslabila, index PX klesl o 0,5 procenta

Pražská burza dnes klesla potřetí po sobě, dolů ji stáhly akcie Monety

Forex: ANZ doporučuje long na GBP/USD

Forex: Kurz koruny se v závěru týdne změnil pouze minimálně

Index spekulativního sentimentu 26.4.2024

Intradenní Price Action patterny na bitcoinu 26.4.2024

Swingové obchodování EUR/USD 26.4.2024

Akcie v USA posílily, nahoru je táhly velké technologické společnosti

Japonský jen se dostal na nové 34leté minimum, americký dolar po údajích o inflaci roste

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Pražská burza druhý týden v řadě oslabila, index PX klesl o 0,5 procenta

Pražská burza dnes klesla potřetí po sobě, dolů ji stáhly akcie Monety

Forex: ANZ doporučuje long na GBP/USD

Forex: Kurz koruny se v závěru týdne změnil pouze minimálně

Index spekulativního sentimentu 26.4.2024

Intradenní Price Action patterny na bitcoinu 26.4.2024

Swingové obchodování EUR/USD 26.4.2024

Blogy uživatelů

Korelace akcií a dluhopisů se blíží rekordu!

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Bitcoin po halvingu! Jaký bude vývoj? | Investiční Memento #73

Pohled do budoucnosti – měnové trendy (3. díl)

Akciové trhy v ohrožení? Očekávání o úrokových sazbách se mění!

Praktické okénko – ID obchod na cross měnovém páru

Multitimeframe analýza: 25.4.2024 Stříbro

Půl milionu za měsíc? I to je ve Fintokei možné

Kouzelník Musk znovu ovládl akciové trhy

Analýza S&P 500, GBP/USD, EUR/USD - Dolar na steroidech, akciové indexy klesají

Korelace akcií a dluhopisů se blíží rekordu!

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Bitcoin po halvingu! Jaký bude vývoj? | Investiční Memento #73

Pohled do budoucnosti – měnové trendy (3. díl)

Akciové trhy v ohrožení? Očekávání o úrokových sazbách se mění!

Praktické okénko – ID obchod na cross měnovém páru

Multitimeframe analýza: 25.4.2024 Stříbro

Půl milionu za měsíc? I to je ve Fintokei možné

Kouzelník Musk znovu ovládl akciové trhy

Analýza S&P 500, GBP/USD, EUR/USD - Dolar na steroidech, akciové indexy klesají

Forexové online zpravodajství

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Nezaměstnanost v Maďarsku klesla

Abbvie po čtvrtletních výsledcích klesá o 4 % 📃

USDJPY na nových 34letých maximech 📈

Reálné osobní výdaje na 0,5 %

Týden na akciových trzích: v Praze podividendový propad, ostatní trhy rostly

Forex: Region i euro posilují

US OPEN: Indexy Wall Street smazávají ztráty od otevření trhu 📌

BREAKING: Inflační očekávání UoM mírně rostou 🔔

DE40: Evropa chytá americký optimismus

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Nezaměstnanost v Maďarsku klesla

Abbvie po čtvrtletních výsledcích klesá o 4 % 📃

USDJPY na nových 34letých maximech 📈

Reálné osobní výdaje na 0,5 %

Týden na akciových trzích: v Praze podividendový propad, ostatní trhy rostly

Forex: Region i euro posilují

US OPEN: Indexy Wall Street smazávají ztráty od otevření trhu 📌

BREAKING: Inflační očekávání UoM mírně rostou 🔔

DE40: Evropa chytá americký optimismus

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Ranní zpráva z FOREX trhu: Přistřižená křidélka Donalda Trumpa

Makro: Podnikatelská důvěra eurozóny se v červnu opět zotavila

Makro: Výrobní sektor oblasti New York se propadl na 6,5- leté minimum, výhled se prudce zhoršil

Křetínský s Tkáčem spolupracují více než dvě dekády

Swissquote Research: DENNÍ TECHNICKÁ ANALÝZA 6.11.2018

BREAKING: Americký trh práce překonal očekávání

Fed úroky zatím nesnižuje, ale ztrácí trpělivost s nízkou inflací

Denní rychlý přehled – analýzy hlavních měnových párů 14.4.2014

Zasedá ECB, změnu politiky nečekáme

Euro se zvedá, polevuje negativní tlak ECB a Katalánska

Ranní zpráva z FOREX trhu: Přistřižená křidélka Donalda Trumpa

Makro: Podnikatelská důvěra eurozóny se v červnu opět zotavila

Makro: Výrobní sektor oblasti New York se propadl na 6,5- leté minimum, výhled se prudce zhoršil

Křetínský s Tkáčem spolupracují více než dvě dekády

Swissquote Research: DENNÍ TECHNICKÁ ANALÝZA 6.11.2018

BREAKING: Americký trh práce překonal očekávání

Fed úroky zatím nesnižuje, ale ztrácí trpělivost s nízkou inflací

Denní rychlý přehled – analýzy hlavních měnových párů 14.4.2014

Zasedá ECB, změnu politiky nečekáme

Euro se zvedá, polevuje negativní tlak ECB a Katalánska

Blogy uživatelů

Půl milionu za měsíc? I to je ve Fintokei možné

Ako sa bude dariť akciovým trhom v roku 2021?

Bitcoin CME GAP je zaplnený – Môžeme ísť dole?

Doktor Doom už není zarytý pesimista, máme se začít bát?

Mapa 21/12

Znáte rozdíly mezi MetaTrader 4 a MetaTrader 5

Praktická ukázka: Co se ještě nestalo

Buffettova sázka na polovodiče

INVESTIČNÍ GLOSA: Do nekonečna a ještě dál. Turecký krypto podvodník si má odsedět 11 tisíc let

Krach SVB: Problém nerealizovatelných ztrát z dluhopisového trhu

Půl milionu za měsíc? I to je ve Fintokei možné

Ako sa bude dariť akciovým trhom v roku 2021?

Bitcoin CME GAP je zaplnený – Môžeme ísť dole?

Doktor Doom už není zarytý pesimista, máme se začít bát?

Mapa 21/12

Znáte rozdíly mezi MetaTrader 4 a MetaTrader 5

Praktická ukázka: Co se ještě nestalo

Buffettova sázka na polovodiče

INVESTIČNÍ GLOSA: Do nekonečna a ještě dál. Turecký krypto podvodník si má odsedět 11 tisíc let

Krach SVB: Problém nerealizovatelných ztrát z dluhopisového trhu

Vzdělávací články

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

8 nejlepších obchodních strategií – scalping (7. díl) – 1. část

Forex: Výhled na rok 2013

Možnosti práce se Stop-Lossem

Výhled 2021 – Dolar, indexy a inflace

Price Action: Pokročilé obchodování formace Pin Bar (1. díl)

ICT trading - Smart Money strategie (1. díl)

3 způsoby, jak zlepšit řízení pozic

QE, LTRO, OMT – s čím centrální banky ještě přijdou?

Jak vybrat nejlepší obchodní platformy?

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

8 nejlepších obchodních strategií – scalping (7. díl) – 1. část

Forex: Výhled na rok 2013

Možnosti práce se Stop-Lossem

Výhled 2021 – Dolar, indexy a inflace

Price Action: Pokročilé obchodování formace Pin Bar (1. díl)

ICT trading - Smart Money strategie (1. díl)

3 způsoby, jak zlepšit řízení pozic

QE, LTRO, OMT – s čím centrální banky ještě přijdou?

Jak vybrat nejlepší obchodní platformy?

Tradingové analýzy a zprávy

Forex: Dolar oslabuje po zprávě o zpomalení růstu ekonomiky USA

Forex: EUR/USD začíná znovu posilovat

Komodity: Cena ropy klesla nejníže za dva měsíce

EU na rozhodnutí USA o clech zareaguje vlastními opatřeními

Řecko odeslalo eurozóně návrh reforem

Výkonná rada MMF vyjádřila plnou podporu šéfce fondu Georgievové

Forex: Shrnutí obchodování 26.12.2019

Aktuálně otevřené forex pozice 8.10.2020

Míra inflace v EU v únoru klesla na 2,8 procenta

Index spekulativního sentimentu 7.7.2022

Forex: Dolar oslabuje po zprávě o zpomalení růstu ekonomiky USA

Forex: EUR/USD začíná znovu posilovat

Komodity: Cena ropy klesla nejníže za dva měsíce

EU na rozhodnutí USA o clech zareaguje vlastními opatřeními

Řecko odeslalo eurozóně návrh reforem

Výkonná rada MMF vyjádřila plnou podporu šéfce fondu Georgievové

Forex: Shrnutí obchodování 26.12.2019

Aktuálně otevřené forex pozice 8.10.2020

Míra inflace v EU v únoru klesla na 2,8 procenta

Index spekulativního sentimentu 7.7.2022

Témata v diskusním fóru

Praktické okénko IV.

Všeobecné analýzy a triky

Výběr z nedělní přípravy: EUR/USD, CAD/JPY a GBP/NZD

Analýza forex: Konec výprodejů? Zdá se že minimálně na chvilku ano…

Elliottovy vlny: NZD/USD, EUR/USD, EURO a DOLLAR INDEX, ZLATO, ROPA vs. USD/CAD, DAX a USD/CHF

EUR/USD

Praktické okénko – Jak číst kontext trhu a proč proti němu neobchodovat

Diskusní fórum

Výběr peněz z Coinbase

Vlastní obchodní názor

Praktické okénko IV.

Všeobecné analýzy a triky

Výběr z nedělní přípravy: EUR/USD, CAD/JPY a GBP/NZD

Analýza forex: Konec výprodejů? Zdá se že minimálně na chvilku ano…

Elliottovy vlny: NZD/USD, EUR/USD, EURO a DOLLAR INDEX, ZLATO, ROPA vs. USD/CAD, DAX a USD/CHF

EUR/USD

Praktické okénko – Jak číst kontext trhu a proč proti němu neobchodovat

Diskusní fórum

Výběr peněz z Coinbase

Vlastní obchodní názor