Ticker Tape by TradingView

Butterfly: spekulativní opční strategie

Představte si situaci, kdy chcete spekulovat na to, že cena podkladu se pohne pouze nepatrně a trh zůstane uzavřený v určitém pásmu.

Jakou strategii byste zvolili?

V minulém článku jsme psali o vertikálních opčních spreadech, které se používají v případě, že předpokládáte pohyb podkladu.

Dnes se podíváme na strategii Butterfly, která se využívá v přesně opačné situaci – když předpokládáte, že trh se hýbat nebude.

Po přečtení tohoto článku byste měli mít docela dobrou představu o tom, jak tato strategie funguje. Poukážeme na její výhody a nevýhody a vysvětlíme si ji na konkrétním příkladu.

Opční strategie Butterfly

Nákupem Butterfly spekulujeme na to, že cena podkladu bude při expiraci ve zvoleném rozmezí. Vzhledem k tomu, že se Butterfly váže na určité cenové rozpětí podkladového aktiva, lze jej využít i pro spekulaci na růst či pokles (ale pouze do určité míry).

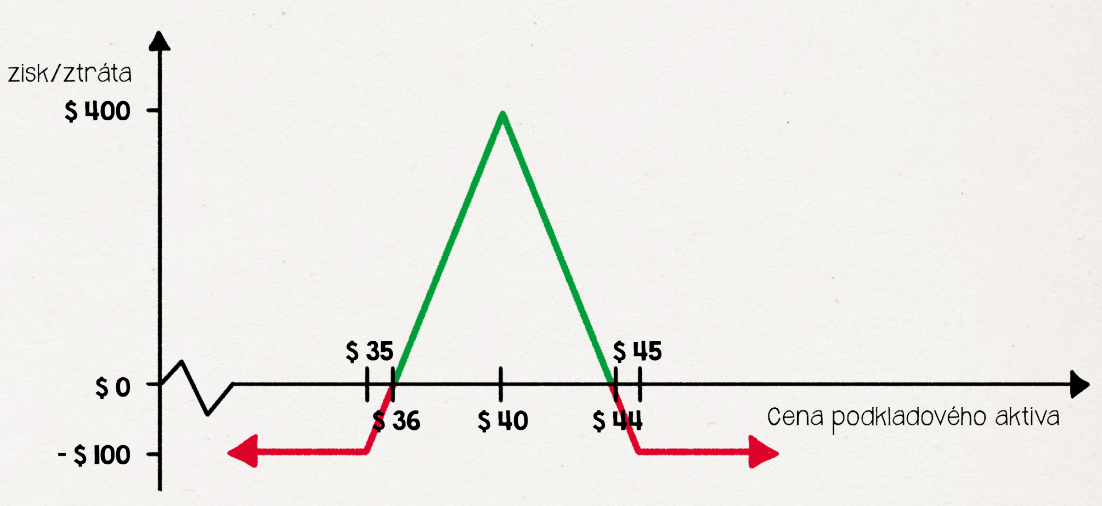

Dole na obrázku je příklad, ve kterém proběhly následující transakce:

- Nákup put opce na strike $35

- Prodej 2 put opcí na strike $40

- Nákup put opce na strike $45

Kdy je tato strategie zajímavá?

Jak bylo řečeno, Butterfly se používá v případě, že trader spekuluje na to, že podkladový trh bude v době expirace v určitém pásmu.

Vysvětlení teorie Butterfly

Butterly je složen ze 4 opcí. Dvě z nich jsou nakoupeny a dvě z nich jsou prodány. Vnější opce trader nakupuje, vnitřní prodává. Cenou této opční konstrukce je zplacené opční prémium, které zároveň představuje maximální ztrátu.

Vzdálenost mezi vnějšími nakoupenými opcemi je stajná na obou stranách. Vzhledem k tomu, že jsme zaplatili opční premium $1, posunuli jsme bod nulového zisku na $36 a $44. pokud se tedy cena podkladového aktiva při expiraci bude nacházet mezi $36 a $44, je opční kombinace zisková.

Maximální zisk bude v našem případě $400, což je úroveň realizační ceny prodanách put opcí na strike $40. Jestliže se cena podkladu bude při expiraci nacházet pod $36 nebo nad $44, pozice bude ztrátová. Ztráta je ale omezená a odpovídá výši zaplaceného opčního prémia (v našem případě $100).

Výhody strategie Butterfly

- Limitovaná výše rizika

- Velmi dobrý poměr risku a zisku

- Malá investice

Nevýhody strategie Butterfly

- Velké transakční náklady

Jaké jsou ideální strike ceny a expirace opcí?

V posledním týdnu před expirací je fluktuace hodnoty Butterfly největší, protože časová hodnota opcí se mění s blížící se expirací nejrychleji. Vzhledem k tomu je docela důležité dobře zvolit expirační den i strike cenu.

Výběr strike ceny

Pro tuto kombinaci je klíčové dobře zvolit poměr risku a zisku. Čím širší zvolíme pásmo, ve kterém předpokládáme že bude trh v době expirace, tím pravděpodobněji tam skutečně bude. Na druhou stranu tím více za takovou kombinaci opcí zaplatíme.

U této strategie se upřednostňuje dobrý poměr zaplaceného prémia a maximálního profitu. Doporučuje se držet poměru mezi 1:5 až 1:10

Výběr expirace

Výběr správné časové expirace je rovněž důležitý pro úspěšné obchodování Butterfly pozice. Doporučuje se, aby expirace byla delší než je jeden měsíc. Díky vzdálenější expiraci je tu větší prostor pro případné řízení pozice a cena díky časového hodnotě nefluktuuje tak rychle.

Strategie butterfly je z velké míry založena na rozpadu časové hodnoty vypsaných opcí. Čím kratší je expirace, tím vyšší théta těchto opcí.

Tím jak se blíží čas expirace, ceny opcí se díky thétě mění rychleji, a odhadnout cenové rozmezí ve kterém by podklad měl v době expirace být, není vůbec jednoduché.

Řízení pozice

Vzhledem k tomu, že se Butterfly užívá pro nesměrové obchody, je dobré, když se cena podkladu ve zvoleném pásmu téměř nehýbe. Pokud tedy cena podkladového trhu stojí, nebo se jen líně převaluje ze strany na stranu, je to ideální stav který vám díky rozpadu času vypsaných opcí přinese zisk.

Pakliže se ale do trhu vlije volatilita a cena podkladu se vydá určitým směrem a je možné, že v době expirace bude mimo zvolené pásmo, je dobré zasáhnout dokud je čas. Jak bylo řečeno výše, rozpad časové hodnoty opce se zrychluje se blížícícm se datem expirace.

Pakliže to vypadá, že trh opouští zvolené pásmo, je dobré zasáhnout co nejdříve. Nejjednodušší způsob, jak s pozicí naložit, je ji proste zavřít. Jednoduše prodáte celou kombo pozici a případný rozdíl mezi nákupní a prodejní cenou, bude vase ztráta.

Je ale možné i Butterfly rolovat. V takovém případě prodáte aktuální a okamžitě nakoupíte nový, který má delší dobu expirace. Můžete samozřejmě i posunout strike a přiblížit se pravděpodobnosti, že trh expiruje ve zvoleném rozpětí.

Praktický příklad Butterfly

Na konci května 2013 dosáhl nizozemský index AEX hodnoty 372,50 bodů, což bylo nové dvouleté maximum. V následujících týdnech klesal a 13. Června se pohyboval na úrovni 346 bodů. Byl očekáván další pokles.

V té době byla otevřena opční pozice Butterfly s realizačními cenami 335-340-345.

Butterfly byl tedy složen z následujících opcí:

- Nákup put opce na AEX na strike 345

- Prodej 2 put opce na AEX na strike 340

- Nákup put opce na AEX na strike 335

Celková cena Butterfly na AEX s realizačními cenami 335-340-345 byla €0,55. Za put opce $335 a $345 bylo zaplaceno opční premium €0,65, resp. €2,60. Za prodané opce s realizační cenou $340 jsme získali premium €1,35, celkem tedy €2,70.

Tak vychází celková cena opčního komba na €0,55 (neboli €0,65 + €2,60 – €2,70). Vynásobíme to standardizovaným multiplikátorem 100 a dostaneme výši investice do butterfly na €55.

Pokud bychom koupili deset opčních kombinací, spready by měl řecká písmena jako v tabulce:

| Delta | Gamma | Vega | Theta |

| 57 | -21 | -24 | 1 |

Ačkoliv by při zmíněné transakci došlo k zobchodování celkem 40 opčních kontraktů (nákup, řecká písmena zůstávají při vstupu do pozice nízká. Hodnoty řeckých písmen nakoupených opcí jsou téměř úplně neutralizovány řeckými písmeny prodaných opcí.

V době expirace (21. Června) uzavřel index AEX na 340,85 bodech. Na této úrovni tedy došlo k vypořádání hotovosti jen u opcí s realizační cenou 345. Ostatní opce expirovaly jako bezcenné.

Celkový zisk z opční kombinace odpovída €3,60 na jeden butterfly. Vzhledem k tomu, že jsme za jeden zaplatili €0,55 se jedná o velmi dobrou návratnost přes 655 %.

Z toho je vidět, že pakliže investor reaguje na aktuální situaci zvolením vhondého rozmězí pro opční kombo, návratnost v řáedech stovek procent není nemožná.

Určení správné cenové úrovně, která u Buttefly strategie maximalizuje zisk, je ale velmi obtížná.

Dvě klíčová pravidla pro úspěšné obchodování Butterfly

Úspěch strategie Butterfly se neobejde bez dvou základních pravidel. První pravidlo říká, že není dobré využívat opce s dlouhou dobou expirace, řekněme kupř. 1 měsíc.

Vezmeme-li kupř. opce, které expirují za tři měsíce, bude se hodnota Butterfly v prvních týdnech měnit pouze minimálně, Největší fluktuace ceny nastane právě v posledních dvou týdnech do expirace. Je to proto, že s blížící se expirací se do ceny výrazněji promítá vliv časové hodnoty.

Druhé pravidlo říká, že velmi důležité správně určit vhodný poměr výnosu a rizika. Čím větší bude rozpětí mezi realizačními cenami nakoupených opcí, tím vyšší bude investovaná částka a tím vyšší bude pochopitelně i pravděpodobnost, že podkladový trh vyexpiruje ve zvoleném rozmezí.

Najít správný poměr mezi zaplaceným opčním prémiem a maximálním možným ziskem je absolutně klíčové. Řada investor se tak drží určitého pravidla pro vyhledávání Butterfly s poměrem výnosu a rizika mezi 5-10 násobkem.

Je celkem logické, že pakliže se bude rozpětí mezi realizačními cenami zmenšovat, potecniální zisk bude prudce narůstat, s tím ale bude prudce narůstat i riziko.

Opční Butterfly je poměrně silně spekulativní strategie a obecně se tedy doporučuje dobře řídit riziko a investovat pouze male částky vzhledem k celkové výši účtu.

Další tematické články

- Jak backtestovat opce?

- Vypořádání opcí

- Nekrytý výpis put opcí

Volatilita opcí

Webinář

Gabriel Jurčák

Gabriel Jurčák

The post Butterfly: spekulativní opční strategie appeared first on LYNX Czech Republic.

Klíčová slova: Rizika | Spready | Aktiva | Transakce | Bod | Investice | Investor | Fluktuace | Opce | Pozice | Put opce | Riziko | Trader | Vega | Volatilita | Obchodování | Pravděpodobnost | Zisk | Investovat | LYNX | Delta | Index | Théta | Cena | Expirace | Opční strategie | Transakční náklady | Trh | Webinář | Opční prémium | Put | Cenové rozpětí | Gamma | Butterfly | Backtestovat | Úspěch | Expirace opcí | Index AEX | Úspěšné obchodování |

Čtěte více

-

Burzy po celém světě si připsaly tučné zisky

„Investoři přestali naslouchat ekonomům, kteří mluvili o možném příchodu recese. Místo toho reagovali na uvolňování měnové politiky ze strany centrálních bank a začali investovat do rizikovějších aktiv jako jsou akcie. Výsledkem byl výrazný růst burzovních indexů po celém světě,“ říká hlavní ekonom BHS Štěpán Křeček. -

Burzy se boji ruské invaze na Ukrajinu jako nikdy, uklidnit je může jen dnešní telefonát Bidena a Putinem. Barel ropy stojí poprvé od roku 2014 přes 2000 korun, rekordně zdražuje hliník

Akcie padají, ropa zdražuje k úrovni 100 dolarů za barel. Burzy totiž straší možný vývoj, před kterým stále naléhavěji varují Spojené státy. Podle nich už v úterý příští týden může Rusko provést invazi na Ukrajinu. Stalo by se tak tedy ještě před ukončením olympijských her v Pekingu. Ač mnozí spekulovali, že Rusko během nich útok neprovede, aby neriskovalo zhoršení vztahů s Čínou. -

Burzy se v únoru otřásly v základech

Index světových akcií společnosti MSCI v únoru zaznamenal první pokles od října 2016. Propad byl nejvýraznější od ledna 2016, kdy na trzích vládly obavy zejména ze zhoršení stavu hospodářství v Číně. Podle analytiků a investičních stratégů budou letos další podobné výkyvy. Loni ceny akcií příliš nekolísaly a byl výjimečný. -

Burzy už nevěří, že bude válka. Minulý týden nejvíce posílil rubl

Světové burzy ani v uplynulých dnech nepropadly žádné panice z možné rusko-ukrajinské války. Tím pádem nyní, když se rýsuje vrcholný summit Biden-Putin, jsou rychle ochotny jít i do rizikovějších investic. Ostatně v minulém týdnu to byla ruská měna, rubl, která mezi všemi měnami rozvíjejících se ekonomik zpevnila vůči dolaru nejvýrazněji, o 1,73 procenta, jak vyplývá z dat Bloombergu (viz tabulka níže). Rubl vůči dolaru posílil více než třeba česká koruna, která zpevnila o 1,13 procenta. -

Burzy ve světě jsou zaskočeny, jaké slabé sankce Západ zatím uplatňuje vůči Rusku. Jenže Západ sám je na Rusku závislý, hlavně energeticky

Pro akciové investory je to nepochybně dobrá zpráva. Zda je to dobrá zpráva i z hlediska geopolitického, toť otázka jiná. Každopádně sankce, které zatím Západ vůči Rusku uplatnil v reakci na uznání svou povstaleckých republik na Ukrajině, jsou slabé. Jsou o tom přesvědčeny miliony investorů všude po světě. Akcie v Evropě nebo Americe totiž rostou. Jde spíše než o růst z úlevy o růst z rozčarování. Rozčarování z toho, že Západ zatím vůči Rusku postupuje jen měkce. -

Burzy v Evropě uvažují o zkrácení pracovní doby

Banky a manažeři fondů navrhují zkrácení obchodního dne na evropských burzách. Zkrácení o 90 minut by dle nich zlepšilo tržní efektivitu a zlepšilo pracovní podmínky zaměstnanců. Makléři jsou z důvodu dlouhého obchodního dne vystaveni napětí, které ovlivňuje jejich mentální zdraví a pohodu na pracovišti. -

Burzy V4: Praha s Bratislavou se rychle zotavily, Varšava a Budapešť stále hluboko pod před-krizovou úrovní

Půl roku od pádu v důsledku korona krize se většina ekonomik celého světa zotavuje z největší poválečné krize v historii. Země, kterých ekonomika byla navázaná na cyklická odvětví jako automobilový nebo letecký sektor zaznamenávají pomalé a těžké zotavování, stejně jako vysoko proexportně směřované ekonomiky, které jsou navázané na odběratelské země. ProfitLevel se ve své analýze zaměřil na srovnání zotavování středoevropských akciových trhů. -

Burzy zahájily týden růstem

Americké akciové trhy zahájily týden růstem. Index S&P 500 posiluje o 0,4 % a Nasdaq o 0,3 %. Pouze Dow Jones se pohybuje na úrovni pátečních zavíracích cen, kde hlavní brzdou v růstu jsou akcie Boeingu. Ty prozatím odepisují přes 2 %. Společnost Apple dnes představila své nové dva produkty (iPad Air a iPad mini), na což reaguje cena akcií mírným růstem o více jak 1 %. Růstu cen akciových indexů napomáhá také dnešní vyjádření ministra zemědělství Spojených států. Ten prohlásil, že jednání jsou stále „velmi dynamická“ a že Čína udělala „velmi atraktivní nabídku“. Nicméně dle ministra jsou poslední brzdou v uzavření dohody necelní bariéry, které je nutno ještě vyřešit. V rámci indexu S&P 500 se nejlépe daří finančnímu sektoru, který posiluje o jedno procento. Protipólem jsou telekomunikační společnosti se ztrátou 0,8 %. -

Burzy zahájily týden v zeleném

Evropské trhy zakončují první obchodní den týdne v zelených číslech. Hlavní index Stoxx 600 posiluje o 0,4 %. Nejlépe jsou na tom zpracovatelé komodit (+1,2 %) a technologické firmy (+1,1 %). Menší ztráty zaznamenávají hlavně výrobci nezbytného zboží, a to necelé tři desetiny procenta. -

Buterin: Terra by měla chránit malomocné, ne velryby

Vitalik Buterin vyzval k úlevě průměrného malého držitele UST, který se nechal nalákat přísliby vysokého výnosu stabilních mincí od kryptoinfluencerů. -

Buttonwood: Banky jako závisláci a ECB v roli streetworkera

Když přijde na drogy, je snazší si závislost vypěstovat, než se jí zbavit. Stejn... -

Buybacky ako zdroj rastov ziskov

Po krátkej zástavke sa index Dow Jones vrátil naspäť k novým rekordom. V raste pomohli hlavne dáta spotrebiteľskej dôvery podľa Conference Board, ktorá vzrástla na najvyššiu úroveň od roku 2008 ako aj výborné výsledky z realitného sektora. Podľa Case-Shillerovho indexu cien domov zaznamenala hodnota nehnuteľností v US rast už štrnásty mesiac v rade za sebou. Tieto výsledky ale na druhú stranu zvýšili pravdepodobnosť toho, že Fed nakoniec pristúpi k obmedzeniu tempa nákupov aktív v programe QE a nakoniec akcie približne polovicu ziskov vymazali. Najvýraznejšia reakcia nastala na US dlhopisoch. Výnos na 10-ročných dlhopisoch vzrástol na najvyššie úrovne od apríla 2012. S rastom výnosov na US dlhopisoch súvisí aj spevnenie amerického doláru, ktorý sa stáva lepšie úročenou a teda aj atraktívnejšou menou. -

Býci DAX30 jsou skeptičtí po projevu Powella v Jackson Hole - 13 000 bodů v centru pozornosti

Vezměte prosím na vědomí, že zisk z předchozího období není spolehlivý indikátor budoucích zisků nebo pohybů ceny. V roce 2015 se hodnota CFD DAX30 zvýšila o 9.56%, v roce 2016 se zvýšila o 6.87%, v roce 2017 se zvýšila o 12.51%, v roce 2018 se snížila o 18.26%, v roce 2019 se zvýšila o 26.44%, což znamená, že po pěti letech se hodnota zvýšila o 34.2%. -

Býci DAX30 jsou skeptičtí po projevu Powella v Jackson Hole - 13 000 bodů v centru pozornosti

Zdroj: Ekonomický kalendář 31. srpna 2020 - Admiral Markets Forex Kalendář Vzhledem k tomu, že předseda FEDu J... -

Býci dodávají sílu dolaru. Libra se před nimi krčí

Americký dolar se zotavuje a posílil natolik, že se na párech s hlavními měnami pohybuje zpět na úrovních ze začátku roku. Eurodolar se nyní pohybuje pod hranicí 1,2 - poprvé od ledna 2018. Růst dolaru neohrozila ani dnešní data amerického průmyslu za duben, která dopadla hůře, než se odhadovalo. Podle Hanse Redekera z Morgan Stanley nyní vedou dolaroví býci a rally bude pokračovat. „Robustní americká data s pomocí expanzivní fiskální politiky kontrastují s rostoucími obavami z poklesu růstu ve zbytku světa,“ dodal Redeker. -

🚀Býci dominujú na Wall Street 🎆

Indexy akciových trhov z USA a Európy dnes rastú. Investori úplne ignorujú dnešné údaje z amerického trhu práce, ktoré sú lepšie, než sa očakávalo, čo zvyšuje pravdepodobnosť, že Federálny rezervný systém čoskoro zvýši úrokové sadzby. Jedným z najvýkonnejších amerických indexov je dnes Dow Jones, ktorý už teraz získava cez 0,8 % a dosiahol nové historické maximum. -

📈Býci na Bitcoinu útočí na $40,000❗

Bitcoin vyskočil nad $37 000 a dosáhl tak na novou úroveň historického maxima. Zatím došel až k úrovni $37 550. Obchodníci zůstávají optimističtí ohledně růstu poptávky institucionálních investorů jako MicroStrategy a MassMutual. Celková tržní kapitalizace digitální měny přesáhla $1 bilion dolarů. Aktuálně cena korigovala k úrovni $36 900. Oscilátor RSI se stále drží v překoupeném teritoriu a naznačuje krátkodobou korekci. Nabízí se spodní limita rostoucího trendového kanálu, odkud by Bitcoin mohl zaútočit na kulatou úroveň $40,000. Pokud se naopak prodejcům podaří kupce přemoci a BTC se dostane pod úroveň $34 739, tak pokles může akcelerovat až dalšímu supportu na $31 500. -

Býci nadále čekají na svou šanci a tlačí cenu zlata zpět nad 1 500 USD

Během několika posledních dní se technický obraz na zlatě významně nezměnil: vzhledem k poklesu pod 1500 USD, zejména díky prudkému nárůstu 10letých amerických výnosů na začátku listopadu, by se zbytek týdne se svátky Díkůvzdání a Černý pátek měl vyvíjet s celkově nízkou volatilitou. -

Býci nadále válcují Wall Street

Technologie vedou letošní rally ve velkém stylu. Pomyslnou vadou na kráse však stále může být skutečnost, že za růstem v indexu S&P 500 stojí pouhých 7 titulů v čele s Microsoftem a Nvidií. Významné zisky v pátek zaznamenaly cyklická i necyklická spotřeba – rostly např. akcie Tesly, GM nebo Ford, nebo akcie retailových obchodníků (Macys, Kohls). Dařilo se bankám, díky rostoucí ceně ropy (+3 %) i energetickým titulům, farmaciím i průmyslovým titulům. Výjimkou byly akcie operátorů A&T (-4 %), Verizon (-3,5 %) nebo T-Mobile (-7,5 %). Amazon podle serveru Bloomberg údajně plánuje spojit síly s firmou Dish Network. Akcie Dish poskočily o 16 výš, akcie Amazon si připsaly přes 1% zisků. Wall Street závěr: Dow Jones +2,12 %, S&P 500 +1,45 %, Nasdaq Composite +1,07 %. -

Býci na DAX30 drží 13 400 bodů - dosáhneme nových historických maxim?

Minulou středu CFD DAX30 dosáhl nových historických maxim, ale otázkou pro nadcházející dny je, zda býci mohou získat další vzestupnou dynamiku. Silný týden uzavřel nad supportem 13 380/400 bodů, což je pozitivní znamení, které přináší další týdenní maxima (a současná historická maxima) kolem 13 640 bodů.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Denní kalendář událostí

Člen Bank of England David Ramsden

Členka Bank of England Catherine Mann

V eurozóně index CPI

V USA týdenní změna zásob ropy

Prezidentka ECB Christine Lagarde

Prezident Bundesbank Joachim Nagel

V Británii maloobchodní tržby

V Německu index PPI

V Japonsku index CPI

V USA prodeje existujících domů

Člen Bank of England David Ramsden

Členka Bank of England Catherine Mann

V eurozóně index CPI

V USA týdenní změna zásob ropy

Prezidentka ECB Christine Lagarde

Prezident Bundesbank Joachim Nagel

V Británii maloobchodní tržby

V Německu index PPI

V Japonsku index CPI

V USA prodeje existujících domů

Tradingové analýzy a zprávy

Americké akcie uzavřely smíšeně, výrazně oslabily technologické podniky

Forex: Dolar oslabuje, po zprávě o útoku Izraele na Írán posiluje švýcarský frank

Pražská burza zakončila téměř beze změny, index PX stoupl o 0,02 procenta

Pražská burza po šesti týdnech růstů oslabila, index PX klesl o 0,6 procenta

Forex: Koruna mírně oslabila k euru a stagnovala k dolaru

5 událostí, které dnes stojí za pozornost

Index spekulativního sentimentu 19.4.2024

Swingové obchodování GBP/JPY 19.4.2024

Swingové obchodování GBP/USD 19.4.2024

Ceny ropy klesají poté, co Írán bagatelizoval útok Izraele

Americké akcie uzavřely smíšeně, výrazně oslabily technologické podniky

Forex: Dolar oslabuje, po zprávě o útoku Izraele na Írán posiluje švýcarský frank

Pražská burza zakončila téměř beze změny, index PX stoupl o 0,02 procenta

Pražská burza po šesti týdnech růstů oslabila, index PX klesl o 0,6 procenta

Forex: Koruna mírně oslabila k euru a stagnovala k dolaru

5 událostí, které dnes stojí za pozornost

Index spekulativního sentimentu 19.4.2024

Swingové obchodování GBP/JPY 19.4.2024

Swingové obchodování GBP/USD 19.4.2024

Ceny ropy klesají poté, co Írán bagatelizoval útok Izraele

Blogy uživatelů

Čínský jüan nabírá na důležitosti

Jak přizpůsobovat svoji strategii podle aktuálních tržních podmínek?

Je inflace v USA neporazitelná?! | Investiční Memento #72

Historický okamžik Bitcoinu je tady! Jak zareaguje cena?

Praktické okénko – Nic moc obchod, ze kterého jsem vzal jen drobné

Jak obchodovat na Forexu, když máte práci na plný úvazek

Pohled do budoucnosti – technologické inovace (1. díl)

Investícia do uránu?

Praktická ukázka: Další čekání na falešný průraz?

Kryptoměny: Budoucnost financí nebo riziková hra?

Čínský jüan nabírá na důležitosti

Jak přizpůsobovat svoji strategii podle aktuálních tržních podmínek?

Je inflace v USA neporazitelná?! | Investiční Memento #72

Historický okamžik Bitcoinu je tady! Jak zareaguje cena?

Praktické okénko – Nic moc obchod, ze kterého jsem vzal jen drobné

Jak obchodovat na Forexu, když máte práci na plný úvazek

Pohled do budoucnosti – technologické inovace (1. díl)

Investícia do uránu?

Praktická ukázka: Další čekání na falešný průraz?

Kryptoměny: Budoucnost financí nebo riziková hra?

Forexové online zpravodajství

Výrobní ceny v Německu snížily svůj propad

Denní přehled: Wall Street klesá, bitcoin drží před halvingem 64 500 dolarů

Nikl stoupá o 5 % kvůli obavám z omezení dodávek

CleanSpark získává 7 %; co znamená halving Bitcoinu pro těžební společnosti? 📌

Navzdory pozitivním finančním výsledkům za první čtvrtletí roku 2024 akcie Netflixu klesají

Týden na akciových trzích: Ztrátový týden, S&P500 testuje hranici 5 tis. bodů

US Open: Indexy bojují o směr, protože izraelský konflikt doléhá na trhy

USDIDX ztrácí 0,2 %. Goolsbee naznačuje riziko "měkkého přistání" USA

Forex: Zklidnění na devizových trzích

American Express po výsledcích za 1. čtvrtletí klesá

Výrobní ceny v Německu snížily svůj propad

Denní přehled: Wall Street klesá, bitcoin drží před halvingem 64 500 dolarů

Nikl stoupá o 5 % kvůli obavám z omezení dodávek

CleanSpark získává 7 %; co znamená halving Bitcoinu pro těžební společnosti? 📌

Navzdory pozitivním finančním výsledkům za první čtvrtletí roku 2024 akcie Netflixu klesají

Týden na akciových trzích: Ztrátový týden, S&P500 testuje hranici 5 tis. bodů

US Open: Indexy bojují o směr, protože izraelský konflikt doléhá na trhy

USDIDX ztrácí 0,2 %. Goolsbee naznačuje riziko "měkkého přistání" USA

Forex: Zklidnění na devizových trzích

American Express po výsledcích za 1. čtvrtletí klesá

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

FED a projekcie úrokovej sadzby

Forex: Koruna pod 25,80 CZK/EUR

Počet úmrtí se téměř vrátil na předpandemickou úroveň

Banky v eurozóne začínajú byť po dlhej dobe oporou pre ekonomiku

Makro: Míra nezaměstnanosti Austrálie v dubnu stagnovala na dvouletém minimu

Ranní nadhoz - Česká inflace zůstane svižná

Automobilka Škoda chce, aby za 7 let 10 aut jezdilo na elektřinu

Spekulace o „velmi blízkém“ downgradu zemí eurozóny od S&P posílají dolů akcie i euro

Ranní zpráva z FOREX trhu: Fed sníží úrokové sazby, pak vyhlásí pauzu

Evropské banky se chystají splatit dluh, analýza EUR/CAD

FED a projekcie úrokovej sadzby

Forex: Koruna pod 25,80 CZK/EUR

Počet úmrtí se téměř vrátil na předpandemickou úroveň

Banky v eurozóne začínajú byť po dlhej dobe oporou pre ekonomiku

Makro: Míra nezaměstnanosti Austrálie v dubnu stagnovala na dvouletém minimu

Ranní nadhoz - Česká inflace zůstane svižná

Automobilka Škoda chce, aby za 7 let 10 aut jezdilo na elektřinu

Spekulace o „velmi blízkém“ downgradu zemí eurozóny od S&P posílají dolů akcie i euro

Ranní zpráva z FOREX trhu: Fed sníží úrokové sazby, pak vyhlásí pauzu

Evropské banky se chystají splatit dluh, analýza EUR/CAD

Blogy uživatelů

Chyby, které obchodníci často dělají v souvislosti s grafy

Těžce předpovídatelný NFP report

Absolutně nejlepší obchodní strategie MACD pro vysoce ziskové výsledky

Překvapivý král forexu

Těžký život tradera aneb 14 dní bez obchodu

Akcie long nebo short? Jsou i jiné možnosti?

Na co si dát pozor při výběru brokera?

Oplatí sa ešte obchodovať ropu?

Kto je zatiaľ najväčším víťazom týchto poklesov? (1/3)

Nejzranitelnější měna na forexu

Chyby, které obchodníci často dělají v souvislosti s grafy

Těžce předpovídatelný NFP report

Absolutně nejlepší obchodní strategie MACD pro vysoce ziskové výsledky

Překvapivý král forexu

Těžký život tradera aneb 14 dní bez obchodu

Akcie long nebo short? Jsou i jiné možnosti?

Na co si dát pozor při výběru brokera?

Oplatí sa ešte obchodovať ropu?

Kto je zatiaľ najväčším víťazom týchto poklesov? (1/3)

Nejzranitelnější měna na forexu

Vzdělávací články

Video - Instalace, nastavení a spuštění strategie

Jak úspěšně obchodovat breakouty?

5 tipů, jak používat obchodní strategie

Index S&P 500: Kompletní průvodce pro investování a trading

Kombinace Fibonacci, Inside a Outside bars I.

Forex a teorie pravděpodobnosti I.

Komodity: Historie komoditních trhů

Dostáváte u vašeho brokera férové plnění příkazů?

FXstreet.cz v časopisu Bankovnictví

Úskalí přechodu z demo účtu na reálný

Video - Instalace, nastavení a spuštění strategie

Jak úspěšně obchodovat breakouty?

5 tipů, jak používat obchodní strategie

Index S&P 500: Kompletní průvodce pro investování a trading

Kombinace Fibonacci, Inside a Outside bars I.

Forex a teorie pravděpodobnosti I.

Komodity: Historie komoditních trhů

Dostáváte u vašeho brokera férové plnění příkazů?

FXstreet.cz v časopisu Bankovnictví

Úskalí přechodu z demo účtu na reálný

Tradingové analýzy a zprávy

Index spekulativního sentimentu 18.4.2024

USD/CAD - Intradenní výhled 25.2.2021

Intradenní obchodování: NZD/USD testuje support v rostoucím trendovém kanálu

Akcionáři České zbrojovky prodali šest procent akcií ve zrychleném úpisu

Forex: EUR/JPY testuje support obchodního pásma

Ropa WTI - Intradenní výhled 02.11.2021

Zemní plyn (NYMEX) - Intradenní výhled 19.4.2024

Nejsilnější a nejslabší měny 2.12.2021

EUR/USD - Intradenní výhled 5.7.2021

AFP: Řekové hledají funkční bankomaty

Index spekulativního sentimentu 18.4.2024

USD/CAD - Intradenní výhled 25.2.2021

Intradenní obchodování: NZD/USD testuje support v rostoucím trendovém kanálu

Akcionáři České zbrojovky prodali šest procent akcií ve zrychleném úpisu

Forex: EUR/JPY testuje support obchodního pásma

Ropa WTI - Intradenní výhled 02.11.2021

Zemní plyn (NYMEX) - Intradenní výhled 19.4.2024

Nejsilnější a nejslabší měny 2.12.2021

EUR/USD - Intradenní výhled 5.7.2021

AFP: Řekové hledají funkční bankomaty

Témata v diskusním fóru

Krach na Vídeňské burze v roce 1873 měl za následek pád bank a krizi

Lidé chodí na finanční trhy doslova jak ovce na porážku

Obchodujte tak, abyste mohli obchodovat i zítra

Dárek k Vánocům

Mícháte časové rámce ve vaší analýze?

Technická analýza vycházející z nejvyšších časových rámců: GBP/USD, USD/JPY a NZD/USD

Eurodolar - Chat

Akcie: Analýza akcií aneb jak zvýšit svoje šance na úspěch (díl 5.)

Výrobna Martingalu

VIDEO: Přehled zajímavých investičních příležitostí pro 16. týden

Krach na Vídeňské burze v roce 1873 měl za následek pád bank a krizi

Lidé chodí na finanční trhy doslova jak ovce na porážku

Obchodujte tak, abyste mohli obchodovat i zítra

Dárek k Vánocům

Mícháte časové rámce ve vaší analýze?

Technická analýza vycházející z nejvyšších časových rámců: GBP/USD, USD/JPY a NZD/USD

Eurodolar - Chat

Akcie: Analýza akcií aneb jak zvýšit svoje šance na úspěch (díl 5.)

Výrobna Martingalu

VIDEO: Přehled zajímavých investičních příležitostí pro 16. týden