Intervence na měnovém trhu

Intervence na forexu je jistě zajímavé téma. V diskuzi pod mou analýzou z 1. února se vyskytlo několik otázek, které mě vedly k rozhodnutí napsat o intervencích poněkud obsáhlejší článek. Téma intervencí je v současné době o to zajímavější, že SNB (Swiss National Bank) aktivně intervenuje proti sílícímu švýcarskému franku (CHF).

Co je intervence?

Intervencí rozumíme prodej nebo nákup své měny "domácí" centrální bankou (CB) nebo centrální bankou pověřenou institucí. CB vyhradí určité množství peněz pro tuto operaci a na volném trhu zadá pokyny pro nákup/prodej. Jelikož CB vynaloží značné prostředky, je schopna uspokojit všechny tržní nebo čekající příkazy. Uspokojením poptávky/nabídky tak dojde k přebytku/nedostatku měny na trhu a tržní cena se tedy musí změnit ve směru, kde se stále vyskytují příkazy k nákupu/prodeji. Zadáním těchto pokynů CB tedy dojde ke změně ceny kýženým směrem.

Intervence často počítá s "lavinovým" efektem. Jestliže se cena v průběhu intervence dostane na důležité hranice s/r, je racionální předpokládat, že čekající stop lossy budou aktivovány a tím se ještě zvýší nabídka CB prodávané měny.

Kdy se CB rozhodne intervenovat?

CB může intervenovat pokud rozpozná, že by cena domácí měny vůči jiným měnám mohla mít negativní vliv na budoucí ekonomický vývoj anebo pokud má za to, že kurz měny nereflektuje fundamentální ekonomickou situaci. Dále také v případech, kdy dojde k nečekané a velmi rychlé změně kurzu. V takové situaci hrozí, že by domácí firmy aktivní na zahraničních trzích nebyly schopny včas reagovat a ochránit svoje pozice a svůj cash flow pomocí měnových forwardů nebo opcí. Pokud by změna kurzu byla vyšší než rozdíl mezi výrobní a prodejní cenou tak by firma prodávající zboží v zahraničí mohla realizovat ztrátu a to i v případě, že svoje výrobky úspěšně prodá.

Pokud je měna příliš silná tak hrozí útlum exportu, protože se domácí zboží stane cenově nekonkurenceschopným na zahraničních trzích. To by následně mělo efekt na celkový růst HDP. Pro země závislé na exportu je tedy "lepší" mít slabší měnu.

Pokud je měna naopak příliš slabá, tak se zvýší cena dováženého zboží, což může zvýšit míru inflace. Vyšší míra inflace by mohla přinutit CB zvýšit úrokové sazby, což by následovně mohlo způsobit zpomalení růstu HDP.

Rizika intervencí

Největším rizikem pro CB samozřejmě je, že intervence nebude úspěšná. Například RBNZ (Reserve Bank of New Zealand) několikrát neúspěšně intervenovala proti sílícímu NZD v létě 2007. NZD tenkrát dosahovalo nových maximálních hodnot skoro každý den. Prodeje NZD, které RBNZ uskutečnila však pouze umožnily investorům nakoupit NZD na nižších hodnotách. Poptávka po NZD byla tak obrovská, že trh RBNZ doslova "převálcoval". RBNZ tedy nedosáhla zamýšleného cíle a vynaložila značné finanční prostředky zbytečně.

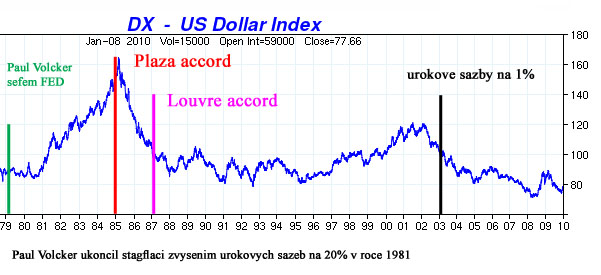

Z historického hlediska jsou intervence jednotlivých států často poměrně neúspěšné. Za úspěšné lze ale rozhodně považovat koordinované intervence několika centrálních bank najednou. Například Plaza Accord, což byla smlouva 5 států o koordinovaném prodeji USD z roku 1985, měla za úkol zastavit posilování USD vůči německé marce a japonskému jenu. Tento úkol smlouva splnila natolik dobře, že v roce 1987 bylo zapotřebí připravit další smlouvu (Louvre Accord), která naopak zavazovala 6 statů nakupovat USD a zastavit tak jeho obrovský pád.

Obrázek 1. USD index:

Je třeba ovšem připomenout, že za posledních 10 let jsou intervence na FX u volně plovoucích měn spíše výjimkou. Méně likvidní měny menších statů zažívají intervence výrazně častěji než měny velkých států, kterým se často říká "majors".

Co se týče SNB, tak pomocí jedné velké intervence v březnu 2009 a několika menších intervencí, byla SNB schopna udržet kurz EUR/CHF nad úrovní 1,50 výraznou část roku 2009. Kvůli zhoršující se fundamentální situaci v EU však došlo k proražení této úrovně v prosinci 2009. Od té doby CHF stále posiluje a to i přes varovná stanoviska činitelů SNB, která lze považovat za "verbální intervenci".

Podle několika nepodložených zdrojů SNB utratila kolem 4 miliard franků v březnu 2009 a dalších 12 miliard v průběhu roku 2009. Je sice pravda, že CB může teoreticky "vytvářet" nové peníze a ty pak utrácet na FX donekonečna a tím zastavit posilování měny. To je ostatně případ Číny. Čínská měna Yuan (CNY), které se také říká Renminbi začala po oficiálním uvolnění kontrolovaně posilovat v polovině roku 2005. Od roku 2008 však čínská vláda posilování zastavila a drží kurz na neměnné úrovni. Že by ale byla SNB ochotná donekonečna zastavovat posilování franku je nereálné.

Opačná je situace, kdy se CB snaží udržet měnu uměle silnou. V takovém případě musí CB kupovat svoji vlastní měnu na volném trhu a platit za ni valutovými rezervami. V momentě, kdy CB rezervy dojdou, tak nemá za co svoji vlastní měnu nakupovat a vyrovnáním nabídky a poptávky dojde k zeslabení měny.

Předvídání a tradeování intervencí

Samozřejmě, že je lákavé pokusit se využít intervencí ke spekulativním účelům. Předvídat intervence je ale velmi obtížné a spekulovat na ně je vysoce rizikové. Rizik je několik. Nikdy nemůžeme vědět jaké cíle CB sleduje a jestli se další faktory ovlivňující CB rozhodování nezměnily natolik, že by se CB rozhodla od intervencí odstoupit. Pro představu: SNB dlouho bránila úroveň 1.50 na EURCHF. Po 9 měsících ale vzdala a nechala EURCHF dopadnout na současných 1.46. Každý se musí sám rozhodnout jestli by chtěl držet dlouhou pozici z 1.50 při ceně 1.46 (a to i přes pozitivní swap body). Dalším rizikem také je, zvláště v dnešní době kdy se na spekulanty svádí kdeco, že by CB chtěla spekulanty "potrestat" a nečekaně silným pohybem aktivovat jejich SL. Teprve potom by mohlo dojít k intervenci a návratu cen k zamýšleným hodnotám. Tento scénář, byť nepravděpodobný, však stále lze považovat za racionální a možný.

Snažit se otevřít pozici v průběhu intervence může být ještě riskantnější. Likvidita je pravděpodobně z důvodu vysoké volatility nízká, spread výrazně vyšší (u brokerů, kteří nejsou tvůrci trhu) a riziko, že vám broker dá jinou cenu než kterou jste požadovali je vysoké.

Obrázek 2. EUR/CHF:

Patrik Urban

Tým FXstreet.cz

Čtěte více

-

Hlavní ekonomické události v roce 2016

V minulém článku jsme přehledně shrnuli nejdůležitější události ve světové ekonomice v roce 2015. Podívejme se nyní na to, jaké ekonomické události ve světě očekáváme v roce 2016. Budeme se věnovat těm nejdůležitějším, které jsou naplánovány již nyní. Plán se může samozřejmě měnit, proto na našem serveru vždy najdete informace o veškerém aktuálním dění. Zaměříme se na události, které nejvíce rozhýbávají forexový trh, abyste si je mohli vyznačit ve svém obchodním kalendáři. -

Hlavní ekonomické události v roce 2017

V minulých týdnech jsme si v předchozích článcích shrnuli nejdůležitější události ve světové ekonomice v roce 2016. Nyní nadešel čas podívat se na to, jaké ekonomické události ve světě nás čekají v roce 2017. Budeme se věnovat těm nejdůležitějším, které jsou naplánovány již nyní. Plán se může samozřejmě měnit, proto na našem serveru vždy najdete informace o veškerém aktuálním dění. -

Hlavní ekonomické události v roce 2018

V posledních týdnech jsme si společně shrnuli nejdůležitější události ve světové ekonomice v roce 2017. A dnes se podíváme na výběr hlavních dosud známých ekonomických očekávaných událostí ve světě v roce 2018, abyste si je mohli vyznačit ve svém obchodním kalendáři. Jejich plán se může v průběhu roku samozřejmě měnit, proto na našem serveru vždy najdete informace o veškerém aktuálním dění. -

Hlavní ekonomické události v roce 2019

V minulých týdnech jsme si v rozsáhlém článku shrnuli nejdůležitější události ve světové ekonomice v roce 2018 a také jsme se podívali na vývoj finančních trhů v uplynulém roce. A v dnešním článku se společně podíváme na výběr hlavních dosud známých ekonomických očekávaných událostí ve světě v roce 2019, abyste si je mohli vyznačit ve svém obchodním kalendáři. Jejich plán se může v průběhu roku samozřejmě měnit, proto na našem serveru vždy najdete informace o veškerém aktuálním dění. -

Hlavní ekonomické události v roce 2020

V dnešním článku se společně podíváme na výběr hlavních dosud známých ekonomických očekávaných událostí ve světě v roce 2020, abyste si je mohli vyznačit ve svém obchodním kalendáři. Jde o důležité ekonomické události, které budou mít velký vliv na finanční trhy v nadcházejícím roce, a proto jim věnujte pozornost ve svém trading plánu. -

Hlavní ekonomické události v roce 2021

V tomto článku se společně podíváme na výběr hlavních dosud známých ekonomických očekávaných událostí ve světě v roce 2021, abyste si je mohli vyznačit ve svém obchodním kalendáři. Jde o důležité ekonomické události, které budou mít velký vliv na finanční trhy v nadcházejícím roce, a proto jim věnujte pozornost ve svém trading plánu. Vše je přehledně shrnuto do jednotlivých měsíců a dnů. -

Hlavní ekonomické události v roce 2022

V dnešním článku se společně podíváme na výběr hlavních dosud známých ekonomických očekávaných událostí ve světě v roce 2022, abyste si je mohli vyznačit ve svém obchodním kalendáři. Jde o důležité ekonomické události, které budou mít velký vliv na finanční trhy v nadcházejícím roce, a proto jim věnujte pozornost ve svém obchodním plánu. Vše je přehledně shrnuto do jednotlivých měsíců a dnů. -

Hlavní ekonomické události v roce 2023

V dnešním článku se společně podíváme na výběr hlavních dosud známých ekonomických očekávaných událostí ve světě v roce 2023, abyste si je mohli vyznačit ve svém obchodním kalendáři. -

Inflačně-pandemický rok 2021 - analytické shrnutí

Rok 2021 sice nebyl tak dramatický jako ten předchozí, i tak ale na finančních trzích nebylo o překvapení a výkyvy nouze. Optimismus prvního čtvrtletí poháněný očkováním i americkým fiskálním stimulem následovalo vystřízlivění ve zbytku roku. Problémy v dodavatelských řetězcích, vysoká inflace i nižší než očekávaná účinnost vakcín ukázala, že s pandemickým dědictvím se budeme muset vypořádávat i v příštím roce. -

Infografika: Rekapitulace roku 2021

Finanční trhy v roce 2021 - forex, komodity a kryptoměny - přehledná a jednoduchá rekapitulace roku. -

Intervence: SNB již přes rok drží kurz franku

Když se během loňského léta dostala panika kolem dluhové krize eurozóny na vrchol, švýcarský frank pod přílivem zahraničních investorů, kteří hledali bezpečný přístav, téměř atakoval paritu s eurem. Švýcarští exportéři byli ohroženi stále klesající mezinárodní konkurenceschopností vlivem silného franku a domácí ekonomice hrozila nebezpečná deflace, švýcarská národní banka (SNB) se tak odhodlala k akci. -

Jak obchodovat forex při realitní bublině?

V dnešním vzdělávacím článku se podíváme na vzájemné propojení dvou na první pohled naprosto nezávislých trhů - realitního a měnového. Nemovitosti se samozřejmě neobchodují na finančních trzích a nedají se vyvážet ani dovážet, přesto však má cenový vývoj realit vliv na forex. Odpovědí jsou úrokové sazby, které stanovují centrální banky a na které jsou oba dva trhy značně citlivé. -

Jak obchodovat v koronavirové volatilitě?

Uplynulý týden byl extrémní, co se týče paniky a volatility na trzích. Tradeři nyní prodávají všechno od akcií, přes korporátní dluhopisy a průmyslové komodity až po zlato, které se kvůli prudkému posílení amerického dolaru i přes svůj bezpečný statut také poroučelo směrem dolů. Nucené prodeje způsobené „stop-lossy“ a „margin-cally“ na akciových trzích jen těžko ve svém objemu hledají kupce, takže trh padá. Jak v tomto období upravit obchodní strategii, abychom se nedostali právě do skupiny oněch prodejců, kteří nemají na výběr? -

Jak ovlivňují rozhodnutí centrálních bank finanční trhy

Mezi jedny z nejvýznamnějších faktorů, díky kterým může na finančních trzích docházet k (ne)očekávaným pohybům měnových kurzů, patří rozhodování o úrokových sazbách. Pakliže by nedocházelo ke změnám úrokových sazeb, tak by nejspíše bylo obchodování s forexem mnohem méně lukrativní a možná i o dost nudnější, protože jsou to právě výnosy z úroků, jež dokáží vzbudit zájem a pozornost nejednoho obchodníka. Forex je jednoduše velmi volatilní trh a zde i mále změny v úrokových sazbách mohou vést k opravdu výrazným pohybům měnových kurzů. -

Jak používat index Big Mac?

Většina forex traderů využívá při svém obchodování hlavně technickou analýzu, nicméně pro obchodníky může být zajímavý i fundamentální pohled. Jedním z příkladů je průzkum měn na základě parity kupní síly, což si detailně popíšeme v dnešním článku pomocí takzvaného „Big Mac indexu“. -

Jak vydělat na ukončení intervencí ČNB

Dnes navážeme na vzdělávací článek z minulého týdne a povíme si více k očekávanému zrušení kurzového závazku ze strany České národní banky (ČNB). -

Jak využít intervence ČNB ve svůj prospěch

Na konci loňského roku se po dlouhé době zadrhla vlajková loď české ekonomiky - průmysl. Česká národní banka už delší dobu avizuje, že se nebude zdráhat pomoci vývozcům oslabením koruny skrz měnové intervence, pokud bude třeba. Dnes se dozvíte, za jakých okoloností se k tomuto kroku odhodlá a jaké příležitosti bude pro tradery během roku nabízet pár české koruny a eura (EUR/CZK). -

Jaký dopad bude mít brexit na forex?

Ve čtvrtek 23. června se koná referendum o setrvání Velké Británie v Evropské unii (EU) a bude se jednat zřejmě o nejdůležitější událost na finančních trzích tohoto léta. Referendum bude probíhat v čase od 8:00 do 23:00 SELČ po celém území Velké Británie. Takzvaný brexit je označením odchodu Velké Británie z Evropské unie, což může investorům negativně ovlivnit jejich portfolia, ale i přinést nové obchodní příležitosti. Obchodníci a investoři by však měli být velmi opatrní a mohou očekávat nárůst volatility ještě před samotným referendem. -

Kde hledat ten správný fundament?

Tradeři, kteří staví svou obchodní strategii na fundamentální analýze, potřebují pracovat s daty z reálné ekonomiky. Ta je ale někdy obtížné na internetu vůbec najít, natož exportovat do excelu. Dnes si proto ukážeme povedenou databázi americké centrální banky (Fed), ve které můžeme najít rozmanitou sadu dat od mexické obchodní bilance až po finskou průmyslovou výrobu. Při „dolování dat“ se bohužel bez základní znalosti angličtiny neobejdeme. -

Koho finanční trhy potrestají příště?

Existuje rčení, které říká, že trh půjde vždy tím směrem, kde způsobí nejvíce bolesti. Restriktivní opatření kvůli koronaviru způsobila prudký pokles ekonomické aktivity, což je reflektováno v dluhopisových výnosech, které se v mnoha zemích pohybují na historických minimech. Tento fakt spolu s rekordním propadem ceny ropy způsobil, že se znovu začíná mluvit o rizicích plynoucích z poklesu cen, tedy z deflace. Na opačném konci názorového spektra se nachází velká skupina analytiků, kteří poukazují na to, že současné bezprecedentní monetární a fiskální programy spolu s kvantitativním uvolňováním prakticky všech nejdůležitějších centrálních bank naopak způsobí devalvaci měn a přinesou vysokou inflaci. Je možné, že trh si vybere třetí cestu a způsobí tak bolest oběma táborům?

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |